Блог им. sarmat_ |Fitch Affirms Ukraine at 'CC'

- 26 июня 2023, 14:39

- |

Здравствуйте, коллеги!

Fri 23 Jun, 2023 — 17:02 ET

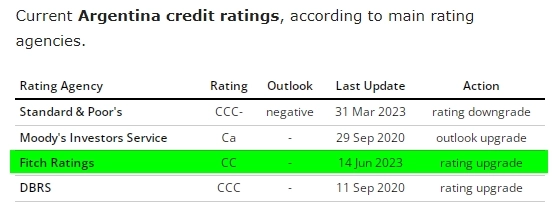

Fitch Ratings — London — 23 Jun 2023: Fitch Ratings has affirmed Ukraine's Long-Term Foreign-Currency Issuer Default Rating (IDR) at 'CC'. Fitch typically does not assign Outlooks to sovereigns with a rating of 'CCC+' or below.

Для сравнения у Аргентины такой же рейтинг от этого агентства:

Страна воюет и живёт на дотации западных «партнёров»:

В принятом бюджете на 2023 год доходы меньше расходов в два раза:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 53 )

Блог им. sarmat_ |U.S. Treasury securities. РФ, Китай, Бельгия

- 01 апреля 2023, 16:03

- |

Здравствуйте, коллеги!

Россия, распродала трежерис с 176,3 млрд. $, до 2,4 млрд. $, 01.11.2021 г. (после этого значения перестал смотреть, возможно что-то ещё есть). Предполагая что не отдадут, процесс ускорился перед подготовкой к СВО (почему не вывели 300 млрд. $ ЗВК, ныне замороженных, вопрос остаётся открытым):

Индекс Московской биржи показал в то время хаи:

(месячный план с МЛ-кой)

( Читать дальше )

Блог им. sarmat_ |Сроки будущей стабильности по доходности облигаций.

- 27 сентября 2022, 10:31

- |

Здравствуйте, коллеги!

Определённые силы задают импульс различным событиям, которые проявляют себя здесь и сейчас. Если правильно подобрать инструмент можно по нему оценить происходящее и построить дальнейшие сценарии.

Возьмём проявление импульса государственного переворота в г. Киев, следствия:

— боевые действия на Донбассе;

— образование ЛДНР;

— Крым входит в состав России.

На фоне этого и вводе санкций доходность десятилеток резко выросла и начала снижаться только после подписания Минска-2. Процесс стабилизации и снижения ставки, после финального броска параболой, до т.1 модели расширения занял ~ 58 месяцев (график 10-Year Russia Bond Yield месячный план):

После ковида, начала формироваться сильная модель расширения с дальней НР. Проявление событий после направления РФ ультиматума США и затем начала СВО, доходность параболой превысила предыдущий хай.

( Читать дальше )

Блог им. sarmat_ |Арбитраж, инсайд или развод?

- 19 января 2022, 20:48

- |

Здравствуйте, коллеги!

Сегодня произошло заслуживающие внимания небольшое событие, на торги на украинской бирже допущены евробонды, торгующиеся на франкфуртской бирже:

( Читать дальше )

Блог им. sarmat_ |Исход из евробондов Украины

- 14 января 2022, 19:26

- |

Аналитики Bank of America Corp. (BofA) повысили рекомендацию по еврооблигациям Украины до «выше рынка» (Overweight, OW с «отвечающих рынку» (Marketweight, MW). Это тот случай когда пытаются вербальными методами остановить распродажи. Сегодня красный день календаря. На франкфуртской бирже рухнули все без исключения торгуемые евробонды Украины. По ссылке в гугле таблица с списком бондов по клику переход.

Реальная доходность по этой бумаге, с сроком погашения 01/09/2022, — да, да, в сентябре этого года:

19% годовых, премия за риск колоссальная!

Другая бумага: Ukraine, Republik 7,75% 15/27 (XS1303927179) погашение 01/09/2027, недельный план.

( Читать дальше )

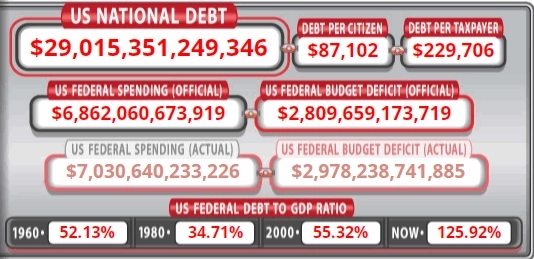

Блог им. sarmat_ |Буднично, долг USA превысил 29 трлн.

- 08 декабря 2021, 22:32

- |

Одним триллионом меньше одним больше, какая разница ) Пока стоимость обслуживания долга на низком уровня, то как бы и беспокоится не о чем, если бы не королева Инфляция. Казалось бы необходимо выдернуть запасное кольцо парашюта, — начать подымать ставки (ЦБ РФ уже парит на параплане), но это увеличит расходы на обслуживание долга и обрушит фондовый рынок, который не то что бы перегрет, — кипит. И что придумали, — инфляция это счастье:

Why inflation can actually be good for everyday Americans and bad for rich people

«Почему инфляция может быть хорошей для обычных американцев и плохой для богатых»

( Читать дальше )

Блог им. sarmat_ |Спекуляции на доходности ОВЗ

- 11 ноября 2021, 00:01

- |

Здравствуйте, коллеги!

Отслеживал феномены заработка на банковской вкладе в национальной валюте, который в пересчёте в валюту, превышает вклад в валюте в разы. Данная аномалия происходила с 27.02.2017 года и длилась полгода (писал о ней в топике Спекуляции на банковской доходности. (2) ). Тогда в качестве примера выступали вклады в гривне в украинской дочке ВТБ, при перерасчёте в доллару США итог ~13%.

Сейчас такой феномен… Курс USDUAH (курс доллара к гривне) в период с 03.11.2020 г. по 05.11.2021 г. упал на -8.69%:

(дневной план с MML )

( Читать дальше )

Торговые сигналы! |GOLD...

- 13 августа 2021, 18:16

- |

Телега:

https://t.me/Tactica_Adversa

Обсуждаем в чате:

https://t.me/Tactica_Adversa_Chat

Блог им. sarmat_ |ВДО, какие подбирать?

- 09 июня 2020, 22:18

- |

Здравствуйте, коллеги!

Наш коллега написал хороший топик: "про ВДО" цитирую:

«Я думаю вторая половина этого года, будет временем тяжелых испытаний для многих эмитентов ВДО. Рад буду ошибиться, но пока я решил забирать фишки со стола. Это, естественно, не жесткое табу на весь сектор, в отдельных интересных история обязательно буду участвовать. »

Согласен с коллегой. Об отдельных историях я и хотел поговорить, некоторые моменты на которые стоит обратить внимание:

1. Бизнес компании. Например заходим на сайт компании ПАО «ТрансФин-М» и обнаруживаем, что это крупнейшая лизинговая компания.

Если очень примитивно подойти к процессу (прошу руководство компании и трудовой коллектив не кидать в меня помидорами ;) ) то я либо беру в лизинг объект лизинга и передаю его другой компании со своей небольшой накруткой, либо на свои, либо:

Выпускаю облигации покупаю на полученные деньги оборудование и передаю его в лизинг. Например, выпустил облигация на 1 млрд под 10%, купил оборудование (будущий объект лизинга) и сдаю его под 15%. Собственник я, оборудование застраховано.

( Читать дальше )

Блог им. sarmat_ |Отрицательные ставки? Послушайте телевизор о их преимуществах ;)

- 14 августа 2019, 21:09

- |

Процитирую из другого источника:

«Американских инвесторов продолжают готовить к тому, что их в будущем ждут отрицательные ставки по долларовым государственным облигациям. На этот раз психотерапией инвесторов (или, если на грубом русском „расслаблением лохов“) занялся лично Алан Гринспен, который в интервью Bloomberg заявил буквально следующее:

»Бывший председатель Федеральной резервной системы Алан Гринспен говорит, что не удивится, если доходность облигаций США станет отрицательной. И если это произойдет, то это не так уж важно. «На рынке облигаций происходит международный арбитраж [в финансовом смысле — interest rate arbitrage], который помогает снизить долгосрочные доходности по казначейским облигациям», — сказал Гринспен, который возглавлял центральный банк с 1987 по 2006 год, в телефонном интервью. «Нет никаких препятствий для доходности казначейских облигаций США, идущих ниже нуля. Ноль не имеет смысла, кроме того, что это определенный уровень »."

www.bloomberg.com/news/articles/2019-08-13/greenspan-sees-no-barriers-to-prevent-negative-treasury-yields

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс