SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. neophyte

Как сливают торгуя по тренду. 2. Душим позицию стопами.

- 22 августа 2019, 10:03

- |

Как душим? Просто.

Рынок не движется в направлении тренда прямолинейно, а как бы дышит. В большинстве случаев движение происходит по принципу прорыв-откат, затем новый прорыв, новый откат и т.д., пока очередной откат не станет началом разворота.

Если не учитывать это дыхание рынка, то мы задушим трендовую позицию стопами на откате-выдохе.

Оптимальный размер стопа при трендовой торговле не должен мешать естественному дыханию рынка, но в то же время должен ликвидировать позицию при развороте.

Близкий стоп даже при правильном входе будет раз за разом выбивать позицию из рынка, раз за разом принося пусть небольшой, но убыток вместо той прибыли, которая могла бы быть получена при удержании трендовой позиции.

Дальний стоп реализуется реже, но в случае ошибочного входа ущерб от него больше.

Как же выбрать оптимальный стоп, который не душит позицию?

Оптимальный стоп должен игнорировать откаты, но срабатывать при развороте, т.е. нужен критерий разворота.

В рамках SWT-метода метода в качестве такого критерия используется прорыв диапазона тренда, на один уровень ниже того тренда. который торгуется.

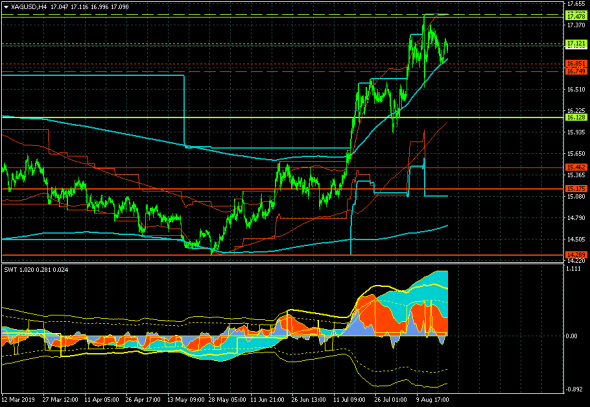

На рисунке в нижнем окне графика показаны три тренда: среднесрочный — гистограмма бирюзового цвета, краткосрочный — гистограмма красного цвета, и локальный — гистограмма василькового цвета.

Рост рынка с июня по август текущего года в исторической перспективе определялся и определяется среднесрочным трендом, показанных гистограммой бирюзового цвета. Этот тренд сохранял монотонный рост на протяжении летних месяцев текущего года и остается в фазе роста на текущий день.

Тренд на один уровень младше — краткосрочный тренд. Диапазон движений по этому тренду определяется каналом уровней поддержки/сопротивления, показанным ломаными горизонтальными линиями красного цвета на графике цен. Этот канал учитывает текущую волатильность краткосрочного тренда и прорыв нижней границы канала на восходящем среднесрочном тренде будет признаком возможного разворота по среднесрочному тренду.

Более близкие стопы будут вырезать позицию при продолжающемся тренде. Не важно, с прибылью или с убытком. И трейдер либо останется вне рынка, либо будет искать условия для повторных входов в рынок. А это уже немного другая торговля, чем отработка длительного тренда. И более нервная и более напряженная. Перезаходы могут дать дополнительную прибыль, а могут и уменьшить ту, которая была бы в ситуации «купил и держи».

Да, описана процедура выбора стопа для трендовой торговли в рамках SWT-метода.

В рамках любого другого метода в качестве признака возможного завершения торгуемого тренда берется прорыв в противоположном направлении диапазона бокового тренда, сформированного во время паузы в развитии торгуемого трендового движения. Проблема только с корректным определением этого диапазона. Но это уже конкретика торговой стратегии.

2.7К |

Читайте на SMART-LAB:

Тамбовэнергосбыт и Саратовэнерго. Отчет РСБУ. Сколько заработали дочки Интер РАО за 25г.?

Компания Тамбовэнергосбыт (сокр. ТЭСК) опубликовала финансовый отчет за Q4 и за весь 2025г. по РСБУ: 👉Прибыль от продаж — 0,110 млрд...

15:58

Инвестиции без спешки: торгуем в выходные

Алексей Девятов Рынок часто движется импульсами, тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят...

15:23

теги блога Николай Скриган

- AUDUSD

- bitcoin

- BRN

- DAX

- DeepSeek

- ES

- eurusd

- forex

- GBPUSD

- Gold

- MM

- nzdusd

- S&P500

- S&P500 фьючерс

- Silver

- SWT-Robot

- SWT-метод

- SWT-метод-Мастер-класс

- SWT-робот

- USDCAD

- USDJPY

- USDRUB

- usdrur

- WTI

- алгоритмическая торговля

- алготрейдинг

- Анализ трендов

- аналитика

- безбашенная торговля

- бизнес

- биржа

- биткоин

- брент

- брокеры

- вопрос

- газ

- голодание

- доллар

- доллар - рубль

- Доллар рубль

- дурные деньги

- ДЦ

- Евро

- жизнь

- жизнь как она есть

- здоровье

- ЗОЖ

- золото

- ИИ

- Индикаторы SWT

- искусственный интеллект

- Казино в мире финансов

- коронавирус

- кредитное плечо

- криптовалюта

- Криптовалюты

- механические торговые системы

- мозг

- мониторинг

- нефть

- обучение

- общество

- околорынок

- опрос

- оффтоп

- позиционная торговля

- Полигон лудомана

- политика

- прогноз

- проект на миллион

- психология

- Разное

- риск менеджмент

- Риски

- Робот

- роботы в биржевой торговле

- рубль

- рынки

- саморазвитие

- серебро

- смартлаб

- Тестируем "Грааль"

- технический анализ

- тильт

- торговая тактика

- торговые роботы

- торговые сигналы

- торговые стратегии

- торговый робот SWT

- трейдеры

- трейдинг

- ТС-100500

- убить лудоманию

- форекс

- ФРС

- фундаментальный анализ

- Фьючерсы

- экономика

- экстремальный трейдинг

- юмор

Диванный аналитик-практик, насчет выжидать.

На графике в тексте есть всего 4 зоны оптимального входа в рынок. Т.е. торгуя упомянутый в тексте среднесрочный тренд мы имели не так уж много обоснованных точек входа.

P.S. Пример малоликвидного рынка в сегодняшних публикациях по Аэрофлоту… :)

Там действительно хрен определишь, где ставить корректный стоп.

Никак.