Блог им. ant_sh

Прикладная широта рынка - выяснение пределов формулы macro-RTQ в районе вершин рынка

- 08 июля 2019, 09:24

- |

- Недостатки формулы macro-RTQ (и любых рыночных индикаторов вообще)

- Ключевые отношения маркет-тайминга на «нормальном» рынке

- Ключевые отношения маркет-тайминга в районе вершины осени 2018

- Ключевые отношения маркет-тайминга в районе вершины весны 2019

- Уточнение пределов формулы macro-RTQ

- Почему происходит run-to-quality

В предыдущем посте серии были рассмотрены ключевые отношения маркет-тайминга с помощью категорий широты и была обозначена структура формулы macro-RTQ. Данный пост будет посвящён анализу дней вершин рынка и дней, предшествующих вершинам, с целью определения пределов в этой формуле — будем выяснять, какой диапазон значений ключевых отношений маркет-тайминга обычно предшествует вершинам.

Недостатки формулы macro-RTQ (и любых рыночных индикаторов вообще)

Нет точных пределов

Формула macro-RTQ по сути пытается определить степень экстремальности перекупленности индекса по сравнению с остальным рынком, и даже при наличии достаточной статистики нельзя точно подобрать пределы формулы, т.к. иррациональность масс не поддаётся точной оценке — консервативный предел будет пропускать сигнал или обнаруживать его поздно, агрессивный предел будет давать много ложных сигналов;

Нет гарантии пределов

Чтобы выяснить диапазон нормальных и предельных значений для формулы macro-RTQ нужно изучить достаточно много примеров поведения категорий широты а) во время аптренда и б) вблизи вершин – анализа всего 2 вершин недостаточно (курвфиттинг), и не факт, что в последующих рыночных циклах подобранные ранее пределы сохранятся;

Одной формулы macro-RTQ недостаточно

Как отметил мэтр в HTMMIS, и в чём можно удостовериться с помощью категорий широты, аптренд на широком рынке заканчивается раньше, чем в индексе, который благодаря RTQ может продолжать его ещё очень долго. Если короче, продажа потому что «выше уже некуда», даже если у вас есть «волшебная формула» типа macro-RTQ – это поле, на котором слили свои депозиты армии трейдеров.

Однако, провести анализ и выявить хоть какие-то пределы для получения примерной оценки ситуации macro-RTQ всё равно можно, принимая во внимания всё вышеперечисленное и допуская их несовершенство.

Ключевые отношения маркет-тайминга на «нормальном» рынке

Рассмотрим ключевые отношения на рынке, находящемся в аптренде:

2018-06-27

| general market vs | index | m 1.05 | i 1.17 | uptrend/downtrend ratio | |

| trendabove50 | 2.51% | 2.00% | |||

| pullingback | 10.35% | 12.83% | |||

| lostmomentum | 17.64% | 13.03% | U 32.12% | 28.66% | 0.89 uptrend balance |

| breakabove50up | 0.66% | 0.40% | |||

| breakabove50dn | 0.17% | 0.20% | |||

| wentabove50up | 0.95% | 0.40% | |||

| wentabove50dn | 0.31% | 0.00% | |||

| breakbelow50up | 5.15% | 3.81% | |||

| breakbelow50dn | 0.83% | 0.40% | |||

| wentbelow50up | 3.92% | 6.01% | |||

| wentbelow50dn | 2.18% | 4.01% | |||

| consbelow50 | 5.13% | 5.81% | |||

| bouncebelow50 | 1.51% | 2.81% | |||

| bounceabove200 | 5.00% | 4.21% | |||

| consbelow200 | 8.18% | 9.82% | *** | *** | |

| bouncebelow200 | 2.49% | 1.40% | |||

| bounceabove50 | 4.90% | 9.82% | |||

| bottoming | 8.94% | 6.81% | D 30.61% | 24.45% | 0.80 downtrend balance |

| bottombounce | 0.98% | 0.60% | |||

| trendbelow50 | 18.20% | 15.63% | |||

1. Отношение %Ваптренде/%Вдаунтренде для широкого рынка.

broad_market_upt_dnt_ratio = 1.05

Широкий рынок в аптренде (если аптренд поддержан широким рынком, это отношение на нормальном бычьем рынке должно быть > 1, т.е. количество акций в аптренде больше, чем количество акций в даунтренде. На абсолютно боковом/choppy рынке равно 1).

2. Отношение %Ваптренде/%Вдаунтренде для индекса

index_upt_dnt_ratio = 1.17

RTQ не наблюдается – отношение в индексе почти такое же, как и на широком рынке, и совсем немного выше 1. (если индекс в аптренде, это отношение > 1. Указывает на степень macro-RTQ и перекупленности в индексе)

3. Баланс аптренда рынка и индекса

uptrend_balance_ratio = 0.89

RTQ не наблюдается – отношение даже меньше 1, на широком рынке доля акций в аптренде больше благодаря мусору со дна, который восстанавливается быстрее, чем голубые фишки. (На идеальном рынке баланс должен быть равен 1, т.е. доля акций в аптренде что на общем рынке что в индексе должна быть одинаковой, но из-за run-to-quality он > 1. Указывает на степень macro-RTQ — чем больше, тем выше run-to-quality, т.е. большинство хороших акций локализовано в индексе).

4. Баланс даунтренда рынка и индекса.

dntrend_balance_ratio = 0.80

RTQ не наблюдается – отношение немного меньше 1 (На идеальном рынке он должен быть равен 1, т.е. доля акций в даунтренде что на общем рынке что в индексе должна быть одинаковой, но из-за run-to-quality он < 1. Указывает на степень macro-RTQ — чем меньше, тем выше run-to-quality, т.е. отстающих акций в индексе почти нет).

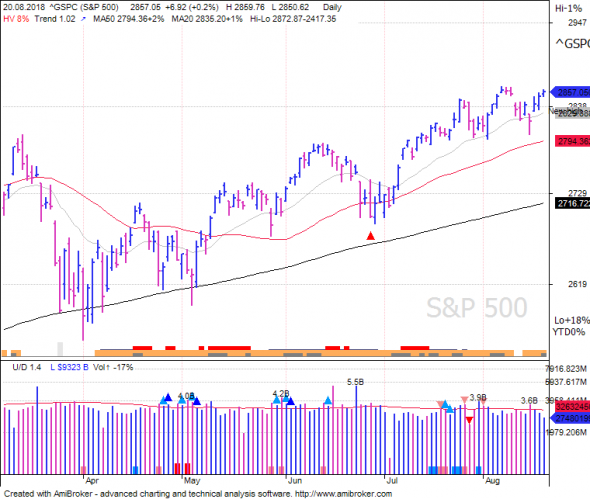

Ключевые отношения маркет-тайминга в районе вершины осени 2018

Ключевые отношения 2018-09-25

2018-09-25| general market vs | index | m 0.98 | i 2.28 | uptrend/downtrend ratio | |

| trendabove50 | 4.84% | 4.23% | |||

| pullingback | 2.65% | 3.63% | |||

| lostmomentum | 18.69% | 32.26% | U 29.47% | 43.15% | 1.46 uptrend balance |

| breakabove50up | 0.99% | 1.41% | |||

| breakabove50dn | 0.93% | 0.81% | |||

| wentabove50up | 2.31% | 1.61% | |||

| wentabove50dn | 0.97% | 1.21% | |||

| breakbelow50up | 1.83% | 3.23% | |||

| breakbelow50dn | 0.60% | 1.01% | |||

| wentbelow50up | 3.07% | 6.05% | |||

| wentbelow50dn | 2.06% | 1.61% | |||

| consbelow50 | 12.45% | 6.65% | *** | *** | |

| bouncebelow50 | 3.56% | 2.02% | |||

| bounceabove200 | 3.87% | 4.64% | |||

| consbelow200 | 4.34% | 6.25% | |||

| bouncebelow200 | 0.74% | 0.60% | |||

| bounceabove50 | 6.87% | 4.44% | |||

| bottoming | 16.53% | 11.09% | D 29.99% | 18.95% | 0.63 downtrend balance |

| bottombounce | 4.10% | 1.21% | |||

| trendbelow50 | 8.62% | 6.05% | |||

- broad_market_upt_dnt_ratio = 0.98 – широкий рынок в даунтренде, слабость

- index_upt_dnt_ratio = 2.28 – индекс в аптренде, RTQ

- uptrend_balance_ratio = 1.46 – доля акций в аптренде в индексе значительно выше, чем на широком рынке, RTQ

- dntrend_balance_ratio = 0.63 – доля акций в даунтренде в индексе значительно ниже, чем на широком рынке, RTQ

Ключевые отношения 2018-10-02

2018-10-02| general market vs | index | m 0.77 | i 2.06 | uptrend/downtrend ratio | |

| trendabove50 | 3.23% | 6.87% | |||

| pullingback | 4.58% | 2.63% | |||

| lostmomentum | 15.46% | 27.88% | U 25.73% | 43.23% | 1.68 uptrend balance |

| breakabove50up | 0.97% | 2.63% | |||

| breakabove50dn | 0.41% | 0.61% | |||

| wentabove50up | 1.50% | 3.23% | |||

| wentabove50dn | 0.49% | 0.40% | |||

| breakbelow50up | 2.30% | 2.02% | |||

| breakbelow50dn | 0.95% | 1.21% | |||

| wentbelow50up | 3.02% | 2.22% | |||

| wentbelow50dn | 2.24% | 0.61% | |||

| consbelow50 | 12.15% | 12.53% | *** | *** | |

| bouncebelow50 | 7.44% | 3.43% | |||

| bounceabove200 | 3.25% | 4.85% | |||

| consbelow200 | 4.54% | 5.66% | |||

| bouncebelow200 | 1.34% | 0.61% | |||

| bounceabove50 | 4.11% | 2.22% | |||

| bottoming | 14.86% | 9.90% | D 33.36% | 21.01% | 0.63 downtrend balance |

| bottombounce | 1.99% | 0.20% | |||

| trendbelow50 | 15.17% | 10.30% | |||

- broad_market_upt_dnt_ratio = 0.77 (0.98 неделю назад) – широкий рынок в даунтренде, даунтренд расширяется

- index_upt_dnt_ratio = 2.06 (2.28 неделю назад) – индекс в аптренде, немного откатился

- uptrend_balance_ratio = 1.68 (1.46 неделю назад) – доля акций в аптренде в индексе значительно выше, чем на широком рынке, увеличилась из-за усиления RTQ

- dntrend_balance_ratio = 0.63 (без изменений) – доля акций в даунтренде в индексе значительно ниже, чем на широком рынке

Ключевые отношения 2018-10-03

2018-10-03| general market vs | index | m 0.81 | i 2.01 | uptrend/downtrend ratio | |

| trendabove50 | 4.21% | 6.46% | |||

| pullingback | 3.00% | 2.22% | |||

| lostmomentum | 15.26% | 28.08% | U 26.23% | 41.82% | 1.59 uptrend balance |

| breakabove50up | 1.79% | 1.82% | |||

| breakabove50dn | 1.15% | 0.20% | |||

| wentabove50up | 1.97% | 3.23% | |||

| wentabove50dn | 0.82% | 0.00% | |||

| breakbelow50up | 1.21% | 3.84% | |||

| breakbelow50dn | 0.23% | 0.20% | |||

| wentbelow50up | 2.77% | 1.41% | |||

| wentbelow50dn | 1.83% | 1.41% | |||

| consbelow50 | 15.08% | 14.95% | *** | *** | |

| bouncebelow50 | 5.07% | 2.83% | |||

| bounceabove200 | 3.51% | 4.44% | |||

| consbelow200 | 4.11% | 4.04% | |||

| bouncebelow200 | 0.97% | 0.20% | |||

| bounceabove50 | 5.75% | 4.04% | |||

| bottoming | 17.40% | 12.12% | D 32.23% | 20.81% | 0.65 downtrend balance |

| bottombounce | 3.25% | 1.01% | |||

| trendbelow50 | 10.62% | 7.47% | |||

- broad_market_upt_dnt_ratio = 0.81 (0.77 вчера, 0.98 неделю назад) – широкий рынок в даунтренде, даунтренд немного сужается за счёт oversold bounce к 50МА снизу (consbelow50 стало 15.08%, было 12.15%)

- index_upt_dnt_ratio = 2.01 (2.06 вчера, 2.28 неделю назад) – индекс в аптренде, начало продаж в индексе

- uptrend_balance_ratio = 1.59 (1.68 вчера, 1.46 неделю назад) – доля акций в аптренде в индексе значительно выше, чем на широком рынке, дисбаланс снизился с началом продажи в индексе

- dntrend_balance_ratio = 0.65 (0.63 было) – доля акций в даунтренде в индексе значительно ниже, чем на широком рынке, дисбаланс снизился с началом продажи в индексе

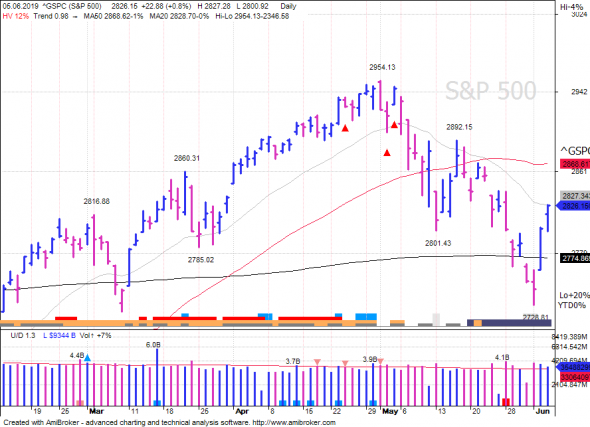

Ключевые отношения маркет-тайминга в районе вершины весны 2019

Ключевые отношения 2019-04-24

2019-04-24| general market vs | index | m 0.96 | i 3.62 | uptrend/downtrend ratio | |

| trendabove50 | 5.84% | 10.10% | |||

| pullingback | 1.81% | 2.77% | |||

| lostmomentum | 20.46% | 32.87% | U 30.51% | 49.50% | 1.62 uptrend balance |

| breakabove50up | 1.11% | 2.38% | |||

| breakabove50dn | 0.50% | 0.20% | |||

| wentabove50up | 1.29% | 1.39% | |||

| wentabove50dn | 0.54% | 0.20% | |||

| breakbelow50up | 1.17% | 1.58% | |||

| breakbelow50dn | 0.33% | 0.20% | |||

| wentbelow50up | 1.71% | 2.77% | |||

| wentbelow50dn | 1.00% | 0.79% | |||

| consbelow50 | 6.67% | 4.55% | |||

| bouncebelow50 | 2.75% | 2.77% | |||

| bounceabove200 | 6.72% | 9.11% | *** | ||

| consbelow200 | 8.55% | 7.13% | *** | ||

| bouncebelow200 | 1.06% | 0.59% | |||

| bounceabove50 | 7.65% | 7.52% | |||

| bottoming | 15.58% | 6.93% | D 31.89% | 13.66% | 0.43 downtrend balance |

| bottombounce | 2.65% | 1.19% | |||

| trendbelow50 | 12.60% | 4.95% | |||

- broad_market_upt_dnt_ratio = 0.96 – широкий рынок в даунтренде, слабость

- index_upt_dnt_ratio = 3.62 – индекс в аптренде, экстремальный RTQ

- uptrend_balance_ratio = 1.62 – доля акций в аптренде в индексе значительно выше, чем на широком рынке, RTQ

- dntrend_balance_ratio = 0.43 – доля акций в даунтренде в индексе значительно ниже, чем на широком рынке, RTQ

Ключевые отношения 2019-05-02

2019-05-02| general market vs | index | m 0.85 | i 2.45 | uptrend/downtrend ratio | |

| trendabove50 | 5.51% | 10.69% | |||

| pullingback | 2.21% | 2.77% | |||

| lostmomentum | 18.42% | 31.49% | U 29.16% | 48.51% | 1.66 uptrend balance |

| breakabove50up | 1.34% | 2.18% | |||

| breakabove50dn | 0.52% | 0.20% | |||

| wentabove50up | 1.67% | 1.39% | |||

| wentabove50dn | 0.63% | 0.20% | |||

| breakbelow50up | 1.46% | 1.78% | |||

| breakbelow50dn | 0.23% | 0.00% | |||

| wentbelow50up | 2.21% | 3.56% | |||

| wentbelow50dn | 0.96% | 0.79% | |||

| consbelow50 | 8.31% | 7.13% | *** | *** | |

| bouncebelow50 | 2.99% | 2.38% | |||

| bounceabove200 | 4.99% | 7.13% | |||

| consbelow200 | 5.89% | 3.56% | |||

| bouncebelow200 | 1.13% | 1.58% | |||

| bounceabove50 | 8.29% | 4.95% | |||

| bottoming | 15.77% | 7.72% | D 34.34% | 19.80% | 0.58 downtrend balance |

| bottombounce | 3.89% | 1.78% | |||

| trendbelow50 | 13.56% | 8.71% | |||

- broad_market_upt_dnt_ratio = 0.85 (0.96 неделю назад) – широкий рынок в даунтренде, даунтренд расширяется

- index_upt_dnt_ratio = 2.45 (3.62 неделю назад) – RTQ, немного откатился

- uptrend_balance_ratio = 1.66 (1.62 неделю назад) – доля акций в аптренде в индексе значительно выше, чем на широком рынке, RTQ продолжается

- dntrend_balance_ratio = 0.58 (0.43 неделю назад) – доля акций в даунтренде в индексе значительно ниже, чем на широком рынке, дисбаланс снизился с началом продажи в индексе

Ключевые отношения 2019-05-03

2019-05-03| general market vs | index | m 0.97 | i 3.01 | uptrend/downtrend ratio | |

| trendabove50 | 7.18% | 10.50% | |||

| pullingback | 1.87% | 2.18% | |||

| lostmomentum | 18.76% | 33.86% | U 31.82% | 51.88% | 1.63 uptrend balance |

| breakabove50up | 2.45% | 3.37% | |||

| breakabove50dn | 1.35% | 1.19% | |||

| wentabove50up | 1.56% | 1.98% | |||

| wentabove50dn | 0.58% | 0.20% | |||

| breakbelow50up | 0.40% | 0.40% | |||

| breakbelow50dn | 0.17% | 0.00% | |||

| wentbelow50up | 1.68% | 2.57% | |||

| wentbelow50dn | 1.19% | 0.59% | |||

| consbelow50 | 7.09% | 7.13% | |||

| bouncebelow50 | 2.50% | 2.18% | |||

| bounceabove200 | 6.03% | 5.74% | |||

| consbelow200 | 5.24% | 3.37% | |||

| bouncebelow200 | 1.02% | 0.79% | |||

| bounceabove50 | 9.15% | 7.52% | *** | *** | |

| bottoming | 16.29% | 7.33% | D 32.80% | 17.23% | 0.53 downtrend balance |

| bottombounce | 4.91% | 1.78% | |||

| trendbelow50 | 10.59% | 7.33% | |||

- broad_market_upt_dnt_ratio = 0.97 (0.85 вчера, 0.96 неделю назад) – широкий рынок в даунтренде, даунтренд немного сужается за счёт oversold bounce (% в даунтренде снизился — стал 32.8%, был 34.34%)

- index_upt_dnt_ratio = 3.01 (2.45 вчера, 3.62 неделю назад) – RTQ

- uptrend_balance_ratio = 1.63 (1.66 вчера, 1.62 неделю назад) – доля акций в аптренде в индексе значительно выше, чем на широком рынке, дисбаланс снизился с началом продажи в индексе, но всё равно высокий

- dntrend_balance_ratio = 0.53 (0.58 вчера, 0.43 неделю назад) – доля акций в даунтренде в индексе значительно ниже, чем на широком рынке, дисбаланс снизился с началом продажи в индексе, но всё равно высокий

Уточнение пределов формулы macro-RTQ

Структура формулы macro-RTQ (подробное описание концепции формулы в предыдущем посте серии ):

run_to_quality_or_safety = uptrendpct_index > uptrendpct_significant_limit &&

( ( uptrend_balance_ratio > uptrend_balance_ratio_limit &&

dntrend_balance_ratio < dntrend_balance_ratio_limit &&

index_upt_dnt_ratio > index_upt_dnt_ratio_limit

) ||

index_upt_dnt_ratio > index_upt_dnt_ratio_limit_wild

) ;

На основании анализа выше можно принять следующие пределы для формулы:

Значительный % акций индекса в аптренде – необходимое условие RTQ

uptrendpct_significant_limit=41

Почти все акции в аптренде по сравнению с общим рынком

uptrend_balance_ratio_limit = 1.58 (манипуляция/дисбаланс аптренда)

Почти нет акций в даунтренде по сравнению с общим рынком

dntrend_balance_ratio_limit = 0.7 (манипуляция/дисбаланс даунтренда)

%Ваптренде превышает %Вдаунтренде в индексе почти вдвое

index_upt_dnt_ratio_limit = 1.8 (манипуляция/перекупленность в индексе)

%Ваптренде превышает %Вдаунтренде в индексе втрое

index_upt_dnt_ratio_limit_wild = 3 (дикая манипуляция/экстремальная перекупленность в индексе)

Почему происходит run-to-quality

Говоря о «манипуляции» и/или «дисбалансе» нужно учитывать, что по большей части это не специально подстроенные кем-либо на Уолл-Стрит или в Вашингтоне махинации, а совокупность факторов:

- Это естественный процесс «прополки» и «украшения витрин» aka end-of-month/quarter window dressing манименеджерами – продажа худших акции портфеля, наращивание позиции в лучших акциях портфеля. Капиталы у них умопомрачительные, вот и получается, что на поздних стадиях аптренда растёт избранная горстка мегакапов — BA (2017), FANG (2015, 2018), V/MA/MSFT (2019) (см. Признаки macro-RTQ в предыдущем посте);

- Это самый настоящий run-to-quality, когда все остальные мировые рынки падают, а американский держится — подтверждение того, что S&P500 является синонимом фондового рынка США и для него есть море различных инструментов для любой категории инвесторов/трейдеров так или иначе «торгующих Америку»;

- Это публика хочет поздно вскочить на подножку поезда и не может найти других достойных кандидатов на покупку (что неудивительно из-за первого пункта);

- Это фактические манипуляции для «разгрузки на хаях» этой самой публике, сопровождаемые вбросом дезинформации со стороны крупных профучастников;

- Это «невидимая рука рынка» — всё вышеперечисленное + ещё что-то.

Следующий пост будет посвящён рассмотрению признаков надвигающейся коррекции и определению их с помощью категорий широты рынка aka правилам маркет-тайминга. No flipping!

- 08 июля 2019, 09:44

- 08 июля 2019, 10:21

- 08 июля 2019, 11:27

- 08 июля 2019, 11:28

теги блога Anton Shabunin

- 2018 год

- 8 марта

- AAPL

- Apple

- CANSLIM

- edge

- market breadth

- NASDAQ

- NYSE

- Russell

- Russell 2000

- S&P500

- S&P500 фьючерс

- seasonality

- US500

- акции

- акции в игре

- американские акции

- американский рынок

- Аналитик предполагает

- аномалии

- баффет

- вершины

- вспомогательный инструмент

- грааль

- график

- дисциплина в трейдинге

- женщины в трейдинге

- замедление

- золотой стандарт

- иррациональность рынка

- исследование

- исследования

- исследования рынка

- Истории Успеха

- исторические аналогии

- Карцев

- классика

- крест смерти

- лидеры роста и падения

- ликвидность

- ликвидность акций

- лудомания

- лучшие акции

- Маг рынка

- манипулирование акциями

- манипулирование психологией масс

- медвежий рынок

- много картинок

- О'Нил

- околорынок

- околорынок жжот

- отраслевой анализ

- Печаль

- поддержка и сопротивление

- поздравление

- полезное чтиво

- правила

- программирование торговых роботов

- простота

- психилогия

- разбор полетов

- развод или разворот

- разворот

- раки

- рассказ

- Ребалансировка

- рецензия на книгу

- робот Quik

- свинг трейдинг

- свинг-трейдинг

- свинина

- секторы

- сила табличек

- Совет начинающему

- справочная информация

- техника трейдинга

- трейдинг

- Тренажер мозга

- Уильям О’Нил

- финансовый сектор США

- широта рынка

- шорты

- юмор