Блог им. vds1234

Американские эмитенты #8

- 30 июня 2019, 16:28

- |

Добрый день, Коллеги!

Продолжаем обзор наиболее перспективных американских эмитентов по итогам I квартала 2019 г. (начало см. здесь: https://smart-lab.ru/blog/539549.php).

Сегодня мы хотели бы обратить внимание инвесторов на Copart (CPRT). Компания была основана в 1982 г., основной вид деятельности – услуги по перепродаже автомобилей (включая б/у и битые). Помимо физических лиц и авторемонтных мастерских, клиентами компании являются многочисленные страховщики, банки и финансовые компании по всему миру (более подробную информацию можно получить на сайте компании https://www.copart.com/ru).

Казалось бы – архаичный бизнес, и, в то же время, Copart, сумела совершить революцию в продажах автомобилей. Благодаря заключению сделок через запатентованную технологию виртуальных аукционов, компания смогла полностью отказаться от проведения физических торгов и перевести все свои продажи в интернет. Использование инновационных алгоритмов оценки и продажи транспортных средств превратило Copart из автодилера в высокотехнологичную IT-компанию. Это позволило значительно нарастить клиентскую базу и продавать более 2 миллионов автомобилей в год.

Успехи Copart привели к существенному росту денежных потоков: с 2016 по 2018 гг. годовая выручка компании возросла с 1 268 до 1 806 млн. USD (то есть на 42 %), а цена акции выросла с 16 до 75 USD. Финансовые показатели компании по последней отчетности (опубликована в конце мая с. г.) также впечатляют: рентабельность продаж составляет 35 %, рост выручки к АППГ более 15%, а коэффициент текущей ликвидности превышает 2,0х (подробнее с финансовыми показателями можно ознакомиться здесь: https://www.morningstar.com/stocks/xnas/cprt/quote.html).

Капитализация компании на данный момент превышает 16 млрд. USD. Эмитент входит в индекс S&P500, его акции доступны к покупке на Санкт-Петербургской бирже. Динамику котировок акций компании за последние 6 месяцев приводим ниже.

На графике мы видим поступательный рост котировок компании в течение 2019 года. В конце мая с. г. после публикации квартальной отчетности акции Copart выросли на 15%. Это обусловлено тем, что в опубликованной отчетности показано увеличение объемов физических продаж на всех основных рынках присутствия компании (США, Германия, Великобритания и др.). Указанное увеличение существенно повышает маржинальность продаж (за счет эффекта операционного рычага), вследствие чего прибыль компании растет темпами, опережающими прогнозы аналитиков.

На данный момент цена акций близка к историческому максимуму, что влечет некоторый риск коррекции. Поэтому мы дождемся снижения котировок ценных бумаг Copart и окончательное решение примем после публикации годовой отчетности компании, которая будет опубликована в конце сентября с. г.

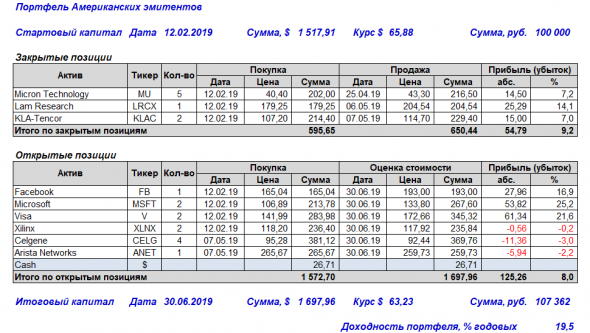

Что касается портфеля акций американских эмитентов, сформированного нами ранее (https://smart-lab.ru/blog/538221.php), то за неделю с 24 по 30 июня 2019 г. его стоимость существенных изменений не претерпела.

Неделя прошла в ожидании встречи G20 и индекс S&P500 находился в боковике. Существенных изменений по эмитентам не наблюдалось за исключением Celgene (CELG), акции которой немного снизились на новостях об отсрочке её слияния с Bristol-Myers Squibb (BMY). В то же время, мы уверены, что сделка всё же состоится, и котировки компании восстановятся, поэтому продолжаем удерживать ценные бумаги Celgene. В результате, доходность нашего портфеля на данный момент составляет около 20% годовых.

В ближайшее время мы ожидаем рост акций нашего портфеля в связи с объявленным перемирием в американо-китайском торговом конфликте. Несмотря на то, что это перемирие в очередной раз может закончится ничем, мы уверены, что в ближайшее время рынки будут настроены оптимистично и поэтому будут расти. Особенно мы рассчитываем на восстановление ценных бумаг Xilinx (XLNX) на новостях об отмене санкций против Huawei (https://ria.ru/20190629/1556039607.html). Их рост за неделю может составить 20-30%.

Постепенно приближается сезон квартальных отчетностей американских компаний (конец июля – начало августа) по итогам которого мы проведем актуализацию нашего портфеля акций. До этого мы успеем проанализировать ещё несколько компаний, представляющих наибольший потенциал доходности для инвесторов в американских эмитентов.

Буду рад Вашим вопросам и комментариям

Продолжение следует...

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- ЗПИФы недвижимости

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- фьючерсы

- ЦБ РФ

- экономика России

- Яндекс

Может составить, а может и нет. А может проболтаться на текущих уровнях, до следующего отчёта. Или грохнуться со всем остальным рынком во время слушаний Мюллера в Сенате (после 17 июля). А может и не грохнуться.

Годовой? В сентябре?

И потом, вы 3 месяца собираетесь сидеть без позы? В чём тогда смысл поста, рассказать что есть такая замечательная компания?

Выручка растёт, а что с другими метриками? P/E не сильно высок, как считаете? FCF смотрели? Что с байбэками, смотрю $360MM выполнили в квартале, сколько осталось? Компания активно занимает средства, пуская их на выкуп собственных акций (в принципе ничего нового). Программу вознаграждения топменеджмента смотрели? (думаю и тут ничего нового и оно привязано к стоимости обыкновенных акций). Инсайдеры акции сбрасывают сразу после конвертации, это не сигнал для вас, по крайней мере «не покупать»? Другие компании из сектора смотрели, тот же CARS?

Аптренд сильный идёт, согласен. Но он так же был сильным и в таких замечательных компаниях, как WW, STMP, VRX. Илон Маск со своими robotaxis — не думаете, что если его идея «взлетит», весь сектор продаж подержанных автомобилей ожидает существенная коррекция? А если не взлетит — не считаете, что развитие финтеха в этой области (car sharing/ride sharing — UBER/Lyft/Turo etc.) сделает владение автомобиля ненужным излишеством в ближайшей перспективе (2-3-5 лет)? Классические прокатные компании, с приходом вышеупомянутых финтех-компаний, не думаю что сильно купаются в деньгах. Готовы купить даже после коррекции на отчёте и ехать обратно на $30-$40/sh? Готовы к такому сценарию?

Перечисленные Вами риски действительно существуют, поэтому для принятия решения дождемся публикации годового отчета (финансовый год компания завершает в июле, а отчет публикует в сентябре). До сентября мы планируем провести актуализацию нашего портфеля акций, оперируя ценными бумагами компаний, проанализированных в предыдущих постах.

Ещё раз благодарю.

а. достоверно оценить их степень влияния на цену нельзя, поэтому это просто ваши догадки

б. пока вы будете этим заниматься вас постигнет analysis paralysis — их много и все противоречивые, и единственное их предназначение — оправдывать гонорары аналитиков, мол мы тут не в бирюльки играем.

Я предпочитаю цену, короче don't confuse the issue with facts © Dave Landry

Всё примерно ясно с вами. «Цена учитывает всё», верно? Сегодня цена 30 долларов, завтра 31, а послезавтра 29.50. Какую из этих цен вы предпочтёте и почему?

Рост например APPL или BA на гигантских программах выкупа акций — это естественно всё «случайности». Если вы не в состоянии оценить влияние сокращения акций в обращении на цену, не означает, что этого никто не в состоянии сделать. Analysis paralysis — это наверное про ТА аналитиков разукрашивающих линиями график цены. Не буду вас утомлять подробностями моей ТС, не вижу в этом необходимости. Равно как и в комментировании рандомных цитат не к месту. Удачи

BUY 75.32 STOP 72.6