SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Ae0n

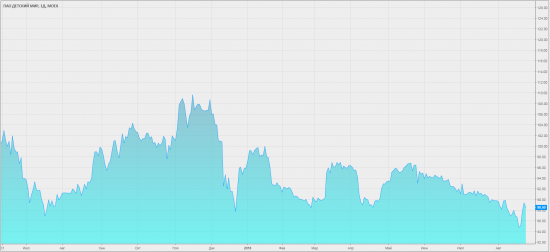

Детский мир МСФО 6 мес. 2018

- 23 августа 2018, 22:33

- |

Добрый вечер, уважаемые друзья!

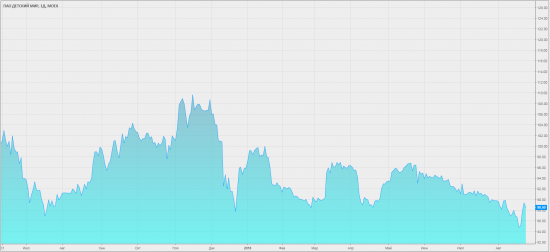

После предыдущей обзорной статьи планирую разобрать несколько отчетов чуть подробнее. Текущий рынок игнорирует любую положительную информацию, однако это не значит, что стоит откинуть в сторону всю информацию и ничем не заниматься. Через какое-то время все на рынке нормализуется, а компетенции будут упущены. Так что держимся в тонусе :)

Для первого подобного обзора я взял Детский мир. Основные достижения компании можно посмотреть в пресс-релизе, а мы окунемся в отчетность и переходим сразу к балансу. Детский мир выложил документ без возможности копирования текста, поэтому будет много картинок.

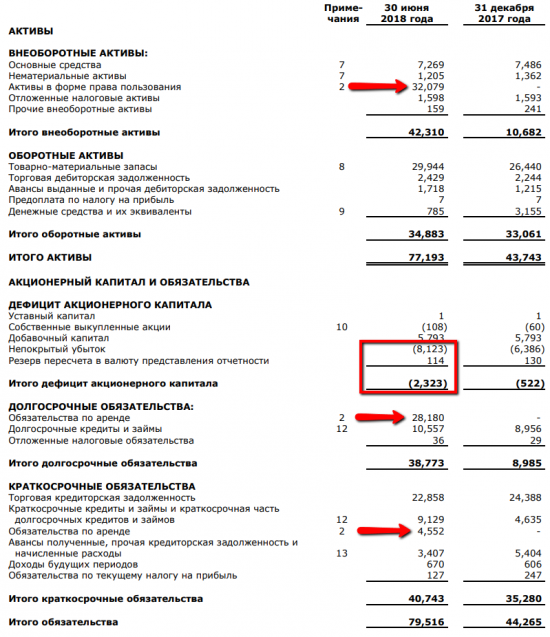

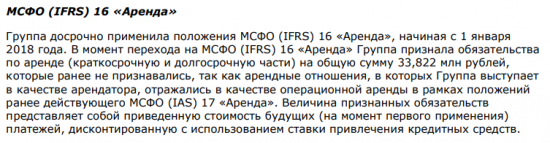

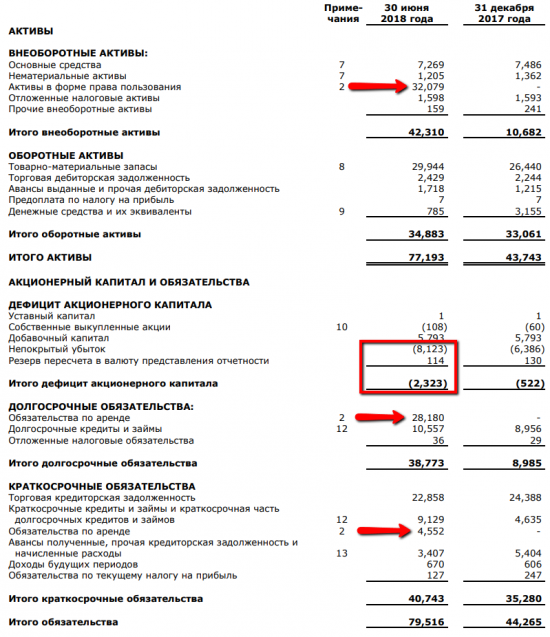

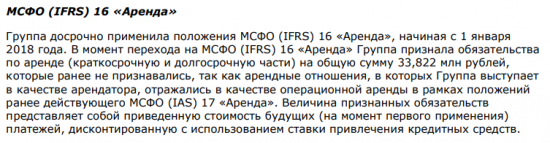

Первое, просматриваем, где у нас возникает существенная разница и легко ее обнаруживаем. У нас возникают некие «Активы в форме права пользования», которых раньше не было со ссылкой на Примечание 2. Подобное примечание как правило относится к особенностям учетной политики. Баланс должен сохранять равенство Активы = Обязательства + Капитал. Если где-то прибыло в левой стороне, значит и в правой тоже должно. Находим по той же ссылке на Примечание 2 «Обязательства по аренде». Опускаемся в соответствующее примечание.

Изменение правил МСФО влечет за собой постоянные пересчеты и корректировки. Воспринимаем это как развитие финансового учета, относимся с пониманием и надеемся на то, что изменения приведут к улучшению отображения реальной картины по предприятию.

Баланс нет необходимости пересчитывать LTM, он дает снимок на конкретную дату.

Что всегда настораживало меня в балансе Детского мира, это регулярно отрицательный капитал. Нераспределенный убыток плотно и безвылазно прописался в этом разделе. Таким образом совокупные обязательства всегда выше совокупных активов.

В целом это понятно, ведь растущая компания еще и регулярно выплачивает дивиденды, которые вычитаются из капитала. Дивидендные выплаты растут, а в последнее время компания вообще замахивается на распределение всей прибыли. Где уж тут накопиться нераспределенной прибыли.

Суммировав долгосрочные и краткосрочные долги и вычитая денежные средства и эквиваленты, получаем рост чистого долга с 10 436 до 18 901 млн. руб. ДС и эквиваленты сократились, значит NCF отрицательный.

Исходя из презентации компании мы узнаем, что весь долг номинирован в рублях со средней ставкой 8,9%, большая часть займов по фиксированной ставке. Довольно неплохо при текущих условиях.

Соотношение ND/EBITDA составляет 1.7 при ковенантах 4.0, адекватный уровень.

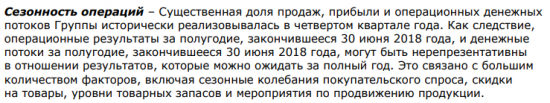

Компания отмечает существенную сезонность операций, первое полугодие привносит слабый вклад в общий результат по году. ДМ тот случай, когда нужно ожидать именно годовой отчет.

Для начала поговорим о выручке. Мы знаем ДМ как растущую компанию сразу в нескольких аспектах: компания расширяется в том числе за пределами РФ, имеет несколько брендов, а недавно открыла первый магазин в новом формате — «Детский мир колясок».

Во втором полугодии Компания продолжит реализацию программы территориальной экспансии бизнеса: сеть откроет первые магазины на Дальнем Востоке и в новых городах Республики Казахстан. Всего по итогам 2018 года откроется не менее 100 магазинов. Как уже ранее было заявлено, Компания приняла стратегическое решение об запуске в Беларуси первого магазина сети «Детский мир» до конца следующего года.

Компания пока наращивает выручку двузначными темпами, интересна сама структура выручки.

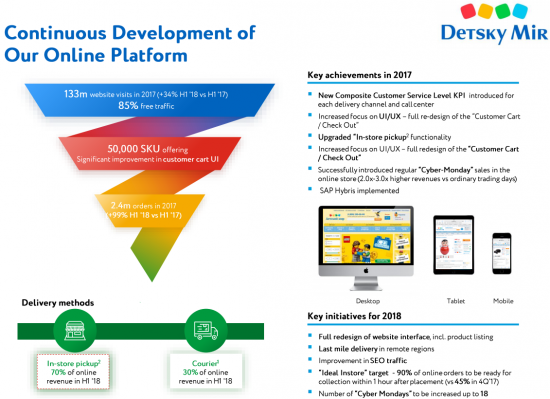

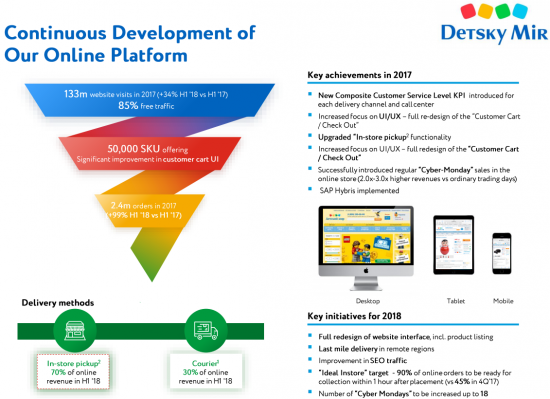

Выручка интернет-магазина выросла вдвое. Как менялась доля выручки интернет-магазина за последние годы.

Начиная с 2015 года доля выручки интернет-магазина экспоненциально растет, хоть и занимает по-прежнему скромную долю. Это может быть точкой роста. ДМ также отмечает это в своей презентации.

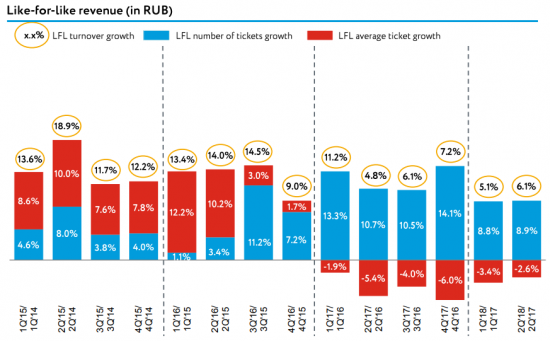

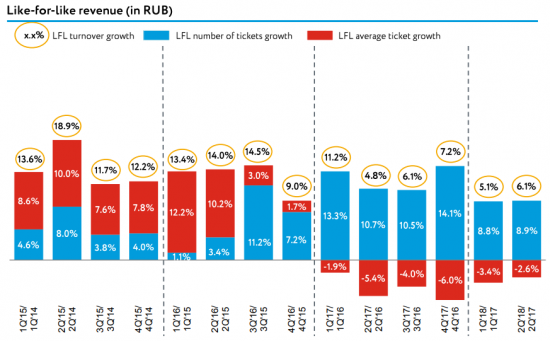

При этом сопоставимые продажи замедляются к былым темпам, но лучше предыдущего квартала. Компания расчитывает на рост LFL темпами менее 10%, но лучше рынка.

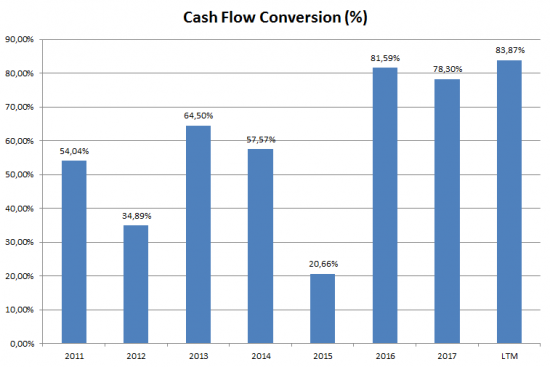

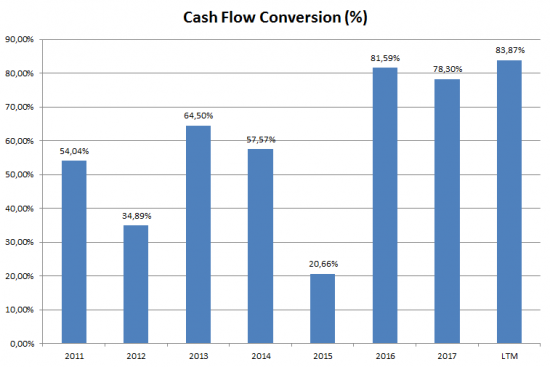

Вместо показателя EBITDA мы займемся иным, впервые мне встретившимся, показателем. Компания обозначила его как Cash Flow Conversion. Беглый поиск в интернете на тему этого показателя, как обычно, выдал кучу противоречивых данных.

Сама компания считает его следующим образом

Cash Flow Conversion = (Adj. EBITDA — Adj. Capex) / Adj. EBITDA

Общий смысл понятен, берем отношение оставшихся денег после вложений к заработанным от операционного потока.

Использование скорректированной EBITDA также логично и повсеместно, капекс компания определяет как сумму вложений в основные средства и нематериальные активы. Однако лично меня смутило в формуле присутствие скорректированного капекса. Компания таким образом выкидывает разовые вложения… как будто они не вложения вовсе? С чего вдруг — я не понял. Разве что так получается красивый и ровный график Cash Flow Conversion по годам… :)

Модифицируем формулу. Берем по годам операционный поток до изменения оборотного капитала (компания не считает этот показатель, пришлось посчитать вручную), капекс берем как сумму основных и нематериальных без каких-либо корректировок.

Из-за сильной сезонности нет смысла делать разбивку по полугодиям, считаем в годовом выражении, последнее полугодие считаем LTM.

Таким образом, мы получаем исторически максимальный уровень денежной конверсии. Не удивительно, что компания умудряется расти и платить дивиденды. Также высокий процент конверсии намекает на то, что текущий капекс не так высок относительно текущего операционного потока до изменения оборотного капитала. Если оборотный капитал не портит нам ситуацию, мы получаем отличный уровень FCF.

Cash Flow Conversion интересный показатель, нужно будет обдумать, где еще им можно будет воспользоваться.

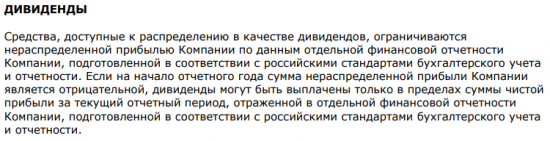

Перейдем к дивидендам. Компания напоминает

Просмотрев все доступные РСБУ, можно обнаружить, что положительной нераспределенной прибыли у компании никогда не было.

Таким образом, компания по закону может распределять только сумму в пределах прибыли РСБУ.

«Мы надеемся и в будущем продолжить выплачивать 100% чистой прибыли в качестве дивидендов»,— приводит Reuters слова финансового директора Анны Гармановой. «Мы будем рекомендовать выплатить все 100% чистой прибыли, потому что компания не нуждается в кэше вообще»,— заявил гендиректор компании Владимир Чирахов.

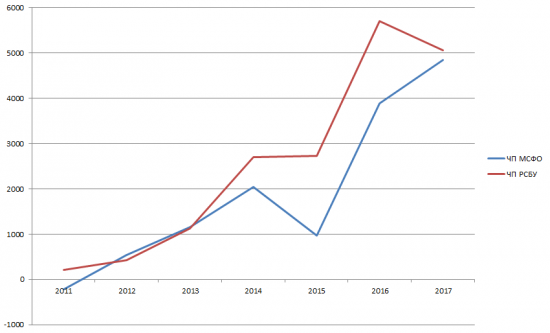

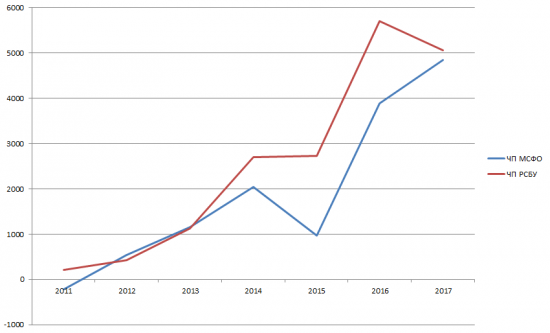

На сайте отсутствует внятная дивидендная политика, а РБК с Коммерсантом расходятся в показаниях по поводу процента от РСБУ или МСФО. Впрочем это неважно, если сопоставить прибыли РСБУ и МСФО за последние годы.

Начиная с 2014 года ЧП РСБУ всегда превышала ЧП МСФО, что в целом позволяло спокойно распределять любую сумму дивидендов в пределах ЧП РСБУ.

Из-за сезонности нет смысла сейчас производить потенциальные расчеты. Более того, поскольку основной вклад вносит именно 4й квартал, необходимо дождаться годовой РСБУ для выводов по дивидендам. Разделив прибыль РСБУ на количество акций мы получим максимальный дивиденд и останется только дождаться рекомендации по конкретным цифрам.

Текущая статья — подготовительная к переоценке ДМ после его продажи новому владельцу. Судя по словам Владимира Петровича, количество претендентов на ДМ растет с каждым месяцем и уже насчитывает более десятка (правда, качество это предложений мы оценить не можем, может там заявки на ДМ по 50-60 руб.).

Мы видим, что актив интересный хоть и не лишен своих пикантных особенностей, поэтому в случае продажи ниже текущих рыночных цен, будет резон ускорить принятие решения по этой компании.

В остальном же — ждем и наблюдаем. Как и всегда. Без лишней суеты.

Всего вам доброго!

P.S. Уважаемые читатели моего телеграма! Мне нужна ваша помощь.

Подскажите, как вам было бы удобнее воспринимать текст. Друзья рекомендуют разделить абзацы, сократить объем по каждой компании, вставлять ссылки на пресс-релизы вместо копирования их текста.

Какой формат для вас был бы более комфортен? Есть ли какие-либо пожелания? Буду признателен за любую обратную связь.

После предыдущей обзорной статьи планирую разобрать несколько отчетов чуть подробнее. Текущий рынок игнорирует любую положительную информацию, однако это не значит, что стоит откинуть в сторону всю информацию и ничем не заниматься. Через какое-то время все на рынке нормализуется, а компетенции будут упущены. Так что держимся в тонусе :)

Для первого подобного обзора я взял Детский мир. Основные достижения компании можно посмотреть в пресс-релизе, а мы окунемся в отчетность и переходим сразу к балансу. Детский мир выложил документ без возможности копирования текста, поэтому будет много картинок.

Первое, просматриваем, где у нас возникает существенная разница и легко ее обнаруживаем. У нас возникают некие «Активы в форме права пользования», которых раньше не было со ссылкой на Примечание 2. Подобное примечание как правило относится к особенностям учетной политики. Баланс должен сохранять равенство Активы = Обязательства + Капитал. Если где-то прибыло в левой стороне, значит и в правой тоже должно. Находим по той же ссылке на Примечание 2 «Обязательства по аренде». Опускаемся в соответствующее примечание.

Изменение правил МСФО влечет за собой постоянные пересчеты и корректировки. Воспринимаем это как развитие финансового учета, относимся с пониманием и надеемся на то, что изменения приведут к улучшению отображения реальной картины по предприятию.

Баланс нет необходимости пересчитывать LTM, он дает снимок на конкретную дату.

Что всегда настораживало меня в балансе Детского мира, это регулярно отрицательный капитал. Нераспределенный убыток плотно и безвылазно прописался в этом разделе. Таким образом совокупные обязательства всегда выше совокупных активов.

В целом это понятно, ведь растущая компания еще и регулярно выплачивает дивиденды, которые вычитаются из капитала. Дивидендные выплаты растут, а в последнее время компания вообще замахивается на распределение всей прибыли. Где уж тут накопиться нераспределенной прибыли.

Суммировав долгосрочные и краткосрочные долги и вычитая денежные средства и эквиваленты, получаем рост чистого долга с 10 436 до 18 901 млн. руб. ДС и эквиваленты сократились, значит NCF отрицательный.

Исходя из презентации компании мы узнаем, что весь долг номинирован в рублях со средней ставкой 8,9%, большая часть займов по фиксированной ставке. Довольно неплохо при текущих условиях.

Соотношение ND/EBITDA составляет 1.7 при ковенантах 4.0, адекватный уровень.

Компания отмечает существенную сезонность операций, первое полугодие привносит слабый вклад в общий результат по году. ДМ тот случай, когда нужно ожидать именно годовой отчет.

Для начала поговорим о выручке. Мы знаем ДМ как растущую компанию сразу в нескольких аспектах: компания расширяется в том числе за пределами РФ, имеет несколько брендов, а недавно открыла первый магазин в новом формате — «Детский мир колясок».

Во втором полугодии Компания продолжит реализацию программы территориальной экспансии бизнеса: сеть откроет первые магазины на Дальнем Востоке и в новых городах Республики Казахстан. Всего по итогам 2018 года откроется не менее 100 магазинов. Как уже ранее было заявлено, Компания приняла стратегическое решение об запуске в Беларуси первого магазина сети «Детский мир» до конца следующего года.

Компания пока наращивает выручку двузначными темпами, интересна сама структура выручки.

Выручка интернет-магазина выросла вдвое. Как менялась доля выручки интернет-магазина за последние годы.

Начиная с 2015 года доля выручки интернет-магазина экспоненциально растет, хоть и занимает по-прежнему скромную долю. Это может быть точкой роста. ДМ также отмечает это в своей презентации.

При этом сопоставимые продажи замедляются к былым темпам, но лучше предыдущего квартала. Компания расчитывает на рост LFL темпами менее 10%, но лучше рынка.

Вместо показателя EBITDA мы займемся иным, впервые мне встретившимся, показателем. Компания обозначила его как Cash Flow Conversion. Беглый поиск в интернете на тему этого показателя, как обычно, выдал кучу противоречивых данных.

Сама компания считает его следующим образом

Cash Flow Conversion = (Adj. EBITDA — Adj. Capex) / Adj. EBITDA

Общий смысл понятен, берем отношение оставшихся денег после вложений к заработанным от операционного потока.

Использование скорректированной EBITDA также логично и повсеместно, капекс компания определяет как сумму вложений в основные средства и нематериальные активы. Однако лично меня смутило в формуле присутствие скорректированного капекса. Компания таким образом выкидывает разовые вложения… как будто они не вложения вовсе? С чего вдруг — я не понял. Разве что так получается красивый и ровный график Cash Flow Conversion по годам… :)

Модифицируем формулу. Берем по годам операционный поток до изменения оборотного капитала (компания не считает этот показатель, пришлось посчитать вручную), капекс берем как сумму основных и нематериальных без каких-либо корректировок.

Из-за сильной сезонности нет смысла делать разбивку по полугодиям, считаем в годовом выражении, последнее полугодие считаем LTM.

Таким образом, мы получаем исторически максимальный уровень денежной конверсии. Не удивительно, что компания умудряется расти и платить дивиденды. Также высокий процент конверсии намекает на то, что текущий капекс не так высок относительно текущего операционного потока до изменения оборотного капитала. Если оборотный капитал не портит нам ситуацию, мы получаем отличный уровень FCF.

Cash Flow Conversion интересный показатель, нужно будет обдумать, где еще им можно будет воспользоваться.

Перейдем к дивидендам. Компания напоминает

Просмотрев все доступные РСБУ, можно обнаружить, что положительной нераспределенной прибыли у компании никогда не было.

Таким образом, компания по закону может распределять только сумму в пределах прибыли РСБУ.

«Мы надеемся и в будущем продолжить выплачивать 100% чистой прибыли в качестве дивидендов»,— приводит Reuters слова финансового директора Анны Гармановой. «Мы будем рекомендовать выплатить все 100% чистой прибыли, потому что компания не нуждается в кэше вообще»,— заявил гендиректор компании Владимир Чирахов.

На сайте отсутствует внятная дивидендная политика, а РБК с Коммерсантом расходятся в показаниях по поводу процента от РСБУ или МСФО. Впрочем это неважно, если сопоставить прибыли РСБУ и МСФО за последние годы.

Начиная с 2014 года ЧП РСБУ всегда превышала ЧП МСФО, что в целом позволяло спокойно распределять любую сумму дивидендов в пределах ЧП РСБУ.

Из-за сезонности нет смысла сейчас производить потенциальные расчеты. Более того, поскольку основной вклад вносит именно 4й квартал, необходимо дождаться годовой РСБУ для выводов по дивидендам. Разделив прибыль РСБУ на количество акций мы получим максимальный дивиденд и останется только дождаться рекомендации по конкретным цифрам.

Текущая статья — подготовительная к переоценке ДМ после его продажи новому владельцу. Судя по словам Владимира Петровича, количество претендентов на ДМ растет с каждым месяцем и уже насчитывает более десятка (правда, качество это предложений мы оценить не можем, может там заявки на ДМ по 50-60 руб.).

Мы видим, что актив интересный хоть и не лишен своих пикантных особенностей, поэтому в случае продажи ниже текущих рыночных цен, будет резон ускорить принятие решения по этой компании.

В остальном же — ждем и наблюдаем. Как и всегда. Без лишней суеты.

Всего вам доброго!

P.S. Уважаемые читатели моего телеграма! Мне нужна ваша помощь.

Подскажите, как вам было бы удобнее воспринимать текст. Друзья рекомендуют разделить абзацы, сократить объем по каждой компании, вставлять ссылки на пресс-релизы вместо копирования их текста.

Какой формат для вас был бы более комфортен? Есть ли какие-либо пожелания? Буду признателен за любую обратную связь.

6.7К |

Читайте на SMART-LAB:

Цвет лебедя – неопределенный

2 ядерные державы опасно сблизились . А для фондового рынка как будто ничего не произошло . -1% по Индексу МосБиржи. И без эффекта для...

06:59

NZD/CAD: цены испытывают давление под натиском продавцов?

Котировки кросс-курса NZD/CAD оттолкнулись от нисходящей трендовой линии, попутно сформировав свечную модель «медвежье поглощение». Судя по всему,...

22:12

теги блога Григорий Богданов

- EBITDA

- H2T-tv

- H2T.TV

- акрон

- Алроса

- Асват Дамодаран

- АФК Система

- Аэрофлот

- Башнефть

- БСП

- Вебинар

- взлом аккаунтов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Григорий Богданов

- Детский мир

- дивиденды

- доллар

- ИИС

- Инвестиции

- Инвестиционный портфель

- Интер Рао

- ИнтерРао

- инфляция в России

- Колл спред

- Конференция Смартлаба

- красный циркуль

- ЛСР

- ЛСР Группа

- Лукойл

- Магнит

- МВидео

- Мегафон

- МКБ

- ММК

- Мосбиржа

- Московская биржа

- Мостотрест

- Мосэнерго

- МОЭСК

- МРСК Волги

- МСФО

- МТС

- Нефть

- НЛМК

- НМТП

- Новатэк

- Новый Год

- Облигации

- Обувь России

- ОГК-2

- Опционы

- Открытие

- Отчетность

- Полюс

- Полюс золото

- помощь

- Портфель

- Презентация

- Протек

- Психология

- Работа с позицией

- Размещение

- Роллман

- Россети

- Рост рынка

- Ростелеком

- РСБУ

- РТС

- Русагро

- РусГидро

- Сбербанк

- Северсталь

- Серебро

- Система

- спред

- Сургутнефтегаз

- ТГК-1

- Уралкалий

- Финансовая отчетность

- Фосагро

- ФСК Россети

- Фундаментальный анализ

- Черкизово

- Чистый долг

- Энел Россия

- Юнипро

Да, я как раз и сделал статью, чтобы было с чем сравнивать.

Стараюсь писать, когда есть возможность и собирается материал.

Рад, что вам нравится :)

Тоже не видел такого показателя конверсии.

В подобных ситуациях у меня всегда подозрение,

что компания экзотикой хочет запутать инвестора

Я согласен с вами и сам бы напрягся, если бы в формуле были какие-нибудь логарифмы, производные и особенно выдуманные компанией коэффициенты.

В данном случае мы видим все знакомые показатели, просто иначе скомбинированные.

Я отметил, что ДМ считает по-своему и мне этот вариант не понравился. Именно поэтому мы приходим к разным выводам: у ДМ ровная линия с конверсией 70+%, у меня скачкообразный вариант с историческими хаями. Каждый, вероятно, останется с убежденностью собственной правоты :)

Ну вот в этом и проблема.

Дополнительные телодвижения.

Транзакционные издержки.

И еще сложность, если нужно сравнить с другими компаниями

Хороший мотив к дополнительным движениям — здоровое любопытство :)

Хотя нет ничего страшного этого не делать. Тут как кому нравится.

По телеграмму — абзацы были бы кстати. Ссылки можно давать, можно и нет — отчёты найти не проблема, но текст уменьшать или убирать точно не стОит. У Вас там и так выжимка, причём очень удобная и компактная.

И ещё технические вопросы по фин.анализу — как Вы собираете для себя информацию из отчётов? Ведь Вы не собираете данные каждый раз, когда нужно сделать график или диаграмму, наверняка вся эта информация накапливается где-то годами в удобном виде.

Это какие-то таблицы в экселе или другой инструмент?

Руками эту информацию из отчётов копируете или какой-то более удобный способ?

Храните у себя поквартальную информацию или годовую? Всю ли информацию собираете из отчётов или только какие-то ключевые данные?

В данном случае я вряд ли могу являться образцом для подражания, т.к. информация у меня частично копится в состоянии творческого беспорядка :)

Я не особо большой фанат глубоких ретроспективных анализов, т.к. изменения в отчетности (в связи с изменением стандартов МСФО или другими вариантами) искажает такой вид анализа, иногда очень сильно.

Я предпочитаю смотреть текущую картину, 2-3 года назад и анализировать стратегию компании, чтобы понимать, на чем она планирует зарабатывать дальше. Это я ценю больше чем громадное количество столбиков по каждому показателю.

Данные у меня собираются по разным папкам, но многое остается в гугл документах. С этим сервисом работаю уже длительное время.

Если требуется что-то быстро посмотреть, на самом деле легко зайти в отчеты и глянуть, особенно когда знаешь что ищешь. Например, сбор и анализ данных по ДМ занял значительно меньше времени, чем подготовка и написание статьи.

Поскольку у меня моторная память, я многое прописываю. Сам формат анализа строится у меня таким образом: открываю отчет, достаю блокнот и просто неспешно пишу тезисы своими словами. Небыстро, кустарно, но мне в общем-то и торопиться некуда, а в голове остается. По отчетам я отмечаю абсолютно все, что меня цепляет, любые изменения, не обязательно конкретные показатели (как в данном примере с арендой). Также выписываю из пресс-релиза, потом иду к презентации. Если получается — к конференц-звонку, если не получается, подсматриваю итоги звонка в интерфаксе.

Еще один формат это написание статей. На самом деле это одна из причин — так мне очень хорошо удается собрать воедино все размышления и потом вернуться к ним. Очень помогает прежде всего мне самому. Для этого же дела завел телеграм, туда скидываю сырую информацию, которую потом сажусь обрабатывать. Заметил, что некоторым тоже нравится)

Спасибо, что напомнили мне о дисциплине учета, есть еще куда двигаться и развиваться. Успехов вам в аналогичном!

Если грубо, то по скольким компаниям вы просматриваете годовые отчёты и по скольким квартальные?

Вот годовые отчеты (не финансовые, а презентационные, те которые делают к ГОСА) я осиливаю далеко не все.

В обязательном порядке просматриваю все презентации с Дня Инвестора, там зачастую раскрывают основные пункты стратегии на несколько лет вперед. Эту информацию ставлю даже вперед отчетов, в отчетах потом просто видим подтверждение следования определенному курсу.

Просто на e-disclosure следите за всем потоком или как-то на определённые компании подписаны?

А в целом помогают все тот же Интерфакс и бот для e-disclosure.

Я не копаю глубоко форумы, но думаю, везде много грамотных и замечательных людей)

По телеге — как по мне, ничего менять не надо, только писать чаще :)))

Спасибо, отличный обзор!

Ссылки лучше не вставлять, вырезки в текущем виде вполне достаточны, источник их ясен.

Григорий Богданов, Честно говоря, для меня основная часть Вашего выступления, это общий настрой. Т.е. все ок или чтото где-то не так… И у Вас это очень хорошо получается! Факты включены только те, которые интересны и нужны.

Потому как аналитические материалы сделанные по жестким рамкам превращаются через пару публикаций в рутину — автору нужно уложится в схему, а читателю дотянуть до конца и не заснуть.

У вас пока все очень гармонично. Еще раз спасибо!

По поводу формата это я про телеграм имел в виду, произошло небольшое недопонимание. Уточняю))

По Детскому миру: возможно через какое-то время составлю вам компанию среди акционеров :)

Буду благодарен, если поделитесь причиной своей любви к компании. Очень интересно!

1. Ритейл

2. Отлично растёт несколько лет уже

3. Хорошие дивиденды

4. В кризис сильно не падает

5. Большой потенциал для роста оффлайн сети

6. Интернет-магазин отлично развивается и имеет реальный потенциал увеличиться ещё в разы.

И субъективно мне торговый бизнес более понятен и близок.

10 покупателей? Ну-ну))Всё равно купит Леонидович.Для внуков.По 75.Синергия за деньги ВТБ великая сила…

Спасибо за комментарий :)

Плюс конечно хочу подождать смены собственника и дальнейшую риторику.

ДМ отличный растущий бизнес, который работает не только на территории РФ. Открытие в Беларуси, Казахстане, потенциально Польше. В этом плане они все дальше от аналогии с внутрироссийскими продуктовыми ритейлерами.