Блог им. proton

Тенденции. Медведи копят силы для назревающего реванша

- 01 февраля 2016, 13:36

- |

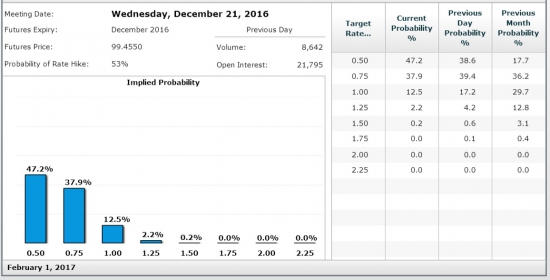

Прошедшая неделя держала участников рынка в напряжении. Однако крутых поворотов не случилось, и на рынках продолжились тенденции предыдущей недели. Это было связано с ожидавшимися (и не разочаровшими этих ожиданий) решениями заседания ФРС. На Комитете было принято решение сохранить ставку на прежнем уровне. Правда (тоже ожидаемо) произошло сильное смещение сопроводительного документа в голубиную фазу. ФРС делает акценты на некоторых негативных моментах, включая замедление экономики. В таких условиях ожидать дальнейших шагов по повышению ставки пока не приходится. После заседания ФРС произошла переоценка рынком перспектив следующих повышений ставки в текущем году. Резко стала подрастать вероятность сохранения ставки на текущих уровнях до конца 2016 года. Если еще в конце декабря рынок оценивал такую вероятность лишь в 17,7%, то на конец января оценка вероятности сместилась к паритету и составила 47,2 процента. Из оставшейся половины большая часть (37,9%) соответствует вероятности ставки в 0,75% и лишь 12,5% — вероятности поднятия ставки до 1 процента. Это довольно сильное изменение, с учетом того, что после декабрьского заседания ФРС вероятность поднятия ставки до 1% к концу 2016 года рынок оценивал в солидные 30%.

Банк Японии расщепил процентную ставку на три уровня. К избыточным резервам банков будет применяться отрицательная процентная ставка -0,1%. Причем Банк Японии грозит в будущем дополнительно уменьшить и так уже отрицательное значение ставки по избыточным резервам. На такие шаги Банк Японии подталкивает балансирование страны на грани дефляции. ЦБ Японии по-прежнему намерен увеличивать денежную базу на 80 трлн. иен в год с целью достижения целевого показателя инфляции в 2%. Но пока прогноз по инфляции на 2016-2017 год остается ниже нормативных значений и составляет лишь около 0,8%. Решение Банка Японии уже спровоцировало сильный провал доходности по японским облигациям. Но здесь дело не только в решениях Банка Японии. Свою лепту вносит слабость фондового рынка Китая, где индекс в понедельник опустился до 2680 пунктов или только 52% от максимумов лета прошлого года.

Банку России пока только остается мечтать о таких цифрах инфляции. По оптимистичному прогнозу Банка России инфляция снизится до менее 7 процентов в январе 2017 года и до целевого уровня 4% в конце 2017 года. Однако риски отклонения инфляции от цели в конце 2017 года в последние два месяца возросли. В таких условиях представлялось нецелесообразным делать очередной шаг по снижению ставки, хотя такие шаги и предусмотрены в долгосрочных планах Банка Росси. На заседании 29 января Совет директоров Банка России принял решение сохранить ключевую ставку на уровне 11% годовых. Решение было принято с учетом возросших инфляционных рисков и при сохранении рисков охлаждения экономики. С декабрьского заседания Банка России ситуация на валютном рынке значительно усложнилась. Вместо уровня 69,2 рубля за доллар, который был установлен Банком России на дату предыдущего заседания (11 декабря), в январе произошло значительное снижение рубля относительно мировых валют. 21 января да доллар давали 85 рублей. В последние дни января произошло подрастание цен нефти и соответствующее этому подрастание рубля. Однако обстановка на валютном рынке остается крайне сложной. Снизившееся значение курса рубля будет увеличивать цены импортных товаров, а так же раскручивать общие инфляционные ожидания.

Краткосрочное поведение рубля на прошлой неделе было обильно сдобрено продолжившимся бодрым подрастанием цен нефти. Цены черного золота к концу месяца подросли от минимумов почти на 30%. Здесь сыграли свою роль игры Минэнерго, которое провело заседание с руководителями нефтегазовых компаний. В сообщении министерства было сказано, что: «участники совещания обсудили возможность координации действий со странами ОПЕК в связи с неблагоприятной ценовой конъюнктурой на мировом нефтяном рынке». Подобные заявления, вместе с созревшими настроениями на отскок, дали взрывной рост цен нефти, приведшим к массовому закрытию коротких позиций. Стали говорить о готовящемся в феврале совещании производителей нефти как входящих в ОПЕК, так и находящихся за его рамками. Подыгрывали нефтяным быкам известия о продолжении снижения действующих буровых установок в США. Этот параметр активно снижается уже более года. Хотя пока его снижение лишь слабо воздействует на объемы добычи. И до выравнивания объемов спроса и предложения пока еще достаточно далеко. Сохраняющийся дисбаланс приводит к дальнейшему росту запасов нефти и нефтепродуктов. И, с учетом ограниченности роста спроса в первые месяцы года, по-видимому, такая картина еще сохранится 2-3 месяца. Только после этого можно будет говорить о создании базы для среднесрочного роста цен. Да и экстренное совещание нефтепроизводителей пока не склеивается. Вместо ожидаемых истолкований, что СА приглашает Россию к разговору, Новак пояснил скромное: «С инициативой возможного проведения встречи производителей нефти обращалась Венесуэла. Россия дала согласие на участие». Но сама СА пока не готова к предметному разговору по поводу ограничений добычи. В сложившихся условиях произошедший рост цен нефти многие резонно рассматривают пока лишь как временный отскок, который должен смениться новым снижением. И именно предстоящий виток снижения должен будет обозначить настоящее дно нефтяных цен. С учетом предстоящих движений нефтяных цен будет выстраиваться и дальнейшая динамика рубля относительно доллара.

Календарь

На мировых рынках завершается вал выхода отчетности компаний по итогам 4 квартала. Финансовые отчеты на наступающей неделе еще представят такие гиганты как Exxon Mobil, Pfizer (вторник), General Motors, Merck, International Paper, Yahoo (среда) и множество компаний помельче. Выходившие на прошлой неделе данные можно оценить на троечку или с переменным успехом. Скоро можно будет подводить итоги финансовых результатов компаний и уже видно, что они будут неутешительными. Корпоративный сектор идет на очередной квартал снижения – снижение скорей всего покажут как совокупная прибыль, так и суммарная прибыль компаний.

Очень интересными продолжают оставаться выходящие новости по компаниям энергетического сектора. Сектор уже находится «под водой». Проблемная задолженность отрасли составляет более двух сотен миллиардов долларов. В России с корпоративными новостями скромнее. Вот некоторые из них:

- Публикация финансовых результатов по МСФО по итогам 4 кв. 2015 года компании Северсталь (3.02);

- Публикация финансовых результатов Сбербанка по РСБУ за январь 2016 (5.02);

- Заседание совета директоров Сургутнефтегаз (1.02), Полюс Золото (1.02), ТМК (1.02), ЮТэйр (1.02), Газпром нефть (2.02), Башнефть (2.02), НОВАТЭК (5.02).

Неделя открывает месяц и будет обильно представлена выходом индексов деловой активности PMI ведущих стран. Из выходящих на неделе макро данных можно отметить:

- Понедельник – индексы PMI Китая, Германии, стран Еврозоны, Великобритании, США. Выйдут данные о персональных доходах и расходах в США.

- Вторник – в Германии, странах Еврозоны выйдут показатели безработицы в январе. Еврозона опубликует данные по PPI- индексу цен производителей.

- Среда – В Японии опубликуют показатели потребительского доверия. А в Еврозоне – динамику розничных продаж в декабре. Индекс деловой активности в сфере услуг будут опубликованы в Китае, Великобритании, странах Еврозоны и США. Кроме того в США выйдут данные по запасам и добыче нефти.

- Четверг – В Японии – иностранные инвестиции в ценные бумаги. В США – первичные обращения за пособиями по безработице, заказы предприятий. В четверг 4 февраля пройдет заседание Банка Англии.

- Пятница – Германия опубликует изменение заказов предприятий в декабре. В США выйдет отчет по рынку труда – количество новых рабочих мест, уровень безработицы, средние зарплаты и продолжительность рабочей недели. Интересными будут данные по дефициту внешней торговли в декабре.

Наиболее важным будет выход пакета данных по рынку труда в США. Здесь и уровень безработицы, и количество новых рабочих мест. Немаловажным будет и динамика уровня заработной платы. Сейчас для дальнейших действий регуляторов будет очень важным развитие ситуации с инфляцией. В Европе тоже выйдут данные по безработице и динамика цен производителей.

Фондовый рынок

За последние две недели индекс РТС отыграл уже половину снижения конца 2015 – начала 2016 года. Оптимизм был связан с подскоком нефтяных цен и связанным с ним более чем десяти процентным ростом рубля. Часто половина сильного движения выступает трудной для прохождения зоной. Возможно, что некоторый откат индекса РТС от уровней вблизи 750-760 пунктов произойдет и на этот раз. Более оптимистичным стало бы подрастание индекса до диагонального уровня сопротивления в районе 820 пунктов. Такое подрастание индекса скорей всего соответствовало бы росту индекса ММВБ до уровней ноябрьских максимумов в районе 1870 пунктов. Однако подобный позитив, видимо, возможен только при продолжении роста цен нефти. Но делать это нефти все труднее. Тем более что несколько холостых выстрелов по поводу экстренного совещания ОПЕК+ уже совершено. В ближайшие дни будет определяться дальнейший сценарий движения рынка. Возникающая пока заминка роста может быть заполнена локальными идеями по отдельным акциям. Тем более что таких идей на рынке достаточно. Например, в понедельник играют оптимизм металлургического сектора. Темой ближайших месяцев будет набор дивидендных идей. 2015 год был непростым для компаний, однако есть звезды, которые будут выплачивать неплохие дивиденды даже в сложившихся условиях. (В этом месте обычно кивают на префы Сургутнефтегаза). Интересная спекулятивная игра может быть по акциям Транснефти. Однако, несмотря на целый ряд интересных моментов фондового рынка, гвоздем программы остаются колебания валютного курса. Если цены на нефть в своем растущем порыве смогут дойти до 37-38 долларов за баррель, то даже после прошедшего укрепления рубля на повестку дня может быть поставлен вопрос о движении вплоть до 71 рубля за доллар. Стоит помнить, что пока для нефти набор негативных факторов остается в силе, и уже в ближайшее время медведи вновь будут пытаться играть свою игру.

- 01 февраля 2016, 13:45

- 01 февраля 2016, 14:14

- 01 февраля 2016, 13:49

теги блога Николай Подлевских

- API

- EIA

- QE

- SPR

- WTI

- активные буровые

- Акции

- Банк России

- Башнефть

- буровые

- Буровые в США

- Венесуэла

- газ

- Газпром

- графики

- Греция

- дивиденды

- добыча

- добыча в США

- доллар

- евро

- Европа

- ежемесячник

- ЕЦБ

- запасы

- Запасы в США

- запасы нефти в США

- ЗВР

- золото

- инфляция

- Ирак

- Иран

- календарь

- Канада

- квоты

- Китай

- ключевая ставка

- консолидация

- Крым

- Ливия

- месячный обзор

- Мечел

- ММВБ

- МЭА

- Неделя

- нефть

- ожидания

- опек+

- Отчеты

- оффтоп

- переговоры

- перспективы

- подскок цен

- поставки газа

- провал цен

- прогноз

- прогнозы

- Путин

- Распродажи

- Роснефть

- Россия

- рост запасов в США

- рост цен

- РТС

- рубль

- рынки

- рынок

- Рынок энергоносителей

- СА

- санкции

- сланцы

- снижение

- снижение цен

- снижение цен на нефть

- события

- СПГ

- спред

- Ставка

- ставки

- США

- ТА

- текущее

- тенденции

- тренды

- Украина

- факторы

- фондовый рынок

- ФР

- ФРС

- ЦБ

- ЦБ РФ

- цена

- цены

- цены на газ

- цены на нефть

- цены нефти

- Экспирация

- Энергетика

- Энергоносители

- Южный поток