SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Vanuta

Прогноз на эту неделю от vanutar, 14-18 апреля 2014 года

- 14 апреля 2014, 10:04

- |

Из прогноза на прошлую неделю:

"Трудно представить, что не пойдет в понедельник сразу же свеча сверху вниз с целью 1810-15 до четверга".

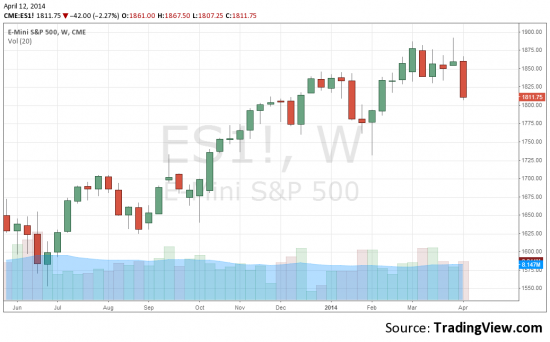

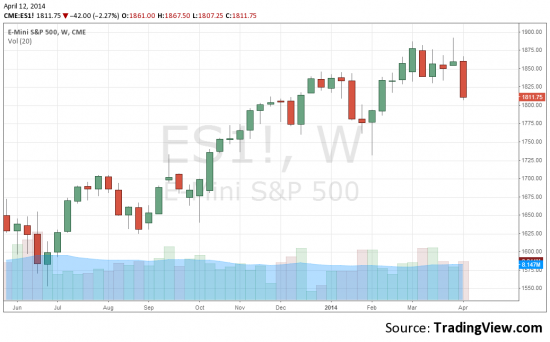

Ну а теперь посмотрим «недельки» фьючерса на индекс широкого рынка.

Прошло уверенное снижение, только в среду была попытка вздернуть рынки, но уже в четверг все встало на свои места, а пятница закрепила новую рыночную реальность: выход фсипа из диапазона 1840-1880 (с проколами +-10 пунктов), в котором амеры провели больше двух месяцев, вниз — состоялся.

Это выглядело примерно так:

Основные стопы лонгистов стоят на пробое 1800, как я понимаю. Поэтому впереди еще можно ждать две недели снижения, по идее. Вместе они должны привести в зону 1710-30 по фсипу, возможно первая неделя будет нейтральной по итогу, например в диапазоне 1775-1815 по фсипу, а следующая сильно падучая, к низким целям, с сильноотрицательным закрытием месяца. Я бы ожидал, что будет наоборот, первая сильно вниз, а вторая нейтральная уже внизу, вокруг 1730-40, и новое снижение в мае через 1800-1810.

В этом кроется подвох в районе 1770-80 — кто-то начнет играть отскок, и его умотают вниз, и выпустят только в мае. А с другой стороны, можно пропустить неплохой отскок от 1770-80 на пару процентов вверх — в общем тут уж не посоветуешь, как лучше, машины времени нет ни у кого, безопаснее играть до 1730 без отскоков.

Вариант с возвратом на хаи года, с возможным их обновлением, я пока вообще не рассматриваю, это чрезвычайно нелогично сейчас, когда только начинается внятная афро-индейская коррекция.

За эту неделю вместе с фсипом, который показал -2.6%, упали на -2% все развитые рынки, Япония так больше -7% показала, однако развивающиеся рынки выглядели намного более оптимистичными: Китай закрыл неделю в +3.48%, Бразилия +1.54%, Индия +1.24%! Россия также выглядела укрепившейся, и отминусовала «всего» -1.45% по ММВБ.

СМИ говорят, что этому способствовал приток в фонды развивающихся рынков, который составил $2,9 млрд за неделю, завершившуюся 9 апреля (там считают со среды по среду). «Значительный приток зарегистрировала ЮАР — $244 млн, Турция $54 млн и Польша $30 млн», — пишут аналитики «ВТБ капитала».

"За неделю, завершившуюся 9 апреля, фонды, специализирующиеся на вложениях в Россию, привлекли $164 мл, с учетом веса России в глобальных фондах приток составил $355 млн, свидетельствуют данные EPFR Global. Приток продолжается третью неделю подряд" — пишут аналитики Уралсиба.

А «Ведомости», вообще не разобравшись в ситуации, написали неадекватный заголовок "Иностранные фонды вложили $355 млн в российские акции":

И вот здесь надо сделать несколько ремарок, ибо этой информацией в последнее время нагло манипулируют, и Ведомости не исключение. Я буду использовать комментарии двух резидентов биржевого портала Walltra.de: threepence и myfavinsrc.

Фонды, инвестирующие в развивающиеся рынки, существуют в форме ETF (exchange traded funds). Это фонды, паи которых обращаются в виде акций на соответствующих биржах. Например, Market Vectors Russia — самый крупный фонд, ориентированный на Россию.

Есть такие как ENR Russia Invest - фонд зарегистрирован в Швейцарии, его паи (в виде акций) торгуются на Швейцарской фондовой бирже. Инвестфонд держит пакеты акций российских электроэнергетических компаний, вкладывает в цветочную розницу, ранее владел долями в инвестбанке «Тройка диалог» (сейчас входит в состав Сбербанка), бизнес-центре «Романов двор», и производителе коктейлей Bravo (вошел в российский сегмент бизнеса Heineken).

Как видим, ETF вкладываются также и в акции, которые не обращаются на нашей бирже, например, акции Яндекса.

Поэтому приток в эти фонды не означает аналогичного притока на российский фондовый рынок, это первое, что нужно отметить.

Есть курс акций ETF на бирже, по которым и производится покупка-продажа паев, и есть индикативный курс корзины акций, в которые фонд и вкладывает средства. Как фРТС и индекс РТС.

Далее, есть приток конкретно в фонды RSX (ETF, инвестирующих в Россию), а есть приток «опосредованный», который идет в EEM (ETF развивающихся рынков, инвестирующих том числе в Китай, Индию, Россию, Бразилию и др.), а там 1% всех активов - доля Газпрома => мы тоже получаем приток в наши акции. Это аналог понятия «глобальные фонды», где кроме всего прочего есть и наши акции, т.е. и оттуда нам перепадает.

Важное практические замечание №1. Когда деньги энергично притекают в EEM, то значит деньги идут и в Газпром, так как его из наших там больше всего, и он в эти дни растет лучше рынка.

Практическое замечание № 2. Из фонда RSX с осени прошлого до марта этого года вывели 500 млн (причем половину до нового года и половину после). А за один только март-апрель обратно завели уже 600 млн. Вывели при РТС у 1500 (когда все осенью кричали, что пора покупать, скоро нерезиденты нас под олимпиаду протарят, а по факту отток был), а купили при РТС у 1150, когда все продавали под «всепропало». Может ниже не ждут, может, просто так удачно перезашли на 20% ниже, не это важно.

Здесь есть другой важный нюанс. Фонд может покупать АДР (депозитарные расписки на российские акции) у какого-то другого инвестора, а не у банка, их выпустившего, в этом случае, по идее, никаких инвестиций он в Россию не делает, просто поменялся держатель АДР.

Так что все эти журналистские «притоки в Россию» могут оказаться совсем и не притоками, а просто сменой собственника АДР российских акций.

Например, вспомним сильное падение российского фондового рынка на ожидании санкций, когда официальные лица Америки делали заявления о том, что не надо инвестировать в Россию, грозили ей санкциями и изоляцией.

Тогда за день прошел недельный объем в RSX. И как оказалось по отчетам, выписали новые доли в ETF, пришел приток денег. Казалось бы не удержались нерезы от соблазна и фонды вошли, несмотря на заявления, «бабло все равно почуяло халяву». Покупай войнушку, тем более если она ненастоящая… казалось бы так? А вот и нет.

При этом мог быть полноценный ОТТОК из акций!

Дело в том, что у нескольких российских компаний по АДР уже выбран лимит. Т.е. покупка этих АДР возможна только у старых держателей и не влечет за собой покупок на РФР. Если где-то там перешла расписка на акции, которые уже лежат в депозитарии банка, от одного инвестора к другому, и это не двигает наш рынок, то какой нам-то прок от таких «инвестиций в Россию»?

Практическое замечание № 3: По сбербанку не так давно выбрали лимит АДР, которые покупали весь прошлый год, почему сбер и был лучше рынка. Теперь этой бычьей поддержки нет, и сбер должен и ведет себя хуже рынка, это замечание для любителей ставить сбербанку цели 110 и выше. Обстоятельства фундаментально изменились, а некоторые аналитики этого не заметили. И пытаются оправдать -20% по сберу от начала года ситуацией на Украине. А рост ГМК на +20% соответствующим ростом никеля-металла, игнорируя спад цен на медь. «Желтая» аналитика и не на это способна.

Итак, приток средств может иметь чисто психологическое значение, и не более того.

Ведь приток идет в ETF, а затем этот ETF берет пришедшие деньги и идет в Лондон покупать ADR, например, у инвестора, который готов сломя голову бежать из России, продав по любым ценам принадлежавшие ему акции. И нет данных, сколько инвесторов «свалили» из России, но зато трубят о притоке в ФОНД, инвестирующий в Россию.

Так что стоит аккуратнее воспринимать эту информацию о притоках. Более того, отчет за неделю от среды до среды выходит у нас в СМИ в пятницу, когда все свершилось. Конечно, крупные игроки смотрят данные по RSX ежедневно, и когда идет реальный приток, в первую очередь тарят Газпром on-line, но все остальные инвесторы кушают эту информацию от аналитиков в пятницу, когда она не имеет никакого смысла, а ситуация возможно вообще изменилась уже, и надо играть наоборот.

Практическое замечание 4. Необходимо понимать правильно размеры притока. По американским меркам — это страшные копейки. В минуту только по Е-mini проходит объем, сравнимый с притоком во все EEM за неделю, на все развивающиеся рынки.

Например, мы знаем, что сбер в RSX занимает 8,5%. От 355 лимонов (предположим, что все они RSX-овые) — это 30 млн баков в сбер, т.е. ярд рублей, если все они пошли напрямую на росс. рынок (!), и это на протяжении недели. Много это для сбера или мало? Мало, так как такой объем нередко проходит за пять минут торгов.

Как известно из газет, у нас на бирже напрямую зарегистрировано больше 4000 нерезидентов. Что они делали на этом падении? Никому неизвестно.

Да, информацию о входе денег в фонды типа RSX можно использовать как некий опережающий индикатор, если верить в теорию, что большие умные деньги входят на лоях рынка.

Но важно понимать, что нет прямой связи между входом этих денег и инвестициями в российский фондовый рынок.

Как бы там ни было, эта неделя оказалась положительной для развивающихся рынков (кроме России), при этом многие аналитики говорят что мы должны следовать за той же Бразилией, которая сделала +17% от дна. Посмотрите, господа, на графики — да это Бразилия следует за нами, мы раньше всех сделали +17% от лоев года, а потом уже и Китай и другие.

Что интересного было в зарубежной блогосфере за эту неделю?

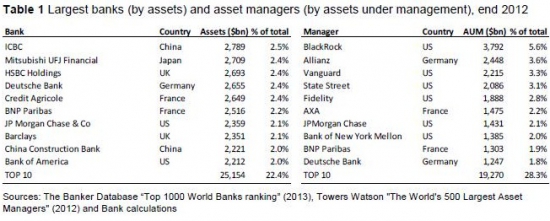

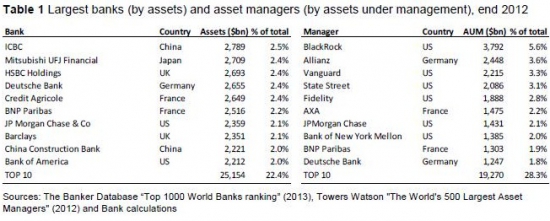

Эндрю Холдейн, исполнительный директор по финансовой стабильности Банка Англии возвестил о наступлении века по управлению активами. Сегодня объем активов под управлением по всему миру составляет $87 трлн., что примерно равно мировому ВВП за год, или три четверти активов банков.

Дэн Маккрум размышляет над выступлением Эндрю Холдейна, и приходит к выводу, что кризис сферы доверительного управления может быть следующим самым масштабным финансовым кризисом эпохи.

Объем активов под управлением будет расти по мере того, как мир становится богаче, и к 2050 году может составить 400 триллионов долларов.

Французский экономист Томас Пикетти пишет:

«Причины этого роста довольно хорошо изучены. Перспективные глобальные вкладчики становятся старше, богаче и увеличиваются числом — что является благом для отрасли по управлению активами. С 1950 года средняя продолжительность жизни увеличилась почти на 50%, численность населения утроилась, а ВВП на душу населения вырос почти в 40 раз. Существует сильная корреляция между ВВП страны и объемом активов под управлением (АПУ) по отношению к ВВП.

Сопровождалось все это резким повышением отношения мирового богатства к доходу. В западных странах оно почти удвоилось с 1950 года, с 200-300% ВВП до 400-600%. Среди прочего, это было вызвано послевоенной либерализацией рынка, которая сдвинула вверх цены на активы.»

Плохая новость состоит в том, что регуляторы должны думать о том, что это означает для рынков и финансовой системы.

Центральные банки только сейчас начинают понимать масштаб совершенно иной проблемы, подобной слишком-большим-чтобы-обанкротится банкам.

Крупнейшие банки и управляющие компании по размеру активов

Слишком большие, чтобы обанкротиться — для управляющих компаний имеет другой смысл, чем для банков. С одной стороны, платежеспособность управляющих компаний на самом деле не является проблемой — небольшой финансовый рычаг, небольшая доля собственных активов — но циклическое поведение, настроения толпы могут такой проблемой стать.

"Использование владельцами активов небольшого числа консультационных фирм, чтобы получить инвестиционный совет, может приводить к сильно коррелированным инвестиционным стратегиям. А стремление фондовых управляющих улучшить краткосрочные текущие результаты, вероятно, также будет усиливать циклические колебания в распределении активов и цен на них".

Холдейн утверждает, что долгосрочный капитал, подобный активам пенсионных фондов, должен выступать в качестве антициклической силы, принимая риск, когда активы дешевы — например, покупая акции в условиях кризиса.

Данные, однако, свидетельствуют об обратном, большой капитал раньше выходит на падении, в то время как спекулятивный капитал продолжает «усредняться» и терпит огромные убытки. И входит слишком поздно, уже на возвратном движении.

Также вызывает озабоченность проциклический характер действий инвесторов — они бросаются к выходу в трудные времена, покупают во время бумов. Это не только часть рыночной психологии, но и следствия бенчмаркинга: попытки опередить других и индекс.

Добавьте к этому все более широкое использование индексов на неликвидных рынках, и ...

"Падение стоимости активов может вызвать быстрое снятие средств (в случае открытых фондов) или продажи (в случае закрытых). В некотором смысле, это похоже на набеги на банки, хотя и происходящие посредством нетрадиционных каналов. В конечном счете такие действия могут вызвать дальнейшие продажи активов в рамках самоусиливающейся петли."

Баффетам нынешним и будущим стоит об этом задуматься, на мой взгляд.

Известный фондовый управляющий Джим Чанос говорит, что у него есть прекрасный барометр того, куда самые богатые люди вкладывают свои деньги, принимая в внимание политику легких денег, которая раздула их портфели до рекордного уровня. Во время своего интервью он показал график стоимости акций аукционного дома Sotheby's.

«Вот что покупают эти люди», — сказал Чанос.

График показывает, что акции Sotheby's достигали своего пика перед каждым крупным пузырем на финансовых рынках США, начиная с 1987 года, начиная с пузыря поглощений с использованием заемных средств.

Каллен Рош приводит, по его словам, «ужасающую» статистику:

После пяти лет сокращения доли заемных средств в финансах домохозяйств вещи должны стать лучше, не так ли? Отношение долга к доходам снизилось с 1,15 до 0,9. Акции растут. Корпоративные прибыли находятся на исторических максимумах. Все, кажется, довольно хорошо. Но под этим скрывается хрупкость, которая осталась от кредитного кризиса — финансы домашних хозяйств по-прежнему очень слабы. Посмотрите, например, на эту ужасающую статистику:

«Почти 40% граждан в США не смогут собрать даже $2000, если бы возникла неожиданная потребность в деньгах».

Это в значительной степени то, почему кредитный кризис 2008 года стал столь разрушительным. Даже небольшие сбои в экономике могут вызвать огромные проблемы. А проблемы поставят нас на грань кризиса, поскольку потребитель находится на столь шаткой основе. Да, сокращение долгов осталось в прошлом, но будущее остается очень неопределенным. А домашние хозяйства по-прежнему очень осторожно управляют своими хрупкими финансами.

Что ждет наш российский рынок на следующей неделе?

Мы смогли удержаться от серьезного снижения, несмотря на крупный минус по американским индексам. Однако мы не сможем не уступить новой волне снижения, когда она пойдет, поэтому надо играть вниз, поддержками выступает зона 1330-35, и 1305-10 по ММВБ, а далее 1265-70 и 1235-40. При фсипе на 1730 мы вполне можем быть на нижней из указанных поддержек. А если поедет нефть, то еще ниже. Так что не до покупок, если вы не планируете стать инвестором до июня.

Удачи!

"Трудно представить, что не пойдет в понедельник сразу же свеча сверху вниз с целью 1810-15 до четверга".

Ну а теперь посмотрим «недельки» фьючерса на индекс широкого рынка.

Прошло уверенное снижение, только в среду была попытка вздернуть рынки, но уже в четверг все встало на свои места, а пятница закрепила новую рыночную реальность: выход фсипа из диапазона 1840-1880 (с проколами +-10 пунктов), в котором амеры провели больше двух месяцев, вниз — состоялся.

Это выглядело примерно так:

Основные стопы лонгистов стоят на пробое 1800, как я понимаю. Поэтому впереди еще можно ждать две недели снижения, по идее. Вместе они должны привести в зону 1710-30 по фсипу, возможно первая неделя будет нейтральной по итогу, например в диапазоне 1775-1815 по фсипу, а следующая сильно падучая, к низким целям, с сильноотрицательным закрытием месяца. Я бы ожидал, что будет наоборот, первая сильно вниз, а вторая нейтральная уже внизу, вокруг 1730-40, и новое снижение в мае через 1800-1810.

В этом кроется подвох в районе 1770-80 — кто-то начнет играть отскок, и его умотают вниз, и выпустят только в мае. А с другой стороны, можно пропустить неплохой отскок от 1770-80 на пару процентов вверх — в общем тут уж не посоветуешь, как лучше, машины времени нет ни у кого, безопаснее играть до 1730 без отскоков.

Вариант с возвратом на хаи года, с возможным их обновлением, я пока вообще не рассматриваю, это чрезвычайно нелогично сейчас, когда только начинается внятная афро-индейская коррекция.

За эту неделю вместе с фсипом, который показал -2.6%, упали на -2% все развитые рынки, Япония так больше -7% показала, однако развивающиеся рынки выглядели намного более оптимистичными: Китай закрыл неделю в +3.48%, Бразилия +1.54%, Индия +1.24%! Россия также выглядела укрепившейся, и отминусовала «всего» -1.45% по ММВБ.

СМИ говорят, что этому способствовал приток в фонды развивающихся рынков, который составил $2,9 млрд за неделю, завершившуюся 9 апреля (там считают со среды по среду). «Значительный приток зарегистрировала ЮАР — $244 млн, Турция $54 млн и Польша $30 млн», — пишут аналитики «ВТБ капитала».

"За неделю, завершившуюся 9 апреля, фонды, специализирующиеся на вложениях в Россию, привлекли $164 мл, с учетом веса России в глобальных фондах приток составил $355 млн, свидетельствуют данные EPFR Global. Приток продолжается третью неделю подряд" — пишут аналитики Уралсиба.

А «Ведомости», вообще не разобравшись в ситуации, написали неадекватный заголовок "Иностранные фонды вложили $355 млн в российские акции":

И вот здесь надо сделать несколько ремарок, ибо этой информацией в последнее время нагло манипулируют, и Ведомости не исключение. Я буду использовать комментарии двух резидентов биржевого портала Walltra.de: threepence и myfavinsrc.

Фонды, инвестирующие в развивающиеся рынки, существуют в форме ETF (exchange traded funds). Это фонды, паи которых обращаются в виде акций на соответствующих биржах. Например, Market Vectors Russia — самый крупный фонд, ориентированный на Россию.

Есть такие как ENR Russia Invest - фонд зарегистрирован в Швейцарии, его паи (в виде акций) торгуются на Швейцарской фондовой бирже. Инвестфонд держит пакеты акций российских электроэнергетических компаний, вкладывает в цветочную розницу, ранее владел долями в инвестбанке «Тройка диалог» (сейчас входит в состав Сбербанка), бизнес-центре «Романов двор», и производителе коктейлей Bravo (вошел в российский сегмент бизнеса Heineken).

Как видим, ETF вкладываются также и в акции, которые не обращаются на нашей бирже, например, акции Яндекса.

Поэтому приток в эти фонды не означает аналогичного притока на российский фондовый рынок, это первое, что нужно отметить.

Есть курс акций ETF на бирже, по которым и производится покупка-продажа паев, и есть индикативный курс корзины акций, в которые фонд и вкладывает средства. Как фРТС и индекс РТС.

Далее, есть приток конкретно в фонды RSX (ETF, инвестирующих в Россию), а есть приток «опосредованный», который идет в EEM (ETF развивающихся рынков, инвестирующих том числе в Китай, Индию, Россию, Бразилию и др.), а там 1% всех активов - доля Газпрома => мы тоже получаем приток в наши акции. Это аналог понятия «глобальные фонды», где кроме всего прочего есть и наши акции, т.е. и оттуда нам перепадает.

Важное практические замечание №1. Когда деньги энергично притекают в EEM, то значит деньги идут и в Газпром, так как его из наших там больше всего, и он в эти дни растет лучше рынка.

Практическое замечание № 2. Из фонда RSX с осени прошлого до марта этого года вывели 500 млн (причем половину до нового года и половину после). А за один только март-апрель обратно завели уже 600 млн. Вывели при РТС у 1500 (когда все осенью кричали, что пора покупать, скоро нерезиденты нас под олимпиаду протарят, а по факту отток был), а купили при РТС у 1150, когда все продавали под «всепропало». Может ниже не ждут, может, просто так удачно перезашли на 20% ниже, не это важно.

Здесь есть другой важный нюанс. Фонд может покупать АДР (депозитарные расписки на российские акции) у какого-то другого инвестора, а не у банка, их выпустившего, в этом случае, по идее, никаких инвестиций он в Россию не делает, просто поменялся держатель АДР.

Так что все эти журналистские «притоки в Россию» могут оказаться совсем и не притоками, а просто сменой собственника АДР российских акций.

Например, вспомним сильное падение российского фондового рынка на ожидании санкций, когда официальные лица Америки делали заявления о том, что не надо инвестировать в Россию, грозили ей санкциями и изоляцией.

Тогда за день прошел недельный объем в RSX. И как оказалось по отчетам, выписали новые доли в ETF, пришел приток денег. Казалось бы не удержались нерезы от соблазна и фонды вошли, несмотря на заявления, «бабло все равно почуяло халяву». Покупай войнушку, тем более если она ненастоящая… казалось бы так? А вот и нет.

При этом мог быть полноценный ОТТОК из акций!

Дело в том, что у нескольких российских компаний по АДР уже выбран лимит. Т.е. покупка этих АДР возможна только у старых держателей и не влечет за собой покупок на РФР. Если где-то там перешла расписка на акции, которые уже лежат в депозитарии банка, от одного инвестора к другому, и это не двигает наш рынок, то какой нам-то прок от таких «инвестиций в Россию»?

Практическое замечание № 3: По сбербанку не так давно выбрали лимит АДР, которые покупали весь прошлый год, почему сбер и был лучше рынка. Теперь этой бычьей поддержки нет, и сбер должен и ведет себя хуже рынка, это замечание для любителей ставить сбербанку цели 110 и выше. Обстоятельства фундаментально изменились, а некоторые аналитики этого не заметили. И пытаются оправдать -20% по сберу от начала года ситуацией на Украине. А рост ГМК на +20% соответствующим ростом никеля-металла, игнорируя спад цен на медь. «Желтая» аналитика и не на это способна.

Итак, приток средств может иметь чисто психологическое значение, и не более того.

Ведь приток идет в ETF, а затем этот ETF берет пришедшие деньги и идет в Лондон покупать ADR, например, у инвестора, который готов сломя голову бежать из России, продав по любым ценам принадлежавшие ему акции. И нет данных, сколько инвесторов «свалили» из России, но зато трубят о притоке в ФОНД, инвестирующий в Россию.

Так что стоит аккуратнее воспринимать эту информацию о притоках. Более того, отчет за неделю от среды до среды выходит у нас в СМИ в пятницу, когда все свершилось. Конечно, крупные игроки смотрят данные по RSX ежедневно, и когда идет реальный приток, в первую очередь тарят Газпром on-line, но все остальные инвесторы кушают эту информацию от аналитиков в пятницу, когда она не имеет никакого смысла, а ситуация возможно вообще изменилась уже, и надо играть наоборот.

Практическое замечание 4. Необходимо понимать правильно размеры притока. По американским меркам — это страшные копейки. В минуту только по Е-mini проходит объем, сравнимый с притоком во все EEM за неделю, на все развивающиеся рынки.

Например, мы знаем, что сбер в RSX занимает 8,5%. От 355 лимонов (предположим, что все они RSX-овые) — это 30 млн баков в сбер, т.е. ярд рублей, если все они пошли напрямую на росс. рынок (!), и это на протяжении недели. Много это для сбера или мало? Мало, так как такой объем нередко проходит за пять минут торгов.

Как известно из газет, у нас на бирже напрямую зарегистрировано больше 4000 нерезидентов. Что они делали на этом падении? Никому неизвестно.

Да, информацию о входе денег в фонды типа RSX можно использовать как некий опережающий индикатор, если верить в теорию, что большие умные деньги входят на лоях рынка.

Но важно понимать, что нет прямой связи между входом этих денег и инвестициями в российский фондовый рынок.

Как бы там ни было, эта неделя оказалась положительной для развивающихся рынков (кроме России), при этом многие аналитики говорят что мы должны следовать за той же Бразилией, которая сделала +17% от дна. Посмотрите, господа, на графики — да это Бразилия следует за нами, мы раньше всех сделали +17% от лоев года, а потом уже и Китай и другие.

Что интересного было в зарубежной блогосфере за эту неделю?

Эндрю Холдейн, исполнительный директор по финансовой стабильности Банка Англии возвестил о наступлении века по управлению активами. Сегодня объем активов под управлением по всему миру составляет $87 трлн., что примерно равно мировому ВВП за год, или три четверти активов банков.

Дэн Маккрум размышляет над выступлением Эндрю Холдейна, и приходит к выводу, что кризис сферы доверительного управления может быть следующим самым масштабным финансовым кризисом эпохи.

Объем активов под управлением будет расти по мере того, как мир становится богаче, и к 2050 году может составить 400 триллионов долларов.

Французский экономист Томас Пикетти пишет:

«Причины этого роста довольно хорошо изучены. Перспективные глобальные вкладчики становятся старше, богаче и увеличиваются числом — что является благом для отрасли по управлению активами. С 1950 года средняя продолжительность жизни увеличилась почти на 50%, численность населения утроилась, а ВВП на душу населения вырос почти в 40 раз. Существует сильная корреляция между ВВП страны и объемом активов под управлением (АПУ) по отношению к ВВП.

Сопровождалось все это резким повышением отношения мирового богатства к доходу. В западных странах оно почти удвоилось с 1950 года, с 200-300% ВВП до 400-600%. Среди прочего, это было вызвано послевоенной либерализацией рынка, которая сдвинула вверх цены на активы.»

Плохая новость состоит в том, что регуляторы должны думать о том, что это означает для рынков и финансовой системы.

Центральные банки только сейчас начинают понимать масштаб совершенно иной проблемы, подобной слишком-большим-чтобы-обанкротится банкам.

Крупнейшие банки и управляющие компании по размеру активов

Слишком большие, чтобы обанкротиться — для управляющих компаний имеет другой смысл, чем для банков. С одной стороны, платежеспособность управляющих компаний на самом деле не является проблемой — небольшой финансовый рычаг, небольшая доля собственных активов — но циклическое поведение, настроения толпы могут такой проблемой стать.

"Использование владельцами активов небольшого числа консультационных фирм, чтобы получить инвестиционный совет, может приводить к сильно коррелированным инвестиционным стратегиям. А стремление фондовых управляющих улучшить краткосрочные текущие результаты, вероятно, также будет усиливать циклические колебания в распределении активов и цен на них".

Холдейн утверждает, что долгосрочный капитал, подобный активам пенсионных фондов, должен выступать в качестве антициклической силы, принимая риск, когда активы дешевы — например, покупая акции в условиях кризиса.

Данные, однако, свидетельствуют об обратном, большой капитал раньше выходит на падении, в то время как спекулятивный капитал продолжает «усредняться» и терпит огромные убытки. И входит слишком поздно, уже на возвратном движении.

Также вызывает озабоченность проциклический характер действий инвесторов — они бросаются к выходу в трудные времена, покупают во время бумов. Это не только часть рыночной психологии, но и следствия бенчмаркинга: попытки опередить других и индекс.

Добавьте к этому все более широкое использование индексов на неликвидных рынках, и ...

"Падение стоимости активов может вызвать быстрое снятие средств (в случае открытых фондов) или продажи (в случае закрытых). В некотором смысле, это похоже на набеги на банки, хотя и происходящие посредством нетрадиционных каналов. В конечном счете такие действия могут вызвать дальнейшие продажи активов в рамках самоусиливающейся петли."

Баффетам нынешним и будущим стоит об этом задуматься, на мой взгляд.

Известный фондовый управляющий Джим Чанос говорит, что у него есть прекрасный барометр того, куда самые богатые люди вкладывают свои деньги, принимая в внимание политику легких денег, которая раздула их портфели до рекордного уровня. Во время своего интервью он показал график стоимости акций аукционного дома Sotheby's.

«Вот что покупают эти люди», — сказал Чанос.

График показывает, что акции Sotheby's достигали своего пика перед каждым крупным пузырем на финансовых рынках США, начиная с 1987 года, начиная с пузыря поглощений с использованием заемных средств.

Каллен Рош приводит, по его словам, «ужасающую» статистику:

После пяти лет сокращения доли заемных средств в финансах домохозяйств вещи должны стать лучше, не так ли? Отношение долга к доходам снизилось с 1,15 до 0,9. Акции растут. Корпоративные прибыли находятся на исторических максимумах. Все, кажется, довольно хорошо. Но под этим скрывается хрупкость, которая осталась от кредитного кризиса — финансы домашних хозяйств по-прежнему очень слабы. Посмотрите, например, на эту ужасающую статистику:

«Почти 40% граждан в США не смогут собрать даже $2000, если бы возникла неожиданная потребность в деньгах».

Это в значительной степени то, почему кредитный кризис 2008 года стал столь разрушительным. Даже небольшие сбои в экономике могут вызвать огромные проблемы. А проблемы поставят нас на грань кризиса, поскольку потребитель находится на столь шаткой основе. Да, сокращение долгов осталось в прошлом, но будущее остается очень неопределенным. А домашние хозяйства по-прежнему очень осторожно управляют своими хрупкими финансами.

Что ждет наш российский рынок на следующей неделе?

Мы смогли удержаться от серьезного снижения, несмотря на крупный минус по американским индексам. Однако мы не сможем не уступить новой волне снижения, когда она пойдет, поэтому надо играть вниз, поддержками выступает зона 1330-35, и 1305-10 по ММВБ, а далее 1265-70 и 1235-40. При фсипе на 1730 мы вполне можем быть на нижней из указанных поддержек. А если поедет нефть, то еще ниже. Так что не до покупок, если вы не планируете стать инвестором до июня.

Удачи!

теги блога 💯Чек-листов по фондовому рынку

- 11 сентября

- 2017 год

- fin_chips

- novice_chips

- vanuta

- vanuta мучает дроздов

- vanutar

- WallStreet

- автоследование

- акции

- Алроса

- Америка и Россия

- американский рынок

- анонс

- аудиообзор

- аэрофлот

- биткоин

- брокеры

- вебинар

- видеообзор

- время покупать

- время продавать-1

- выборы

- выборы президента США 2024

- Газпром

- герчик

- гусев

- дети

- дивиденды

- дневной стрим

- Дональд Трамп

- доходность

- дрозд

- ДУ

- Еловец

- журнал wallstreet

- Запотылок

- Иван Чурилов

- игра на понижение

- интервью

- итоги

- итоги дня

- июнь

- книга тимофея

- коррекция

- кризис

- Лукойл

- лучшее

- ЛЧИ

- ЛЧИ-2015

- миникнига

- Миф I

- ммвб

- модельный метод

- нефть

- новый формат

- околорынок

- октябрь

- опрос

- оффтоп

- падение

- покупки

- Преступность

- про биржу

- прогноз

- прогноз Vanutar

- прогноз на неделю

- прогнозы

- профит

- публичный стрим

- разворот

- Роснефть

- российский рынок

- россия

- рынок

- рыночная ось

- сбербанк

- СВО

- смартлаб

- стримы

- США

- татарин

- татнефть

- текущий рынок

- теханализ

- технический анализ

- торговые идеи

- торговые сигналы

- Трейдеры шутят

- трейдинг

- тренинг

- украина

- универсальный метод

- универсальный торговый метод

- финчипсы

- часть 2

- чек-лист

- шадрин

- Шорт

- шорты

1. Какой отдых восстанавливает ваши силы и настроение лучше всего?

2. Сможете ли вы собрать $2 000 (60 000 руб.) в случае возникновения неожиданной потребности?

40% амеров не могут собрать 2 000 долларов вдруг, между прочим

несложно видеть, что RSX стоит заметно лучше РТС, в том числе по вышеуказанным причинам

если раньше можно было играть арбитраж RSX RI нак вечерках и в конце дневной сессии, то теперь это все не работает.RSX может к примеру расти на 2 проц… а у нас будет ноль

а где посмотреть долю ГМК?

В ЕЕМ доля Газпрома самая большая вроде. разве что в RSX ГМК.

структуру RSX можешь посмотреть на блуме