SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. smoketrader

Семинар Игоря Дмитриева (ЦБР): Управление ликвидностью в кредитной организации (Организатор: НФА)

- 22 мая 2013, 14:50

- |

Вчера в здании Московской Биржи прошел авторский семинар посвященный управлению ликвидностью в кредитной организации.

Автор и ведущий — Игорь Дмитриев, Начальник управления анализа финансовых рынков, Департамента операций на финансовых рынках Банка России.

Большое спасибо, Игорю — очень интересно разобраться в «теме» и понять «точку зрения» регулятора.

Также, выражаю признательность НФА за организацию.

Далее представляю Вашему вниманию основные тезисы прошедшего семинара (Игорь сказал, что планировал провести семинар еще раз — у тех, у кого не получилось посетить — есть возможность узнать о «политике» ЦБР из «первых рук» ;) ):

Тезисы:

Основная цель Центрального Банка — управление инфляцией.

Новая «цель» — стабильность финансовой системы.

Нет «политики» регулирования курса валюты — только сглаживание.

Управление ликвидностью => ставки в экономике => экономический рост => инфляция.

Нормальное функционирование экономики = потенциальный выпуск.

«Перегрев» экономики (увеличение рабочего дня, требование повышения зарплат и т.д.) — происходит из-за дешевых денег => рост стоимости кредитов => рост цен. Чем больше «перегрев», тем больше растут цены.

Если экономика «охлаждена» — идет снижение зарплат => снижение потребительского спроса => снижение цен.

Для сокращения инфляции ставки в экономике должны быть высокими.

Рост ставок ЦБР => рост ставок в экономике.

Ставки зависят от инфляции (нужно наблюдать за инфляцией, чтобы понимать, что будет предпринимать Центральный Банк со ставками).

Однако существует политический риск (давление со стороны) — при растущей инфляции ставку снизят.

Трансмиссионный механизм:

Ставки ЦБР => ставки в стране => экономический рост => инфляция

Ставки в стране и ставки Центробанка влияют на валютный курс, а они на эконом.рост. Чем ниже курс => рост экономики.

Процентная политика.

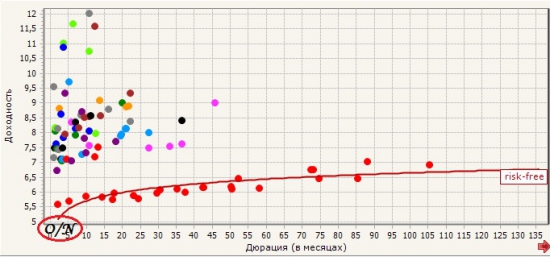

На всем промежутке «карты доходности» существует некоторая риск-фри кривая, которая является эталонной ( можно предположить, что на длинном и среднем участке это кривая ОФЗ).

ЦБР регулирует рыночные ставки на всем «поле» через овернайт МБК.

Гипотеза:

Если ЦБР влияет на ставку овернайт МБК, то это и распространяется на всю экономику (т.о. рынок МБК овер — это оптовый рынок денег и влияние на него «переносится» на розничный).

Ориентиром %% политики являются следующие o/n ставки: руония, миакр; адикс; рибор.

ЦБР всегда будет давать ограниченный потребностями банков лимит; поскольку unlimited — полностью остановит механизмы перераспределения денег (рынок — умрет).

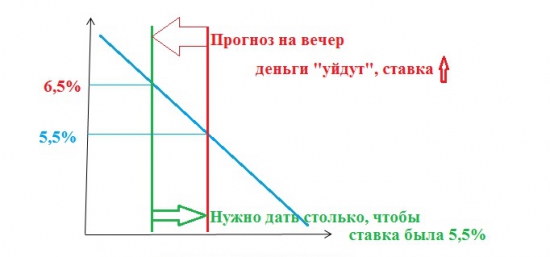

Т.о. ставки должны быть в районе 5,5%; и когда рынок районе 4,5% (депозитные ставки) — 6,5% — ЦБР справляется со своими обязанностями!

Лимиты.

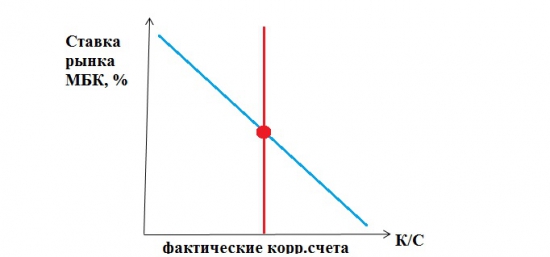

Что такое рынок МБК? Это рынок корр.счетов.

Таким образом — рынок МБК — это торговля к/с.

Операции банков проводимые по коррсчетам не меняют итога.

Что ведет к изменению к/с?:

- Операции с Правительством

- Операции с наличностью

- ФОР

- Операции ЦБР

Это называется — автономные факторы ликвидности.

Задача ЦБР определять как изменяются к/с по автономным факторам.

ЦБР делает ежедневный прогноз изменения к/с за день:

Лимиты на 3 месяца и год не являются «значимыми» и ставятся на основе поверхностного обзора по рынку.

Центральный банк считает, что при недельных аукционах рынок будет более эффективно использовать деньги (хотелось бы заметить, что Центробанк (как и я) существенно удивлен, что дилеры, которые привлекают деньги на аукционах зачастую «стоят» достаточно «далеко» от ставки отсечения. Т.е. При отсечении 5,5% дилеры выставляются по 5,8-6%. И это странно).

Планы Центрального Банка по решению «проблем обеспечения»(проблемы выхода участников к деньгам):

1. Реализация до конца 2013 года — аукцион 1W SWAP в стакане.

Объединенный стакан РЕПО и SWAP, дилер выбирает что из этих 2 инструментов он использует и в итоге получает ликвидность.

2. Маловероятна реализация в 2013 — аукцион по форме 312-П по плавающим ставкам (принцип «мягкого» залога). Расчеты T+n, n может быть достаточно большим (адекватное время на исполнение).

Планируется, что o/n уйдет как полноценный аукцион; как говорилось ранее — основой будет недельный аукцион. При этом на овере останется fix (сейчас это 6,5%).

Таким образом, можно предположить, что максимальный объем привлечения банки могут реализовывать по аукциону 312 формы, а остальное «добивать» аукционами РЕПО.

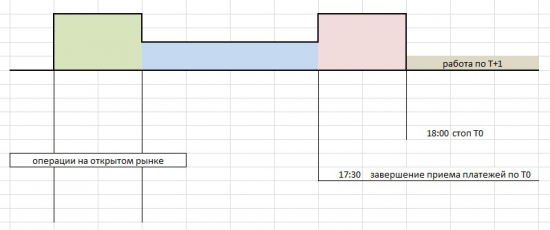

ЦБР готовит инициативу по синхронизации платежей, определен операционный день, где в 17:30 завершается прием платежей по T0 и после 18:00 все исполняется на Т+1 (т.е. завтра).

Очень правильная инициатива (на мой взгляд):

85 |

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04

теги блога Smoketrader

- CNYRUB

- Currency

- DELTA

- EURRUB_TOM

- FAQ

- MOEX

- smoketrader

- smoketrader.ru

- swap

- USDRUB_TOM

- акции

- анализ

- анализ баланса

- анализ отчетности

- аукцион РЕПО ЦБР

- аукционы РЕПО ЦБР

- банк

- банки

- банки ru

- банковские гарантии

- Биржа

- брокеры

- валюта

- валюта ММВБ

- валютный рынок

- валютный рынок РФ

- втб

- газпром

- денежная ликвидность

- денежный вторник

- денежный рынок

- депозит

- Депозит с ЦК

- Депозиты

- дефицит ликвидности

- инфляция

- казначейство

- ключевая ставка

- ключевая ставка ЦБ РФ

- Комитет по РЕПО Московской Биржи

- конференция

- корпоративное казначейство

- корпорации

- кривая доходности

- кэрри трейд

- ликбез

- ликвидность

- ликвидность банков

- ликвидность в России

- МБК

- междилерское РЕПО

- ммва

- ММВБ

- ММВБ валюта

- ММВБ-РТС

- мнение

- мнение по рынку

- Московская биржа

- недельное РЕПО

- неисполнения репо

- НКЦ

- нормативы ликвидности

- НРД

- НФА

- облигации

- овернайт

- опрос

- отдых трейдеров

- отчетность

- отчетность банков

- ОФЗ

- оффтоп

- размышления

- РЕПО

- РЕПО с КСУ

- РЕПО с НРД

- РЕПО с ЦК

- риск менеджмент

- риски

- рост ставок

- рубль

- рынок

- рынок ликвидности

- сбербанк

- Своп

- свопы

- семинар

- сигары

- срочный рынок

- ставки

- ставки денежного рынка

- тезисы

- факторы ликвидности

- финансовый ликбез

- форекс

- ФСФР

- ЦБ РФ

- ЦБР

- центральный банк

- Центральный Банк РФ

Есть ли у Вас оригинал презентации?