SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. dantist_art

Инвестируем в фондовый рынок нашей любимой Российской Федерации 🇷🇺. Мой пассивный доход превысил 178 тысяч рублей в месяц. Или 2 млн 143 тыс.

- 15 октября 2024, 09:24

- |

Уважаемые друзья! Как Вы помните, я приобрёл довольно внушительный пакет акции Лукойла.

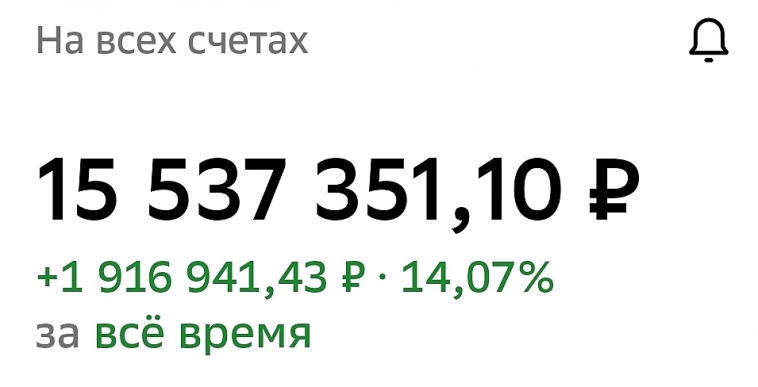

После данных манипуляций доходность портфеля увеличилась (средний ежемесячный пассивный доход) и составляет 178 тысяч рублей в месяц.

В данной статье я расскажу откуда берутся эти цифры.

Какие цели инвестирования.

Пассивный доход.

Если взглянуть назад, то уже идёт #198 неделя инвестирования.

И если в далёком 2021 году портфель был худее примерно в 10 раз, и доходность составляла 170 тыс в год, то на данном этапе она существенно выросла.

Состав портфеля постоянно менялся, причём на протяжении всего пути я старался придерживаться теории диверсификации портфеля по отраслям и типам активов.

Получалось это с переменным успехом. В итоге большую часть портфеля занимают нефтегазовые компании.

Пережив все невзгоды, обвалы рынка, ковид и начало СВО, нефтегазовые компании стремительно восстанавливались и показывали неплохую, причём стабильную доходность.

В отличии от второго и третьего эшелона, где есть резкие взлёты и падения, пример тому вчерашний памп акций Киви 🥝, которые взлетели более 20% за одну торговую сессию.

Я категорически не верю сторонникам заговора, по поводу отсутствия спроса на нефть в обозримом будущем.

Тем самым я беру на себя все риски инвестирования. И я как квалифицированный инвестор прошу уважаемую публику такие кульбиты в своих портфелях не повторять. Потому как я на фондовом рынке совершаю покупки только на свои, никакой маржинальной торговли, плечи и тд.

Цель всех этих движений создать непрерывный пассивный доход около 300 тыс рублей в месяц.

Сервис на котором я веду учёт своих инвестиций Инвестминт.

На мой взгляд он менее информативен, нежели тот же Сноуболинком. Но в то же время я могу спрогнозировать свою дивидендную доходность на несколько лет вперёд. Как вы все знаете прогнозы дело неблагодарное и не всегда сбываются. Но всё же своей цели я добьюсь примерно к осени 2026 года. А пока на данном этапе портфель практически самодостаточный, пополнения идут в основном за счёт дивидендов, что не мешает ему постепенно расти и увеличивать доходность.

Причины инвестирования именно в дивидендные акции нашего фондового рынка!

Если взглянуть на наш фондовый рынок, то можно обратить внимание на увеличение стоимости акций на всём его протяжении.

Так акции Сбербанка в октябре 1998 года стоили 19 копеек.

Спустя 26 лет акции выросли до 260 рублей, прибавив при этом более 21 тысячи %.

Что бы сохранить и приумножить свой капитал, акции являются наиболее приемлемой инвестицией, но при условии, горизонт планирования должен быть больше 10 лет.

Моя дивидендная доходность на горизонте 12 месяцев!

Доходность моего портфеля составляет 2 млн 143 тысячи рублей.

Эта доходность величина не постоянная. Так как некоторые компании могут объявить промежуточные дивиденды, а некоторые и вовсе их отменить. Бывают случаи, когда компания получила убыток или прибыль компании снизилась за отчётный период. Тогда и дивидендная доходность снижается.

Прибыль по месяцам тоже не постоянная, бывают месяца, когда выплат и вовсе нет.

Октябрь 146 тыс

Декабрь 801 тыс

Январь 168 тыс

Май 787 тыс

Июнь 17 тыс

Июль 195 тыс

Август 29 тыс

Как видно из графика, в основном выплаты осуществляются в летний и зимний период. Но если вывести среднюю, получается 178 тыс рублей.

Так за октябрь по акциям Татнефти уже произошла отсечка, гарантированная выплата составляет 146 тысяч рублей.

А вот в декабре должны быть выплаты по акциям Лукойла, 801 тыс это прогноз, сумма может быть меньше, но примерно можно рассчитывать на 700-800 тыс руб.

Постоянное реинвестирование дивидендных выплат увеличивает доходность портфеля. К новому году доходность на внесённые дивиденды увеличится примерно на 15% или 150 тыс рублей.

Рассчитываю начать новый 2025 год с доходности в 200 тыс в месяц.

А как это будет покажет время.

Следите за моими публикациями.

Рекомендую подписаться на мой телеграм канал t.me/dividendsunduchok

На канале начинаем проводить ежемесячные розыгрыши призов. Присоединяйтесь.

Всем мира и добра!

После данных манипуляций доходность портфеля увеличилась (средний ежемесячный пассивный доход) и составляет 178 тысяч рублей в месяц.

В данной статье я расскажу откуда берутся эти цифры.

Какие цели инвестирования.

Пассивный доход.

Если взглянуть назад, то уже идёт #198 неделя инвестирования.

И если в далёком 2021 году портфель был худее примерно в 10 раз, и доходность составляла 170 тыс в год, то на данном этапе она существенно выросла.

Состав портфеля постоянно менялся, причём на протяжении всего пути я старался придерживаться теории диверсификации портфеля по отраслям и типам активов.

Получалось это с переменным успехом. В итоге большую часть портфеля занимают нефтегазовые компании.

Пережив все невзгоды, обвалы рынка, ковид и начало СВО, нефтегазовые компании стремительно восстанавливались и показывали неплохую, причём стабильную доходность.

В отличии от второго и третьего эшелона, где есть резкие взлёты и падения, пример тому вчерашний памп акций Киви 🥝, которые взлетели более 20% за одну торговую сессию.

Я категорически не верю сторонникам заговора, по поводу отсутствия спроса на нефть в обозримом будущем.

Тем самым я беру на себя все риски инвестирования. И я как квалифицированный инвестор прошу уважаемую публику такие кульбиты в своих портфелях не повторять. Потому как я на фондовом рынке совершаю покупки только на свои, никакой маржинальной торговли, плечи и тд.

Цель всех этих движений создать непрерывный пассивный доход около 300 тыс рублей в месяц.

Сервис на котором я веду учёт своих инвестиций Инвестминт.

На мой взгляд он менее информативен, нежели тот же Сноуболинком. Но в то же время я могу спрогнозировать свою дивидендную доходность на несколько лет вперёд. Как вы все знаете прогнозы дело неблагодарное и не всегда сбываются. Но всё же своей цели я добьюсь примерно к осени 2026 года. А пока на данном этапе портфель практически самодостаточный, пополнения идут в основном за счёт дивидендов, что не мешает ему постепенно расти и увеличивать доходность.

Причины инвестирования именно в дивидендные акции нашего фондового рынка!

Если взглянуть на наш фондовый рынок, то можно обратить внимание на увеличение стоимости акций на всём его протяжении.

Так акции Сбербанка в октябре 1998 года стоили 19 копеек.

Спустя 26 лет акции выросли до 260 рублей, прибавив при этом более 21 тысячи %.

Что бы сохранить и приумножить свой капитал, акции являются наиболее приемлемой инвестицией, но при условии, горизонт планирования должен быть больше 10 лет.

Моя дивидендная доходность на горизонте 12 месяцев!

Доходность моего портфеля составляет 2 млн 143 тысячи рублей.

Эта доходность величина не постоянная. Так как некоторые компании могут объявить промежуточные дивиденды, а некоторые и вовсе их отменить. Бывают случаи, когда компания получила убыток или прибыль компании снизилась за отчётный период. Тогда и дивидендная доходность снижается.

Прибыль по месяцам тоже не постоянная, бывают месяца, когда выплат и вовсе нет.

Октябрь 146 тыс

Декабрь 801 тыс

Январь 168 тыс

Май 787 тыс

Июнь 17 тыс

Июль 195 тыс

Август 29 тыс

Как видно из графика, в основном выплаты осуществляются в летний и зимний период. Но если вывести среднюю, получается 178 тыс рублей.

Так за октябрь по акциям Татнефти уже произошла отсечка, гарантированная выплата составляет 146 тысяч рублей.

А вот в декабре должны быть выплаты по акциям Лукойла, 801 тыс это прогноз, сумма может быть меньше, но примерно можно рассчитывать на 700-800 тыс руб.

Постоянное реинвестирование дивидендных выплат увеличивает доходность портфеля. К новому году доходность на внесённые дивиденды увеличится примерно на 15% или 150 тыс рублей.

Рассчитываю начать новый 2025 год с доходности в 200 тыс в месяц.

А как это будет покажет время.

Следите за моими публикациями.

Рекомендую подписаться на мой телеграм канал t.me/dividendsunduchok

На канале начинаем проводить ежемесячные розыгрыши призов. Присоединяйтесь.

Всем мира и добра!

8.3К |

Читайте на SMART-LAB:

Прогнозы на 2026 год от аналитиков «Финама»: акции

Эксперты «Финама» поделились своими прогнозами на 2026 год и назвали самые перспективные идеи на рынке России, США и Китая....

09:02

теги блога dantist_art

- итоги дня

- Сбер

- СВО

- статистика

- Украина

- bitcoin

- buyback

- Fordewind

- IMOEX

- IPO

- IPO 2024

- IRDIV

- X5

- акции

- аэрофлот

- банк санкт-петербург

- банки

- белуга групп

- БРИКС

- ВИМ Ликвидность

- вклады

- Владимир Путин

- выборы президента США 2024

- Газпром

- день пограничника

- депозиты

- дивидендное ралли

- дивидендный портфель

- дивиденды

- доллар рубль

- Дональд Трамп

- доходности облигаций

- иис

- инвестирование

- инвестиции

- Индекс МБ

- инфляция

- инфляция в России

- итоги

- Итоги года

- итоги месяца

- Итоги недели

- Ключевая ставка ЦБ РФ

- кризис 2008

- криптовалюта

- Лукойл

- Мать и Дитя

- мирные переговоры

- ММВБ профит

- ммк

- мобильный пост

- МТС-Банк

- налоговая реформа

- налогообложение на рынке ценных бумаг

- НДФЛ

- Нефть

- нлмк

- Новатэк

- новости

- обзор рынка

- облигации

- облигации с ежемесячным купоном

- отчеты МСФО

- ОФЗ

- пассивное инвестирование

- пассивный доход

- пассивный доход с брокерского счета

- повышение НДФЛ

- портфель инвестора

- пошлины США

- прогноз 2026

- прогноз по акциям

- Ренессанс Страхование

- роснефть

- Россети Ленэнерго

- Россети Центр и Приволжье

- ростелеком

- санкции

- санкции США

- сбербанк

- Северсталь

- сложный процент

- совкомфлот

- сургутнефтегаз

- США

- татнефть

- тмк

- торговые войны

- торговые сигналы

- транснефть

- трейдинг

- флоатеры

- Фордевинд

- форекс

- Фосагро

- фьючерс mix

- ЦБ РФ

- экономика России

- экономический дайджест

- Эльвира Набиуллина

4% же ш ©

рублей 60-70 у автора получается

пара пенсий

я в принципе так и сделал — вышел удачно из неликвидов и переложился в дальние офз. Но рановато — в конце марта :-)

С другой стороны, металлурги что я брал год назад диверсификации ради, показывают мне -20%.

Кто сколько и когда дивов будет платить — неизвестно. А в след году юрика налог на прибыль до 25% поднимают. Оставят как есть только если большая части прибыли реинвестируется в расширение компании.

Но сумма депозита позволяет не отвлекаться на такие мелочи. :)

хотя будь у меня счёт на 15 лямов — разбавил бы сильно облигациями.

Вообще-то, во многих умных книжках пишут про распределение денег в акции и облигации, но только переживя пару кризисов понимаешь нутром зачем это нужно. Следующая итерация — понять в каких облигациях нужно пережидать кризисы.

Но год потерян.

Кучка невоспитанных, нищих смартлабовцев, у самих то ха душой что есть, покажи, не стесняйся 😁