SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. dantist_art

Поезд уходит. Лукойл форсирует новые рубежи. +13% в сентябре. Достойные дивиденды уже щекочут пятки 👣

- 21 сентября 2024, 08:32

- |

Здравствуйте уважаемые коллеги, инвесторы и друзья!

Индекс ММВБ вплотную подошёл к знаковому уровню в 2800 пунктов.

Стоит пройти этот уровень и нам откроется дорога выше 3 тысяч пунктов.

Возможно было бы правильнее оставаться на 100 % в акциях и потом не жалеть об упущенной выгоде.

На данный момент индекс ММВБ с 13 мая, когда началась коррекция, опустился более 20%.

В то же время с 3 по 20 сентября индекс ММВБ вырос более 10%.

Вслед за индексом растут и акции в портфеле.

Так акции Лукойла с 3 по 20 сентября взлетели на 12,8%. Это уже гораздо больше будущего дивиденда за первое полугодие 2024 года, который по предварительным прогнозам составит 8,3% или 572 рубля.

У Лукойла доказанных запасов нефти около 15 млрд баррелей, которых ему хватит на такое же количество лет работы не вкладывая в разведку новых месторождений.

Лукойлу принадлежит так или иначе 7 нефтеперерабатывающих завода, 4 из которых территориально в России.

Компания владеет в 19 странах пятью тысячами АЗС.

Результаты

Благодаря постепенной девальвации рубля, а так же высоким ценам на нефть финансовые показатели компании растут.

Чистая прибыль, выручка и операционная прибыль прибавляет из года в год.

У компании внушительные денежные средства, более 1 трлн рублей, 80 % из которых в валюте.

В условиях высокой ставки важным значением является чистый долг, который у компании отрицательный, находится на уровне 760 млрд.

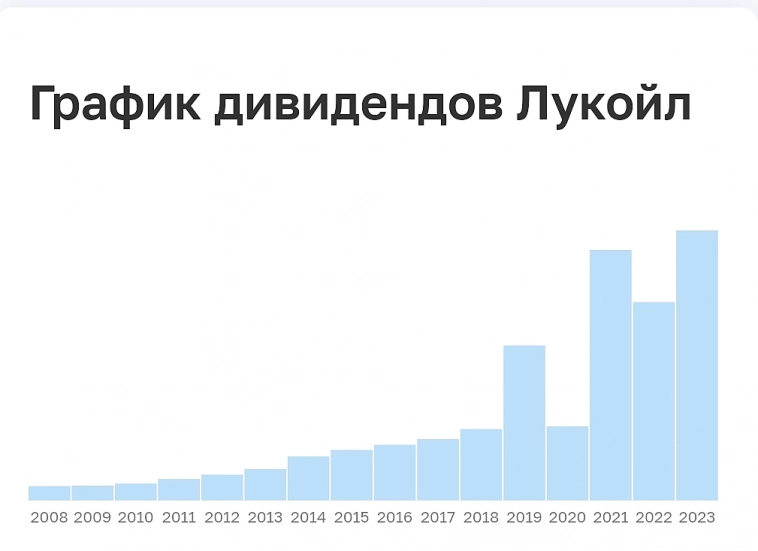

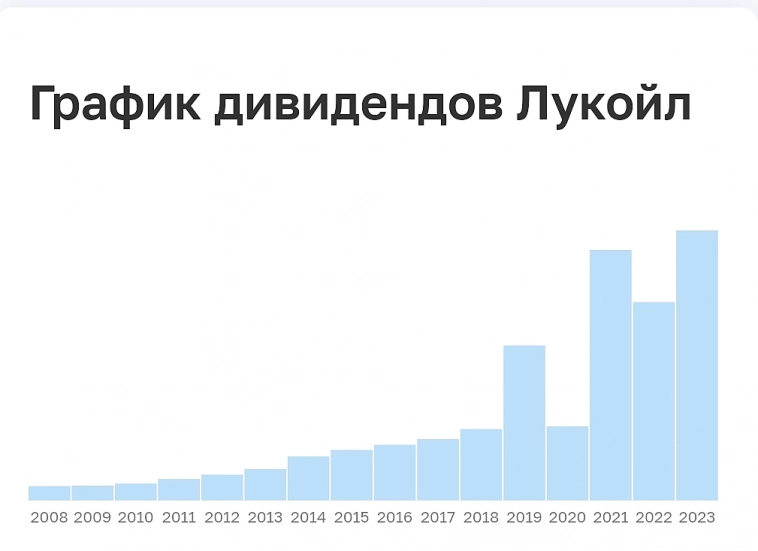

945 рублей, именно такие дивиденды инвесторы получили в прошлом году, что составило 57% от чистой прибыли.

За первое полугодие компания уже заработала 572 рубля на будущие дивиденды.

А в общей сложности инвесторы ожидают более 1,2 тысячи дивидендов по итогам года.

Взгляд в будущее

Руководство компании Лукойл устремило свой взгляд на проекты внутри России 🇷🇺.

Так у нас на Ямале идёт разработка большого нефтегазового кластера совместно с компанией Газпромнефть.

Идёт бурное развитие проектов по возобновляемой энергетике.

В то же время формы возобновляемой энергии в мировом масштабе являются определёнными рисками для компании.

Кроме этого к рискам можно отнести древних копателей чёрного моря, которые принимают решение в зависимости от магнитных бурь, о поставках нефтепродуктов в страны Европы по нефтепроводу Дружба.

Идёт постепенное снижение добычи в связи с принятыми решениями ОПЕК+.

Так же есть вероятность, перед уходом на упокой сонный Джо может ввести санкции всея Руси.

Ну и немаловажным фактором могут оказаться налоги. Пополнение бюджета является приоритетом, в случае дефицита, нефтяникам могут вменить ещё кой какие варианты изъятия прибыли.

Вывод

В последнее время цены на нефть растут, а с ними и финансовое состояние компании.

Отрицательный чистый долг и кубышка более 1 трлн размещённая в валюте не несёт рисков в условиях высокой ключевой ставки.

Нас ждут достойные дивиденды по всей видимости не только по итогам первого полугодия, но и по итогам года.

У меня в портфеле Лукойл занимает около 28% от портфеля.

Средняя покупки актива составляет 4466 рублей за акцию.

Дивиденды за 3,5 года составили более трёх тысяч рублей.

А учитывая рост тела акций, они полностью окупились и продолжают генерировать чистую прибыль.

Рекомендую подписаться на мой телеграм канал t.me/dividendsunduchok

Всем мира и добра!

💤

Индекс ММВБ вплотную подошёл к знаковому уровню в 2800 пунктов.

Стоит пройти этот уровень и нам откроется дорога выше 3 тысяч пунктов.

Возможно было бы правильнее оставаться на 100 % в акциях и потом не жалеть об упущенной выгоде.

На данный момент индекс ММВБ с 13 мая, когда началась коррекция, опустился более 20%.

В то же время с 3 по 20 сентября индекс ММВБ вырос более 10%.

Вслед за индексом растут и акции в портфеле.

Так акции Лукойла с 3 по 20 сентября взлетели на 12,8%. Это уже гораздо больше будущего дивиденда за первое полугодие 2024 года, который по предварительным прогнозам составит 8,3% или 572 рубля.

У Лукойла доказанных запасов нефти около 15 млрд баррелей, которых ему хватит на такое же количество лет работы не вкладывая в разведку новых месторождений.

Лукойлу принадлежит так или иначе 7 нефтеперерабатывающих завода, 4 из которых территориально в России.

Компания владеет в 19 странах пятью тысячами АЗС.

Результаты

Благодаря постепенной девальвации рубля, а так же высоким ценам на нефть финансовые показатели компании растут.

Чистая прибыль, выручка и операционная прибыль прибавляет из года в год.

У компании внушительные денежные средства, более 1 трлн рублей, 80 % из которых в валюте.

В условиях высокой ставки важным значением является чистый долг, который у компании отрицательный, находится на уровне 760 млрд.

945 рублей, именно такие дивиденды инвесторы получили в прошлом году, что составило 57% от чистой прибыли.

За первое полугодие компания уже заработала 572 рубля на будущие дивиденды.

А в общей сложности инвесторы ожидают более 1,2 тысячи дивидендов по итогам года.

Взгляд в будущее

Руководство компании Лукойл устремило свой взгляд на проекты внутри России 🇷🇺.

Так у нас на Ямале идёт разработка большого нефтегазового кластера совместно с компанией Газпромнефть.

Идёт бурное развитие проектов по возобновляемой энергетике.

В то же время формы возобновляемой энергии в мировом масштабе являются определёнными рисками для компании.

Кроме этого к рискам можно отнести древних копателей чёрного моря, которые принимают решение в зависимости от магнитных бурь, о поставках нефтепродуктов в страны Европы по нефтепроводу Дружба.

Идёт постепенное снижение добычи в связи с принятыми решениями ОПЕК+.

Так же есть вероятность, перед уходом на упокой сонный Джо может ввести санкции всея Руси.

Ну и немаловажным фактором могут оказаться налоги. Пополнение бюджета является приоритетом, в случае дефицита, нефтяникам могут вменить ещё кой какие варианты изъятия прибыли.

Вывод

В последнее время цены на нефть растут, а с ними и финансовое состояние компании.

Отрицательный чистый долг и кубышка более 1 трлн размещённая в валюте не несёт рисков в условиях высокой ключевой ставки.

Нас ждут достойные дивиденды по всей видимости не только по итогам первого полугодия, но и по итогам года.

У меня в портфеле Лукойл занимает около 28% от портфеля.

Средняя покупки актива составляет 4466 рублей за акцию.

Дивиденды за 3,5 года составили более трёх тысяч рублей.

А учитывая рост тела акций, они полностью окупились и продолжают генерировать чистую прибыль.

Рекомендую подписаться на мой телеграм канал t.me/dividendsunduchok

Всем мира и добра!

💤

562 |

Читайте на SMART-LAB:

EUR/USD: котировки прощупывают дно в попытке возобновить рост

Европейская валюта закрыла пятницу выше уровня поддержки 1.1807, сформировав при этом свечную модель «бычье поглощение». Сигнал для покупателей...

13:37

Астра купила долю в компании у своего контролирующего акционера😢

В среду 4 февраля на сайте раскрытия вышли сущфакты от Астры о совершении сделки с заинтересованностью.

Ссылки на сущфакты:

➡️ сделка с...

12:00

теги блога dantist_art

- итоги дня

- Сбер

- СВО

- статистика

- Украина

- buyback

- Fordewind

- IMOEX

- IPO

- IPO 2024

- IRDIV

- X5

- акции

- аэрофлот

- банк санкт-петербург

- банки

- белуга групп

- БРИКС

- ВИМ Ликвидность

- вклады

- Владимир Путин

- ВУШ

- выборы президента США 2024

- Газпром

- Гренландия

- день пограничника

- депозиты

- дивидендное ралли

- дивидендный портфель

- дивиденды

- доллар рубль

- Дональд Трамп

- доходности облигаций

- иис

- инвестирование

- инвестиции

- Индекс МБ

- инфляция

- инфляция в России

- итоги

- Итоги года

- итоги месяца

- Итоги недели

- Ключевая ставка ЦБ РФ

- кризис 2008

- криптовалюта

- Лукойл

- Мать и Дитя

- мирные переговоры

- ММВБ профит

- ммк

- мобильный пост

- МТС-Банк

- налоговая реформа

- налогообложение на рынке ценных бумаг

- НДФЛ

- Нефть

- нлмк

- Новатэк

- новости

- обзор рынка

- облигации

- облигации с ежемесячным купоном

- отчеты МСФО

- ОФЗ

- пассивное инвестирование

- пассивный доход

- пассивный доход с брокерского счета

- повышение НДФЛ

- портфель инвестора

- пошлины США

- прогноз по акциям

- Ренессанс Страхование

- роснефть

- Россети Ленэнерго

- Россети Центр и Приволжье

- ростелеком

- санкции

- санкции США

- сбербанк

- Северсталь

- сложный процент

- совкомфлот

- сургутнефтегаз

- США

- татнефть

- тмк

- торговые войны

- торговые сигналы

- транснефть

- трейдинг

- флоатеры

- Фордевинд

- форекс

- Фосагро

- фьючерс mix

- ЦБ РФ

- экономика России

- экономический дайджест

- Эльвира Набиуллина

Тьфу ещё раз!