Блог им. ChuklinAlfa

Газпром: неужели будут дивиденды?

- 01 сентября 2024, 22:29

- |

Источник: сайт компании. Логотип

Неожиданно для всех Газпром отчитался очень хорошо. Даже появилась дивидендная база! На этой новости котировки всколыхнули, а вслед за Газпромом ожил и индекс. Другой вопрос, насколько хватит импульса… Но давайте посмотрим на отчёт Газпрома и поймём, а будут ли дивиденды, и если да – то в каком размере?

Выручка за 1 полугодие 2024 года выросла на 23,7% до 5,09 трлн рублей. EBITDA вымахала на 30,7% до 1,578 трлн рублей. Чистая прибыль выросла в 3 раза – до 1,09 трлн рублей.

Источник: ФинансМаркер. Динамика чистой прибыли Газпром

Хорошо? Вроде да.

Но выручка от продаж (т.е. непосредственно реализации углеводородов) составила всего 1,02 трлн рублей – валовая маржинальность по-прежнему экстремально низкая, всего 20,4% (у Новатэка, для сравнения, она стабильно держится выше 30%). Значительную часть прибыли сформировали финансовые доходы, которые составили 488 млрд рублей (в 1,76 раз больше по сравнению с 1 полугодие прошлого года), в т.ч. валютная переоценка – 171 млрд рублей.

Также прибыль образована неденежной статьей – выгодой от приобретения доли с Сахалин Энерджи. На самом деле, тут Газик сработал круто: доля Shell стоимостью в 438 млрд рублей (27,5% акций всего проекта) он забрал всего за 94 ярдов. При этом на счетах Сахалин Энерджи значится 600 млрд рублей наличности, которые в принципе можно вывести. Однако дивидендным инвесторам от этих бухгалтерских упражнений не жарко и не холодно, т.к. все эти прибыли не входят в дивидендную базу.

Дивидендная база – скорректированная прибыль – составляет, по расчётам самого Газпрома, 779 млрд рублей, или 16,45 рублей на акцию. В текущих условиях – более 12% дивдоходности. И это за полгода! Некоторые аналитики уже прогнозируют 30-35 рублей дивидендами и более 24% дивдоходности!

Но тут хочется обратить внимание на ряд негативных факторов:

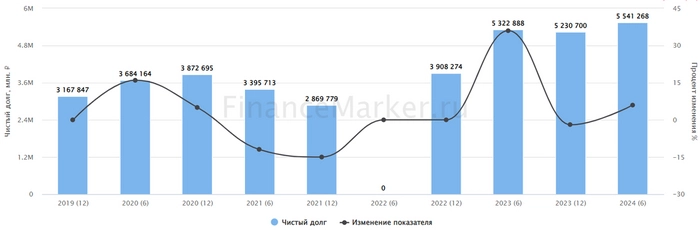

1) Газпром выплачивает дивиденды, если значение Чистый долг / EBITDA находится ниже 2,5, а сейчас около 2,4. Да, по итогам полугодия чистый долг сократился до 4,7 трлн рублей, но он по-прежнему гигантский. А в условиях растущей ключевой ставки нарастить долг по неэффективным ставкам (и получить в «подарок» рост финансовых расходов) – как плюнуть. К тому же сейчас высокое значение ебитды получилось на фоне ажиотажного спроса на газ – а он (спрос) может и упасть. Т.е. ебитда по итогам года может оказаться сильно слабее, и значение коэффициента улетит гораздо выше 2,5.

Источник: ФинансМаркер. Динамика чистого долга Газпром

2) FCF у Газпрома по-прежнему отрицательный, т.е. с учётом всех капзатрат реальных денег на выплату дивидендов нет. И компания будет вынуждена занимать деньги на выплаты. Пойдёт ли Газпром на это при ставке 18% (а к концу года она может быть и 20%)? Не думаю.

Источник: ФинансМаркер. Динамика FCF Газпром

3) Финансовое благополучие Газпрома сейчас по факту целиком и полностью зависит от Газпромнефти. Если с ГПН что-то случится, бабок у Газпрома не будет.

4) У Правительства есть ряд альтернативных способов получения прибыли от госкорпораций, помимо дивидендов. Например, налог на сверхприбыль. Или на «свошные нужды». Вариантов масса.

5) 2 полугодие может оказаться значительно слабее первого (хотя исторически у Газпрома это как раз наоборот), но уж слишком хорошие результаты 1 полугодия 2024 года показал нам менеджмент. Это может оказаться разовой аномалией.

Источник: ФинансМаркер. Динамика выручки Газпром

С учётом всех этих рисков потенциальная доходность Газпрома даже в 20% меня по-прежнему не заманивает. Да и зачем мне нужен Газпром с целым рядом рисков, когда форвардные дивиденды того же Лукойла или Сбербанка дают 12-15% доходности на годовом отрезке? Да, не 20%, но здесь соотношение «риск-доходность» намного выше.

Тем не менее, идея в Газпроме, конечно, есть. При таких экстремально низких ценах. Вот прямо сейчас Газик стоит более-менее адекватно. И думаю, что в большом портфеле (от 5-10 млн) и тщательно диверсифицированном (от 20 эмитентов) ему место может и найтись (на 2-3%). Потому что выстрел тут может позвучать.

А вы что думаете о Газпроме? Держите или нет? Пишите в комментариях! И не забывайте подписаться на канал, если статья была полезна!

P.S. Друзья, я веду свой блог на разных площадках. Читайте где Вам удобно! Размещаю ссылки под постом:

Моя телега здесь

Дзен здесь

Инвестинг здесь

теги блога Михаил Чуклин

- Diasoft

- headhunter

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- OZON

- pre-IPO

- SPO

- VK

- Whoosh

- X5

- акции

- Аренадата

- Астра

- белуга групп

- биржа

- бюджет РФ 2025

- Владимир Зеленский

- Владимир Путин

- ВТБ

- Газпром

- Газпромнефть

- геополитика

- ГМК Норникель

- Группа Позитив

- Делимобиль

- денежно-кредитная политика

- дивиденды

- Дмитрий Песков

- дом.рф

- Дональд Трамп

- Европлан

- инвестиции

- Индекс МБ

- инфляция

- инфляция в России

- итоги недели

- Ключевая ставка ЦБ РФ

- лензолото

- Ленэнерго

- Лукойл

- М.видео

- мать и дитя

- Мечел

- мирные переговоры

- ММК

- МосБиржа

- Московская биржа

- МТС

- Новатэк

- облигации

- озон фармацевтика

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- ОФЗ

- политсрач

- полюс золото

- Портфель инвестора

- прогноз по акциям

- Ренессанс Страхование

- россети ленэнерго

- российские акции

- Российский рынок

- российский рынок акций

- российский фондовый рынок

- Ростелеком

- Русагро

- Самолет

- сбербанк

- СВО

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- США

- татнефть

- тинькофф банк

- Транснефть

- трейдинг

- Украина

- флоатеры

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фундаентальный обзор

- фундаментальный анализ

- фьючерс MIX

- ЦБ РФ

- циан

- черкизово

- экономика России

- Эльвира Набиуллина

- ЮГК Южуралзолото

- Юрий Ушаков

- Яндекс

Выручка 10трл а денег на дивы нет, и действительно ведь где их взять когда надо железа купить на 3трл да ещё заплатить чтобы его в землю зарыли, классно работают, красаучики прямо :))

Шлак, а если прибыль, да еще больше?

Такой сценарий у вас заложен тоже?

А должен бы...