Блог им. M2econ

Совет экономическому совету

- 20 мая 2024, 11:27

- |

(статья из архива)

Сергей Блинов, «Expert Online» 26 мая 2016

На заседании экономического совета при президенте. kremlin.ru

На заседании экономического совета при президенте. kremlin.ruВчера, 25 мая, состоялось заседание президиума Экономического совета при президенте. Президент отметил, что «сам по себе экономический рост не возобновится». Он призвал определить основные факторы роста, но сохранить при этом макроэкономическую стабильность, не допустить раскачки бюджетного дефицита и разгона инфляции. Решений принято не было, и участники уважаемого собрания продолжат искать рецепт роста. Ведь это выглядит как очень сложная задача. Но на самом деле обеспечить стабильный рост на уровне 4% и выше можно не в какой-то отдалённой перспективе, а уже с этого, 2016, года.

Немного истории

В процессе подготовки заседания президиума Экономического совета пресса широко комментировала стоящие перед ним задачи. Говорили о том, что экономике надо «поставить диагноз». Ведомости, сообщали, что целью заседания будут «поиски рецепта» роста ВВП в России на 4% в год. В дальнейшем повествовании мы оттолкнёмся от этой цифры и дадим свой диагноз, объясняющий причины проблем в российской экономике.

Задачу расти на 4% в год правильно было бы оценивать на фоне другой очень известной экономической инициативы Владимира Путина. В 2003 году он поставил амбициозную цель удвоить ВВП за 10 лет. Несложный математический расчёт показывает, что для выхода на заявленный рубеж темп роста должен был составлять 7,2% в год. Получается, что сегодня задачи ставятся куда более скромные, чем 13 лет назад: при 4% роста в год удвоение наступит через 17 лет.

Вернуться к теме несостоявшегося «удвоения ВВП» полезно хотя бы для того, чтобы понять, почему эта цель не была достигнута? Разобравшись в этом, мы поймём, что можно и нужно предпринять сегодня для уверенного выхода российской экономики из кризиса.

Итак, в 2003 году представляющаяся сегодня нереалистичной цель удвоить ВВП за 10 лет (2003-2013) казалась президенту вполне достижимой. Более того, позже, учитывая бурный рост экономики (а среднегодовые темпы роста ВВП тогда составляли 7% и выше), он даже поднял планку, уточнив, что удвоения ВВП можно достигнуть уже к 2010 году (2003-2010).

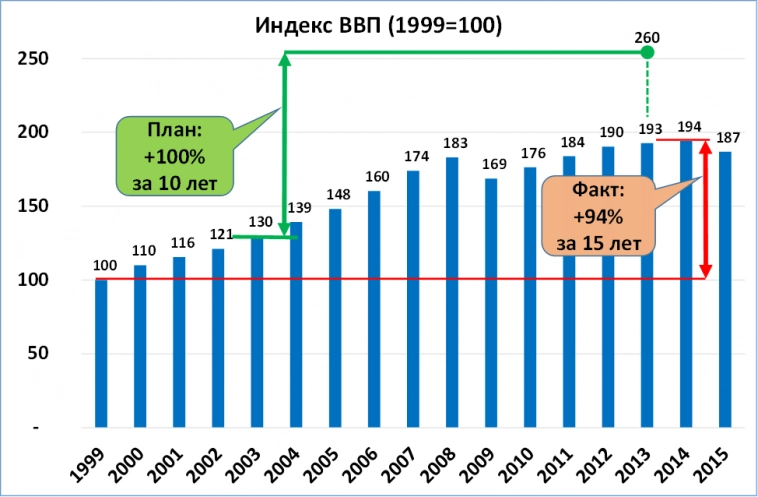

Сделай мы это, и сегодня по объему ВВП по паритету покупательной способности (ППС) Россия уверенно опережала бы Германию и достигла бы уровня Японии. Только Китай, США и Индия опережали бы нас по масштабу экономики. Однако, эта цель не была достигнута. С 2000 по 2014 год ВВП вырос на 94% (график 1).

График 1. ВВП в 2014 году вырос по отношению к 1999 году на 94% (за 15 лет)

Источник: Росстат, расчёты С. Блинова

Справедливо возникает несколько вопросов:

- Была ли возможность выполнить задачу, поставленную президентом?

- Можно ли её выполнить сейчас?

- Что для этого необходимо?

Именно на эти вопросы мы и ответим далее.

От чего не зависит ВВП

Начнём с того, что развенчаем некоторые мифы об источниках экономического роста в России.

В числе факторов, которые влияют на экономический рост в России, чаще других называют цены на нефть. Кроме того, называются доступность кредита, объёмы инвестиций, верховенство закона, и многое другое. Но для реальной (экономической) политики признание всех этих факторов в качестве драйверов ВВП абсолютно ничего не даёт.

Так, например, цены на нефть формируются на мировых рынках и лишь в малой степени зависят от действий России. Признание этого фактора в качестве решающего приводит к неконструктивному выводу о том, что экономическая политика российских властей ничего изменить не сможет, что остаётся лишь ждать, когда «всё само собой наладится».

Более того, в экономической истории России были периоды, когда рост цен на нефть приводил не к росту ВВП, а к снижению. Так, за три года 1994-1996 цены на нефть выросли на 70%, ВВП за тот же период сократился на 22,5%. Есть и обратные примеры, когда в 2001 году ВВП вырос на 5,1% на фоне падения цен на нефть на 40%.

В 2016 году мы можем стать свидетелями ещё одного примера подобной «независимости» от нефтяных цен. При том, что среднегодовые цены на нефть будут, по всей видимости, хуже, чем в 2015 году, динамика ВВП 2016 года будет, судя по всему, значительно лучше динамики 2015-го.

С инвестициями такая же история. Ожидать роста инвестиций в условиях падения спроса не приходится. Ведь инвестиции не столько задают рост ВВП, сколько являются его следствием. Поставьте себя на место предпринимателя, у которого завод загружен лишь на половину своей мощности из-за отсутствия спроса. Инвестировали бы вы в ещё один такой завод? Конечно, нет.

Потребность в инвестициях возникает, когда спрос превышает возможности (физические и/или моральные) существующих мощностей. Отдельные владельцы предприятий пытаются инвестировать, игнорируя это правило, но такой оптимизм зачастую заканчивается плачевно.

Вспомним, как осенью 2015 года возникли серьезнейшие проблемы у второго по величине авиаперевозчика страны, компании «Трансаэро», приведшие сначала к приостановке операционной деятельности, а затем и ликвидации компании. «Проблемы у авиакомпании «Трансаэро» возникли из-за избыточного количества самолётов. Такое мнение высказал премьер-министр Дмитрий Медведев» (РБК, 2015).

Это означает, что призывы некоторых экспертов и политиков стимулировать инвестиции с целью добиться экономического роста, сродни призывам стимулировать закупку новых самолётов авиакомпанией «Трансаэро» в надежде, что это будет способствовать улучшению её финансового положения.

Если перефразировать высказывание главы правительства, то из-за инвестиций у многих компаний возникают лишь проблемы. Сейчас ситуация в России именно такова. Те немногие отрасли, в которых инвестиции имеют смысл (например, отрасли, где спрос вырос благодаря падению курса рубля), к сожалению, не способны изменить общую картину.

Доступность кредита тоже не даёт нам правильной подсказки. Упомянутая выше компания «Трансаэро» брала свои самолеты в лизинг (который можно назвать разновидностью кредита). И проблемы возникли не из-за недоступности кредита, а из-за невозможности по нему расплачиваться. Точно так же доступность кредита частному заёмщику определяется не ставкой процента, а возможностью расплатиться по нему. А эта возможность сейчас тоже уменьшилась из-за падения реальных доходов населения.

Евросоюз, Япония, имея практически нулевые ставки по кредитам, годами (а иногда, как в Японии, десятилетиями) испытывают проблемы в экономике. Во время Великой депрессии в США (1929-1933) ставки тоже почти всё время находились на очень низком уровне. При этом американская экономика сократилась на треть.

Точно так же не свести проблемы экономического роста к «недостаткам судебной системы», «несовершенству институтов» и тому подобным факторам. Иначе как объяснить, что Китай, где институты заведомо несовершеннее наших, четверть века бурно рос – и всё ещё по инерции растёт? Или что Япония переживает уже два «потерянных» десятилетия, несмотря на то, что институты в ней хуже не стали? Точно так же не объяснить плохими институтами проблемы в экономике Евросоюза (например, в 2011-2014 годах), который и по независимости судов, и по качеству других институтов вполне может служить достойным образцом для других стран.

От чего зависит ВВП

Так от чего же всё-таки зависит рост экономики? На самом деле, всё достаточно просто. Чтобы росла экономика, должен расти совокупный спрос на товары и услуги. А чтобы рос совокупный спрос, должно увеличиваться количество денег в экономике, реальная денежная масса.

И наоборот, сжатие реальной денежной массы и вытекающее из него сокращение спроса, приводят к экономическим кризисам и падению производства.

О том, что сокращение совокупного спроса в экономике стало причиной Великой депрессии, говорил еще выдающийся британский экономист Джон Мейнард Кейнс (1883-1946). А позже нобелевский лауреат Милтон Фридман доказал, что именно сжатие денежной массы (на пике Великой депрессии она сократилась на 38%) лежало в основе сокращения этого спроса.

Важно подчеркнуть, что для экономического роста важна именно реальная денежная масса. Ведь если количество денег увеличивается лишь номинально, а реальная их покупательная способность из-за роста цен (ценовой инфляции) не растёт, то и совокупный спрос не увеличивается.

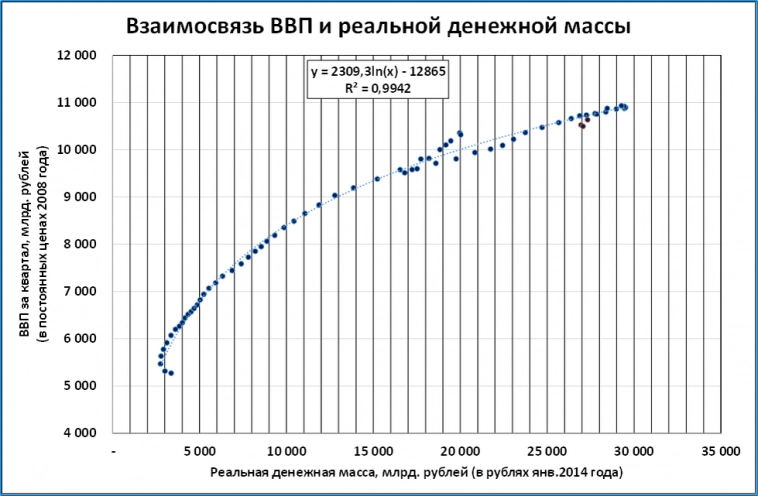

Попытка установить прямую взаимосвязь между ВВП и реальной денежной массой в России даёт потрясающие результаты (график 2). ВВП России (как, впрочем, и любой другой страны с развитой кредитно-денежной системой) теснейшим образом связан с реальной денежной массой.

График 2. ВВП в России теснейшим образом связан с реальной денежной массой

Источники: ЦБ РФ; Росстат; расчёты С. Блинова. Примечания: Данные с 1 квартала 1999 года по первый квартал 2015 года (69 кварталов). Использованы среднегодовые значения показателей.

Из графика видно, что каждый следующий триллион прироста ВВП требует всё большего прироста денежной массы. Например, в 2000-2003 годах рост ВВП с 6 до 7 трлн. рублей в квартал потребовал прироста реальной денежной массы примерно на 2 трлн рублей (с 3 до 5 триллионов). Следующий «шаг» ВВП, с 7 до 8 трлн. рублей в 2003-2004 годах, стоил уже порядка 4 трлн. рублей (реальная денежная масса выросла с 5 до 9 триллионов).

Подобную зависимость мы найдем и в экономических показателях других стран, таких как США, Бразилия, Япония, страны Еврозоны, Казахстан, Армения и многих других.

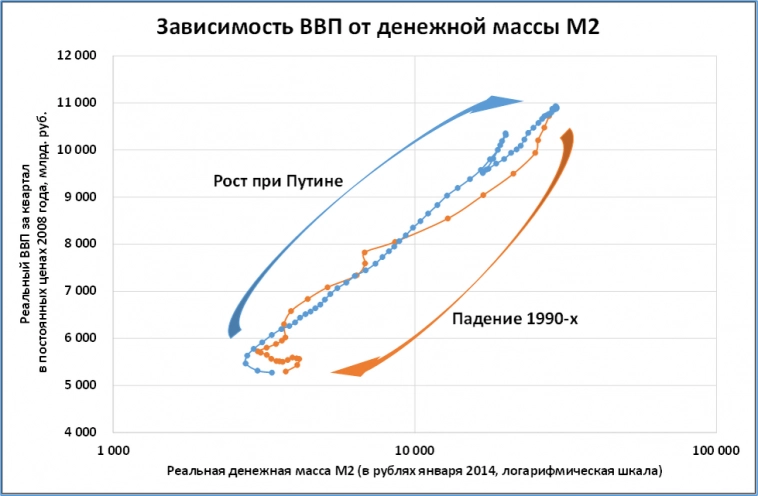

Так как взаимосвязь показателей нелинейная, построим более наглядный график, где реальная денежная масса будет откладываться по логарифмической шкале (график 3).

График 3. Линейный рост реального ВВП сопровождается экспоненциальным ростом реальной денежной массы

Источники: ЦБ, Росстат, расчёты С. Блинова. Примечание: шкала реальной денежной массы – логарифмическая.

Главный вывод, который можно сделать из приведённого выше графика 3 -связь между реальной денежной массой и ВВП очень и очень тесная. Об этом говорит показатель R-квадрат, равный 0,9942 (приведён на графике), что очень близко к максимально возможному значению — единице. И на графике воочию видна нелинейность связи денег и ВВП: для роста ВВП в два раза необходим рост реальной денежной массы заметно более чем на порядок.

Основные точки, обозначенные на графике 3, описаны в таблице (табл.1).

Таблица 1. Описание ключевых поворотных моментов в динамике ВВП и денежной массы на графике 3

Рассмотрим основные периоды экономической истории России в 2000-2015 годах, опираясь на обозначенные на графике 3 и описанные в таблице 1 точки.

Точка 1 – точка 3. С момента избрания Владимира Путина президентом в 2000 году и вплоть до 3 квартала 2008 года реальная денежная масса в России довольно быстро росла (она выросла почти в 7 раз). Основным каналом роста реальной денежной массы стали операции ЦБ на открытом рынке: активно скупалась валюта, а эмитированные для этого рубли попадали в экономику. В полном соответствии с нашей гипотезой о зависимости ВВП от реальной денежной массы, ВВП в это время бурно рос. Происходило это как на фоне ослабления рубля в 2000-2002 годах, так и на фоне его укрепления в 2003-2008 годах. А это значит, что рост ВВП не определяется силой или слабостью курса рубля.

Точка 3 – точка 4. С 4-го квартала 2008 года по 4 квартал 2009 года денежная масса в России быстро сжималась. Основная причина – те же операции ЦБ, только на этот раз связанные не с покупкой, а с продажей валюты. Защищая курс рубля, ЦБ за 5 месяцев «спалил» более 200 млрд. долларов золотовалютных резервов, изъяв из экономики в результате этих операций 5,5 трлн. рублей. Ещё Милтон Фридман предупреждал, что сокращения денежной массы такого масштаба ведут к кризисам. Так и произошло в России – ВВП резко упал.

Денежно-кредитную природу российского кризиса в 2009 году можно наглядно увидеть из сравнения с другими странами. Например, наш близкий сосед и союзник Казахстан, в экономике которого нефтяная отрасль играет ещё более значительную роль, чем в нашей, мудро «не палил» резервы в 2008-2009 годах, благодаря чему избежал сжатия денежной массы. Вследствие чего и падения ВВП в Казахстане тоже удалось тогда избежать. Россия же допустила сжатие денежной массы, и падение ВВП, напомню, составило в 2009 году 7,8% – самый худший результат в «большой двадцатке».

Точка 4 – точка 5. В 2010-2014 годах реальная денежная масса опять росла, но темпы её роста, начиная с 2011 года, неуклонно снижались из-за изменений в бюджетной политике Минфина. Минфин с четвёртого квартала 2010 года стал изымать из экономики рубли и концентрировать их на счетах Казначейства. С лагом к снижению темпов роста реальной денежной массы, но точно так же вела себя и вся экономика – ВВП рос, но темпы его роста постоянно замедлялись, составив по итогам 2014 года всего 0,6%.

Точка 5 – точка 6. К концу 2014 года в полной мере начали проявлять своё негативное влияние на экономику операции ЦБ на валютном рынке: всего с середины 2013 года в ходе валютных интервенций из экономики было изъято более 4 триллионов рублей. Это привело к тому, что реальная денежная масса опять начала сокращаться (квартальная – с 4 квартала 2014 года, среднегодовая – с 1 квартала 2015 года). И, в полном соответствии с установленной нами зависимостью, по итогам 2015 года произошло падение ВВП.

Точка 6. В 1 квартале 2016 года сжатие реальной денежной массы прекратилось, даже произошёл чисто символический её рост (с 26,9 до 27,1 трлн.), почти незаметный на графиках 2 и 3. Но это даёт основания предполагать, что 1 квартал 2016 года, возможно, является низшей точкой текущего кризиса, а со 2 квартала начнётся рост среднегодовых значений ВВП. К сожалению, денежная масса растёт очень вяло, а значит и ожидаемый рост ВВП (в случае неизменности денежно-кредитной политики) тоже будет вялым.

Итак, подведём итог: экономическая история России с 2000 года наглядно показывает, что все падения ВВП за указанный период происходили на фоне сжатия реальной денежной массы. И, наоборот, когда денежная масса расширялась, это всегда приводило к росту ВВП. Экономическому совету при президенте стоит обратить на эту зависимость самое пристальное внимание.

Проверка гипотезы на данных 1990-х годов

Если гипотеза, что динамика российского ВВП зависит от динамики реальной денежной массы, верна, тому должны быть подтверждения в предыдущей истории, т.е. в печально известные 1990-е годы. Скажем сразу, этот тезис экономическая история 90-ых годов полностью подтверждает (график 4).

График 4. Сжатие реальной денежной массы в 1991-1998 годах (оранжевая линия) вело к сокращению ВВП

Источники: Росстат, ЦБ, расчеты автора. Оранжевая линия (сверху-вниз) – 1991-1998, синяя линия (снизу-вверх) – 1999-2015.

На графике хорошо видно, что (укрупнённо) вся постсоветская экономическая история России чётко делится на 2 периода: «падение 1990-х» и «рост при Путине».

Период 1999-2015 показан синей линией, как и на предыдущем графике, а период 1991-1998 годов показан оранжевой линией. Направление движения показателей во времени показано стрелками соответствующего цвета. И хотя оранжевая линия не имеет такой строгой, почти линейной формы, как синяя, но взаимосвязь падения ВВП с падением денежной массы полностью подтверждается и в 1991-1998 годах (R-квадрат=0,955).

Основная причина сжатия реальной денежной массы в 1990х годах – инфляция. Так, в одном только 1992 году из-за роста цен в 26 раз реальная денежная масса сократилась на 72% (хотя в номинальном выражении она выросла примерно в 7 раз).

Деньги – ключевой фактор роста ВВП

Отмеченная нами выше зависимость позволяет ответить на вопросы, поставленные в самом начале статьи. А именно:

- Почему ни в 2003-2013, ни в 2000-2014 так и не удалось удвоить ВВП?

- Что нужно предпринять для достижения этой цели?

Начнём с ответа на первый вопрос: ВВП не удвоился потому, что необходимых для этого значений не достигла реальная денежная масса. Почему? Потому, что в целом удачная денежно-кредитная политика, обеспечивающая быстрый рост реальной денежной массы, а с ней и соответствующий рост ВВП, прерывалась досадными периодами ошибок, ведущих к замедлению темпов денежной массы в экономике. Более того, мы видим два периода, когда денежно-кредитная политикане только не обеспечивала необходимые темпы прироста денег, но и, наоборот, приводила к сжатию денежной массы.

Так, в 2008-2009 годах реальная денежная масса с января 2008 по апрель 2009 года съёжилась на 25% в реальном выражении. Главная причина – уже упомянутое выше изъятие Центробанком 5,5 трлн. рублей в ходе валютных интервенций.

В ходе нынешнего кризиса (2014-2015) масштаб сжатия денежной массы оказался несколько меньшим. С января 2014 по апрель 2015 года реальная денежная масса сократилась «всего лишь» на 16%. Но зато период сжатия длился значительно дольше, и темпы восстановления (оно началось три месяца назад) вялые (L-образные), в отличие от «бодрого» (V-образного) восстановления в конце 2009 года.

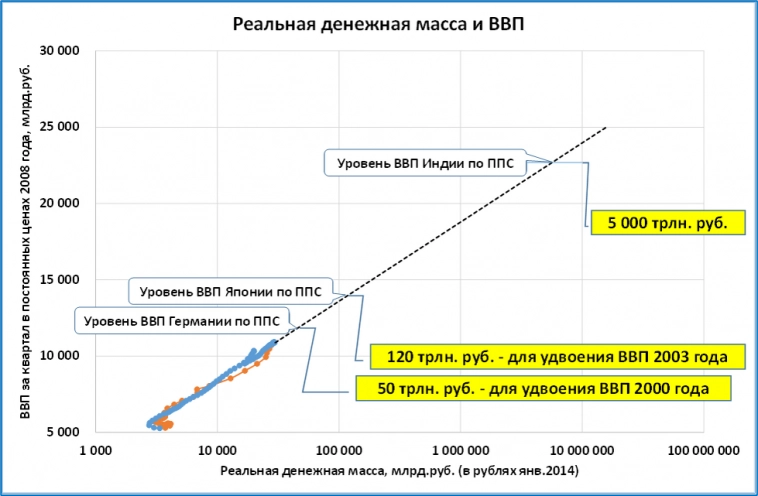

Теперь, опираясь на конкретные цифры, попробуем ответить на второй вопрос: что нужно было сделать тогда (и что можно сделать сейчас!), чтобы ВВП-2000 и ВВП-2003 всё-таки удвоились?

В этом нам поможет формула, приведённая на графике 3. Применение этой формулы даёт следующие результаты.

- Удвоение ВВП 2000 года. Если за начальную точку отсчёта принять среднегодовой квартальный ВВП 6 трлн. рублей (как это было в год избрания Владимира Путина президентом), то для его удвоения (то есть, чтобы валовый внутренний продукт достиг квартального значения 12 трлн. рублей) необходимо (было) довести реальную денежную массу до 50 трлн. рублей (в рублях января 2014 года). ВВП России в этом случае даже по самым пессимистичным расчётам превзошёл бы ВВП Германии.

- Удвоение ВВП 2003 года. Если же за начальную точку отсчёта принять среднеквартальный ВВП 7 трлн. рублей (как это было в год постановки цели удвоить ВВП), то для удвоения ВВП-2003 (то есть, для достижения квартальным ВВП значения 14 трлн. рублей) денежную массу необходимо (было) довести уже до 120 трлн. рублей (в рублях января 2014 года). Если бы это произошло, то к 2015 году ВВП России был бы на 35% выше фактически достигнутых значений и превзошёл бы, по паритету покупательной способности, ВВП Японии.

Чтобы правильно воспринять эти цифры, полезно учитывать текущие значения реальной денежной массы. Примем за точку отсчёта 1 квартал 2016 года (27,1 трлн. руб.), обозначенный на графике 3 точкой 6.

Элементарный расчёт показывает, что для удвоения ВВП 2000 года текущую реальную денежную массу необходимо нарастить в 1,8 раза (50 трлн./27,1 трлн). А чтобы удвоить ВВП 2003 года, нужно расширить её в 4,4 раза (120 трлн./27,1 трлн.). Чтобы представить себе это наглядно, необходимо взглянуть на график 5.

График 5. Чтобы удвоить ВВП 2003 года, реальную денежную массу 1 квартала 2016 года нужно увеличить в 4,4 раза.

Источники: в основе – данные графика 4, но в другом масштабе. Примечания: Черным пунктиром показаны значения, рассчитанные по формуле Y=2309ln(X)-12862, где Y – квартальный ВВП в постоянных ценах 2008 года (млрд.руб.), а X – необходимая для достижения этого ВВП реальная денежная масса (в рублях января 2014 года, млрд. руб.)

Кому-то такие темпы роста реальной денежной массы могут показаться фантастическими. Но в недавней истории России периоды столь быстрого роста денежной массы уже были. И это как раз самые успешные в экономическом отношении годы президентства Владимира Путина. Так, если за точку отсчёта брать 1 квартал 2000 года (реальная денежная масса 2,9 млрд. руб.), то она удвоилась к 3 кварталу 2003 года. А увеличение в 4,5 раза произошло в 2006 году.

Как видно из таблицы 1, в период между 1 кв. 2000 и 4 кв. 2014 года реальная денежная масса увеличилась в 10 раз. И, заметьте, ВВП за этот период всё-таки не удвоился. Понятно почему: как мы уже говорили об этом выше, для линейного роста ВВП необходим экспоненциальный рост денежной массы. Чтобы ВВП вырос в 2 раза, денежная масса должна вырасти заметно более чем на порядок – в данном случае, в 21-22 раза.

Другими словами, учитывая прошлый опыт России, рост реальной денежной массы в 4,4 раза вовсе не выглядит нереальным. И это путь к достижению уровня ВВП таких стран как Германия и Япония.

Первые после кризиса 2015 года робкие шаги на пути к этим вдохновляющим целям уже сделаны. Сейчас наблюдается медленный рост реальной денежной массы. Но он слишком медленный, и важнейшая задача денежно-кредитной политики – ускорить его.

Итоговые выводы

ВВП 2003 года может быть удвоен, и в этом случае ВВП России, рассчитанный по паритету покупательной способности, приблизится к японскому.

Для такого удвоения реальная денежная масса в России должна вырасти в 4,4 раза (с 27,1 до 120 трлн. постоянных рублей января 2014 года).

Способность Банка России наращивать реальную денежную массу (т.е. впрыскивать деньги в экономику без инфляции) становится, таким образом, ключевым фактором экономической конкурентоспособности России. Важно отметить – вариант «просто давайте напечатаем денег» не проходит.

Способы же нарастить реальную денежную массу абсолютно рыночными способами, то есть, не прибегая к раздаче дешёвых кредитов на «избранные» проекты, не разгоняя инфляцию эмиссией и не ужесточая контроль за потоками капитала, у ЦБ есть. И сделать это можно при любых ценах на нефть, сделать очень быстро, за несколько месяцев, обеспечив рост ВВП на 4% уже в 2016 году.

Очень важно, чтобы набор инструментов, используемых ЦБ для решения различных задач, корректно оценивался с точки зрения их влияния на динамику денежной массы. Прежде всего это относится к действиям ЦБ на валютном рынке. Так, например, валютные интервенции в поддержку курса рубля следует исключить из арсенала ЦБ, т.к. они ведут к сокращению денежной массы. И с этой точки зрения переход ЦБ к политике «свободного курса рубля» был шагом в правильном направлении.

В то же время рублёвые интервенции ЦБ на валютном рынке (проще говоря, скупку валюты за рубли) для борьбы с «волнами укрепления» рубля следует только приветствовать. Рублёвые интервенции одновременно и стабилизируют валютный рынок, и увеличивают реальную денежную массу. А вот для этих целей политика «свободного курса рубля» выглядит, мягко говоря, неподходящей.

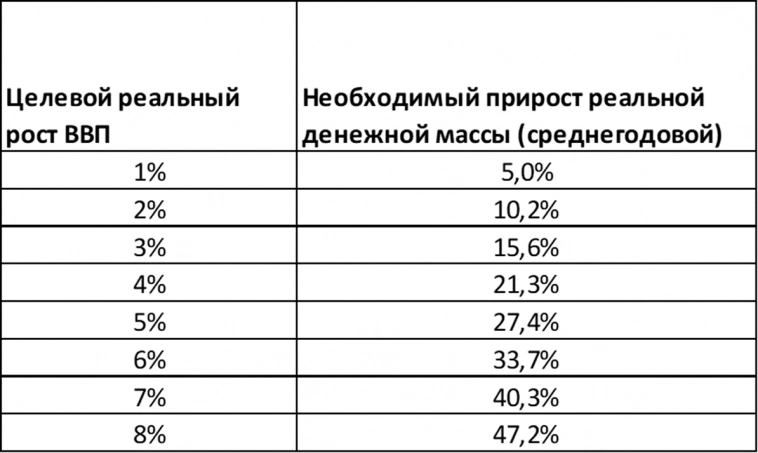

В заключение окажем услугу собранию уважаемых экспертов и дадим им экономическую «таблицу умножения» ВВП. Ведь выявленная нами зависимость между реальной денежной массой и ВВП позволяет ответить на вопрос, какие необходимы темпы прироста реальной денежной массы для того или иного роста экономики (таблица 2).

Таблица 2. Темпы прироста реальной денежной массы, необходимые для целевого роста ВВП

Источник: расчёты С. Блинова. Для масштабов ВВП 2015 года.

Для роста ВВП на 4% в год необходимо, чтобы реальная денежная масса росла в год как минимум на 21%. Как только такой среднегодовой темп будет достигнут, рост ВВП на 4% можно будет считать свершившимся фактом.

===

Эта моя статья была опубликована в 2016 году, 26 мая, в электронном журнале «Эксперт-онлайн».

Публикую её здесь, потому что сайт журнала «Эксперт» сейчас не содержит архив журнала и найти там эту статью невозможно.

Важно: в этой статье впервые была опубликована «таблица умножения ВВП», как окрестил её тогда же мой товарищ, Леонид Павлович Скопцов.

P.S.

Ориентироваться в моих статьях, заметках и видео удобно через НАВИГАТОР

Более полный перечень статей с разбивкой по темам есть ЗДЕСЬ.

___

Раньше всего материалы публикуются в Дзен и Телеграм

Телеграм: https://t.me/m2econ

Дзен: https://zen.yandex.ru/m2econ

Подписывайтесь!

Буду благодарен вам за лайки и комментарии

теги блога Сергей Блинов

- август 2023

- реальная денежная масса

- CNYRUB

- IMOEX

- M2

- PMI

- PMI России

- S&P500

- автоваз

- автомобили

- акции

- Андрей Белоусов

- Аргентина

- банки

- бизнес-климат

- Бразилия

- ВВП

- ВВП Германии

- ВВП Китая

- ВВП России

- ВВП США

- Владимир Путин

- грузовики

- грузовые автомобили

- грузоперевозки

- дайджест

- деловая активность

- денежная база

- денежная база России

- денежная масса

- денежная масса России

- денежная масса США

- денежно-кредитная политика

- денежный светофор

- доллар рубль

- золото

- Индекс МБ

- инфляция

- инфляция в России

- инфляция в США

- итоги года

- итоги месяца

- Казахстан

- календарь инвестора

- камаз

- Китай

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- легковые автомобили

- М2

- М2 РФ

- м2 сша

- макрообзор

- макроэкономика

- макроэкономика России

- мвф

- Минфин

- мировая экономика

- Набиулина

- облигации

- обрабатывающая промышленность

- прибыль предприятий

- прогноз ВВП

- продажи автомобилей

- продажи автомобилей в россии

- продажи грузовиков

- производство электроэнергии

- промышленное производство

- ржд

- Россия

- Росстат

- рынок автомобилей

- рынок грузовиков

- Сергей Блинов

- соллерс

- статистика

- сша

- торговые сигналы

- Турция

- узкая денежная база

- форекс

- ФРС

- фьючерс mix

- ЦБ

- ЦБ РФ

- цены производителей

- экономика

- экономика Аргентины

- экономика Бразилии

- экономика ЕС

- Экономика Китая

- экономика России

- экономика США

- экономика Турции

- Экономика Японии

- экономический дайджест

- экономический обзор

- электроэнергетика

- Эльвира Набиуллина

- Япония

Можно конкретный пример?

Про купленные активы можно забыть, выбросить, сжечь, растворить в кислоте...

Для того чтобы в это врубиться, надо выбросить мысль о необходимости обеспечивать эмиссию.

Вот подумайте, что будет происходить сразу после первого шага, поднятия ставки. Этот шаг делается для того что-бы дать людям и предприятиям без рисковый инвест.инструмент — банковский вклад генерящий доход существенно выше инфляции.

Представили, что на вкладе вдруг стало возможно приумножить эффективней чем в валюте?

Что происходит дальше? Держатели валюты ломанулись перекладываться в рубль, как и капиталисты всех стран, пронюхав такую жилу!

--------------

ЦБ будет ВЫНУЖДЕН скупать эти валютные потоки в Россию, не давая рублю укрепляться = курс сама стабильность + экономика насыщается дорогими рублями (ставку ведь не снижаем) = спрос, инвестиции, налоги, доходы людей и предприятий.

-------------------------

А теперь ответьте на вопрос: вы лично, часть капитала разместите на супер доходном застрахованном вкладе в топовом банке или втарите партию телевизоров?

Объем инвестиций больше, чем сумма нераспределенной прибыли за прошлый период физически невозможна, поэтому привлекается внешнее финансирование. А кредиты нужно обслуживать. При высокой ставке выгодно ли это?

Особенно, если условный Вася аккумулирует свои накопления на депозите, не желая тратить их, тем самым, не формирует потребительский спрос

Условно: сейчас регулятор получил «убыток» в 300 млрд. долларов (их заморозили).

Но это никак не отменяет уже случившийся в 1999-2008 годах рост экономики, который произошёл благодаря покупкам валюты Центробанком (= «убыточным» инвестициям, по вашей логике).

Экономика росла тогда почти 10 лет средним темпом 7% и сегодняшняя блокировка того валютного «обеспечения», той эмиссии рублей, КАК МОЖЕТ ПОВЛИЯТЬ НА ТОТ РОСТ?

Щас понятней?

Другой вопрос, что распорядились этими доходами как обычно: вместо инвестиций в осн.капитал, импортозамещение, организацию и популяризацию обучения по техническим специальностям, просрали и проели так ничего и не создав.

Теперь пожинаем эти плоды в условиях санкций и отсутствия компетенции

Сам себя запутал

Ставку подняли, капитал пошёл в Россию, валюту на «свежеотпечатанные» рубли Цб меняет — это и есть количественное смягчение жёстких процентных условий.

Это значит, ваши опасения (что купленное Центробанком может подешеветь, например, или вообще потерять свою стоимость) напрасны.

1. Инфляцию давить ставкой (высокой).

2. Деньги добавлять путём покупки активов Центробанком.

См. схему справа от пунктирной линии.

И второй, высокая ставка не даст нормально развиваться бизнесу, т.к. обслуживание долга будет постоянно расти в условиях её повышения в целях борьбы с инфляцией.

Не вижу логики именно в покупках активов.

На мой взгляд необходимо вливать деньги в экономику через целевые гос.программы, НО со строгим контролем их расходования

Отвечаю:

1. Можно и профильные покупать. По аналогии с другими центробанками: золото, ОФЗ, акции и облигации корпоративные.

2. Если видеть задачу (добавление рублей в экономику), то вопрос «профильные ли активы?» не возникает. Вопрос стоит по-другому: как ЦБ может быстро добавить 40 трлн рублей (для примера), покупая активы?

Fairman, второй ваш, даже не вопрос, а тезис: «высокая ставка не даст нормально развиваться бизнесу, т.к. обслуживание долга будет постоянно расти»

Опасения напрасны.

1. Высокие ставки не мешали высокому росту ВВП в 1999-2008 годах. См. график.

2. И это не особенность только России, такое же наблюдалось (и наблюдается) в других странах. См. таблицу.

Имя Фамилия, попробовал заменить картинки. Проверьте, сейчас видно?

===

Если что, резервная копия этой статьи здесь: dzen.ru/a/Zkj4KIMFngEzb-5H