SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Марат Каримов

О Японии (часть 1)

- 01 мая 2013, 22:54

- |

Сразу некоторый дисклеймер: для тех, кто не любит длинных текстов, т.н. много букафф, читать не имеет, пустая трата времени. Для тех, кто работает или планирует работать на глобальных рынках, это возможно будет полезно – если есть своя позиция на глобальные процессы, то, как говорится, можно сверить часы и обсудить. Для тех, кто только собирается стать глобальным инвестором (спекулянтом), подходы, которые я использую, надеюсь, окажут некоторую помощь.

В апреле месяце BoJ развеял сомнения относительно своего решительного настроя, запустив программу по выкупу активов. Если абеномика сработает, Япония будет иметь рынок акций, который покажет самую лучший перфоманс в течение следующих двух-трех лет, а государственные облигации Японии будут, наоборот, самым худшим fixed income рынком. Для fixed income менеджеров – это будет реализацией самого страшного сна.

Любопытно, что рыночная капитализация японских акций упала до 8% в индексе MSCI. А в конце 1980-х на них приходилось 45% индекса MSCI world. А в глобальном индексе мировых облигаций вес японских бондов сейчас составляет 28%.

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 53 )

стоит ли биться за собственный хедж-фонд?

- 22 апреля 2013, 21:51

- |

Инфо к размышлению- по материалам журнала Economist , перевод мой, свободный.

«Если бы основать хедж фонд было просто, от желающих не было бы отбоя- в представлениях многих, наряду с выигрышем в лотерею и получением наследства, это один из быстрых способов резко разбогатеть. К сожалению всех „олигархов в зародыше“, запустить собственный фонд становится все сложнее и сложнее. Любимая шутка заносчивых финансистов- „с инвестициями менее миллиарда больше возни, чем прибыли“. К слову, подобного размера дебюты сейчас огромная редкость. Новые фонды обычно собирают под своим крылом от 50 до 100 миллионов долларов, и даже в условиях „бычьего“ рынка их число неумолимо сокращается.

Почему? Причин несколько.

( Читать дальше )

Анализ активности инсайдеров на NYSE и NASDAQ

- 22 апреля 2013, 15:46

- |

Меня всегда интересовала активность инсайдеров на NYSE и NASDAQ. В этом есть что-то здравое. Как я уже писал в рыночных тезисах, руководство компании всегда стремится заработать дополнительные деньги (иногда во много раз большие их зарплаты) используя внутреннюю информацию и доступ к фондовому рынку. Особенно это характерно для корпораций с небольшой капитализацией, которые преимущественно нацелены на дальнейшую продажу компании. Зачастую менеджмент стремится не столько к успешному управлению компанией, сколько к росту курсовой стоимости акций. Тут, конечно, не обходится без некоторых манипуляций со стороны руководства.

( Читать дальше )

Сургутнефтегаз, отчётность за 2012 год, РСБУ + выводы по сектору

- 22 апреля 2013, 13:30

- |

«Сургутнефтегаз» на закрытие ММВБ на 19/04/2013 стоил 1 152 339 640 000 рублей или $36 531 646 356. Цена о.а. 27,68 рублей. Цена п.а. 21,22 рубля.

Пока отчётности по МСФО «СНГ» я ещё не видел. На сайте её нет. Кто-то говорит, что она будет в конце апреля, кто-то, что она уже должна была выйти, но почему-то её до сих пор нет. Однозначно, можно сказать, что отчётность «Сургута» по МСФО – это главная интрига этого сезона отчётностей. Тем не менее, практически все публичные нефтяные компании были проанализированы. Поэтому в этой статье производственные и финансовые результаты «СНГ», естественно пока по РСБУ, а также сравнительный анализ всех публичных нефтяных компаний — задача выявить наиболее привлекательные инструменты для инвестиций. Начну с бизнес-схемы ОАО «Сургутнефтегаз».

Поэтому в этой статье производственные и финансовые результаты «СНГ», естественно пока по РСБУ, а также сравнительный анализ всех публичных нефтяных компаний — задача выявить наиболее привлекательные инструменты для инвестиций. Начну с бизнес-схемы ОАО «Сургутнефтегаз».

Рисунок Бизнес-схема «Сургутнефтегаз»

( Читать дальше )

Пока отчётности по МСФО «СНГ» я ещё не видел. На сайте её нет. Кто-то говорит, что она будет в конце апреля, кто-то, что она уже должна была выйти, но почему-то её до сих пор нет. Однозначно, можно сказать, что отчётность «Сургута» по МСФО – это главная интрига этого сезона отчётностей. Тем не менее, практически все публичные нефтяные компании были проанализированы.

Поэтому в этой статье производственные и финансовые результаты «СНГ», естественно пока по РСБУ, а также сравнительный анализ всех публичных нефтяных компаний — задача выявить наиболее привлекательные инструменты для инвестиций. Начну с бизнес-схемы ОАО «Сургутнефтегаз».

Поэтому в этой статье производственные и финансовые результаты «СНГ», естественно пока по РСБУ, а также сравнительный анализ всех публичных нефтяных компаний — задача выявить наиболее привлекательные инструменты для инвестиций. Начну с бизнес-схемы ОАО «Сургутнефтегаз».Рисунок Бизнес-схема «Сургутнефтегаз»

( Читать дальше )

сделали РСС представление всех блогов

- 19 апреля 2013, 11:49

- |

Всем привет!

Странно, что у нас этого не было до сих пор, мы и сами об этом не знали, пока яндекс нам не рассказал:))) — но мы сделали RSS представление блогов отдельных пользователей на смартлабе. Теперь вы можете добавлять в свой RSS агрегатор бьлоги отдельных людей на смартлабе, которые вам нравятся.

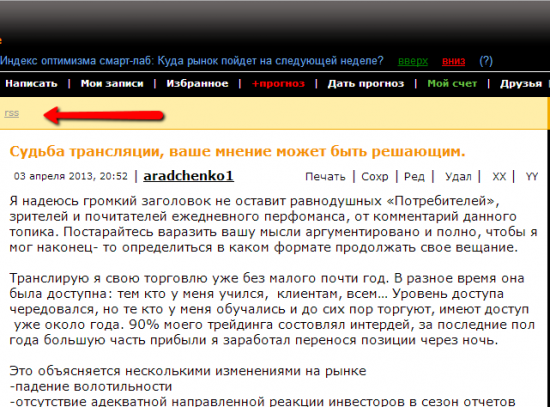

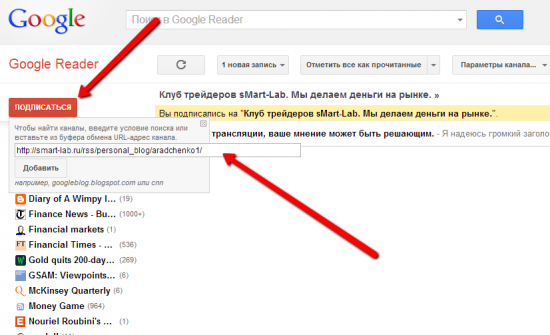

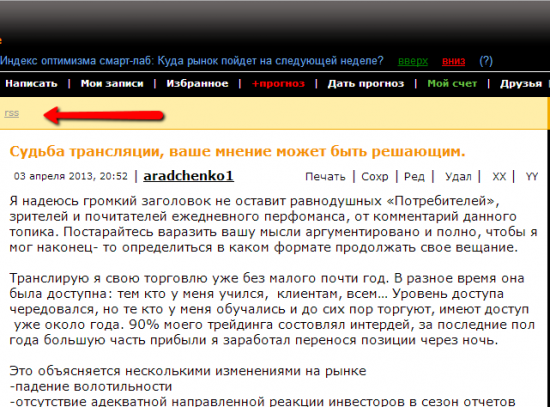

Для этого надо сделать например так, зайти в блог лучшего трейдера галактики: http://smart-lab.ru/my/aradchenko1/, и увидеть там кнопочку рсс:

Беру копирую эту штуку в google reader:

И эта штука появляется теперь в вашей рсс ленте:

Странно, что у нас этого не было до сих пор, мы и сами об этом не знали, пока яндекс нам не рассказал:))) — но мы сделали RSS представление блогов отдельных пользователей на смартлабе. Теперь вы можете добавлять в свой RSS агрегатор бьлоги отдельных людей на смартлабе, которые вам нравятся.

Для этого надо сделать например так, зайти в блог лучшего трейдера галактики: http://smart-lab.ru/my/aradchenko1/, и увидеть там кнопочку рсс:

Беру копирую эту штуку в google reader:

И эта штука появляется теперь в вашей рсс ленте:

почему падает золото + много картинок внутри

- 16 апреля 2013, 11:58

- |

Для начала рекомендую прочитать статью финансового словаря смартлаба: инвестиции в золото

О том, как развивались события неплохо написано у Майк Орлов:

http://smart-lab.ru/blog/114685.php

и у Марио: http://smart-lab.ru/blog/114733.php

Мой вью:

механика:

( Читать дальше )

О том, как развивались события неплохо написано у Майк Орлов:

http://smart-lab.ru/blog/114685.php

и у Марио: http://smart-lab.ru/blog/114733.php

Мой вью:

- дно по золоту иллюзорно и угадать его нереально

- справедливой стоимости не существует

- единственная фунд. точка опоры — себестоимость производства

- золото не генерирует доход

- его защитные свойства не востребованы сейчас

- нет инфляции и понятно что будет она нескоро

механика:

- многие попали на золоте — почему?

- видят что происходит что=то экстраординарное — значит надо заработать!

- а раз уже упало слишком сильно, значит ВДРУГ дали супер-цены. В этот момент каждый покупающий золото думает что он такой один и он умнее всех, а значит непременно заработает.

- по факту, любой падающий нож ловить — это сильное отрицательное матожидание результата

( Читать дальше )

Рациональность рынков: ответ spydell

- 12 апреля 2013, 00:29

- |

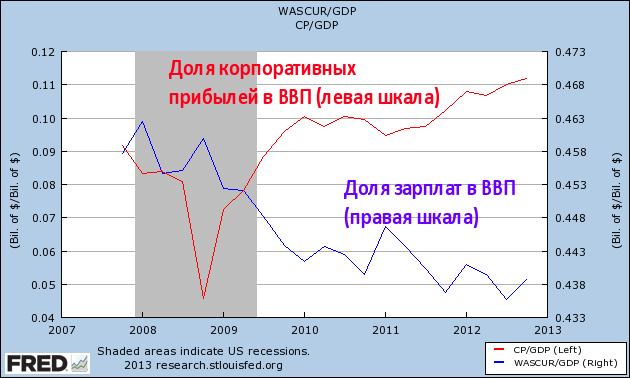

Ув. spydell сильно обижается на рынки, что они, дескать, «обезумели» и «потеряли обратные связи» с реальностью. Безумие выражается в том, что рынок акций США растет, а ФР РФ падает (видимо с т. з. ув. spydella «должно быть» наоборот). В основном, потому что «америкапиздец», а «россиявперёд».

Достойная аргументация, однако, хочу заметить, что:

* на рынках акций торгуется не «макроэкономика», и даже не просто «экономика», а акции конкретных предприятий

* рынки оценивают акции в зависимости от перспектив роста (или снижения) ПРИБЫЛЕЙ этих предприятий.

Прибыли американских компаний растут, ожидания по росту прибылей растут ещё больше — рынок американских акций растёт. Всё как в книжке.

Не знаю, снижаются ли прибыли компаний из индекса РТС в целом — нет у меня сводных цифр по EPS для российского рынка, но судя по результатам того же Газпрома — они снижаются. И что ещё хуже — снижаются ожидания по дальнейшему росту прибылей. А рынок закладывает в цены именно долгосрочные ожидания. Во всяком случае, должен так делать. И делает.

( Читать дальше )

Достойная аргументация, однако, хочу заметить, что:

* на рынках акций торгуется не «макроэкономика», и даже не просто «экономика», а акции конкретных предприятий

* рынки оценивают акции в зависимости от перспектив роста (или снижения) ПРИБЫЛЕЙ этих предприятий.

Прибыли американских компаний растут, ожидания по росту прибылей растут ещё больше — рынок американских акций растёт. Всё как в книжке.

Не знаю, снижаются ли прибыли компаний из индекса РТС в целом — нет у меня сводных цифр по EPS для российского рынка, но судя по результатам того же Газпрома — они снижаются. И что ещё хуже — снижаются ожидания по дальнейшему росту прибылей. А рынок закладывает в цены именно долгосрочные ожидания. Во всяком случае, должен так делать. И делает.

( Читать дальше )

Денежные насосы=)

- 11 апреля 2013, 01:24

- |

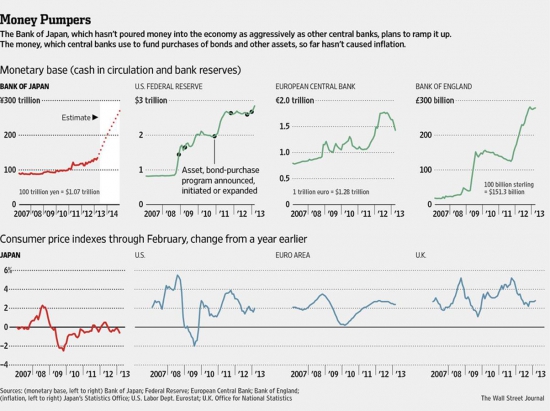

Если посмотреть на эту картинку, то видно, что самая жесткая политика из всех 4-х основных валют — у ЕЦБ. А значит, со временем курс евро должен дорожать относительно остальных валют.

Самая мягкая политика в перспективе — у BOJ. Значит иена обречена быть самой слабой валютой.

Делеверидж по-американски (часть 3)

- 10 апреля 2013, 18:28

- |

Долг в % от располагаемых доходов

Как было отмечено выше, наращивание потребления в США в последние годы осуществлялось в основном за счет наращивания кредита, а не дохода. В июне 2006 года долги домохозяйств США превысили уровень в 130% от их располагаемого дохода. Подобное явление держалось на основе снижения ставок и смягчения условий кредитования в последние десятилетия. После 2008 года ситуация кардинально изменилась: ставки достигли нулевых отметок и дальше удешевлять стоимость обслуживания долга возможности не было, при этом условия кредитования начали резко ужесточаются.

Под тяжестью необходимости обслуживания долгов, т.е. уже потраченных будущих доходов, наращивать потребление домохозяйства далее не могли. Начался делеверидж. К декабрю 2012 года объем долга к располагаемым доходам сократился до 106%, но по историческим меркам также остается высоким. Среднее значение с 1987 по 2001 год составляло 85%.

( Читать дальше )

Как было отмечено выше, наращивание потребления в США в последние годы осуществлялось в основном за счет наращивания кредита, а не дохода. В июне 2006 года долги домохозяйств США превысили уровень в 130% от их располагаемого дохода. Подобное явление держалось на основе снижения ставок и смягчения условий кредитования в последние десятилетия. После 2008 года ситуация кардинально изменилась: ставки достигли нулевых отметок и дальше удешевлять стоимость обслуживания долга возможности не было, при этом условия кредитования начали резко ужесточаются.

Под тяжестью необходимости обслуживания долгов, т.е. уже потраченных будущих доходов, наращивать потребление домохозяйства далее не могли. Начался делеверидж. К декабрю 2012 года объем долга к располагаемым доходам сократился до 106%, но по историческим меркам также остается высоким. Среднее значение с 1987 по 2001 год составляло 85%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал