truevaluator

Лукойл - рекордный объем торгов, или сколько заплатили инвесторы в MSCI

- 24 октября 2018, 20:28

- |

Пару дней назад появилась информация о том, что MSCI увеличит вес акций Лукойла в своем индексе с 16,9% до 18,9%, что повлечет одномоментный приток в акции >$400 млн. Средний объем торгов в 2018 ~$50 млн. Два дня акции Лукойла росли, опережая рынок, но самое интересное прошло в последние 5 минут, когда цена выросла еще на 1,5% до 4995 и прошел объем сразу на 17 млрд. руб. (из рекордных за всю историю 33 млрд. за день). В последние 5 минут на аукционе закрытия в стакане были заметны две разнонаправленные заявки на большие объемы: 6+ млрд. руб. на продажу по 4748 и 7+ млрд. руб. на покупку по 5067. Механизм аукциона закрытия предусматривает формирование одной средневзвешенной цены, по которой пройдет максимальный объем торгов. По соотношению заявок на покупку и продажу было видно, что цена будет выше рынка (4919 на тот момент). Можно было ставиться на продажу по любой цене чуть выше — поставил по 4970, а продал по 4995. Завтра Лукойл должен открыться со снижением, думаю, сразу на 2%. За этот «бесплатный обед» заплатили инвесторы пассивных ETF, ориентирующихся на индекс MSCI.

( Читать дальше )

- комментировать

- 4.7К | ★8

- Комментарии ( 20 )

Как Банк России закупился наличной иностранной валютой

- 19 сентября 2018, 10:25

- |

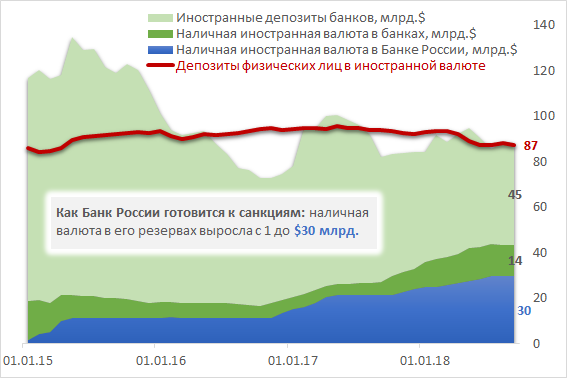

Как Банк России и Минфин готовы к серьезным санкциям можно увидеть из Обзоров банковского сектора, центрального банка и кредитных организаций. Удивительным выглядит мощный рост НАЛИЧНОЙ иностранной валюты в составе золото-валютных резервов с 1 до 30 млрд. USD за 3.5 года. Вряд ли Банк России запасается валютой для вкладчиков госбанков, которые могут быть отключены от расчетов в USD. Скорее всего это единственно возможный способ защиты ЗВР от санкций. При этом вложения в долговые ценные бумаги, хоть и постепенно сокращались в доле, все еще составляют больше половины ЗВР (никаких серьезных распродаж US treasuries не было, как можно было подумать по данным из США).

Объем денежных остатков Минфина на счетах в банках и Банке России позволяет просто забыть о размещении ОФЗ на очень длительное время. >4 трлн. хватит на 3 года, а если изменить бюджетное правило, то в принципе госдолг можно не размещать. Всё это грустно, потому что ситуация не особо напрягает Минфин и у него нет никаких стимулов что-то менять в ущербной для долгосрочного развития российской финансовой системе.

( Читать дальше )

ТУРЕЦКИЙ ГАМБИТ и уроки валютных кризисов

- 17 августа 2018, 21:34

- |

Гамбит — комбинация в начале шахматной партии, в которой жертвуют фигурой или пешкой для получения стратегического преимущества.

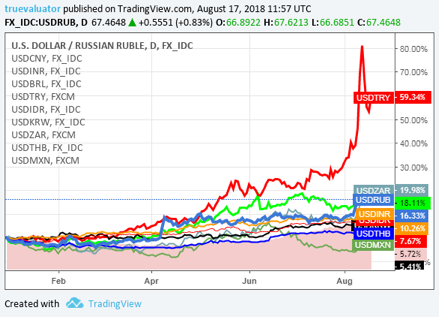

Турецкая лира и другие валюты развивающихся рынков в августе 2018 приковали внимание, пожалуй, большинства кто работает на финансовых рынках. Сам несколько раз в день смотрю на относительную динамику курсов валют, что раньше делал раз в неделю или месяц.

На фоне динамики лиры USDTRY(он падала на 80% в 2018 с 3,8 до 7, в том числе на 40% в августе с 5 до 7 — сейчас ~6) другие валюты к USD движутся достаточно умеренно — в пределах нормальных 20%. Курс рубля USDRUB с начала года упал на 16% и это достаточно много с учетом существенного улучшения условий торговли — роста цен на нефть. Здесь свою роль играют санкции и бюджетное правило, которое не ограничивает колебания рубля (разве что от нефти), а даже усиливает его зависимость от потоков капитала и сезонности.

( Читать дальше )

Выкуп акций Аэрофлота: кто столкнулся с отсутствием акций на счете на дату отсечки 31.05.2018?

- 07 августа 2018, 11:52

- |

Совершение сделок РЕПО с акциями Аэрофлота на конец дня 31.05.2018 стало возможным ввиду некорректных действий со стороны эмитента при раскрытии информации о предстоящих корпоративных событиях. В связи с этим брокер планирует обратиться в соответствующие надзорные органы с жалобами. Аналогичная проблема возникла и у клиентов других брокерских компаний, что также может свидетельствовать о сбое в процессах между эмитентом и НРД или о некорректном раскрытии информации со стороны эмитента.

Дата на сайте НРД действительно поздняя 01.06.2018

https://www.nsd.ru/ru/db/news/ndcpress/?id36=856160

Но на официальном сайте раскрытия информации и в рынок информация поступила вовремя — днем 30.05.2018 — за день до отсечки. На этой новости акции выросли на 5%.

https://disclosure.skrin.ru/ShowMessage.asp?id=4&eid=182811&agency=7&DTI=5

( Читать дальше )

Авторам макроэкономической политики

- 11 июля 2018, 18:55

- |

Рассуждения о современном макроэкономическом регулировании, долгах и сбережениях, дефолте спустя 20 лет, и как перестать ставить телегу впереди лошади

@truevalue

Сначала немного теории. В экономике все взаимосвязано. Как в математике 2*2=4 или квадрат гипотенузы всегда равен сумме квадратов катетов, так и в экономике расходы одних – это доходы других, профицит одних – дефицит других, чистые сбережения* одних – это долги других, госдолг и дефицит бюджета – это чистые сбережения и профицит всех остальных секторов… Но в отличие от беспристрастной к частям уравнения математики в экономике, как правило, есть причина и следствие. Правда, далеко не всегда причины и следствия интуитивно понятны, что приводит к ошибкам при выработке многих экономических и политических решений.

( Читать дальше )

Газпром и Россети - как sell-side аналитика в России превращается в желтую публицистику

- 28 мая 2018, 18:16

- |

Я не хотел бы выступить «адвокатом дьявола» и защищать Газпром или его подрядчиков, поэтому не буду комментировать бездоказательные обвинения конкретных лиц в коррупции. Меня удивил односторонний и непрофессиональный подход аналитиков к оценке проектов Газпрома. К Газпрому у меня есть свои вопросы — как миноритарный акционер я возмущен и ростом

( Читать дальше )

Мосэнерго: дивиденды выросли, но Газпром берет больше другими способами

- 04 мая 2018, 20:05

- |

3.1. Акционерам предоставляется равная и справедливая возможность участвовать в прибыли Общества посредством получения дивидендов.

( Читать дальше )

Что инвесторам нужно знать о Газпроме

- 27 апреля 2018, 20:34

- |

Государство вместо увеличения дивидендов взяло в 2017 в 1,5 раза больше НДПИ (в том числе Минфин пролоббировал рост налога на газ почти в 2 раза). Сам Газпром потратил неизвестно куда 611 млрд., в том числе 339 млрд.!!! в 4 квартале (в результате прибыль от продаж за 4 квартал 2017 упала до исторического минимума <50 млрд., несмотря на рекордные объемы экспорта газа и максимальные за 2 года цены). Эти нерасшифрованные ПРОЧИЕ расходы в 2017 выросли в 1,5 раза и превысили 10% всех расходов. Одновременно Газпром подробно раскрывает такие мелкие расходы как социальные (34 млрд.), транспортные (28 млрд.), на исследования и разработки (сокращение с 29 до 16 млрд.).

Сейчас Минфин пытается бороться за рост дивидендов госкомпаний до 50% прибыли. Газпром предлагает выплатить ~180 млрд., как в прошлом году, или 25% чистой прибыли за 2017. Минфину стоит указать Газпрому на эти нераскрытые прочие расходы в 611 млрд. и то, что в 2018 НДПИ на газ должен сократиться в 1,5 раза (коэффициент Кгп будет 1,4, а не 1,8-2,27 в 2017).

( Читать дальше )

Россия 2018: вызовы внутри – без пессимизма снаружи

- 07 марта 2018, 15:00

- |

Почти все ожидания из прошлогоднего годового обзора «РОССИЯ 2017: без энтузиазма внутри — вызовы снаружи» реализовались. Разве что динамика фондового рынка подвела (-5.5% по индексу Московской биржи и -1% с учетом дивидендов за 2017), что, впрочем, не помешало заработать 13-19% в рублях в 2017 на портфелях под моим управлением. Портфели преимущественно долгосрочные — с долей российских акций 75-100%.

Заголовок нынешнего обзора противоположен прошлогоднему. Если раньше ждали рисков извне, а внутренняя политика была в чем-то второстепенной, стабильной и легко прогнозируемой. Сейчас обратная ситуация – снаружи все выглядит относительно прогнозируемо и стабильно, а внутри разгораются нешуточные страсти во многих плоскостях:

Завершение чистки банковского сектора – национализация почти всех крупных частных банков, кроме Альфы. Who is Mr.Sechin: кто фактически купил 20% акций Роснефти у государства и в связи с чем «опустили» Систему на 100 млрд., а вместе с ней все российско-башкирское правосудие. Cпланированные взятки и судебные процессы против Улюкаева и Белых. Выход Галицкого из Магнита в пользу ВТБ. НорНикель-Потанин-Дерипаска, Дерипаска-Рыбка-Приходько. Все это в преддверии переизбрания Путина на следующие 6 лет и его воинственной анимационной риторики, обращенной то ли на запад, то ли к собственному электорату. После выборов нас ждут изменения в Правительстве и какие-то корректировки в экономической политике. Теперь непонятно в какую сторону – ракеты, инфраструктура или люди?!

( Читать дальше )

Роснефть vs АФК Система

- 19 мая 2017, 07:48

- |

Поскольку в портфелях под управлением акции Системы были и остаются (хотя их доля существенно снизилась после падения цен на ~40%) попробуем разобраться в возможных перспективах иска. Сразу оговорюсь, что все предположения будут основаны на том, что дело не имеет политического подтекста и Роснефть не сможет продавить выгодное для себя и новое ущербное (для всей судебной системы и рынка акций) решение суда. Допустим, что суд хотя бы сделает видимость справедливости, как это было в иске «Роснефть против РБК», когда иск на 3 млрд. руб. сошел на нет — к бесплатному опровержению отдельных сведений.

( Читать дальше )

теги блога truevaluator

- Global

- Modern Monetary Theory

- MSCI

- Robinhood

- Russia

- stocks

- акции

- Акции РФ

- АФК Система

- аэрофлот

- Бюджетное правило

- валюта

- валютные интервенции

- ВТБ Капитал

- второй эшелон

- Газпром

- госдолг

- Доллар рубль

- долларизация

- допэмиссия

- доходы бюджета

- ЗВР

- кубышка

- курс рубля

- ликвидность

- Лукойл

- макроэкономика

- МосБиржа

- Московская биржа

- мосэнерго

- народное IPO

- Нижнекамскнефтехим

- НКНХ

- Облигации

- опционы

- офз

- пассивные инвестиции

- Пенсионная реформа

- Роснефть

- Россети

- Россия

- рынок акций РФ

- санкции

- сбербанк

- Сбербанк КИБ

- Сбережения

- сервис подбора акций

- стратегия 2018

- Сургутнефтегаз

- Турецкая лира

- Турция

- Управление инвестиционным портфелем

- ФСК Россети

- цены на газ

- электроэнгергетика