НЕБАФФЕТТ

Коротко о ситуации на рынке акций:

- 14 октября 2025, 14:39

- |

Объём средств в пифах, инвестирующих в акции, упал ниже уровня декабря 2024 года и обновил минимум с июля 2021 года… 👆

- комментировать

- 6.3К | ★1

- Комментарии ( 6 )

Почему упали акции дочек Россетей? Три фактора 👇

- 11 октября 2025, 17:59

- |

Почему упали акции дочек Россетей? Три фактора 👇

1. Идея по дочкам Россетей стала популярной на рынке и в ней стало слишком много спекулянтов. Россети Центр и Волга — две топ бумаги по доходности на всем рынке с начала года. Для меня загадка, почему большинство участников рынка предпочли влететь в MRKC по 0.8 сейчас, когда было интереснее взять год назад по 0.39 или полгода назад по 0.55. Но они влетели (это видно по объему) и оказались не готовы к волатильности.

2. Прогнозная дивидендная доходность по цене вчерашнего открытия уже не была сверхпривлекательной. На вчерашнее утро в MRKC было 16% прогнозной дивдоходности по итогам 2025 года и отсутствие роста дивиденда по итогам 2026 года из-за переноса индексации с 3 кв на 4 кв. Это было все ещё круто, но уже не так круто как 23% в июне.

3. Слухи о новом законопроекте, который может запретить дочкам Россетей платить дивы. Его можно почитать здесь. Написано очень расплывчато, но я трактую написанное так: Минэнерго хочет на уровне закона об АО запретить субъектам электроэнергетики платить дивиденд, если капзатраты выше чистой прибыли.

( Читать дальше )

Индекс Мосбиржи на минимуме года, в ОФЗ самая большая коррекция с декабря, валюта отдала весь рост сентября… что происходит? 👇

- 02 октября 2025, 12:24

- |

На заседании в июле ЦБ обновил прогноз по тракетории снижения ставки, который предполагал 16.3-18% до конца года и 12-13% в 2026 году.

К концу августа рынок полностью заложил в своё ожидание снижение ставки по нижней границе и ждал среднюю ставку за следующий год на уровне 13.3%. Это был хороший момент, чтобы забрать прибыль в длинных облигациях.

На заседании 12 сентября ЦБ решил немного охладить ожидания рынка и снизил ставку до 17% вместо ожидаемых 16%. В результате за несколько дней ожидания рынка по средней ставке за следующий год съехали на уровень 14% - туда, где они были прямо перед заседанием ЦБ 25 июля.

Однако затем на рынке началась паника из-за повышения НДС и нового бюджета. Также масла в огонь подлила геополитика, где мы видим регулярные попытки сотрясти воцарившуюся после встречи на Аляске стабильность с отсутствием перспектив мира, но и без эскалации.

В результате сейчас ожидания по средней ставке ЦБ на следующий год съехали уже до 14.63% — это верхняя граница прогноза ЦБ от июля 2025 года. Уровень ставок стал выше, чем до заседания ЦБ 25 июля, на котором ЦБ снизил ставку с 20 до 18%!

( Читать дальше )

Пост для любителей ОФЗ. А именно, ответ на вопрос, что давит на длинные ОФЗ в моменте.

- 29 сентября 2025, 19:43

- |

В бюджете Минфина как всегда указаны объемы размещения ОФЗ без учёта погашений, мы же посмотрим с учётом погашений (общий объём привлечения):

— 2025 год: 6.9 трлн (выполнено 3.7, осталось 3.2)

— 2026 год: 5.3 трлн

— 2027 год: 5.1 трлн

— 2028 год: 5.5 трлн

Увеличенный объём на 2025 год (2.2 трлн рублей) будет вероятнее всего добран за счёт размещения флоутеров в конца года. Всё остальное — опять за счёт длинных ОФЗ с фикс купоном.

Просвета пока не видно — бюджет дефицитен на весь срок прогноза, и высасывание длинных денег из эконимики будет продолжаться.

Будем надеяться, что длинным ОФЗ поможет снижение ставок — по выпускам ОФЗ 26247 и 26248, например, текущая купонная доходность уже выше средней ожидаемой ставки на следующие 12 месяцев. Или часть возьмут на себя наши китайские братья.

https://t.me/thefinansist

Бюджет России на 2026-2028: меньше нефти, больше налогов и долга

- 29 сентября 2025, 16:51

- |

По традиции читаем вместе.

Начинаем с доходов:

— доля нефтегазовых доходов в 2026 году упадёт уже до 22.1%. В 2019 году она была 40% — и с тех пор в деньгах выросла всего на 12%; что сказать, Минфин очень вовремя начал сокращать зависимость от нефтегаза

— самый радикальный рост налогов — оборотные, рост на 3.2 трлн руб. в 2026 году, а к 2028 году — ещё на 3.6 трлн. Помимо роста НДС и снижения порога его применения, будет ускоренная индексация акцизов на «вредное» потребление

— из позитивного: в пояснениях Минфин говорит, что в прошлый раз повышал НДС в начале 2019 года, и тогда инфляция к концу года опустилась до 3%… пусть и в этот раз будет так же 🙏

( Читать дальше )

Почему падает рынок и когда это закончится?

- 22 сентября 2025, 15:25

- |

Теперь подробнее и с практическими выводами 👇

В качестве индикатора по рыночным ожиданиям ставки на ближайший год я смотрю на кривую бескупонной доходности от Мосбиржи.

Так вот, в середине августа ожидания по средней ставке на год вперёд снижались до 13.3%. Такая средняя ставка предполагала, например, сценарий, когда ставка снижается до 16% на заседании 12 сентября, и далее на 100 б.п. каждое заседание.

Мне в этот момент казалось, что рынок слишком оптимистичен, поэтому я продавал из портфеля остатки облигаций с фиксированным купоном и переходил в LQDT — я писал об этом здесь.

( Читать дальше )

SPO ВТБ: демократия для физиков или провал поиска крупного кита?

- 17 сентября 2025, 13:46

- |

В 2019 году во время великой трансформации Газпрома (окончание крупных капекс-проектов + одружелюбливание дивполитики) GAZP проводил два раунда SPO акций из квазиказначейского пакета. Было продано акций на 337 млрд (!!!) рублей с дисконтом 10% к рынку. Тогда не было никакого премаркетинга, рассылок или презентаций. Весь сайз забрал на себя один покупатель, физиков к размещению даже не допустили.

В 2025 году ВТБ по сути тоже заканчивает череду покупок других банков и объявляет рекордный див, и тоже проводит SPO — на 90 млрд рублей, тоже с дисконтом к рынку. Но здесь ситуация прямо противоположная — менеджмент активно общается с рынком, питчит размещение, проводит звонки. Участвовать дают всем, в том числе физикам.

Вопрос — так изменились времена на рынке и теперь физики реально стали важны? Или просто не нашёлся один крупный покупатель на весь объём?

t.me/thefinansist

О судьбе банковской системы.

- 08 сентября 2025, 12:07

- |

На прошлой неделе я делал обзор по банкам и давал комментарий по банкам для РБК, и в личку мне написало пять человек с посылом «позитивные новости никому не интересны, скажи что реально думаешь». Так что бл*дь держите.

Собственный капитал всех российских банков 20.2 трлн рублей. Теперь смотрим на проблемные кредиты.

— просроченные потребкредиты и ипотеки — суммарно на 2 трлн рублей. ЦБ говорит что покрыты резервами и залогами по сумме примерно на 1.5 трлн рублей, получается 0.5 трлн — не покрыто. В 3-4 квартале ситуация стала намного лучше? Те, кто просрочил выплаты, начали платить? ВРЯД ЛИ, поэтому банкам придётся продолжить наращивать резеры сокращая чистую прибыль. Как на рост резервов будут реагировать акционеры — спросите у акций BSPB (-10% за месяц при индексе Мосбиржи -1%).

— просроченная задолженность юрлиц — 9.1 трлн рублей. Вот тут уже интереснее, потому что это как бы ПОЛОВИНА капитала банковской системы.

( Читать дальше )

теги блога НЕБАФФЕТТ

- AKMM

- ChatGPT

- CNYRUB

- Dutch East India Company

- ebitda

- fix price

- globaltrans

- glorax

- headhunter

- IMOEX

- IPO

- IPO 2025

- OZON

- RGBI

- Rheinmetall

- S&P500

- softline

- SPO

- Whoosh

- X5

- акции

- АФК Система

- аэрофлот

- банки

- БПИФ Альфа-Капитал Денежный рынок

- БПИФ УК Первая Сберегательный

- бюджет РФ 2025

- бюджет РФ 2026

- ВИМ Ликвидность

- втб

- Газпром

- геополитика

- ГМК Норникель

- Группа ЛСР

- денежно-кредитная политика

- дивиденды

- доллар рубль

- дом.рф

- Дональд Трамп

- золото

- ИИ

- инвестиции в недвижимость

- Индекс МБ

- инсайдерская торговля

- инсайдерские сделки

- инфляция

- инфляция в России

- Исаак Лё Мэр

- искусственный интеллект

- история

- Италия

- календарь инвестора

- Ключевая ставка ЦБ РФ

- конференция смартлаба

- Магнит

- мирные переговоры

- мобильный пост

- МТС

- НДПИ

- Нефть

- обзор рынка

- облигации

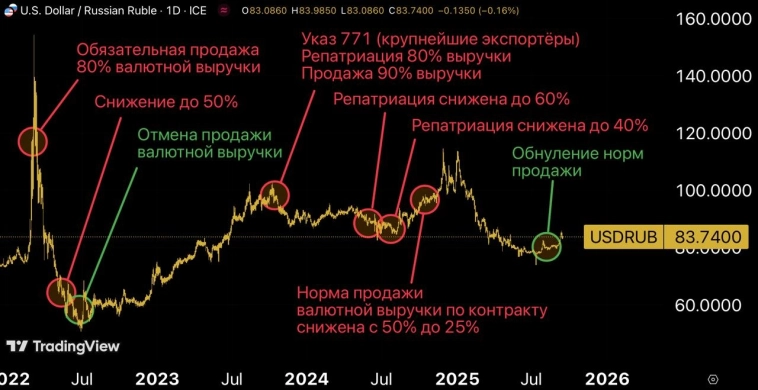

- обязательная продажа валютной выручки

- Олег Штайнагель

- отчеты МСФО

- отчеты РСБУ

- ОФЗ

- ПИК СЗ

- пифы

- Портфель инвестора

- прогноз по акциям

- Россети Центр

- Русская аквакультура

- Самолет

- санкции

- санкции США

- сбербанк

- СВО

- Сегежа групп

- Стэнли Дракенмиллер

- США

- торговые сигналы

- трейдинг

- Украина

- Уоррен Баффетт

- форекс

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- экономика России

- эталон

- Яндекс