spydell

Понижение ставки оптимально до 8-8.5%

- 09 июня 2022, 16:22

- |

Чтобы сбалансировать долговые и денежные рынки, сведя спрэды между краткосрочными бумагами и индикаторами денежного рынка к нулю, программа минимум для ЦБ на завтра – это понижение ставки с 11% до 9.5%, что будет соответствовать профилю рынка ОФЗ.

Однако, подобный маневр со стороны ЦБ (снижение с 11% до 9.5%) покажет, что Центробанк занял вредительскую выжидательную позицию (учитывая композицию фактор риска и контекст ситуации), когда рынок подталкивает ЦБ принудительно к действиями, тогда как должно быть наоборот – ЦБ должен самостоятельно давать сигналы рынку.

Следовательно, учитывая

( Читать дальше )

- комментировать

- Комментарии ( 9 )

Инфляция в мае стала самой низкой в истории России

- 09 июня 2022, 09:19

- |

Теперь уже точно – инфляция в мае стала самой низкой в истории России. Всего 0.13% м/м, что в три раза ниже нормы с 2015 по 2021.

Если инфляция в апреле была самой высокой с 1995 года,к маю инфляционное давление полностью исчезло. За четыре последние недели накопленное изменение цен равно нулю, за последние 6 недель инфляция в годовом выражении всего 3%.

Годовая инфляция в марте была 16.6%, в апреле 17.7%, в мае опустилась до 17%.

С начала года накопленная инфляция 11.8%, а что это значит? В 2021 с 1 июня по 31 декабря накопленная инфляция составила 4.75%. Есть все признаки того (по действиям ЦБ РФ), что при убитом спросе, сокращении кредитования и инвестиционной активности, инфляция с июня по декабрь 2022 будет меньше 4.75%, ближе к 3%, следовательно годовая инфляция к декабрю 2022 составит 15%!

https://t.me/spydell_finance/

Весьма нелепая борьба с избыточным укрепление курса рубля – на этот раз инициатива от Минфина России.

- 08 июня 2022, 09:27

- |

Резиденты получают право зачислять на свои счета, открытые в зарубежных банках, валютную выручку, полученную от нерезидентов по внешнеторговым договорам (контрактам). Это возможно при соблюдении условий о последующей репатриации денежных средств в РФ и последующей продажи экспортной выручки.»

И одновременно ЦБ РФ дал разрешение с 8 июня на утроение вывоза капитала физлицами с 50 тыс долл в месяц до 150 тыс долл.

«Физические лица имеют право в течение календарного месяца перевести со своего счета в российском банке на свой счет за рубежом или другому человеку 150 тыс долл. Без открытия счета лимиты в 10 тыс (прежний порог – 5 тыс).»

Еще немного и разрешат нерезидентам из недружественных стран продавать российские активы – впрочем ЦБ РФ и Мосбиржа и не скрывают (https://www.interfax.ru/business/841953), что в конце июня собирается выпускать нерезов. Правда без вывода средств из России. И это они хотят сделать на фоне всех западных санкций против России, где заблокировали 1.8 трлн руб российских физлиц, которые засели в иностранных акциях и расписках.

( Читать дальше )

Резкое замедление инфляции в России за последний месяц.

- 02 июня 2022, 09:53

- |

С 6 мая по 27 мая уровень цен в России практически не изменился, за 4 недели средненедельный рост 0.0375%, что составляет 1.93% годовых!

( Читать дальше )

Глупость имеет свою цену. Цена Brent подходит к 124 долл

- 01 июня 2022, 09:37

- |

Глупость имеет свою цену. Цена Brent подходит к 124 долл, это ниже рекорда 2008, однако цена нефти в евро уже на 20% превысила предыдущие максимумы 2008 и марта 2012, достигая 115 евро за баррель.

Расходы Европы на чистый импорт нефти и нефтепродуктов могут достичь 420-430 млрд евро в 2022, что на 180-190 млрд больше 2021. Максимум за все время был в 2012 году — 335 млрд евро, в 2018-2019 и 2021 было по 240 млрд, в 2020 около 135 млрд евро.

( Читать дальше )

Началась ли монетизация российской экономики?

- 30 мая 2022, 09:16

- |

В феврале-марте 2022 в России наблюдался аномальный прирост денежной массы M2 – 2.9 трлн руб, из которых 1.54 трлн в марте 2022. Это очень много. Чтобы сопоставить объем, в 2021 году за аналогичный период денежная масса выросла на 663 млрд, в 2020 рост составил 1.7 трлн, в 2019 рост на 420 млрд, в 2018 увеличение на 780 млрд, а в 2017 прирост на 538 млрд.

Почти 3 трлн в феврале-марте вполне сопоставимо с годовым приростом денежном массы в 2015-2017. Известно, что кредитование заморожено с марта 2022, тогда почему растет денежная масса в России?

Есть, как минимум три ключевых канала монетизации экономики, не считая кредитования.

Итак, за счет каких каналов монетизации будет расти денежная масса в России?

Первый канал насыщения — это девалютизация. Конверсионные операции по переводу валютных накоплений в рублевые, как из-за экономических соображений, так и принудительно.

Вы должны готовиться к тому, что российские банки откажутся от пролонгации валютных вкладов принудительно (из крупных банков Тинькофф первый об этом заявил) или косвенно через неприемлемые условия. Например, через обнуление ставок или даже взимание комиссии за обслуживание валютных счетов, что сделает ставки отрицательными. Это неизбежно, это вопрос времени!

( Читать дальше )

Газпром распределяет на дивиденды все, что можно распределить.

- 27 мая 2022, 09:31

- |

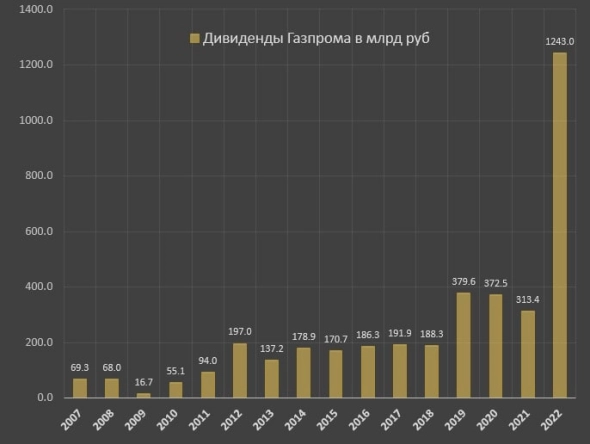

Например, за последние 5 лет с 2017 по 2021 свободный денежный поток (операционный поток минус капитальные расходы) составил 1.14 трлн руб, на дивиденды было распределено 1.44 трлн (на 300 млрд больше). За 10 лет свободный денежный поток составил 2.84 трлн, на дивиденды ушло 2.31 трлн с 2012 по 2021.

При этом полная база под дивиденды (операционный поток минус инвестиционный поток) за 10 лет составила 2.56 трлн, а за 5 лет всего лишь 1.15 трлн. В профицит удалось выйти только в 2021, тогда как с 2017 по 2020 были в минусе по свободному денежному потоку.

Таким образом, за 10 лет Газпром выплатил 90% из того, что было доступно, а за 5 лет 125% от доступных ресурсов, остальное было взято в долг. Чистый долг Газпрома за 10 лет вырос на 1.5 трлн руб.

( Читать дальше )

Газпром – мечты действительно сбываются.

- 26 мая 2022, 18:54

- |

Рекордные за всю историю российского рынка дивиденды для одной компании – 1.24 трлн руб, что в 3.5 раза больше средних расходов на дивиденды за три последних года, когда дивидендная политика повернулась «лицом к акционерам» и в 7 раз больше периода 2012-2018.

Интересно, что только один Газпром в 2022 выплатит сопоставимый объем дивидендов, который в 2016 году заплатили все российские компании!

Поэтому, даже при моратории на выплаты дивидендов по другим компаниям, Газпром, фактически, сделал год для акционеров, что в условиях тотальной войны с Западом выглядит несколько неожиданно.

Кто формирует спрос на валюту?

- 26 мая 2022, 09:07

- |

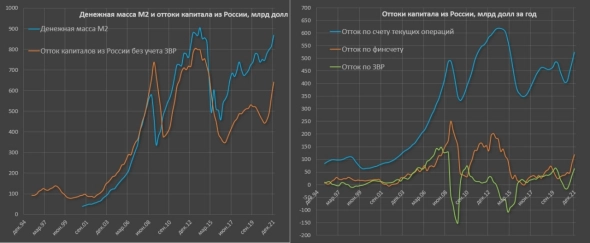

Финансовой основой под отток капитала являются экспортные доходы, валютный профицит, образованный притоками иностранного капитала, и денежная масса в долларовом выражении. С экспортными доходами все понятно.

Однако, существует чрезвычайно высокая корреляция между оттоками капитала и денежной массой, в том числе и по абсолютным показателям.

На графике слева показано сравнение денежной массы и оттока капитала без учета ЗВР, а справа расшифровка структуры оттока капитала. Счет текущих операций – импорт, переводы по инвестиционным доходам (дивиденды, проценты, репатриированная прибыль) и вторичные доходы (как правило, переводы мигрантов). Финсчет – вывод денег резидентов в пользу нерезидентов по прямым, портфельным и прочим инвестициям (дебиторка/кредиторка, денежно-кредитные операции, торговые кредиты и авансы)

Основой оттока капитала из России является не финсчет, которые балансировался около нуля долгое время, а счет текущих операций.

( Читать дальше )

Формально все подходит к первому дефолту с 1917 года

- 25 мая 2022, 08:43

- |

Казначейство США устраняет возможность для погашения российских внешних обязательств после 25 мая. Причем документ называется максимально пренебрежительно «Положение о санкциях в отношении вредоносной иностранной деятельности России». Потрясающе! ))

Одновременно с этим, Минфин России носится, как угорелый, пытаясь всунуть честно заработанные деньги в пасть обнаглевшим иностранным инвесторам и функционерам.

Не совсем понятна позиция Минфина России, который навязывает свои долговые обязательства, принуждая инвесторов принять платежи по обязательствам в условиях тотальной войны и всех рестрикций, которые получила Россия.

В контексте текущей ситуации такая позиция весьма абсурдна. Государству заблокировали все иностранные активы, цинично унижают на международной арене, но нет – мы пытаемся играть в хороших парней. Все было уже сказано в апреле.

Формально все подходит к первому дефолту с 1917 года, т.к. даже в 1998 Россия платила по внешним обязательствам. Но сейчас не будет никаких изменений, даже при реализации кросс дефолта.

( Читать дальше )

теги блога spydell

- bitcoin

- CNYRUB

- credit suisse group ag

- eurrub

- first republic bank

- IMOEX

- IT-сектор

- M2

- nvidia

- s&p-500

- S&P500

- S@P500

- spydell

- ubs group ag

- авто

- акции

- акции США

- американские акции

- американский рынок акций

- Банк России

- банки

- бизнес

- брокеры

- бюджет РФ 2024

- Бюджетное правило

- валюта

- валютная выручка

- ВВП

- газ для европы

- газпром

- ГМК Норникель

- датафид

- денежно-кредитная политика

- деньги

- дефляция

- дефолт

- дивиденды

- ДКП

- долговой рынок США

- доллар

- доллар рубль

- доходы бюджета

- ЕС

- импорт

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- Индия

- инфляция

- инфляция в России

- инфляция в США

- искусственный интеллект

- ключевая ставка ЦБ РФ

- кризис

- кризис сша

- криптовалюта

- ликвидность

- Минфин

- натуральный газ

- нефтегазовые доходы

- нефть

- НМТП

- обзор рынка

- облигации

- ОФЗ

- платежный баланс

- ПМЭФ

- потребление

- прибыль компаний

- прогноз 2022

- прогноз по акциям

- промышленное производство

- процентная ставка

- пузырь

- расходы бюджета

- Россия

- Росстат

- рубль

- Рынок акций США

- санкции

- ставка ФРС США

- США

- торговый баланс

- услуги

- форекс

- ФРС

- ФРС США

- фьючерс mix

- ЦБ

- ЦБ РФ

- центральный банк

- экономика

- экономика России

- экономика США

- экспорт

- экспорт нефти

- энергетика

- юань

- юань рубль

- Яндекс