spydell

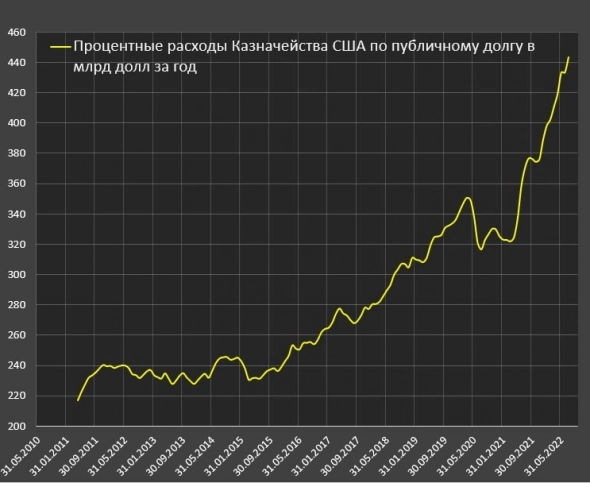

ФРС еще не начала повышать ставки, как стоимость обслуживания долга США резко дернулась вверх.

- 16 августа 2022, 11:12

- |

Здесь надо сразу учесть, что в структуре держателей трежерис свыше четверти занимает ФРС, которая возвращает полученные проценты обратно в Казначейство США, поэтому долг на балансе ФРС бесплатный, а реальные расходы по долгу составляют менее ¾ от объявленной суммы.

Тем не менее, процентные расходы в 2022 в 14 раз больше, чем расходы федерального правительства на науку, технологии и NASA. Также в 13-14 раз больше, чем расходы на сельское хозяйство, окружающую среду и зеленую повестку, более чем вдвое выше расходов на образование, тренинг и соцуслуги связанные с образованием. В 9 раз выше бюджета Госдепартамента США и 2/3 от бюджета Минобороны США.

( Читать дальше )

- комментировать

- Комментарии ( 20 )

Как Минфин России доуправлялся до блокировки валютных активов? )

- 15 августа 2022, 11:24

- |

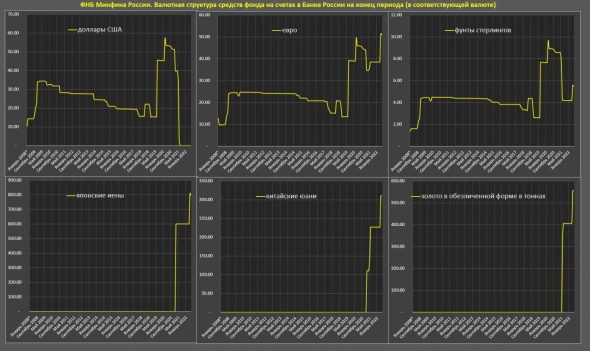

Минфин ежемесячно отсчитывается о валютной структуре ФНБ на счетах в Банке России.

Однако, интересно посмотреть в динамике. Минфин начал сливать доллары в апреле 2021, делая это весьма стремительно, буквально за 2 месяца, сведя долларовую позицию в ноль.

На траектории выхода из доллара была практически одномоментная и сопоставимая по объему (около 40 млрд долл) переброска в золото и юани. Как только Минфин вышел из долларов, позиция по золоту увеличилась на 406 тонн и свыше 115 млрд июней.

В японские иены Минфин разместился впервые в феврале 2021 сразу на 600 млрд иен. Позиция в фунтах была сокращена в два раза одновременно с ликвидацией позиции в долларах (май-июнь 2021). В евро ничего не трогали.

И что удивительно? Уже после СВО, в мае 2022 Минфин увеличил средства в евро на 12 млрд, в фунтах на 1.5 млрд, в японских иенах сразу на 35% или на 210 млрд иен и вложения в юанях на 83 млрд. Это явно следует из отчета заапрель и за май. Вот так и работаем! ))

Российский бюджет пошел в разрыв.

- 15 августа 2022, 09:03

- |

Насколько это много и с чем можно сравнить? Предыдущий рекорд дефицита бюджета был зафиксирован в ковидный ноябрь 2020 (706 млрд руб) и еще 572 млрд в июле 2020. Июль обычно является профицитным для бюджета, а исключение – кризисный 2015 с обвалом цен на нефть, когда дефицит составил 245 млрд руб

Если оценивать годовой дефицит, в 2020 дефицит бюджета составил 4.1 трлн руб, в кризисные 2015 – 1.96 трлн руб, а в 2016 – 2.95 трлн руб.

Существенная деградация началась с июня, усиливаясь в июле. Так за июнь-июль 2022 дефицит бюджета 1 трлн по сравнению с профицитом 593 млрд год назад, с марта по июль 2022 удалось обнулись накопленный профицит, сформированный в марте-апреле и теперь дефицит 55 млрд против профицита 1.57 трлн год назад.

( Читать дальше )

Основные мировые производители нефти.

- 11 августа 2022, 16:17

- |

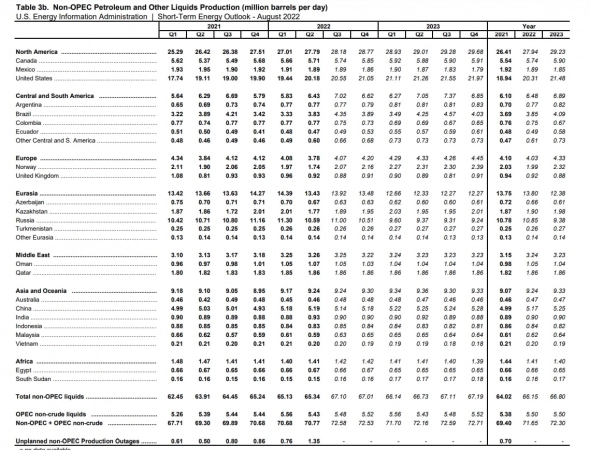

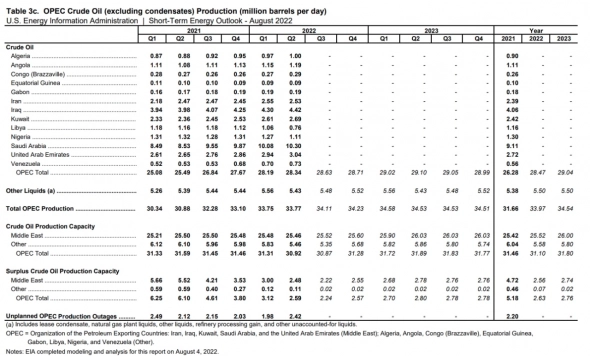

По последнему отчету EIA Short-Term Energy Outlook темпы наращивая добычи нефти со стороны ОПЕК резко замедлились в 2022.

Год назад в 3 квартала 2021 относительно 2 квартала 2021 среднедневная добыча нефти выросла на 1.35 млн барр/д, в 4 квартале 2021 в сравнении с 3 кв 2021 рост на 0.83 млн барр/д, в первом квартале 2022 темпы снизились до 0.52 млн барр/д кв/кв, а во втором квартале 2022 всего плюс 0.15 млн барр/д, что примерно в 7 раз меньше согласованных планов увеличения добычи.

( Читать дальше )

Значимость ИТ сектора в США по актуальным данным

- 11 августа 2022, 09:01

- |

Для этого были использованы источники BEA по валовой добавленной стоимости (ВДС) и межотраслевые балансы (МОБ) в соответствии с кодами классификации отраслей NAICS. Оценка по укрупненным категориям ВВП исключена, необходимы детализированные данные, которые выходят с задержкой в полгода и есть пока только с 1997 по 2021 и частично по 1 кв 2022. До 1997 года информационный сектор оценивается некорректно.

В информационный сектор я включил:

▪️ Компании, производящие компьютеры, компьютерную периферию, коммуникационное оборудование и аналогичные электронные продукты, а также предприятия, производящие компоненты для таких продуктов. (NAICS 334) Сюда входит: Apple, Intel, AMD, Nvidia, IBM, Cisco, Broadcom, Qualcom, Texas Instruments и другие.

▪️ Компании по разработке и продаже софта и информационных услуг, (NAICS 511) Крупнейшие компании: Microsoft, Adobe, Oracle, Salesforce, Activision Blizzard, EA и другие.

( Читать дальше )

Обширная экономическая деградация в США.

- 10 августа 2022, 09:11

- |

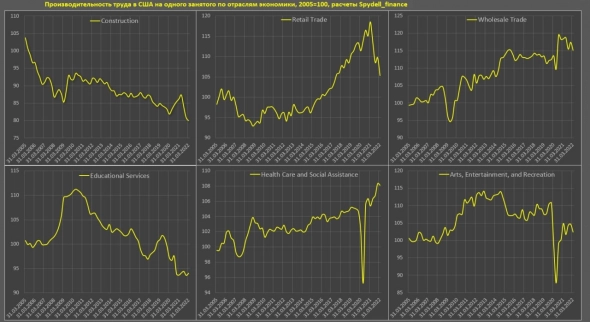

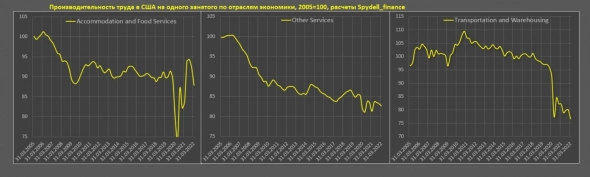

Как и с производительностью труда в промышленности, мне удалось реконструировать отраслевую разбивку в секторе услуг на основе данных BLS по труду и BEA по добавленной стоимости в реальном выражении для отраслей экономики в соответствии с национальными кодами классификации для сопоставимого сравнения.

( Читать дальше )

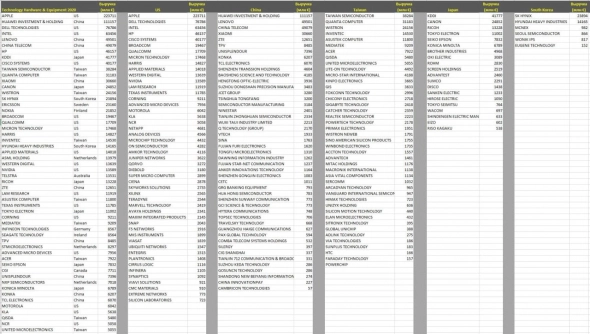

Почему США начали третировать Китай? В настоящий момент всего 6 стран определяют тренды в инновациях и технологиях сегмента Technology Hardware & Equipment.

- 09 августа 2022, 10:04

- |

Крупнейшие производители технологического оборудования, полупроводников, компьютеров, компонентов и электроники: США (45.4% мирового рынка), Китай (21.9% рынка), Тайвань (12.9%), Япония (8.5%), Южная Корея (2.7%), Нидерланды (2%), в совокупности обеспечивая почти 94% глобального производства в сегменте Technology Hardware & Equipment.

Во всем этом важны тенденции. В 2013 году Китай занимал 8.3% от мировых продаж Technology Hardware & Equipment, с каждым годом наращивая долю. В 2014 году уже 12.6%, в 2015 – 16.6%, к в 2018 году доля выросла до 19.2%, что стало чувствительной экспансией, зоной нетерпимости для США. После красной черты США активизировали протокол «принудительного сдерживания» и ликвидации технологического преимущества Китая.

Ликвидировать не удалось,доля Китая продолжает увеличиваться, но существенно более медленными темпами – 20.7% в 2019 и 21.9% в 2020.

Все то, что происходит между Китаем и США – это в чистом виде экономическая война за технологическое лидерство.

( Читать дальше )

Центробанк собирается начать выпускать нерезидентов (пока из дружественных стран) из российских активов (облигаций и акций).

- 08 августа 2022, 10:03

- |

Несмотря на то, что СМИ и многие Телеграм каналы на прошлой неделе раскручивали панику о неизбежном коллапсе рынка при доступе к торгам нерезидентов, на самом деле, ситуация может быть обратной, если все сделать правильно.

Пока вышла осечка и 8 августа открыли доступ лишь к Срочному рынку, что из-за специфики рынка означает, что доступа к активам у них нет вообще, т.к. количество открытых позицией на Срочном рынке среди недружественных стран равно/близко нулю, а деривативы предполагают механизмы хэджирования рисков, но не доступ к активам и правам собственности. Поэтому изменения не будет никаких.

Перспективы доступа к фондовому рынку пока неопределенные, точных сроков нет, но судя по намерениям, здесь речь идет об урегулировании технических и юридических моментов. Скорее всего, это вопрос времени…

( Читать дальше )

Нефтегазовые доходы российского бюджета выросли на 50%

- 04 августа 2022, 09:51

- |

Нефтегазовые доходы российского бюджета выросли на 50% (+ 2.4 трлн руб) с января по июль 2022 в сравнении с аналогичным периодом прошлого года, после начала СВО рост доходов составил 44% (+ 1.64 трлн руб сверхдоходов). Кажется все неплохо?

Однако, весь положительный эффект был получен в марте-апреле 2022, когда доходы выросли на 104% (с 1.47 трлн руб до 3 трлн руб). В июне-июле 2022 доходи снизились на 9.3% относительно 2021 впервые с 2020, причем с июля негативная динамика ухудшается.

В июле 2022 нефтегазовые доходы рухнули на 23% г/г.

Здесь сказывается два фактора – рост базы сравнения 2021 года, когда доходы последовательно увеличивались до конца 2021 и обрушение доходов в 2022 во многом из-за укрепления курса рубля.

Также с июля средние цены Urals снизились на 6.5% до 84.19 долл против 90.2 в июне, 80 долл в мае, 71.4 долл в апреле, 91.3 долл в марте. В середины мая начали снижаться физические поставки нефти на 15-25% относительно пиков апреля и серьезно снижаются (почти в два раза) поставки нефтепродуктов.

( Читать дальше )

Центробанк ожидает коллапса российской экономики во втором полугодии в режиме «тотального разрушения».

- 02 августа 2022, 10:02

- |

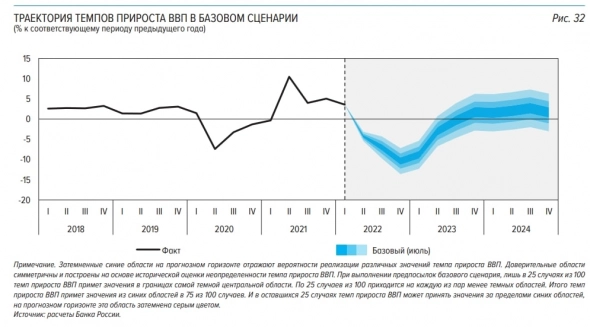

Несмотря на то, что экономика России демонстрирует удивительную устойчивость по факту и даже, согласно опросам ЦБ РФ, есть все признаки улучшения бизнес-климата на протяжении, как минимум трех месяцев подряд,прогнозы ЦБ остаются неадекватно пессимистичными.

ЦБ предполагает, что экономика России во втором квартале может упасть почти на 4.5-5% г/г, что существенно хуже, чем по промежуточным индикаторам, которые «выводят» падение ВВП на 3.4-3.7% г/г

Но дальше еще хуже – в третьем квартале 2022 по оценкам Центробанка, экономика России может рухнуть на 7.5-8% г/г с доверительным интервалом минус 6.5-9.5% г/г, а в 4 квартале ожидается фактически полная «утилизация» экономики России с обвалом 10-11% с доверительным интервалом обвала на 8.5-13%.

Насколько это ужасно? В COVID кризис в моменте экономика России теряла 7.4% во втором квартале 2020 с быстрым V-образным восстановлением. В кризис 2015-2016 наибольшая глубина падения была 3.1% во 2 кв 2015, а в кризис 2009 ВВП России падало на 9.2% в 1 кв 2009 и на 11.1% во 2 кв 2009.

( Читать дальше )

теги блога spydell

- bitcoin

- CNYRUB

- credit suisse group ag

- eurrub

- first republic bank

- IMOEX

- IT-сектор

- NASDAQ

- NEW YORK COMMUNITY BANCORP

- nikkei индекс

- S&P500

- S@P500

- Transmission Protection Instrument

- акции

- акции США

- американские акции

- американский рынок акций

- Банк России

- банки

- бизнес

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- Бюджетное правило

- валютная выручка

- валютный контроль

- ВВП

- ВВП России

- ВПК Америки

- ВПК РФ

- газ

- газпром

- датафид

- демография

- денежно-кредитная политика

- деньги

- Дефицит бюджета

- Дефицит бюджета США

- дефолт

- Дефолт США

- Джером Пауэлл

- дивиденды

- доллар

- доллар рубль

- доходы бюджета

- ЗОЛОТО

- импорт

- импорт в РФ

- инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- инфляция в США

- инфляция США

- искусственный интеллект

- ключевая ставка ЦБ РФ

- кризис

- кризис сша

- криптовалюта

- Минфин

- налогообложение на рынке ценных бумаг

- натуральный газ

- НДФЛ

- нефтегазовые доходы

- нефтегазовый сектор

- нефть

- НМТП

- обзор рынка

- облигации

- ОФЗ

- платежный баланс

- ПМЭФ 2023

- прогноз по акциям

- промышленное производство

- профицит

- процентная ставка

- пузырь

- расходы бюджета

- Росстат

- рубль

- Рынок акций США

- санкции

- сбережения домохозяйств

- ставка ФРС США

- США

- Трамп

- третий эшелон

- фискальная политика

- форекс

- ФРС

- ФРС США

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экономика США

- экспорт нефти

- юань

- Яндекс