Андрей Севастьянов

Текущая ситуация на первичном рынке корпоративных облигаций России

- 14 октября 2024, 16:32

- |

На прошлой неделе на первичном публичном рублевом рынке размещались/собирались заявки по преимуществу флоатеры, при этом активность была выше среднего. Вероятное повышение ключевой ставки (КС – далее) ЦБ РФ 25.10.2024 с текущих 19% подогревает интерес к таким инструментам. Отметим наиболее интересные из них.

По Россети МР-001Р-07 (AAA) срочностью 2 года и объемом 5 млрд руб. ставка составила КС +114 б. п. −на уровне максимального ориентира.

1,5-летние Алроса АК-001Р-02 (AAA) разместились с купоном – КС +114 б. п. при ориентире +120 б. п. Объем был увеличен от изначальных 20 млрд руб. до 25 млрд руб.

По 2,5- летние МегаФон-БО-002Р-07 (AAA) ставка составила КС +130 б. п. при ориентире – не выше +140 б. п. Объем возрос с 10 млрд руб. до 11 млрд руб.

Ставка 3-летних Эталон-Финанс-002Р-02 (A-) была зафиксирована на уровне КС +300 б. п. при маркетировании +330 б. п.

По 3-летним Промсвязьбанк-003Р-09 (AA+) на 17 млрд руб. (10 млрд руб. было изначально) закрыли книгу со ставкой КС +150 б. п. при ориентире не выше +165 б. п.

( Читать дальше )

- комментировать

- 5.3К | ★3

- Комментарии ( 9 )

Итоги аукционов Минфина РФ по размещению ОФЗ 09.10.2024

- 09 октября 2024, 20:21

- |

Минфин РФ 09.10.2024 провел аукционы по размещению ОФЗ-ПК серии 29025 с погашением 12.08.2037 и ОФЗ-ПК серии 29024 с погашением 18.04.2035.

ОФЗ-29025

- Предложение: доступный остаток (109,5 млрд руб.)

- Спрос: 44,1 млрд руб.

- Размещено: 5,0 млрд руб.

- Средневзвешенная цена: 93,55% от номинала

ОФЗ-29024

- Предложение: доступный остаток (6,2 млрд руб.)

- Аукцион признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен

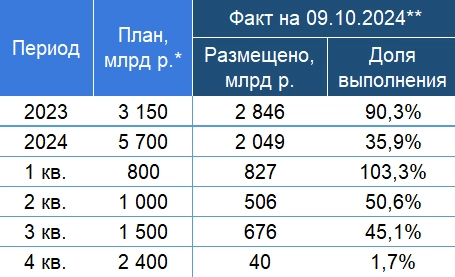

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

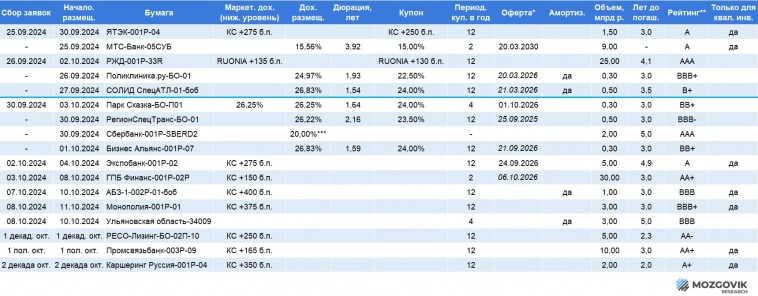

Рыночные размещения рублевых облигаций

- 08 октября 2024, 12:01

- |

Источники: Rusbonds.ru, собственные расчеты

*Курсивом выделены Call-опционы

**Приводится наименьший рейтинг от российских РА

***Простая доходность

Подбираем оптимальные юаневые облигации

- 04 октября 2024, 06:49

- |

Юаневые облигации российских компаний с середины июня текущего года выросли по доходности почти в два раза. Посмотрим на дальнейшие перспективы юаневых ставок и подберем оптимальные бонды для портфеля.

( Читать дальше )

Итоги аукционов Минфина РФ по размещению ОФЗ 02.10.2024

- 02 октября 2024, 17:45

- |

Минфин РФ 02.10.2024 провел аукционы по размещению ОФЗ-ПК серии 29025 с погашением 12.08.2037 и ОФЗ-ПД серии 26245 с погашением 26.09.2035.

ОФЗ-29025

- Предложение: доступный остаток (137,3 млрд руб.)

- Спрос: 97,6 млрд руб.

- Размещено: 27,7 млрд руб.

- Средневзвешенная цена: 94,01% от номинала

ОФЗ-26245

- Предложение: доступный остаток (466,4 млрд руб.)

- Спрос: 9,1 млрд руб.

- Размещено: 7,5 млрд руб.

- Средневзвешенная цена: 79,57% от номинала

- Средневзвешенная доходность: 16,65%

- Премия к открытию дня: 83 б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

Рыночные размещения рублевых облигаций

- 30 сентября 2024, 20:56

- |

Источники: Rusbonds.ru, собственные расчеты

*Курсивом выделены Call-опционы

**Приводится наименьший рейтинг от российских РА

***Простая доходность дисконтной облигации

Итоги аукционов Минфина РФ по размещению ОФЗ 25.09.2024

- 25 сентября 2024, 19:55

- |

Минфин РФ 25.09.2024 провел аукционы по размещению ОФЗ-ПК серии 29025 с погашением 12.08.2037 и ОФЗ-ПД серии 26247 с погашением 11.05.2039.

ОФЗ-29025

- Предложение: доступный остаток (168,9 млрд руб.)

- Спрос: 154,9 млрд руб.

- Размещено: 30,6 млрд руб.

- Средневзвешенная цена: 94,30% от номинала

ОФЗ-26247

- Предложение: доступный остаток (694,9 млрд руб.)

- Спрос: 45,3 млрд руб.

- Размещено: 12,2 млрд руб.

- Средневзвешенная цена: 79,42% от номинала

- Средневзвешенная доходность: 16,53%

- Премия к открытию дня: 6 б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

Рыночные размещения рублевых облигаций

- 24 сентября 2024, 20:03

- |

Источники: Rusbonds.ru, собственные расчеты

*Курсивом выделены Call-опционы

**Приводится наименьший рейтинг от российских РА

Динамика спредов рублевых облигаций

- 20 сентября 2024, 09:38

- |

С третьей декады мая текущего года сохраняется тенденция по расширению спредов по рублевым корпоративным облигациям к ОФЗ 2Y. Особенно этот тренд был выраженным по бумагам 2-го эшелона и сегмента ВДО, у которых более высокий риск ухудшения кредитного качества на фоне продолжающегося ужесточения ДКП ЦБ РФ.

С середины августа 2024 г. расширение спредов возобновилось на фоне возросших ожиданий по повышению ключевой ставки, которая в итоге была увеличена 13.09.2024 с 18% до 19%. По 2-му эшелону и бумагам сегмента ВДО, увлечение премии к ОФЗ 2Y за данный период составило: +276 б. п. и +84 б. п. соответственно. Результатом этого стало сужение спредов между данными сегментами с 457 б. п. до 265 б. п. Таким образом произошло сближение оценок рисков по облигациям с рейтингами от A+ и ниже. В 1-ом эшелоне рост спреда был незначителен.

Текущие спреды корпоративных облигаций к ОФЗ:

- 1 эшелон (рейтинги: AAA/AA-): 177 б. п. (146 б. п. – среднегодовое значение),

- 2 эшелон: 760 б. п. (рейтинги: A+/BBB-): (430 – среднегодовое значение),

( Читать дальше )

Итоги аукционов Минфина РФ по размещению ОФЗ 18.09.2024

- 18 сентября 2024, 22:07

- |

Минфин РФ 18.09.2024 провел аукционы по размещению ОФЗ-ПК серии 29025 с погашением 12.08.2037 и ОФЗ-ПД серии 26246 с погашением 12.03.2036.

ОФЗ-29025

- Предложение: доступный остаток (221,6 млрд руб.)

- Спрос: 225,1 млрд руб.

- Размещено: 52,7 млрд руб.

- Средневзвешенная цена: 94,56% от номинала

ОФЗ-26246

- Предложение: доступный остаток (714,6 млрд руб.)

- Спрос: 47,7 млрд руб.

- Размещено: 11,1 млрд руб.

- Средневзвешенная цена: 80,37% от номинала

- Средневзвешенная доходность: 16,37%

- Премия к открытию дня: 15 б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

теги блога Андрей Севастьянов

- Fitch

- Global Ports

- азбука вкуса

- акции

- АФК Система

- Балтийский лизинг

- банки

- валютный рынок

- валютный своп

- внеочередное заседание ЦБ

- Восточная стивидорная компания

- Газпром

- доллар рубль

- инвестидея

- интерлизинг

- ключевая ставка ЦБ

- ключевая ставка ЦБ РФ

- комментарий

- конференция смартлаба

- новые технологии

- облигации

- офз

- офз с индексируемым номиналом

- ОФЗ с переменным купоном

- размещение облигаций

- рейтинг США

- рубль

- рубль доллар

- Самолет

- селектел

- смартлаб премиум

- ТГК-14

- торговые сигналы

- трейдинг

- форекс

- ЦБ

- ЦБ РФ

- экономлизинг

- энергоника

- юаневые облигации