Николай Подлевских

Число активных буровых в США (+35 шт.) Канада (+27 шт.)

- 20 января 2017, 21:01

- |

Причем и в США, и Канаде основной рост активных буровых произошел за счет работы на нефтяных месторождениях.

( Читать дальше )

- комментировать

- 7 | ★3

- Комментарии ( 29 )

Запасы нефти в США (+2,3)mb, добыча (-2) tb/d

- 19 января 2017, 18:59

- |

Запасы моторного топлива за неделю выросли на 6,0 mb. А суммарные запасы нефти и нефтепродуктов за неделю снизились на 2 млн. баррелей (до 2028,4 с 2030,4 mb). Стратегические запасы, распродажи которых теперь будут ожидать еженедельно пока не шелохнулись, оставшись на отметке 695,1 млн. баррелей.

Как видим, вышедшие данные EIA по запасам направились в другую сторону по сравнению с оценками API. Напомним, что согласно еженедельными данными Американского института нефти (API): запасы нефти в США за прошлую неделю «упали» на 5,04 mb (Запасы в нефтехранилищах Кушинга снизились на 1,01 mb, запасы бензина увеличились на 9,75 mb запасы дистиллятов увеличились на 1,17 млн. баррелей).

( Читать дальше )

Отчет ОПЕК напомнил о проблемах Комитета по контролю добычи

- 18 января 2017, 18:50

- |

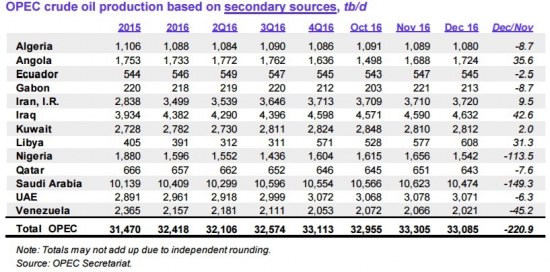

ОПЕК представила данные по добыче нефти в странах картеля. Это последний месячный отчет перед выходом наиболее важного отчета за январь. Понятное дело, что данные этого вышедшего отчета будут рассматриваться с повышенным вниманием и буквально под микроскопом.

Но беда в том, что нестыковки видны даже и невооруженным взглядом. Так, согласно таблице вторичных источников из январского обзора ОПЕК (на которые чаще всего ориентируются многие сообщения СМИ) в декабре организация снизила добычу нефти на 221 tb/d до 33.08 mb/d. Как видим из таблицы отчета, добыча нефти в декабре выросла в Анголе, Ливии и Ираке. В Иране на этот раз роста добычи не было. Производство в Саудовской Аравии, Нигерии и Венесуэле показали наибольший спад. Казалось бы благостная картина перед решающим снижением в январе.

Все бы хорошо, но приводимая ОПЕК таблица вторичных источников на этот раз дала сильный разрыв с предыдущим месяцем. Это отлично видно из сопоставления аналогичных таблиц месячных отчетов ОПЕК. (Верхняя таблица из январского отчета, нижняя — из декабрьского).

( Читать дальше )

На рынке нефти Китай невольно играет за ОПЕК+

- 18 января 2017, 09:57

- |

На рынке энергоносителей возникло хрупкое равновесие, когда факторы роста и снижения цен уравновесились. Главные события ожидаются в конце текущей недели. Вместе с главным политическим событием — инаугураций Трампа рынки с нетерпением будут ждать вестей от совещания в Вене о выполнении решений по сокращению добычи нефти.

А пока для СМИ высокий сезон связан с проходящим в швейцарском Давосе Всемирным экономическим форумом, где многие видные руководители и экономисты делятся своим видением будущих перспектив включая перспективы динамики спроса и предложения нефти. Так, исполнительный директор Международного энергетического агентства (МЭА) Фатих Бирол высказал уверенность, что рынок будет сбалансирован уже в первой половине 2017 года и ситуация профицита, когда предложение нефти превышает спрос, будет сменяться на ситуацию дефицита нефти. В этом случае накопленные запасы смогут послужить демпфирующей подушкой. Помним, что США уже приняли решение о продажах нефти из стратегических резервов (SPR), поставки из которых по планам начнутся в марте-апреле. Оценки мировых резервов, которые могут быть безболезненно распроданы, колеблются от 300 млн. баррелей до 1 млрд. баррелей. Так, в интервью агентству Bloomberg главный исполнительный директор Dana Gas PJSJ Патрик Алман-Уорд напомнил, что перед достижением балансов спроса и предложения еще предстоит устранить около 1 млрд. баррелей запасов.

( Читать дальше )

Рынок знает, что от планов по отмене, до реальной отмены санкций – дистанции огромного размера

- 16 января 2017, 14:09

- |

Наиболее важным политическим событием наступающей недели, несомненно, будет инаугурация президента США. Для рынков в первую очередь будет важно то, какие акценты поставит президент в своей первой официальной речи. Можно предполагать, что он сконцентрирует внимание на создании новых рабочих мест в США в качестве приоритета своей политики. Важным будет тот набор мер, который его администрация намеревается в дальнейшем для этого предпринимать. Но сейчас рынки больше будут концентрироваться на пакете первоочередных мер и том, где будут основные направления «главных ударов». Поэтому особенно беспокоятся в Китае, с которым Трамп, не склонен слишком церемониться и Китай уже иносказательно грозится снять перчатки в противостоянии с США. Для нашего рынка в первую очередь интересными будут акценты по поводу санкций к России. Заявления Трампа о том, что возможна их отмена при помощи РФ в борьбе США с терроризмом и при совпадении иных целей США с РФ или в обмен на соглашения по ядерному разоружению, является показателем приносимого Трампом нового подхода во внешней политике. (Или точней — старых подходов взаимной «торговли» без масок милой уху и привычной для народов демагогии). И вообще от новой администрации звучит много нового. Так, команда Трампа собирается игнорировать экономический форум в Давосе, начинающий свою работу 17 января. Так что в ближайшие недели смена власти в Вашингтоне будет оставаться темой номер один для СМИ, и важно будет отслеживать, то как «новая метла» будет влиять на основные рыночные параметры.

( Читать дальше )

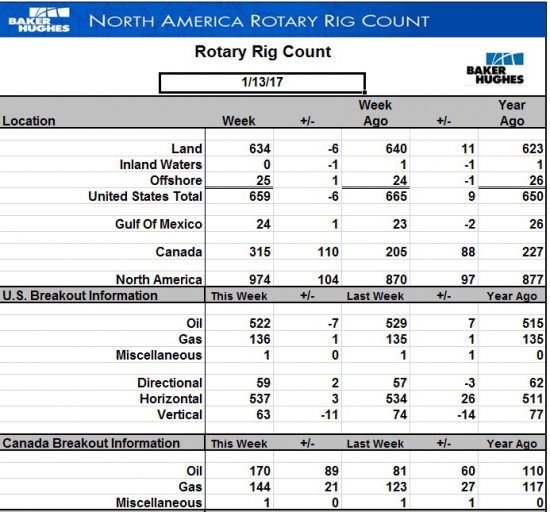

Число буровых в США (-6 шт.) Канада (+110 шт.)

- 13 января 2017, 21:01

- |

Мы уже много раз обращали внимание на сильную сезонность работ в Канаде. Особенно выразительным бывает провал буровых работ перед новым годом. В этом году тоже произошло сильное (более, чем двукратное) снижение числа работающих буровых. Но пока это снижение даже меньше, чем бывало в прошлые годы. Так, например провал конца 2015 года опустил их число почти до нуля (до 12 штук). С началом года число буровых в Канаде активно подрастает. (прошлую неделю +29 шт. и на текущей неделе+ 89 шт.). Так что картина начала года получается повторяющаяся.

( Читать дальше )

Нефть. Ожидания стран ОПЕК+ и рост импорта в Китай остаются сильнее роста добычи в США

- 13 января 2017, 12:06

- |

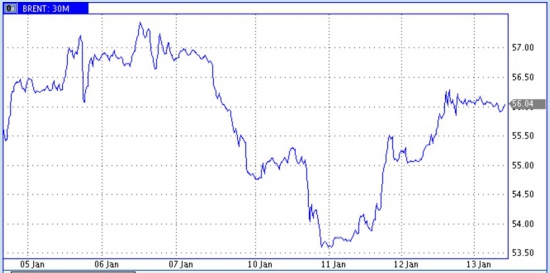

По итогам прошедшего дня на рынке энергоносителей было зафиксировано фронтальное повышение цен. Так, цены нефти прибавили еще около полутора процентов. Да и в пятницу цены все еще сохраняются на высоком уровне.

Важную лепту в поддержании позитивных настроений на рынке нефти вносят заявления от представителей ОПЕК+ о снижении производства. Среди них особенно выделялось заявление в четверг министра энергетики Саудовской Аравии, который сказал, что СА снизила производство топлива больше чем на 486 тыс. баррелей в день, требуемых договоренностями с ОПЕК, и добывает теперь менее 10 млн. баррелей нефти в сутки. Глава нефтяного ведомства Алжира видит возможность снижения производства его страной на 60-65 тыс. б/с вместо требуемых 50 тыс. баррелей в сутки. Ирак уменьшил добычу на 170 тыс. б/с и в ближайшее время выйдет на требуемый соглашениями уровень снижения в 210 тыс. Глава Минэнерго РФ Александр Новак сообщил, что Россия также выполняет свои обязательства и даже опережает планы нефтяных компаний по сокращению добычи. По его мнению, большинство стран, взявших на себя обязательства по сокращению добычи, выполняют их. Скоро (21-22 января в Вене) страны ОПЕК+ узнают более достоверные цифры, поскольку будут разговаривать о верификации соглашения о сокращении добычи. Основная задача предстоящего заседания мониторинговой группы — оценить ситуацию по исполнению соглашения.

( Читать дальше )

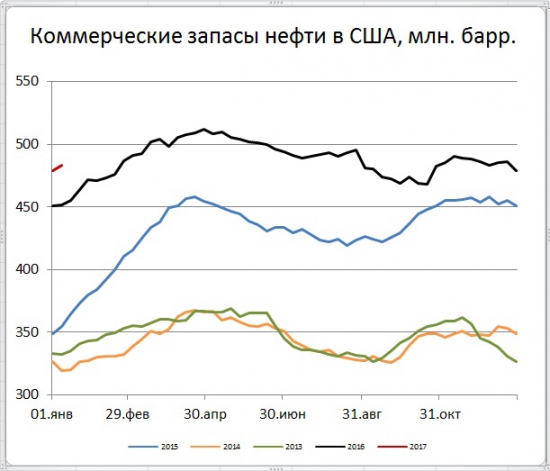

Запасы нефти в США (+4,1)mb, добыча (+176) tb/d

- 11 января 2017, 18:29

- |

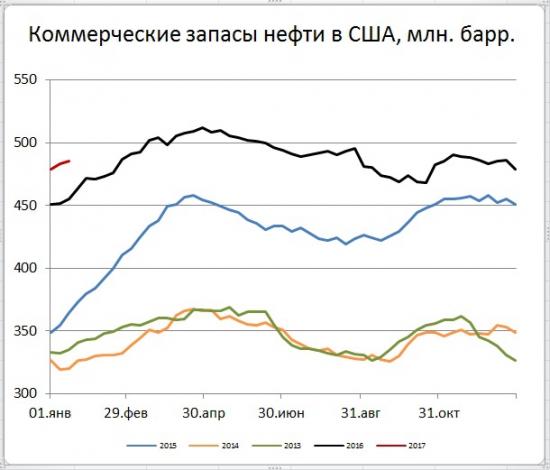

EIA опубликовало недельные данные по запасам и добыче нефти. За неделю, закончившуюся 6 января 2017 года, коммерческие запасы нефти в США выросли на 4,097 mb (до 483,109 с 479,012 mb).

Запасы моторного топлива по случаю праздников прибавили еще 5 млн. баррелей. А суммарные запасы нефти и нефтепродуктов за неделю выросли на 13,4 млн. баррелей (до 2030,4 с 2017,0). Стратегические запасы, распродажи которых теперь будут ожидать еженедельно пока не шелохнулись, оставшись на отметке 695,1 млн. баррелей.

Согласно оценкам среднедневные объемы добычи за неделю, закончившуюся 6 января, выросло на 176 тыс. баррелей в сутки (до 8,946 с 8,77 mb/d неделей ранее). Новый резкий рост добычи в результате которого кривая добычи пробивается выше годовой скользящей средней. От минимальных отметок добыча на текущий момент теперь выше уже на 518 тыс. баррелей. (От максимумов лета 2015 года — меньше на 0,664 mb/d или на 6,9%).

( Читать дальше )

Резкое дневное снижение цен нефти

- 10 января 2017, 09:55

- |

Цены энергоносителей за прошедшие сутки значительно снизились. Особенно сильно снижение было у цен на газ в США. Но и дневное падение цен нефти на 3,8% тоже впечатляет, тем более что оно происходило при ослаблении доллара. Среди причин снижения цен можно отметить планы Ирака и Ливии по наращиванию добычи. К давлению на цены присоединились сообщения о планах Ирана по существенному увеличению экспорта за счет распродажи накопленных резервов. Немаловажной занозой для любителей играть на повышение нефтяной цены является достаточно заметное изменение инвестиционной активности и будущих планов нефтяных компаний в условиях двукратного подрастания нефтяных цен от уровней годичной давности. В первую очередь обращают внимание на продолжающийся более полугода рост буровой активности в США. Напомним, что количество активных буровых установок там выросло с минимальных отметок на 67,4%.

( Читать дальше )

Тенденции. Начало года на рынке выдалось интересным, нескучным обещает быть и весь наступивший год

- 09 января 2017, 13:33

- |

Начало года на рынках было интересным. Позитивное открытие на нашем рынке сменилось резкой коррекцией. Синхронно с новым ростом доллара в самом начале года наблюдалась значительная коррекция на многих рынках. Особенно активно корректировались цены нефти. Собственно резкое снижение нефтяных цен и было главной причиной снижения нашего рынка. Однако далее последовал некоторый откат доллара. Откат американской валюты можно попытаться увязать с выходом протокола заседания ФРС. Разогретые стимулирующей риторикой будущего президента США рынки ожидали, что ФРС сделает сильный крен в сторону более резкого повышения ставок. Подобный крен в протоколе последнего заседания регулятора действительно можно разглядеть и многие отмечают в нем ястребиную риторику. Но протокол явно не оправдал ожиданий участников рынка, которые рассчитывали увидеть бОльшую решимость ФРС в ответ на предполагаемые стимулирующие меры Трампа. Так что некоторый откат доллара от завоеванных позиций можно было связать как раз с выходом протокола.

( Читать дальше )

теги блога Николай Подлевских

- API

- EIA

- QE

- SPR

- WTI

- активные буровые

- Акции

- Банк России

- Башнефть

- буровые

- Буровые в США

- Венесуэла

- газ

- Газпром

- графики

- Греция

- дивиденды

- добыча

- добыча в США

- доллар

- евро

- Европа

- ежемесячник

- ЕЦБ

- запасы

- Запасы в США

- запасы нефти в США

- ЗВР

- золото

- инфляция

- Ирак

- Иран

- календарь

- Канада

- квоты

- Китай

- ключевая ставка

- консолидация

- Крым

- Ливия

- месячный обзор

- Мечел

- ММВБ

- МЭА

- Неделя

- нефть

- ожидания

- опек+

- Отчеты

- оффтоп

- переговоры

- перспективы

- подскок цен

- поставки газа

- провал цен

- прогноз

- прогнозы

- Путин

- Распродажи

- Роснефть

- Россия

- рост запасов в США

- рост цен

- РТС

- рубль

- рынки

- рынок

- Рынок энергоносителей

- СА

- санкции

- сланцы

- снижение

- снижение цен

- снижение цен на нефть

- события

- СПГ

- спред

- Ставка

- ставки

- США

- ТА

- текущее

- тенденции

- тренды

- Украина

- факторы

- фондовый рынок

- ФР

- ФРС

- ЦБ

- ЦБ РФ

- цена

- цены

- цены на газ

- цены на нефть

- цены нефти

- Экспирация

- Энергетика

- Энергоносители

- Южный поток