Levon Kharatyan

💵 Доллар/Рубль: ожидания на апрель

- 06 апреля 2021, 12:38

- |

💥 Уже традиционно делюсь с вами своим видением относительно валютной пары доллар/рубль. В прошлый раз свое мнение я писал 5 марта, сразу после того, как стало известно о том, что ЦБ в рамках бюджетного правила будет покупать валюту на ~6,7 млрд руб в день. С 7 апреля по 7 мая ЦБ наращивает активность: теперь ежедневные покупки составят 8,4 млрд руб. Спрос на валюту со стороны регулятора вырастет на 25%, что должно при прочих равных в негативном ключе отразиться на отечественной валюте. Участники рынка внимательно следят за активностью ЦБ внутреннем валютном рынке. Теперь пройдемся по другим факторам, которые также влияют на курс.

🛢 Цены на нефть в марте приблизились к максимальным отметкам с июня 2019 года. Тем не менее, новая волна социальных ограничений в Европе заставила котировкам откатиться с достигнутых вершин. 1 апреля состоялось очередное заседание ОПЕК, в результате которого с мая по июль участники «принесут на рынок» чуть больше 2 млн б/с сырья. В ситуации слабых темпов вакцинации в Европе, а также общим ростом числа новых зараженных (сейчас на уровне января) повышение уровня добычи расценивается в негативном ключе. В марте прогнозы спроса на нефть были понижены EIA и МЭА, а ОПЕК, наоборот, немного повысил свои ожидания. В текущей ситуации, на мой взгляд, риск-факторы все-таки превышают позитивные настроения.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

💰 Доллар/Рубль - ожидания на март 2021 года

- 05 марта 2021, 18:34

- |

Доллар/Рубль

💥 По традиции решил поделиться своим видением относительно валютной пары доллар/рубль. В прошлый раз свое мнение я писал 3 февраля, сразу после того, как стало известно о том, что ЦБ в рамках бюджетного правила будет покупать валюту на ~2,4 млрд руб в день. С сегодняшнего дня и до 6 апреля регламент изменился: теперь ежедневные покупки составят 6,7 млрд руб. Спрос на валюту со стороны регулятора вырастет в 2,8 раз, что должно при прочих равных в негативном ключе отразиться на отечественной валюте. Участники рынка внимательно следят за активностью ЦБ внутреннем валютном рынке. Теперь пройдемся по другим факторам, которые также влияют на курс.

🛢 Цены на нефть после вчерашнего заседания «раллируют», приближаясь к отметкам 69$ за бочку. Сильная нефть — это благоприятный фактор для рубля. Ближайшее сопротивление по сырью находится на уровне 71,5-72$ за бочку. Честно говоря, не очень верится, что этих уровней достигнем, но спекулятивно достижение круглой отметки 70$ вполне допускаю. Снизу видится уровень около 60$ за бочку. С точки зрения отношения к рублю, то в текущем контексте нынешний уровень цен должен его укрепить.

( Читать дальше )

💽 "Полупроводники" на коленке - что показывает сравнительный анализ?

- 16 февраля 2021, 11:02

- |

«Полупроводники»

💽 Про перспективность сегмента «полупроводников» в ближайшие несколько лет, а также его небольшие текущие проблемы знает уже практически каждый инвестор. В самый разгар пандемии многие производители автомобилей и электроники начали сокращать свои запасы чипов, прогнозируя неопределенность будущего спроса. Ситуация сейчас развивается по благоприятному сценарию, экономическая активность быстро восстанавливается, что и привело к нехватке чипов, особенно в автомобильной отрасли.

📊 В данном материале я решил «на коленке» проанализировать представителей этой отрасли с точки фундаментального стоимостного подхода. Ниже вы можете найти скрин со сравнительным анализом компаний (использовал сайт www.gurufocus.com/).

В анализе я рассмотрел 14 крупнейших компаний, который входят в расчет индекса S&P500, + Taiwan Semiconductor Manufacturing. Мой беспристрастный анализ выделил 7 компаний. Постараюсь немного пройтись по ним.

Про Intel я уже писал, читайте тут. В портфеле держу, на локальных просадках буду наращивать позицию.

( Читать дальше )

🏦 Заседание ЦБ. Что ожидать?

- 11 февраля 2021, 12:46

- |

🏦 Завтра состоится первое заседание ЦБ в этом году. Какие вводные мы сейчас имеем и на какое решение могут надеяться участники рынка?

⚖️ Напомню, что на последнем декабрьском заседании, ЦБ оставил ставку на уровне 4,25%, но изменил риторику «ужесточив» свои комментарии: «при развитии ситуации в соответствии с базовым прогнозом регулятор будет оценивать целесообразность дальнейшего снижения ключевой ставки на ближайших заседаниях», заменив эту фразу на «с учетом высокой неоднородности текущих тенденций в экономике и динамике цен Банк России будет оценивать дальнейшее развитие ситуации и наличие потенциала дополнительного снижения ключевой ставки». Такая риторика проинформировала участникам рынка, что цикл смягчения денежно-кредитной политики, скорее всего, подошел к концу. Сейчас аналитики не сомневаются в сохранении ставки на текущем уровне.

📈 Обозначу еще некоторые вводные, которые могут изменить решение ЦБ, хотя вероятность этого сценария я оцениваю как низкое. Рост инфляции в России на прошлой неделе ускорился до 5,3% с 5,2%, находясь выше «комфортных для ЦБ 3,5-4%», намекает об ужесточении политики. Однако в среднесрочной перспективе инфляция должна вернуться на привычные уровни. МВФ совсем недавно даже призвал ЦБ снизить ставку.

( Читать дальше )

💸 Коррекция или нет?

- 27 января 2021, 17:25

- |

🏦 В преддверии сегодняшнего заседания ФРС хотел поделиться своими мыслями о рынке. По прогнозам аналитиков ставки по-прежнему останутся на околонулевых (0-0,25%) отметках, однако важны будут комментарии ФРС по дальнейшей денежно-кредитной политике и мнение регулятора относительно состояния экономики.

📉 В ближайшие недели я допускаю коррекцию на рынках. Почему?

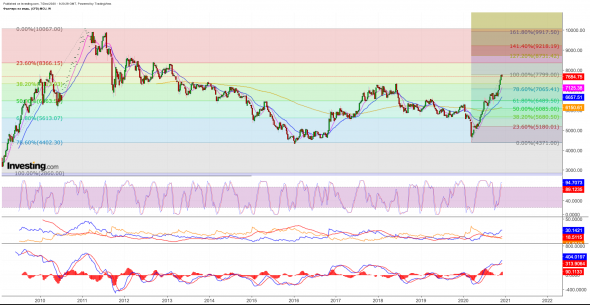

📈 Рост доходности 10-летних treasuries. Распродажа в американском гос.долге привела к росту доходности облигаций выше 1% (сейчас 1,1%). Такая ситуация является довольно негативным сценарием для реального сектора экономики, который жутко закредитован и «хромает» в текущих реалиях медленного восстановления деловой активности. С другой стороны, опять же в текущих пандемических реалиях в глобальной экономике, рост доходностей американских трежерис может сделать их привлекательными для зарубежных крупных инвесторов, которые заинтересованы «припарковать» свои огромные капиталы в практически безрисковый инструмент. Потенциальный спрос на трежерис приведет к спросу на доллар, который находится на многолетних сильных уровнях, ожидая пробоя либо вверх, либо вниз. В этом случае индекс DXY пойдет вверх, что негативно для рынка акций, а в частности для рынков сырья.

( Читать дальше )

📊 Доллар и сырье: исследуем взаимосвязи

- 29 декабря 2020, 14:46

- |

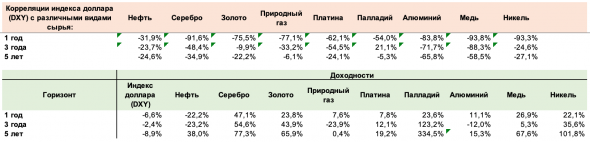

💵 Зависимость доллара от цен на сырье часто считают константой. В общем случае при сильном долларе цены на сырье оказываются под давлением. Это обусловлено тем, что практически все commodities торгуется в долларах. Решил на практике исследовать эту зависимость.

📊 В ходе анализа я использовал ретроспективные данные за последние 5 лет по индексу доллара (DXY) и котировкам следующих commodities: нефть, серебро, золото, природный газ, платина, палладий, алюминий, медь и никель. Расчеты ниже в таблице:

⚡️ Из результатов небольшого анализа мы видим, что в отношении практически всех видов сырья и на всех временных промежутках наблюдается отрицательная обратная корреляция: динамика котировок доллара и commodities c различной интенсивностью движется в противоположных направлениях.

💥 На горизонте 3 и 5 лет наиболее существенная зависимость наблюдается у алюминия и меди — основных промышленных металлов. На самом коротком рассматриваемом промежутке времени все виды сырья, кроме нефти, демонстрируют сильную обратную корреляцию с долларом. Вероятная причина: активная работа американского «печатного станка». Говоря про динамику котировок commodities с начала года, стоит сказать, что только нефтяные фьючерсы «в минусе». Цены на сырье не только восстановились, но и прибавляют от 8 до 48% при том, что индекс доллара снижается на 7%.

( Читать дальше )

🏅 Обзор: золотодобывающая индустрия

- 28 декабря 2020, 16:11

- |

Пандемия коронавируса стала «черным лебедем» для финансовых рынков в 2020 году. Повышение рисков в экономике и сопутствующая мягкая денежно-кредитная политика мировых регуляторов привела к более 20% росту цен на золото. Данный материал посвящен золотодобывающей индустрии: от добычи до перспектив цен на золото в ближайшем будущем.

Добыча и запасы

🏅 Общемировая добыча золота за всю историю составляет 197,6 тыс. тонн. Чтобы визуально осознать этот объем, представьте огромный золотой куб с ребром ~22 м. Добыча ценного металла ведется со времен медного века, причем 85% от общего объема за всю историю человечества было произведено за последние 120 лет.

Операционная сторона добычи этого благородного металла не сильно отличается от других полезных ископаемых. Не буду долго останавливаться, пройдусь по основным:

🛠 Разведка. Долгий и наукоёмкий процесс, который включает такие дисциплины, как геология, химия, география и инженерия. Где-то каждый тысячный разведанный участок становится продуктивным рудником.

( Читать дальше )

💥 Goldman Sachs продолжает верить в медь

- 07 декабря 2020, 13:10

- |

💥 Goldman Sachs верит в продолжение ралли на рынке меди. Цены после провала в марте на 4600$ сейчас восстановились к уровню 7700$ за тонну.

⚡️ Медь является одним из главных промышленных металлов и так называемым бенефициаром «прогрессивной экономики», потому что активно используется в кабельно-проводниковой продукции (около 60% в мировом потреблении). Такой феерический рост цен на металл инвестбанкиры связали с перебоями в поставках, а также быстрым восстановлением производственной активности в Китае.

📈 Прогноз банка на горизонте 1 года теперь повышен до 9500$. Тем не менее отмечается, что восхождение к этим уровням будет сопровождаться локальными коррекциями и откатами.

💬 Говоря с технической точки зрения, то после пробития сильного уровня 7313$ котировки устремились в сторону следующего важного уровня 8366$ (+9% от текущих цен).

Это могла бы быть басня о том, как оператор «физиков» побрил…

- 05 декабря 2020, 20:39

- |

Это могла бы быть басня о том, как оператор «физиков» побрил…

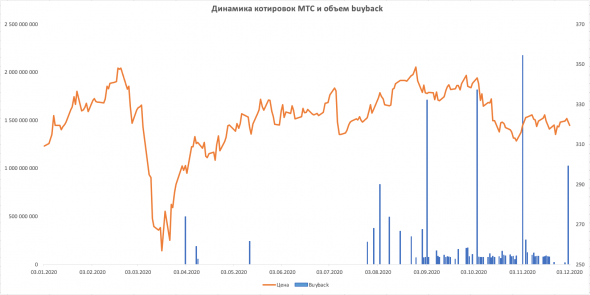

💥 Совсем недавно завершилась программа обратного выкупа акций (buyback) компанией МТС $MTSS. С момента объявления намерений 31 марта, с рынка «изъяли» около 45,5 млн обыкновенных акций на общую сумму 15,2 млрд руб. Причем, половина акций (22,8 млн) была куплена у структур АФК Система $AFKS.

📊 Я решил проанализировать результаты buyback. Несмотря на объявление старта программы в конце марта, фактически 90% общего выкупа было проведено с августа, а чуть больше 50%, начиная с октября. Стоить заметить, что интенсификация выкупа в сентября-ноября была действительно серьезной: в эти месяцы объемы buyback составляли около 12-13% от общего объема торгов акциями компании.

⚡️ 14 октября на фоне новостей о покупке Яндексом $YNDX Тинькофф Банка $TCSG, появляются новости, в частности, от The Bell, что «перебить предложение» Яндекса пытается МТС. Этот breaking news сразу отправил котировки оператора вниз. Спросите почему? Аналитики очень логично объясняли, мол, для МТС этот актив является не очень удачным приобретением, зачем дивидендной «фишке» увеличивать долги и сжигать кэш. Все выглядело правдоподобно. Позже все улеглось, покупать никого не стали.

( Читать дальше )

💰 «Трейдинг от дедушки Баффета»

- 18 ноября 2020, 18:19

- |

🤔 Так уж получилось, что один из самых авторитетных инвестиционных конгломератов Berkshire Hathaway в период мартовского обвала рынков «ничем не полакомился». Рынок действительно удивился, потому что в кризисный 2008 год Баффет совершил покупок более чем на 15 млрд долларов.

💰 В 2020-ом самой значительной инвестицией от Berkshire Hathaway были собственные акции: компания их активно выкупала, особенно в последнем квартале (на 9$ млрд), а всего с начала года эта сумма составила почти 16$ млрд. «Пузатый» конгломерат, владея огромным спектром бизнесов по всему миру, либо не видел подходящих объектов для инвестирования, либо аккуратно «прицеливался».

💊 Буквально недавно появилась информация, что Баффет резко «шагнул» в фарму, прикупив акции Abbvie, Bristol-Myers Squibb, Merck & Co и Pfizer. Общая сумма вложений составила порядка 5,7$ млрд. Одновременно с этим холдинг избавился от бумаг ритейлера Costco, а также уменьшил вложения в банковский сектор — Wells Fargo и JPMorgan Chase.

( Читать дальше )

теги блога Levon Kharatyan

- 3 ноября

- Amgen

- Apple

- Barrick Gold

- Berkshire Hathaway

- Bristol-Myers Squibb

- building permits

- Chevron Corporation

- cnooc ltd

- COVID-19

- CVS Health Corp

- Electronic Arts

- Equinor ASA

- Exxon Mobil

- General Motors

- Gilead Science

- Goldman Sachs

- Halliburton

- health care

- J&J

- Linde

- Merck

- Micron Technology

- NASDAQ

- Newmont Goldcorp

- paypal

- Pfizer

- PMI индекс

- Qualcomm

- Raytheon Technologies

- rual

- S&P500

- Schlumberger

- Sysco Corporation

- Taiwan Semiconductor Manufacturing Company Limited

- Total

- Tyson Foods

- Walt Disney

- X5 Retail Group

- Алроса

- алюминий

- АФК Система

- Байден

- баффет

- ВТБ

- Газпром

- Газпромнефть

- геополитика

- дебаты

- девелоперы

- Детский мир

- доллар

- доллар рубль

- здравоохранение

- золото

- золотодобывающие компании

- коронавирус

- короновирус

- коррекция

- лента

- ливия

- ЛСР Группа

- Лукойл

- Магнит

- Медь

- Мексиканский залив

- ММВБ

- ММК

- МТС

- недвижимость

- нефть

- никель

- НЛМК

- Новатэк

- Норильский Никель

- Норникель

- обзор рынка

- ОГК-2

- Пик

- ПИК СЗ

- Полупроводники

- Полюс Золото

- Ритейл

- Роснеть

- РТС

- рубль

- Русал

- сбербанк

- серебро

- сравнительный анализ

- сургутнефтегаз

- сырьё

- татнефть

- тгк 1

- Трамп

- утренний обзор

- фармацевтика

- ЦБ

- Черкизово

- Яндекс