SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Ремора

в ФСК ЕЭС приняли новую дивполитику

- 30 мая 2018, 17:56

- |

Вопрос № 2: Об утверждении внутреннего документа ПАО «ФСК ЕЭС»: Положения о дивидендной политике ПАО «ФСК ЕЭС» в новой редакции.

РЕШИЛИ:

Утвердить внутренний документ ПАО «ФСК ЕЭС»: Положение о дивидендной политике ПАО «ФСК ЕЭС» в новой редакции согласно приложению 2 к настоящему протоколу.

Итоги голосования:

«ЗА» — 11 голосов, «ПРОТИВ» — нет (0 голосов), «ВОЗДЕРЖАЛСЯ» — нет (0 голосов).

Решение принято.

http://www.e-disclosure.ru/portal/event.aspx?EventId=Q24MkdujQkadAfn0xDNPjQ-B-B

РЕШИЛИ:

Утвердить внутренний документ ПАО «ФСК ЕЭС»: Положение о дивидендной политике ПАО «ФСК ЕЭС» в новой редакции согласно приложению 2 к настоящему протоколу.

Итоги голосования:

«ЗА» — 11 голосов, «ПРОТИВ» — нет (0 голосов), «ВОЗДЕРЖАЛСЯ» — нет (0 голосов).

Решение принято.

http://www.e-disclosure.ru/portal/event.aspx?EventId=Q24MkdujQkadAfn0xDNPjQ-B-B

- комментировать

- 3.1К | ★2

- Комментарии ( 15 )

ФСК ЕЭС: главное стабильность (FEES) - БКС

- 30 мая 2018, 12:34

- |

Торговый план

Покупка от уровня 0,18 руб. с целью в 0,1872 руб. на срок 30 дней. Потенциальная доходность сделки = 4%. Стоп лосс, если цена достигнет уровня 0,16565 руб.

Краткое содержание идеи:

ФСК ЕЭС работает в 77 регионах России и в последнее время проводит выгодную для акционеров дивидендную политику. Техническая поддержка находится на отметке 0,179 руб. и чем ближе дата закрытия реестра (18.07.18), тем меньше вероятность, что «медведи» при текущей дивидендной доходности 8% ее пробьют.

https://bcs-express.ru/novosti-i-analitika/2018812813-fsk-ees-glavnoe-stabil-nost

Покупка от уровня 0,18 руб. с целью в 0,1872 руб. на срок 30 дней. Потенциальная доходность сделки = 4%. Стоп лосс, если цена достигнет уровня 0,16565 руб.

Краткое содержание идеи:

ФСК ЕЭС работает в 77 регионах России и в последнее время проводит выгодную для акционеров дивидендную политику. Техническая поддержка находится на отметке 0,179 руб. и чем ближе дата закрытия реестра (18.07.18), тем меньше вероятность, что «медведи» при текущей дивидендной доходности 8% ее пробьют.

https://bcs-express.ru/novosti-i-analitika/2018812813-fsk-ees-glavnoe-stabil-nost

Обзор инвестидеи: стоит ли покупать ФСК с потенциалом роста 25%

- 28 мая 2018, 09:58

- |

Аналитики ЛМС рекомендуют покупать бумаги в расчете на щедрые дивиденды и 25-процентный рост. Компания привлекательна с точки зрения выплат, но квартальные финансовые результаты неоднозначны, говорят эксперты.

В пользу покупки обыкновенных акций Федеральной сетевой компании (ФСК ЕЭС, входит в «Россети», управляет магистральными электросетями) ЛМС приводит несколько факторов:

Щедрые дивиденды

24 мая совет директоров компании рекомендовал акционерам направить на финальные дивиденды за 2017 год 0,0148 руб. на акцию с текущей доходностью 8,2%. Реестр акционеров открыт до 18 июля. Общий размер дивидендов за 2017 год, включая промежуточную выплату за I квартал 2017-го, составит 0,0159 руб. на акцию с доходностью 8,8%.

Рост финансовых показателей

Компания в I квартале 2018 года увеличила чистую прибыль по МСФО в 2,4 раза год к году, выручку — на 22%. ЕBITDA выросла на 54%. Недооценка к конкурентам.

Компания недооценена с точки зрения фундаментальных показателей. Потенциал роста по мультипликатору P/E — 19%.

( Читать дальше )

В пользу покупки обыкновенных акций Федеральной сетевой компании (ФСК ЕЭС, входит в «Россети», управляет магистральными электросетями) ЛМС приводит несколько факторов:

Щедрые дивиденды

24 мая совет директоров компании рекомендовал акционерам направить на финальные дивиденды за 2017 год 0,0148 руб. на акцию с текущей доходностью 8,2%. Реестр акционеров открыт до 18 июля. Общий размер дивидендов за 2017 год, включая промежуточную выплату за I квартал 2017-го, составит 0,0159 руб. на акцию с доходностью 8,8%.

Рост финансовых показателей

Компания в I квартале 2018 года увеличила чистую прибыль по МСФО в 2,4 раза год к году, выручку — на 22%. ЕBITDA выросла на 54%. Недооценка к конкурентам.

Компания недооценена с точки зрения фундаментальных показателей. Потенциал роста по мультипликатору P/E — 19%.

( Читать дальше )

"Цифровизация сетей, инвестпрограмма, растущие дивиденды" - А. Муров ФСК ЕЭС

- 25 мая 2018, 11:48

- |

«Цифровизация сетей — тема эта сегодня актуальна. Это уже не просто тренд, а руководство к действию. ФСК собирается в течение ближайших пяти лет потратить на цифровизацию сетей и технологических процессов - 50 млрд рублей - по 10 млрд рублей в год, хотя эта цифра может коррелировать с корректировками нашей инвестпрограммы.

Мы рассчитываем до 2025 года построить порядка 30 подстанций, на которых будет комплексно реализован цифровой подход. То есть это уже цифровизация высшего уровня. У ФСК ЕЭС есть запущенный «пилот»: в апреле введена цифровая подстанция «Тобол» напряжением 500 кВ для энергоснабжения предприятия «Сибура» - «Запсибнефтехим». За последние 30 лет в России таких огромных производств, наверно, и не строили. И мы очень рады и горды, что обеспечили энергоснабжение этого комбината.Хочу отметить, что при этом было использовано цифровое оборудование российского производства - и мы будем тиражировать подобные вещи.»

( Читать дальше )

ФСК ЕЭС рекомендовали утвердить дивиденды за 2017г = 0,014815395834 р. на акцию

- 24 мая 2018, 15:25

- |

Решение:

7.1. Рекомендовать годовому Общему собранию акционеров ПАО «ФСК ЕЭС» принять следующие решения:

7.1.1. Выплатить дивиденды по результатам 2017 отчетного года в размере 0,014815395834рублей на одну обыкновенную акцию ПАО «ФСК ЕЭС» в денежной форме.

Сумма начисленных дивидендов в расчете на одного акционера ПАО «ФСК ЕЭС» определяется с точностью до одной копейки. Округление цифр при расчете производится по правилам математического округления.

http://www.e-disclosure.ru/portal/event.aspx?EventId=Tl95SYeDSkmh-CE89lCYq3g-B-B

7.1. Рекомендовать годовому Общему собранию акционеров ПАО «ФСК ЕЭС» принять следующие решения:

7.1.1. Выплатить дивиденды по результатам 2017 отчетного года в размере 0,014815395834рублей на одну обыкновенную акцию ПАО «ФСК ЕЭС» в денежной форме.

Сумма начисленных дивидендов в расчете на одного акционера ПАО «ФСК ЕЭС» определяется с точностью до одной копейки. Округление цифр при расчете производится по правилам математического округления.

http://www.e-disclosure.ru/portal/event.aspx?EventId=Tl95SYeDSkmh-CE89lCYq3g-B-B

ФСК готова консолидировать 100% магистральных электросетей России

- 24 мая 2018, 13:38

- |

Энергетическая компания ФСК ЕЭС готова консолидировать 100% магистральных электросетей России, сообщил журналистам в кулуарах Петербургского международного экономического форума (ПМЭФ-2018) глава ФСК Андрей Муров.

По его словам, в настоящее время компания консолидировала около 92% магистральных сетей.

«На сегодня ФСК ЕЭС консолидировала около 92% объектов, подпадающих под критерии отнесения к ЕНЭС (единая национальная электрическая сеть. — RNS). Мы готовы рассматривать предложения по оставшимся 8%», — отметил он.

Муров пояснил, что переговоры по приобретению активов Башкирской электросетевой компании (БЭСК) по-прежнему заморожены.

По его словам, по вопросу передачи ФСК активов Дальневосточный энергетической управляющей компании (ДВЭУК) ситуация развивается, хотя и медленнее, чем прогнозировала компания.

«Ожидается подготовка необходимых нормативных актов и директив со стороны ведомств», — пояснил он.

https://rns.online/energy/FSK-gotova-konsolidirovat-100-magistralnih-elektrosetei-Rossii-2018-05-24/

По его словам, в настоящее время компания консолидировала около 92% магистральных сетей.

«На сегодня ФСК ЕЭС консолидировала около 92% объектов, подпадающих под критерии отнесения к ЕНЭС (единая национальная электрическая сеть. — RNS). Мы готовы рассматривать предложения по оставшимся 8%», — отметил он.

Муров пояснил, что переговоры по приобретению активов Башкирской электросетевой компании (БЭСК) по-прежнему заморожены.

По его словам, по вопросу передачи ФСК активов Дальневосточный энергетической управляющей компании (ДВЭУК) ситуация развивается, хотя и медленнее, чем прогнозировала компания.

«Ожидается подготовка необходимых нормативных актов и директив со стороны ведомств», — пояснил он.

https://rns.online/energy/FSK-gotova-konsolidirovat-100-magistralnih-elektrosetei-Rossii-2018-05-24/

Топ-10 "дивидендных аристократов" России.

- 24 мая 2018, 09:50

- |

Ожидаемая доходность дивидендных выплат за 12 месяцев для российских публичных компаний с капитализацией выше $3 млрд

https://www.kommersant.ru/doc/3630747

| Северсталь | Металлы и добыча | 11,35% |

| НЛМК | Металлы и добыча | 10,43% |

| МТС | Телекомы | 9,61% |

| ФСК ЕЭС | Коммунальные услуги | 9,52% |

| Норильский никель | Металлы и добыча | 8,66% |

| Татнефть-привилегирован ные акции |

Нефть/Газ | 8,61% |

| Полюс золото | Металлы и добыча | 8,25% |

| ММК | Металлы и добыча | 7,30% |

| Московская биржа | Финансы и банки | 6,89% |

https://www.kommersant.ru/doc/3630747

БКС - Просадку в ФСК ЕЭС надо использовать для покупки (FEES)

- 22 мая 2018, 10:34

- |

Торговый план:

Покупка от уровня 0,1815 руб. с целью в 0,1888 руб. на срок 30 дней. Потенциальная доходность сделки = 4%. Стоп лосс, если цена достигнет уровня 0,17 руб.

Краткое содержание идеи:

ФСК ЕЭС по сравнительным показателям (P/E) одна из самых дешёвых бумаг в электроэнергетическом секторе. На любой позитив она реагирует бурным ростом. В этом году я ожидаю высоких дивидендов от компании. Кроме того, вероятен спецдивиденд от продажи доли в Интер РАО.

https://bcs-express.ru/novosti-i-analitika/2018733597-prosadku-v-fsk-ees-nado-ispol-zovat-dlia-pokupki

Покупка от уровня 0,1815 руб. с целью в 0,1888 руб. на срок 30 дней. Потенциальная доходность сделки = 4%. Стоп лосс, если цена достигнет уровня 0,17 руб.

Краткое содержание идеи:

ФСК ЕЭС по сравнительным показателям (P/E) одна из самых дешёвых бумаг в электроэнергетическом секторе. На любой позитив она реагирует бурным ростом. В этом году я ожидаю высоких дивидендов от компании. Кроме того, вероятен спецдивиденд от продажи доли в Интер РАО.

https://bcs-express.ru/novosti-i-analitika/2018733597-prosadku-v-fsk-ees-nado-ispol-zovat-dlia-pokupki

Чистая прибыль ФСК по МСФО в первом квартале 2018 года выросла в 2,4 раза

- 18 мая 2018, 11:49

- |

МОСКВА, 18 мая /ПРАЙМ/. Чистая прибыль ФСК по МСФО в первом квартале 2018 года выросла в 2,4 раза по сравнению с аналогичным периодом прошлого года — до 21 миллиарда рублей, говорится в материалах компании. Выручка увеличилась на 21,9%, до 60,7 миллиарда рублей.

Что могут получить акционеры ФСК с продажи пакета ИРАО.

- 18 мая 2018, 10:38

- |

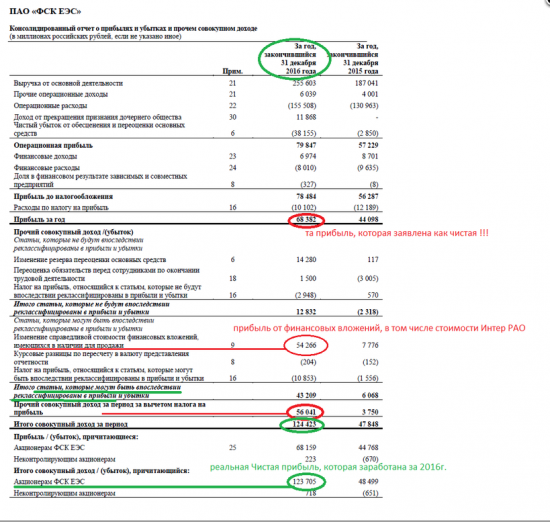

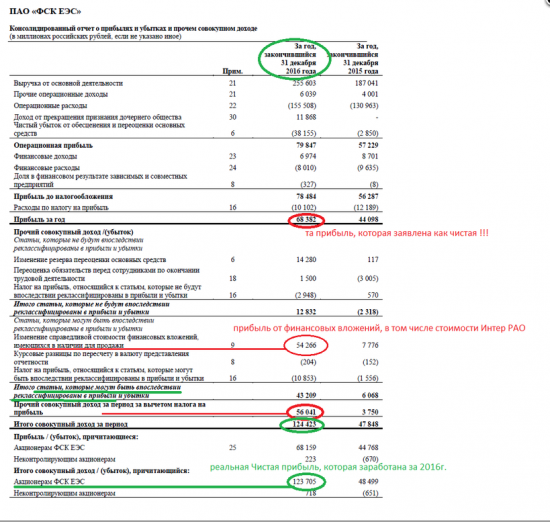

Немножко истории...

только за 2016г. Финвложения дали Чистой прибыли ФСК ЕЭС 54 млрд.р. — основная переоценка бумажная была с ИРАО. но Муров озвучил по окончании 2016г. что данную прибыль будут распределять как полученную по факту продажи пакета ИРАО ...

на расчет див в 2016г. пошли лишь 68 млрд.р из 124 млрд.р. , так как переоценка ИРАО не была получена живыми деньгами.

ну и для полноты понимания как это было в 2016г. скрин отчета

смотрим цифры, наслаждаемся ... :)

только за 2016г. Финвложения дали Чистой прибыли ФСК ЕЭС 54 млрд.р. — основная переоценка бумажная была с ИРАО. но Муров озвучил по окончании 2016г. что данную прибыль будут распределять как полученную по факту продажи пакета ИРАО ...

на расчет див в 2016г. пошли лишь 68 млрд.р из 124 млрд.р. , так как переоценка ИРАО не была получена живыми деньгами.

ну и для полноты понимания как это было в 2016г. скрин отчета

смотрим цифры, наслаждаемся ... :)

теги блога Ремора

- активы

- акции

- АО

- баланс

- банк

- банки

- Башнефть

- БКС

- ВТБ

- газ

- Газпром

- Газпромнефть

- госкомпании

- дивиденды

- доллар

- доход

- доходность

- Закон

- инвестиции

- Интер РАО

- ИнтерРАО

- ИРАО

- Капитал

- капитализация

- Китай

- компания

- коронавирус

- криптовалюта

- кроновирус

- Ленэнерго

- Лукойл

- Магнит

- Мегафон

- Мечел

- Минфин

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- МОЭСК

- МРСК

- МРСК Волги

- МРСК Сибири

- МРСК Урала

- МРСК ЦП

- МРСК Юга

- МСФО

- МТС

- недооценка

- нефть

- НЛМК

- НМТП

- Новатэк

- номинал

- ОАК

- облигации

- ОГК

- открытие

- отчет

- отчетность

- отчеты МСФО

- оценка

- прибыль

- прогноз по акциям

- Путин

- рейтинг

- Роснефть

- Россети

- Россети Ленэнерго

- Россети Юг

- Россия

- рост

- Ростелеком

- РСБУ

- рубль

- Руководство

- Русгидро

- рынок

- санкции

- Сбер

- Сбербанк

- Северсталь

- Совкомбанк

- стоимость

- Сургутнефтегаз

- США

- тариф

- тарифы

- Татнефть

- ТГК

- ТГК-1

- ТГК-2

- ТСО

- ФСК

- ФСК Россети

- фундаментальный анализ

- ЦБ

- ЦБ РФ

- цена

- электроэнергетика