SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

just2trade

Инвестиционные идеи: Nasdaq

- 12 октября 2020, 14:38

- |

Мы сохраняем позитивный взгляд на акции Nasdaq (NDAQ), оператора глобальной фондовой биржи. Мы положительно оцениваем стратегию компании, направленную как на органический рост, так и на точечные сделки M&A, которые позволяют ей выходить на новые перспективные рынки, расширять спектр предлагаемых продуктов и услуг, а также наращивать клиентскую базу. При этом нам нравится фокус Nasdaq на увеличение в выручке доли нетранзакционных доходов, таких как доходы от технологических и информационно-аналитических услуг. Отметим также, что в краткосрочной перспективе компания выигрывает от повышенной волатильности на рынках, что находит свое отражение в увеличившихся объемах торгов.

Финансовый отчет Nasdaq за 2-й квартал 2020 г. был достаточно сильным. Чистая выручка увеличилась на 12.2% г/г до $699 млн. и превзошла консенсус-прогноз на уровне $685 млн. Улучшение результатов наблюдалось во всех сегментах, при этом органический рост выручки составил $75 млн. В сегменте Market Services доходы подскочили на 21.6% до $276 млн., что было обусловлено резко выросшими объемами торгов, в Corporate Services – повысились на 2.4% до $126 млн. Выручка подразделения Information Services выросла на 9.8% до $213 млн., а доходы сегмента Market Technology поднялись на 6.3% до $84 млн. Скорректированные операционные расходы повысились лишь на 1.6% до $327 млн. Как результат, скорректированная операционная прибыль увеличилась на 22.6% до $372 млн., и операционная рентабельность улучшилась на 4.9 п.п. до 53.2%. Скорректированная прибыль на акцию подскочила на 26.2% до $1.54 и на 9 центов превзошла среднюю оценку аналитиков Уолл-стрит.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Юань продемонстрировал лучший квартальный результат за 12 лет

- 06 октября 2020, 16:53

- |

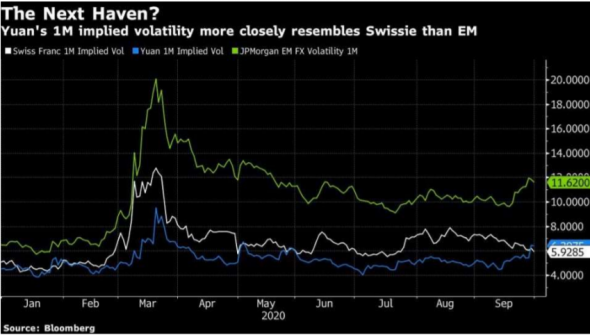

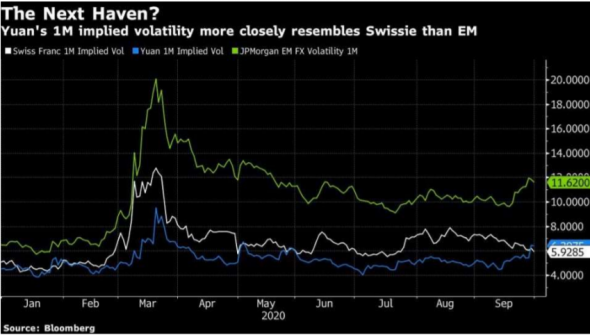

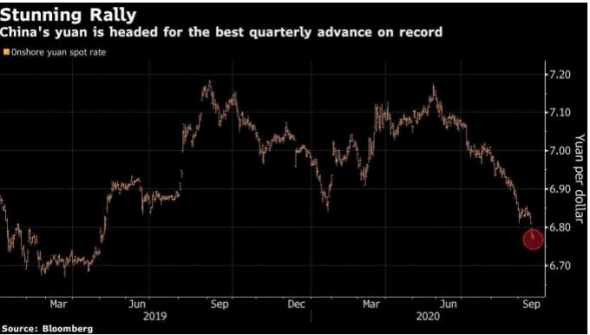

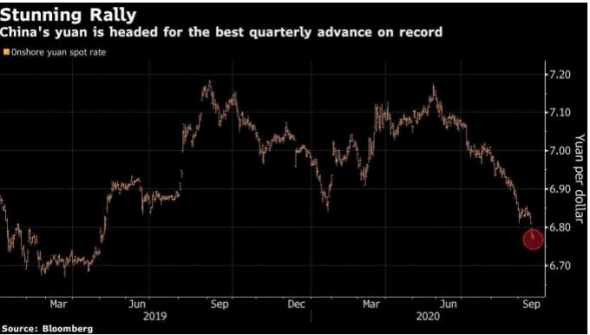

Китайский юань привлекает внимание в качестве маловолатильного защитного актива после своего лучшего за 12 лет квартала.

Внутренний курс юаня вырос почти на 4% за трехмесячный период с окончанием 30 сентября, что является наибольшим квартальным выигрышем с начала 2008 г., в то время как его офшорный аналог поднялся более чем на 4%. Это отодвинуло на второй план традиционные защитные валюты G-10, такие как швейцарский франк и японская иена, и это замечательный поворотный момент, учитывая, что девальвация юаня всего пять лет назад спровоцировала широкий рыночный обвал.

Успехи Китая в борьбе с коронавирусом и эффективные действия по преодолению его негативных экономических последствий обусловили как хвалебные отзывы, так и приток инвестиций, а также спровоцировали слухи о том, что юань может стать новым защитным активом для людей, не склонных к риску. Конечно, страна по-прежнему жестко контролирует свой обменный курс по отношению к корзине валют и определяет, сколько денег может пересечь ее границы (что осложняет жизнь многим международным управляющим активами), но эти меры также стабилизировали валюту даже в условиях усиления ценовых колебаний в других местах.

( Читать дальше )

Внутренний курс юаня вырос почти на 4% за трехмесячный период с окончанием 30 сентября, что является наибольшим квартальным выигрышем с начала 2008 г., в то время как его офшорный аналог поднялся более чем на 4%. Это отодвинуло на второй план традиционные защитные валюты G-10, такие как швейцарский франк и японская иена, и это замечательный поворотный момент, учитывая, что девальвация юаня всего пять лет назад спровоцировала широкий рыночный обвал.

Успехи Китая в борьбе с коронавирусом и эффективные действия по преодолению его негативных экономических последствий обусловили как хвалебные отзывы, так и приток инвестиций, а также спровоцировали слухи о том, что юань может стать новым защитным активом для людей, не склонных к риску. Конечно, страна по-прежнему жестко контролирует свой обменный курс по отношению к корзине валют и определяет, сколько денег может пересечь ее границы (что осложняет жизнь многим международным управляющим активами), но эти меры также стабилизировали валюту даже в условиях усиления ценовых колебаний в других местах.

( Читать дальше )

5 лучших акций технологических компаний для покупки в октябре

- 02 октября 2020, 15:16

- |

Компании из Кремниевой долины оказались главными драйверами восстановительных процессов на Уолл-стрит после достижением фондовым рынком минимума 23 марта. Причин тому две. Вопервых, большой вес акций FAANG в основных индексах. А во-вторых, внушительные результаты акций технологических компаний в целом, обусловленные гораздо меньшей чувствительностью их бизнеса к негативному воздействию пандемии коронавируса, а также резким спросом на их продукты услуги в условиях массового перехода людей на удаленную работу из-за карантинов и других ограничений.

Для тех инвесторов, кто ранее не проявлял интереса к высокотехнологичному сектору, поясним, что FAANG – это аббревиатура, обозначающая пять самых популярных и наиболее эффективных и крупных технологических компаний: Facebook, Amazon.com, Apple, Netflix и Alphabet.

К счастью, есть акции и других технологических компаний помимо проверенных на практике именитых составляющих FAANG, которые также выглядят привлекательно как для покупки на месяц вперед, так и для долгосрочных инвесторов. Ниже представлены пять лучших технологических акций для покупки в октябре:

( Читать дальше )

Для тех инвесторов, кто ранее не проявлял интереса к высокотехнологичному сектору, поясним, что FAANG – это аббревиатура, обозначающая пять самых популярных и наиболее эффективных и крупных технологических компаний: Facebook, Amazon.com, Apple, Netflix и Alphabet.

К счастью, есть акции и других технологических компаний помимо проверенных на практике именитых составляющих FAANG, которые также выглядят привлекательно как для покупки на месяц вперед, так и для долгосрочных инвесторов. Ниже представлены пять лучших технологических акций для покупки в октябре:

( Читать дальше )

Акции Японии достигли высот эпохи «пузыря» на фондовом рынке, по крайней мере, по одному индексу

- 01 октября 2020, 12:07

- |

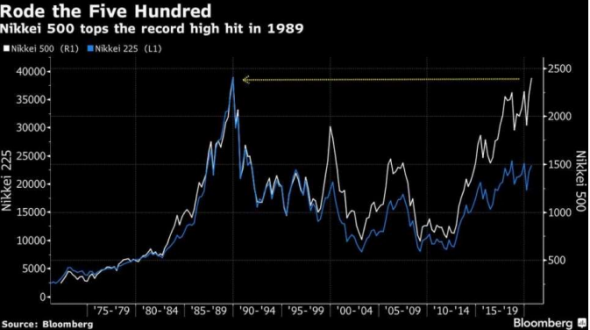

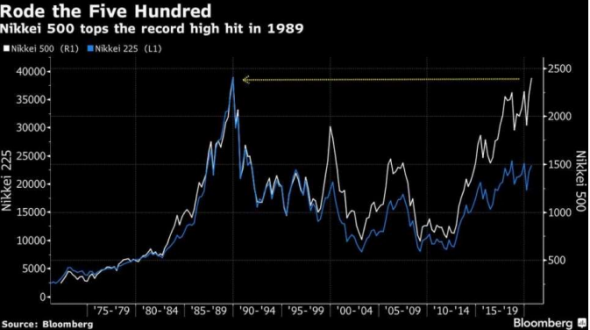

Акции Японии наконец-то выросли до рекордного максимума, установленного на пике эры «пузыря» 1980-х годов, по крайней мере, согласно одному из индикаторов фондового рынка страны.

Nikkei 500, индекс, который включает на 275 компаний больше, чем эталонный индекс Nikkei 225 Stock Average, вырос в понедельник до рекордного уровня, превысив максимум закрытия в декабре 1989 года. Причем это произошло на фоне того, что Nikkei 225 продолжает находиться существенно ниже рекордного уровня 38 915.87 пунктов (также достигнутого в том же году), несмотря на более чем семилетнее беспрецедентное смягчение денежно-кредитной политики. В этом году индекс голубых фишек снизился на 0,6%, а индекс Nikkei 500 прибавил 7,7%.

Своим успехом более широкий индекс Nikkei 500 обязан компаниям, которые не входят в Nikkei 225. Например, акции Nintendo подскочили в цене на 37% с начала года на фоне вызванного пандемией беспрецедентного всплеска спроса на ее консоль Switch и в значительной степени способствовала позитивной динамике индекса Nikkei 500 в этом году. А Keyence, производитель систем промышленной автоматизации, который когда-то в перечне самых дорогих компаний страны уступал только Toyota Motor, занимает второе место по величине выигрыша в составе Nikkei 500. Еще один изготовитель продукции для промышленной автоматизации SMC и мебельная торговая сеть Nitori Holdings также сыграли не последнюю роль в состоявшемся ралли, и все они не представлены в Nikkei 225.

( Читать дальше )

Nikkei 500, индекс, который включает на 275 компаний больше, чем эталонный индекс Nikkei 225 Stock Average, вырос в понедельник до рекордного уровня, превысив максимум закрытия в декабре 1989 года. Причем это произошло на фоне того, что Nikkei 225 продолжает находиться существенно ниже рекордного уровня 38 915.87 пунктов (также достигнутого в том же году), несмотря на более чем семилетнее беспрецедентное смягчение денежно-кредитной политики. В этом году индекс голубых фишек снизился на 0,6%, а индекс Nikkei 500 прибавил 7,7%.

Своим успехом более широкий индекс Nikkei 500 обязан компаниям, которые не входят в Nikkei 225. Например, акции Nintendo подскочили в цене на 37% с начала года на фоне вызванного пандемией беспрецедентного всплеска спроса на ее консоль Switch и в значительной степени способствовала позитивной динамике индекса Nikkei 500 в этом году. А Keyence, производитель систем промышленной автоматизации, который когда-то в перечне самых дорогих компаний страны уступал только Toyota Motor, занимает второе место по величине выигрыша в составе Nikkei 500. Еще один изготовитель продукции для промышленной автоматизации SMC и мебельная торговая сеть Nitori Holdings также сыграли не последнюю роль в состоявшемся ралли, и все они не представлены в Nikkei 225.

( Читать дальше )

Инсайдеры продают акции самыми быстрыми темпами с 2012 года в условиях падающего рынка

- 29 сентября 2020, 12:58

- |

Группа инвесторов, правильно спрогнозировавшая достижение дна фондовым рынком в марте, пока все еще не заинтересована в приобретении подешевевших во время нынешней распродажи акций. Вместо этого они увеличивают объемы продаж, подавая неприятный сигнал любым игрокам, следующим принципу «покупай на падении».

Руководители и должностные лица компаний, входящих в S&P 500, в течение последних четырех недель активно избавлялись от акций своих фирм. Продажи настолько выросли по сравнению с покупками, что оценка скорости инсайдерской активности, отслеживаемая Sundial Capital Research, указала на самый быстрый выход из акций с 2012 года.

Хотя на решения инсайдеров о продаже могут влиять и другие факторы, помимо стоимостных оценок, подобное поведение этих персон (вероятно, наиболее осведомленных о своем бизнесе) вряд ли обнадеживает фондовый рынок, где индекс S&P 500 близок к тому, чтобы показать худший сентябрь со времен мирового финансового кризиса. Падение индекса на прошлой неделе увеличило его отступление от рекордной отметки 2 сентября до 9,6% и практически свело к нулю выигрыш с начала этого года.

( Читать дальше )

Руководители и должностные лица компаний, входящих в S&P 500, в течение последних четырех недель активно избавлялись от акций своих фирм. Продажи настолько выросли по сравнению с покупками, что оценка скорости инсайдерской активности, отслеживаемая Sundial Capital Research, указала на самый быстрый выход из акций с 2012 года.

Хотя на решения инсайдеров о продаже могут влиять и другие факторы, помимо стоимостных оценок, подобное поведение этих персон (вероятно, наиболее осведомленных о своем бизнесе) вряд ли обнадеживает фондовый рынок, где индекс S&P 500 близок к тому, чтобы показать худший сентябрь со времен мирового финансового кризиса. Падение индекса на прошлой неделе увеличило его отступление от рекордной отметки 2 сентября до 9,6% и практически свело к нулю выигрыш с начала этого года.

( Читать дальше )

Юань подрывает доминирование США на валютном рынке

- 28 сентября 2020, 14:56

- |

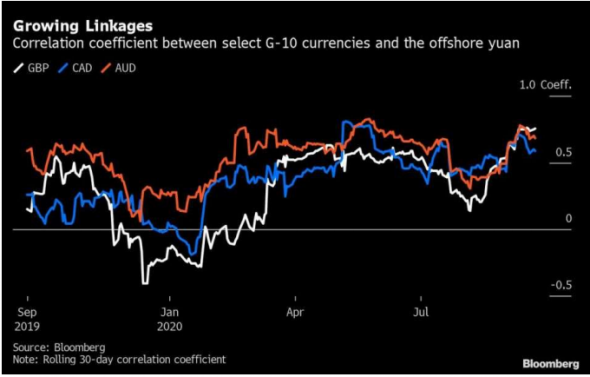

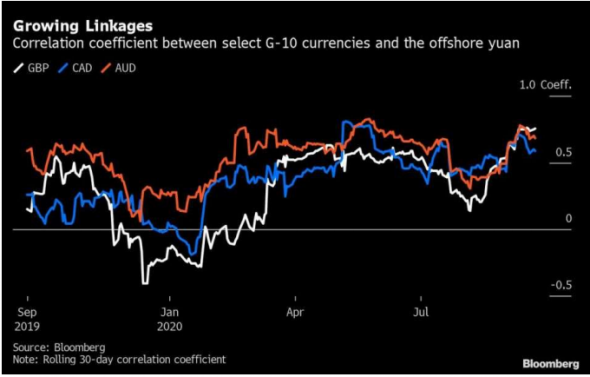

Юань постепенно подрывает доминирующее положение доллара в формировании тенденций движения цен среди валют стран G-10, поскольку Covid-19 перекраивает мировые финансовые рынки.

Такого мнения придерживается Доминик Баннинг, старший валютный стратег HSBC Holdings Plc, который утверждает, что корреляция между офшорным юанем и многими валютами G-10 с начала коронавирусной пандемии усилилась. По его словам, китайская валюта все больше влияет на еженедельные изменения котировок английского фунта и связанных с сырьевыми товарами валют, таких как австралийский, новозеландский и канадский доллары.

«Очевидно, что юань становится более важным фактором изменений валютных курсов «большой десятки», чем это было в прошлом. Хотя доллар США, конечно, по-прежнему остается доминирующей валютой, определяющей основную динамику валютных курсов в G10», – написал Баннинг в записке клиентам во вторник.

( Читать дальше )

Такого мнения придерживается Доминик Баннинг, старший валютный стратег HSBC Holdings Plc, который утверждает, что корреляция между офшорным юанем и многими валютами G-10 с начала коронавирусной пандемии усилилась. По его словам, китайская валюта все больше влияет на еженедельные изменения котировок английского фунта и связанных с сырьевыми товарами валют, таких как австралийский, новозеландский и канадский доллары.

«Очевидно, что юань становится более важным фактором изменений валютных курсов «большой десятки», чем это было в прошлом. Хотя доллар США, конечно, по-прежнему остается доминирующей валютой, определяющей основную динамику валютных курсов в G10», – написал Баннинг в записке клиентам во вторник.

( Читать дальше )

Рост фондового рынка США предвещает новую черную полосу для доллара

- 23 сентября 2020, 14:20

- |

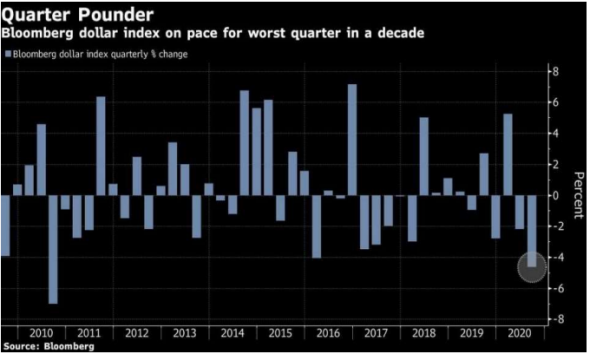

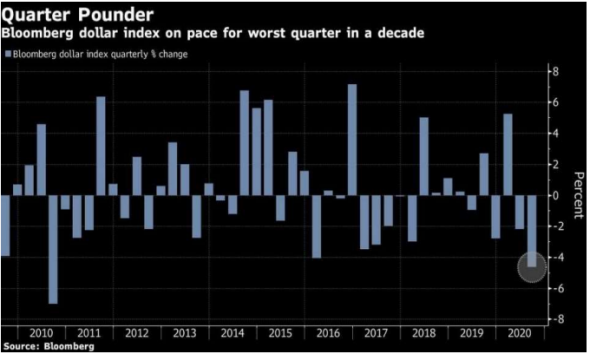

Слабейший квартал для доллара за десятилетие все еще сохраняет тенденцию к ухудшению, поскольку инвесторы должны будут отреагировать на существенные сдвиги в структуре их портфелей, связанные с быстрым ростом американского фондового рынка.

Рассчитываемый Bloomberg индекс доллара упал почти на 5% в июле-сентябре на фоне все более явных признаков восстановления экономики США после спада, спровоцированного пандемией коронавируса, и близок к тому, чтобы показать самое большое квартальное снижение с 2010 года. Этот более оптимистичный сценарий помог поддержать 7%-е ралли индекса S&P 500, с которым не могут конкурировать индикаторы рынков акций Японии, Еврозоне и Канаде, не говоря уже о понесших потери фондовых индексах Великобритании и Австралии.

Однако опережающая динамика в США может побудить глобальных управляющих пересмотреть структуру активов в своих портфелях в попытке сохранить соответствующий уровень риска. Этот процесс – часто выполняемый в дни, предшествующие концу месяца, квартала или года – обычно включает в себя продажу активов с более высокой доходностью и покупку тех, которые отстают, чтобы обеспечить параметры целевого распределения.

( Читать дальше )

Рассчитываемый Bloomberg индекс доллара упал почти на 5% в июле-сентябре на фоне все более явных признаков восстановления экономики США после спада, спровоцированного пандемией коронавируса, и близок к тому, чтобы показать самое большое квартальное снижение с 2010 года. Этот более оптимистичный сценарий помог поддержать 7%-е ралли индекса S&P 500, с которым не могут конкурировать индикаторы рынков акций Японии, Еврозоне и Канаде, не говоря уже о понесших потери фондовых индексах Великобритании и Австралии.

Однако опережающая динамика в США может побудить глобальных управляющих пересмотреть структуру активов в своих портфелях в попытке сохранить соответствующий уровень риска. Этот процесс – часто выполняемый в дни, предшествующие концу месяца, квартала или года – обычно включает в себя продажу активов с более высокой доходностью и покупку тех, которые отстают, чтобы обеспечить параметры целевого распределения.

( Читать дальше )

Нынешний квартал может стать для китайского юаня лучшим в истории

- 22 сентября 2020, 11:27

- |

Политическое руководство Китая не торопится обуздать быстрое укрепление юаня, и в результате нынешний квартал может стать для китайской нацвалюты лучшим в истории.

С конца июня юань укрепился на 4,5%, до 6,7566 за доллар, что является самым большим квартальным приростом с тех пор, как в 1981 г. информагентство Bloomberg начало собирать и анализировать эти данные. Юань демонстрирует наилучшие показатели в Азии в третьем квартале, при этом покупательский импульс близок к максимальному с января значению.

Поддержку юаню оказывает общее ослабление доллара на мировом валютном рынке, тогда как китайские СМИ связывают укрепление своей валюты в первую очередь с восстановлением экономики страны. В свою очередь Народный банк Китая (НБК) не препятствует сложившейся динамике, что только добавляет энтузиазма юаневым «быкам». Устанавливаемый Пекином ежедневный курс юаня примерно соответствует котировкам на спотовом рынке, и официальные лица страны не выражают какой-либо особой озабоченности по поводу силы национальной валюты.

( Читать дальше )

С конца июня юань укрепился на 4,5%, до 6,7566 за доллар, что является самым большим квартальным приростом с тех пор, как в 1981 г. информагентство Bloomberg начало собирать и анализировать эти данные. Юань демонстрирует наилучшие показатели в Азии в третьем квартале, при этом покупательский импульс близок к максимальному с января значению.

Поддержку юаню оказывает общее ослабление доллара на мировом валютном рынке, тогда как китайские СМИ связывают укрепление своей валюты в первую очередь с восстановлением экономики страны. В свою очередь Народный банк Китая (НБК) не препятствует сложившейся динамике, что только добавляет энтузиазма юаневым «быкам». Устанавливаемый Пекином ежедневный курс юаня примерно соответствует котировкам на спотовом рынке, и официальные лица страны не выражают какой-либо особой озабоченности по поводу силы национальной валюты.

( Читать дальше )

Citigroup обнадеживает нефтяных «быков»: нефть подорожает до $60 в 2021 году

- 17 сентября 2020, 10:53

- |

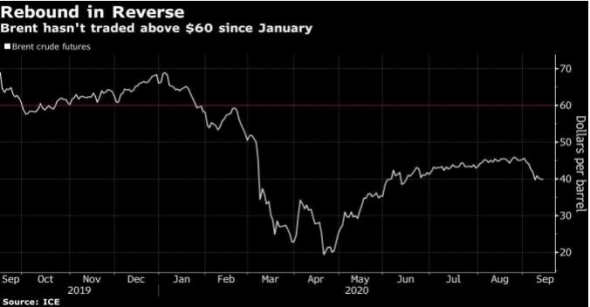

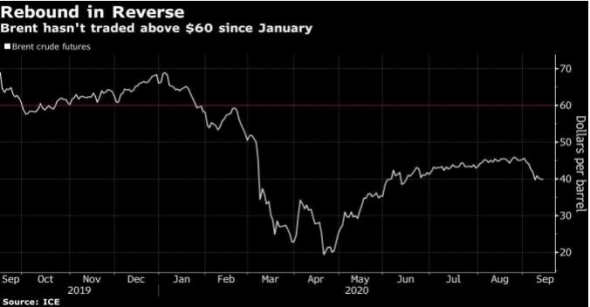

Финансовый конгломерат Citigroup обнародовал прогноз, который должен подбодрить отчаявшихся нефтяных «быков»: цены на «черное золото» вернутся к $60 за баррель до конца 2021 года.

«Мы определенно настроены оптимистично, – сказал Эд Морс, глава отдела исследований сырьевых товаров в Citigroup, в ходе Азиатско-Тихоокеанской нефтяной конференции, организованной информагентством S&P Global Platts. – Наш базовый сценарий предполагает повышение цен и основывается на ожиданиях, что рынок будет становиться более сбалансированным, и накопленные огромные запасы будут постепенно снижаться».

Темпы сокращения этих запасов, по-видимому, замедлились в последние недели, поскольку коронавирус оказался стойким, а альянс ОПЕК+ увеличил свои поставки на глобальный рынок. Это привело к падению цены мировой эталонной нефти марки Brent в этом месяце примерно на 12%.

По словам Морса, до конца 2021 года мировое потребление нефти вернется к уровню 2019 года в 101 млн баррелей в день из-за роста экономики. Citigroup оценивает среднюю стоимость мировой эталонной нефти марки Brent (которая в настоящее время торгуется около $40 за баррель) в районе $55 за баррель в 2021 году, при этом к концу года она поднимется до отметки $60 за баррель. К тому времени цена на нефть марки West Texas Intermediate вырастет до $58 за баррель.

( Читать дальше )

«Мы определенно настроены оптимистично, – сказал Эд Морс, глава отдела исследований сырьевых товаров в Citigroup, в ходе Азиатско-Тихоокеанской нефтяной конференции, организованной информагентством S&P Global Platts. – Наш базовый сценарий предполагает повышение цен и основывается на ожиданиях, что рынок будет становиться более сбалансированным, и накопленные огромные запасы будут постепенно снижаться».

Темпы сокращения этих запасов, по-видимому, замедлились в последние недели, поскольку коронавирус оказался стойким, а альянс ОПЕК+ увеличил свои поставки на глобальный рынок. Это привело к падению цены мировой эталонной нефти марки Brent в этом месяце примерно на 12%.

По словам Морса, до конца 2021 года мировое потребление нефти вернется к уровню 2019 года в 101 млн баррелей в день из-за роста экономики. Citigroup оценивает среднюю стоимость мировой эталонной нефти марки Brent (которая в настоящее время торгуется около $40 за баррель) в районе $55 за баррель в 2021 году, при этом к концу года она поднимется до отметки $60 за баррель. К тому времени цена на нефть марки West Texas Intermediate вырастет до $58 за баррель.

( Читать дальше )

Goldman и Deutsche Bank полагают, что распродажа акций в США близка к завершению

- 16 сентября 2020, 16:51

- |

По мнению стратегов Goldman Sachs и Deutsche Bank, недавний откат акций США может быть близок к завершению, если верить историческим данным.

Его масштабы соответствовали «типичной» распродаже S&P 500 со времен финансового кризиса, хотя все произошло более быстрыми темпами, сообщила группа экспертов Goldman Sachs под руководством Дэвида Костина. Кроме того, позиционирование опционов – основная причина слабости – нормализовалось, отметили в свою очередь их коллеги из Deutsche Bank, включая Сриниля Джалагани.

«Несмотря на резкую распродажу на прошлой неделе, мы сохраняем оптимизм в отношении динамики фондового рынка США в ближайшие месяцы, – написали стратеги Goldman. – После финансового кризиса типичный откат S&P 500 на 5% или более длился 20 торговых дней, при этом глубина снижения как правило составляла 7% от пикового значения до минимума. Это примерно соответствует величине недавней коррекции, хотя по скорости в этот раз все произошло быстрее».

Переоценка исторически завышенных курсов акций и рост волатильности на рынках опционов привели к снижению индекса S&P 500 примерно на 7% по сравнению с его рекордным закрытием 2 сентября, при этом индикатор остается почти на 50% выше мартовского минимума. Nasdaq 100 упал на 11% после того, как инвесторы задались вопросом, не является ли ралли в высокотехнологичных ценных бумагах слишком бурным.

( Читать дальше )

Его масштабы соответствовали «типичной» распродаже S&P 500 со времен финансового кризиса, хотя все произошло более быстрыми темпами, сообщила группа экспертов Goldman Sachs под руководством Дэвида Костина. Кроме того, позиционирование опционов – основная причина слабости – нормализовалось, отметили в свою очередь их коллеги из Deutsche Bank, включая Сриниля Джалагани.

«Несмотря на резкую распродажу на прошлой неделе, мы сохраняем оптимизм в отношении динамики фондового рынка США в ближайшие месяцы, – написали стратеги Goldman. – После финансового кризиса типичный откат S&P 500 на 5% или более длился 20 торговых дней, при этом глубина снижения как правило составляла 7% от пикового значения до минимума. Это примерно соответствует величине недавней коррекции, хотя по скорости в этот раз все произошло быстрее».

Переоценка исторически завышенных курсов акций и рост волатильности на рынках опционов привели к снижению индекса S&P 500 примерно на 7% по сравнению с его рекордным закрытием 2 сентября, при этом индикатор остается почти на 50% выше мартовского минимума. Nasdaq 100 упал на 11% после того, как инвесторы задались вопросом, не является ли ралли в высокотехнологичных ценных бумагах слишком бурным.

( Читать дальше )

теги блога just2trade

- Activision Blizzard

- GBPUSD

- J2T

- just2trade

- золото

- коронавирус

- кризис

- кризис 2020

- нефть

- рынок труда в США

- стартапы

- тихая гавань

- юань

Новости тг-канал

Новости тг-канал