Tenant

Эффективная ставка НДФЛ

- 17 июня 2024, 17:00

- |

Сегодня Бюджетный комитет Госдумы одобрил законопроект о прогрессивной шкале НДФЛ.

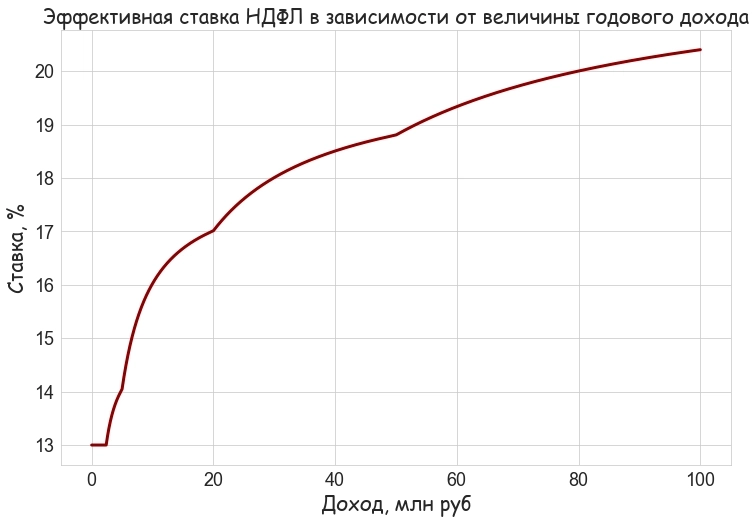

Ранее Правительство РФ предложило шкалу, согласно которой с 1 января 2025 г: для доходов до 2,4 миллиона рублей подоходный налог остается на уровне 13%, для доходов от 2,4 до 5 миллионов рублей в год – 15%, от 5 до 20 миллионов рублей в год – 18%, от 20 до 50 миллионов рублей в год – 20%, для годового дохода свыше 50 миллионов рублей – 22%.

При этом, повышенный налог будет взиматься не со всей суммы, а только с превышения соответствующих порогов, т.е. эффективная ставка налога окажется меньше ставки для «налоговой скобки», в которую попадает полученный доход. Так, для суммы дохода в 30 млн руб. эффективная ставка окажется равной 18%

Вот как будет вести себя эффективная ставка НДФЛ в зависимости от величины годового дохода (без учета доходов от ценных бумаг и банковских вкладов, а также прочих исключений):

Пример кода на Python для функции, вычисляющей эффективную ставку НДФЛ. Ставки и предельные суммы дохода задаются списками, их удобно менять.

( Читать дальше )

- комментировать

- 823

- Комментарии ( 5 )

Дюрация и риск процентных ставок

- 04 мая 2024, 16:14

- |

Дюрация, пожалуй, одно из самых неудачно интерпретируемых понятий в российском сегменте аналитики инструментов фиксированного дохода. Большинство отечественных финансовых интернет-ресурсов пытаются рассказать о ней “простыми словами” Вот наиболее часто встречающиеся определения:

Дюрация облигации — это эффективный срок до погашения облигации… С помощью дюрации инвесторы и аналитики измеряют средний срок возврата инвестиций

Дюрация облигации — некоторый промежуток времени, период до момента полного возврата капиталов, вложенных в приобретение этой ценной бумаги

Дюрация — это срок, в течение которого необходимо держать облигацию, чтобы полностью вернуть изначальные инвестиции.

Дюрация Маколея — это тип измерения дюрации, который оценивает, сколько дней (лет) потребуется инвестору, чтобы вернуть инвестиции в облигацию за счет общих денежных потоков по ней

Дюрация показывает среднее время, за которое мы полностью вернем свои вложения в облигации

Дюрация — это средняя окупаемость инвестиции

Если говорить простым языком, это период окупаемости вложенных средств в облигацию.

( Читать дальше )

ChatGPT без регистрации и СМС

- 02 апреля 2024, 09:51

- |

Компания Open AI объявила о начале предоставления доступа к чат-боту ChatGPT без регистрации.

«Начиная с сегодняшнего дня, вы можете использовать ChatGPT мгновенно, без необходимости регистрации. Мы внедряем это постепенно, чтобы сделать ИИ доступным для всех, кому интересны его возможности»

Телефон: В магазинах приложений для Iphone и Android ChatGPT недоступен на территории России, для установки придется сменить регион (затем вернуть обратно)

Десктоп: В обычном браузере страница компании открывается без проблем, но кнопка TryGPTChat сработает только если включен VPN. Можно использовать расширение VPN-free.pro для Chrome.

Дальнейшая регистрация не составит проблем, а если у вас есть акк Google, это пара нажатий кнопок.

Пользуйтесь, это действительно ценная вещь.

Против течения

- 21 февраля 2024, 12:14

- |

Первого декабря 1994 г финансовые власти округа Ориндж (Калифорния) шокировали рынки новостью о рекордном убытке, который получил инвестиционный фонд под их управлением. Сумма оказалась неслыханной — свыше полутора миллиардов долларов. Всего через несколько дней округ объявил о банкротстве. Незадолго до этого собственные средства фонда оценивались в 7.5 млрд, но благодаря левериджу стоимость его активов достигла 20.5 млрд.

Казначей округа Роберт Ситрон имел репутацию финансового волшебника. За 20 лет пребывания в должности он смог обеспечить инвесторам среднюю доходность в 9% годовых — на 2% больше, чем наиболее прибыльные муниципальные фонды (например, показатели соседнего Лос-Анджелеса не превысили 4%)

Чем же объяснялся успех стратегии Ситрона? В то время как его коллеги вкладывали средства в государственные облигации, он воспользовался послаблениями в местном законодательстве, позволяющими наращивать активы при помощи займов.

( Читать дальше )

Пограничный контроль

- 18 февраля 2024, 14:47

- |

В последнее время отечественный рынок переживает настоящий бум облигаций с плавающей процентной ставкой. Некоторые аспекты ценообразования и риска простых флоатеров изложены в этой статье.

Как и обычные купонные облигации, флоатеры могут содержать различные встроенные опционы. Развиваемый в нашем цикле публикаций подход разбиения денежного потока на компоненты с хорошо изученными свойствами помогает оценивать сложные инструменты с фиксированным доходом.

Флоатеры с ограничениями на величину ставки купона

Эмитент облигаций с плавающим купоном несет дополнительные расходы, если процентные ставки устойчиво растут. Покупатель, в свою очередь, не заинтересован в том, чтобы ставки оказались слишком низкими. Для защиты эмитента или владельца облигаций от неблагоприятной рыночной конъюнктуры, в формулу расчета купонов вносят дополнительные условия.

Например, владелец флоатера с нижней границей ставки купона K получает выплаты по плавающей ставке L, если L > K. В тех же случаях, когда L ≤ K, купон будет рассчитан исходя из фиксированной ставки K:

( Читать дальше )

Возможный разворот на рынке ОФЗ

- 16 августа 2023, 11:27

- |

Боюсь забегать вперед, но полагаю, что в индексе RGBI происходит технический разворот; и если это так, то вчера был лучший день для набора долгосрочного портфеля ОФЗ.

( Читать дальше )

Ожидания и реальность

- 21 июля 2023, 13:50

- |

Матчасть работает иначе и ее вам надо подучить: про повышении ставок длинные облигации падают в цене, примерно на величину повышения ставки умноженную на количество лет облигации — то есть если ставку поднимут на 0,5 а облигация 10-летняя, то цена ее упадет на 0,5*10=5%

В моменте 26230 торгуется по 76.3% от номинала. По мнению большинства ее «справедливая цена» сразу после повышения ключевой ставки ЦБ на 100 б.п. должна упасть примерно на 8%, до 70% от номинала.

Почему этого не происходит? Ваши версии? Рынок не успел увидеть новость? Или что-то не так с нашими представлением о связи между динамикой ключевой ставки и кривой доходности?

Ассортимент процентных ставок

- 04 июня 2023, 23:49

- |

Вместо предисловия.

Я решил набрать в поисковике термин “номинальная доходность” и первой ссылкой выпал текст постоянного автора сайта banki.ru Как считать доходность облигаций

Вот что я увидел:

- Номинальная доходность

Номинальная доходность облигации показывает соотношение начисленного купона и номинальной стоимости ценной бумаги.

На самом деле речь идет о купонной доходности, но про нее, оказывается, было сказано выше:

- Купонная доходность

Купонные облигации предполагают выплату держателям процентов (купона), которая производится с определенной периодичностью — например, раз в полгода или раз в год. Даты выплат установлены заранее, но размер купона со временем может изменяться. Купонная доходность определяется в процентах годовых и показывает прибыль, которую владелец облигации получит в качестве купонных выплат за год (при полугодовом купоне два раза в год выплачивается половина суммы). Это более широко распространенный вид доходности.

( Читать дальше )

Доходность к получению

- 23 мая 2023, 11:25

- |

Напомним основные различия между YTM и HPR.

YTM (yield to maturity) — доходность к погашению, номинальная или эффективная, в зависимости от контекста. Это ставка дисконтирования, при которой приведенная стоимость потока платежей по облигации равна ее рыночной цене. Методики расчета YTM есть на сайте Мосбиржи. В Quik и брокерских приложениях указывается эффективная доходность. Ее можно вычислить и самостоятельно при помощи функции Excel ЧИСТВНДОХ(..) /XIRR(..)/ При расчете YTM неявно предполагается, что облигация удерживается до погашения и все получаемые купоны реинвестируются под эту же ставку. Иными словами, это априорная оценка доходности, рассчитываемая заранее.

HPR (holding period return) — реализованная доходность за время удержания позиции. Именно она важна для инвестора, так как отражает финансовый результат в течение срока владения облигацией. Этот срок может быть любым; предполагается, что по его истечении облигация продается или погашается.

( Читать дальше )

Золотой стандарт

- 23 мая 2023, 00:09

- |

ПАО «Селигдар» завершило размещение «золотых» облигаций серии SELGOLD001. В результате объем размещения составил более 11 млрд руб., вместо изначально заявленных 3 млрд руб. На Мосбирже “золотые” облигации торгуются уже полтора месяца. За это время их плюсы и минусы для частных инвесторов неоднократно обсуждались в статьях разных авторов. Поэтому, нет смысла подробно перечислять всё написанное еще раз.

Однако имеется распространенное заблуждение, отраженное, например, в следующей цитате:

Идея простая. Облигация стоит как 1 грамм золота в рублях по курсу ЦБ на дату минус 3 дня.

У части инвесторов сложилось представление, что после покупки SELGOLD001 они будут как бы непрерывно владеть условным эквивалентом GLDRUB_TOM, плюс каждый квартал получать процентный доход. Это может быть связано с неверным прочтением рекламной информации компании Селигдар, что “золотые” облигации — “новый финансовый инструмент сбережения денежных средств в золоте”, а также завораживающим рисунком на сайте компании:

( Читать дальше )

теги блога Tenant

- 90-ые

- ChatGPT

- fixed income

- python

- RGBI

- акции

- амортизация облигаций

- анализ облигаций

- Арсагера

- Атомэнергопром облигации

- Банк России

- банковские вклады

- Бинарный опцион

- биржевые облигации

- Блэк-Шоулз

- Бюджетное правило

- Великая Отечественная война

- вечный портфель

- вклады и инвестиции

- ВТБ

- Газпромбанк

- головоломка

- гурам на заметку

- Дерипаска

- дивиденды

- доллар

- доллар рубль

- доходности облигаций

- доходность

- дуэль

- дюрация

- зеленый слоник

- золотишко

- игра

- игра в кальмара

- инфляция

- инфоцыгане

- ключевая ставка

- Ключевая ставка ЦБ РФ

- код

- кривая доходности

- курс доллара

- линкеры

- лира

- Мавроди

- математика

- Минфин

- МММ

- МосБиржа

- мы победим

- налог на депозиты

- налоговая реформа

- НДФЛ

- Норникель

- Облигации

- обратные флоатеры

- ожидаемая доходность

- опрос

- опционная комбинация

- открытие брокер

- ОФЗ

- офз с амортизацией долга

- оффтоп

- оценка активов

- повышение НДФЛ

- популяризация

- Потанин

- прогрессивная шкала налогообложения

- производные финансовые инструменты

- промсвязьбанк

- Пульс

- ПФИ

- рост цен на бензин

- рубль

- Русгидро

- Сбербанк

- Свет в конце тоннеля

- Селигдар

- сложный процент

- ставка ФРС США

- стратегии

- стратегии инвестирования

- Структурные продукты

- теорвер

- теория вероятностей

- теория игр

- Тинькофф

- торговые роботы

- трейдинг

- учебный материал

- флоатеры

- фонды облигаций

- форвард

- форекс

- человеческий капитал