Блог им. imagic

Против течения

- 21 февраля 2024, 12:14

- |

Первого декабря 1994 г финансовые власти округа Ориндж (Калифорния) шокировали рынки новостью о рекордном убытке, который получил инвестиционный фонд под их управлением. Сумма оказалась неслыханной — свыше полутора миллиардов долларов. Всего через несколько дней округ объявил о банкротстве. Незадолго до этого собственные средства фонда оценивались в 7.5 млрд, но благодаря левериджу стоимость его активов достигла 20.5 млрд.

Казначей округа Роберт Ситрон имел репутацию финансового волшебника. За 20 лет пребывания в должности он смог обеспечить инвесторам среднюю доходность в 9% годовых — на 2% больше, чем наиболее прибыльные муниципальные фонды (например, показатели соседнего Лос-Анджелеса не превысили 4%)

Чем же объяснялся успех стратегии Ситрона? В то время как его коллеги вкладывали средства в государственные облигации, он воспользовался послаблениями в местном законодательстве, позволяющими наращивать активы при помощи займов. В основном, это делалось путем заключения соглашений “ репо” — краткосрочного заимствования под залог ценных бумаг. Кроме того, по совету друзей из банка Merrill Lynch он приобретал сложные финансовые инструменты. В итоге портфель фонда стал смесью структурных продуктов, процентных свопов и квазигосударственных (Fannie Mae и др) облигаций сроком погашения около 5-ти лет.

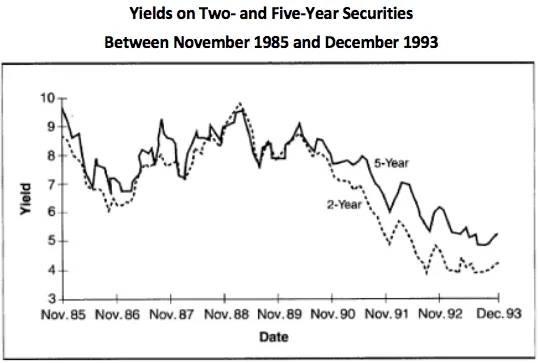

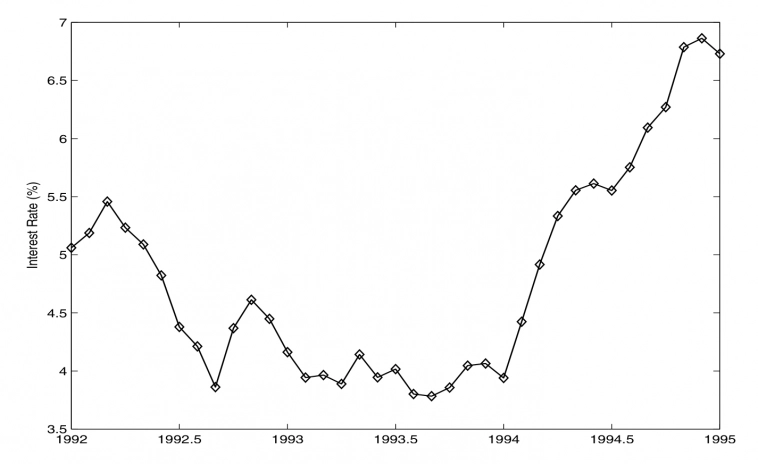

По-видимому, Ситрон был уверен в том, что мягкая монетарная политика ФРС останется прежней. В этом случае прибегающий к краткосрочному финансированию инвестор сможет дополнительно заработать на покупке длинных бумаг, если долгосрочные ставки систематически превышают короткие, т.е. кривая доходности имеет положительный наклон. Самый простой способ: взять полугодовой займ под 3% и приобрести длинные бумаги с доходностью 5%. Полученные купоны и прирост стоимости портфеля обеспечат выполнение обязательств и дополнительный доход, если процентные ставки останутся стабильными или упадут.

Использование “кредитного плеча” дает возможность получить прибыль, но пропорционально растет и процентный риск — леверидж увеличивает дюрацию портфеля, т.е. усиливает влияние изменения доходности на его стоимость. Ситрон убедился в этом на собственном опыте, когда с февраля 1994 г. ставка ФРС повышалась шесть раз подряд. Стоимость заимствования стремительно возросла, а активы обесценились, что в совокупности и привело к гигантским убыткам.

Кейс Р.Ситрона — яркий пример того, как привычка слишком долго зарабатывать на привычной стратегии заставляет потерять осторожность и увеличить риск, чтобы в один прекрасный день лишиться сразу всего.

Сходная ситуация возникла совсем недавно: в марте 2023 г. сразу два американских банка, Signature Bank и Silicon Valley, оказались не готовыми к быстрому ужесточению монетарной политики, и вскоре закрылись. В мае та же участь постигла и First Republic. Конечно, риск-менеджментом в этих банках занимались профессионалы, но их подвели инвестирование в длинные (большей частью ипотечные) облигации и высокий леверидж. Корпоративных клиентов перестала устраивать практически нулевая доходность по депозитам и они начали вывод средств. Для покрытия обязательств банкам пришлось распродавать портфели ИЦБ. Из-за роста ставок рыночная стоимость облигаций значительно снизилась, и если раньше бумаги квалифицировались как “удерживаемые до погашения”, то при их реализации возник убыток, что нанесло сильный удар по капиталу.

Идея заработка на падении ставок с использованием финансового рычага нашла воплощение в инструментах, которые называются обратные флоатеры (inverse floaters) Они, собственно, и составляли основу структурных продуктов в портфеле муниципального фонда округа Ориндж во времена управления Роберта Ситрона.

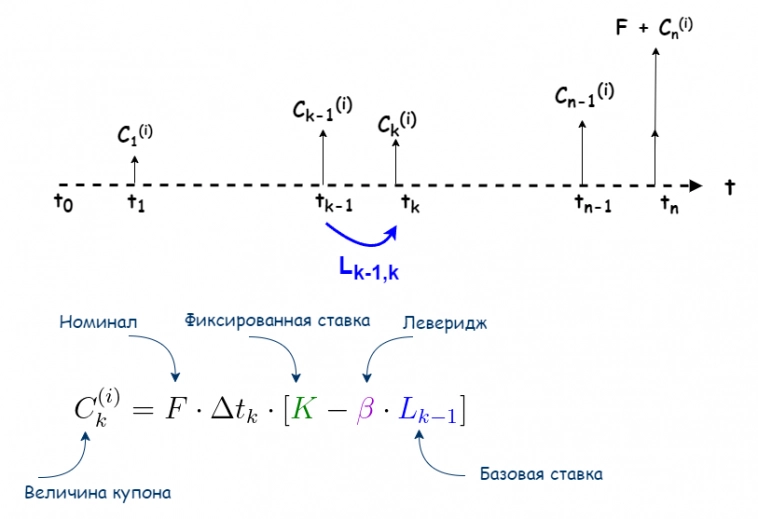

Купонную доходность по таким бумагам устанавливают по следующей формуле:

i = K — β·L,

где K — некоторая фиксированная ставка, L — базовая (плавающая) ставка, а β — леверидж.

Величина купона обратного флоатера снижается при росте базовой (плавающей) ставки, и наоборот.

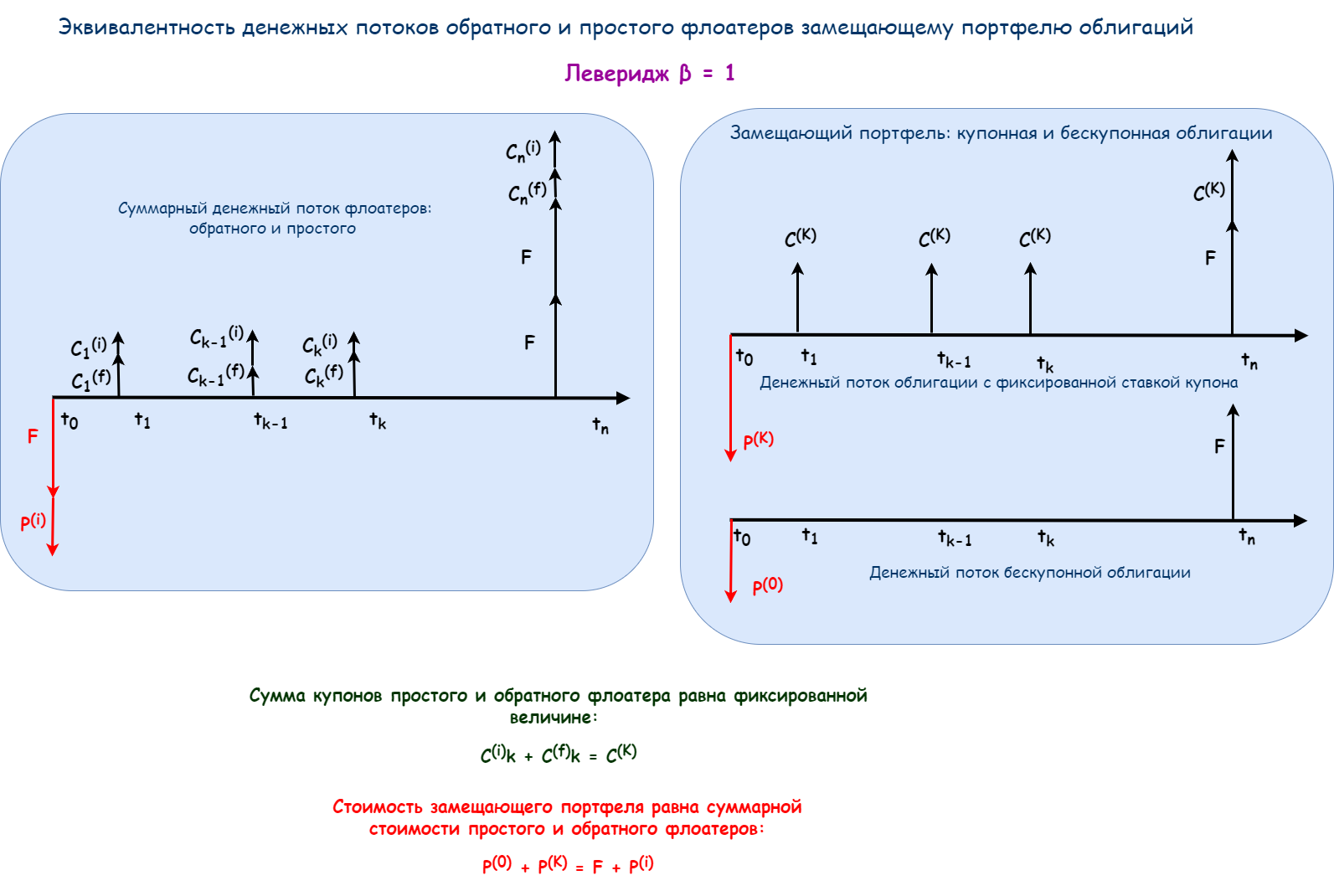

Для создания столь необычного инструмента используется залоговая схема: портфель купонных облигаций передается в доверительный фонд и под него сразу выпускают простой и обратный флоатеры. Пропорция между ними будет зависеть от соотношения левериджа и фиксированной ставки K. Агрегированный профиль денежных потоков флоатеров должен в точности воспроизводить выплаты по облигациям из портфеля. Тогда и стоимость портфеля будет равна сумме стоимости флоатеров в любой момент времени.

Ниже приведена наглядная схема выплат по флоатерам и эквивалентному замещающему портфелю из купонной и бескупонной облигаций, когда леверидж β = 1

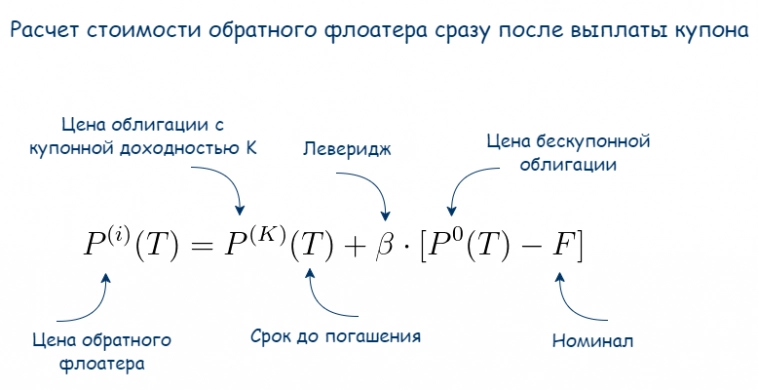

У торгуемых на рынке бумаг купоны не могут быть отрицательными. Ради упрощения допустим, что условие K — β·L > 0 всегда выполняется, тогда цена обратного флоатера номинальной стоимостью F и сроком до погашения T, рассчитанная сразу после выплаты очередного купона, будет равна

Численный пример 1. Найти справедливую стоимость обратного флоатера с купонной доходностью i = 25% — L, где L — среднее значение ставки RUONIA в текущем периоде. Спотовая кривая плоская, эффективная доходность равна 10% годовых. Оставшийся срок обращения флоатера 5 лет, номинальная стоимость 1000 руб, периодичность купона 91 день и последний из них только что выплачен.

Обратный флоатер платит разницу фиксированной и плавающей ставки. Это все равно, что занять длинную позицию в обычной купонной облигации и короткую — в простом флоатере с нулевым спредом. Можно заметить, что номиналы купонной облигации и простого флоатера при погашении взаимно “зачтутся”, поэтому купонная облигация дополняется бескупонной, чтобы впоследствии вернуть номинал обратного флоатера. Вместе купонная и бескупонная облигации составляют замещающий портфель, который обеспечивает выплаты по двум флоатерам.

Найдем в Excel цены простых облигаций:

P⁽ᴷ⁾ = ПС(НОМИНАЛ(10%;4)/4;4·5; —25%·1000/4; —1000) = 1603.45 руб.

P⁽⁰⁾ = ПС(НОМИНАЛ(10%;4)/4;4·5; 0; —1000) = 620.92 руб.

Итого стоимость замещающего портфеля: 2224.37 руб.

Формула расчета базовой ставки для флоатера подразумевает, что его стоимость равна номиналу, 1000 руб.

Таким образом, с учетом левериджа β = 1 цена обратного флоатера составит

P⁽ᶦ⁾= P⁽ᴷ⁾ + P⁽⁰⁾ — F = 1603.45 + 620.92 — 1000 = 1224.37 руб.

Понятно, что облигации с указанными параметрами трудно найти на рынке. Модель с участием бескупонной облигации нужна лишь для облегчения расчета цены. В замещающий портфель подбираются бумаги с любой доступной купонной доходностью. Главное, чтобы они точно воспроизводили денежные потоки обоих флоатеров. Например, 25%- и 0%- облигации из примера можно заменить двумя одинаковыми с купонной доходностью 12.5%. Иногда с той же целью используются процентные свопы.

В нашем примере флоатеры делят замещающий портфель в отношении примерно 55:45. Увеличение “кредитного плеча” снижает удельный вес обратного флоатера. Леверидж β = 2 удвоит и короткую позицию по простому флоатеру, и длинную по бескупонной облигации, после чего стоимость замещающего портфеля вырастет до 2845.29 руб. Из них 2000 руб. распределяется на простой флоатер, следовательно обратному достанется около 30% общей стоимости.

Как определить ценовой риск обратного флоатера?

Эта облигация эквивалентна смешанному портфелю из 1) длинной позиции по замещающему портфелю и 2) короткой (с учетом левериджа) — по простому флоатеру. Но дюрация простого флоатера очень мала. Поэтому, если ей пренебречь, обратный флоатер практически полностью принимает на себя риск изменения процентных ставок в стоимостном выражении: денежные дюрации обратного флоатера и замещающего портфеля должны быть примерно равны.

Допустим, замещающий портфель (т.е. купонная и бескупонная облигации) имеет дюрацию 10 лет, а флоатеры разделены в отношении 70:30. При повышении ставки дисконтирования на 1%, стоимость замещающего портфеля снизится примерно на 10%. Это изменение в абсолютном значении должно быть таким же и для обратного флоатера, т.е. его цена снизится не на 10%, а на 10%·(70+30)/30 = 33%.

Численный пример 2. Найти дюрацию обратного флоатера из предыдущего примера.

Рассчитаем стоимость и дюрацию замещающего портфеля, состоящего из двух облигаций с фиксированной ставкой купона 12.5%:

P = 2·ПС(НОМИНАЛ(10%,4)/4,4·5,-12.5%·1000/4,-1000) ≈ 2224.37 руб.,

как ожидалось, она совпадает с суммарной стоимостью бескупонной и купонной облигации из примера 1.

D = МДЛИТ(“01.01.2024”; “01.01.2029”;7.5%; НОМИНАЛ(12%;4);4) ≈3.77.

Цену обратного флоатера мы нашли в прошлом примере, P⁽ᶦ⁾ ≈ 1224.37 руб. Денежная дюрация замещающего портфеля, P·D = 2224.37·3.77 = 8392, должна примерно совпадать с денежной дюрацией обратного флоатера, т.е и D⁽ᶦ⁾·P⁽ᶦ⁾ ≈ 8392, откуда дюрация обратного флоатера:

D⁽ᶦ⁾ ≈8392/1224.37 ≈ 6.85.

Она значительно превосходит дюрацию замещающего портфеля.

Мы можем сделать вывод, что обратный флоатер — инструмент с повышенным ценовым риском. Во время роста процентных ставок падение его стоимости происходит сразу по двум каналам:

Уменьшаются купонные выплаты.

Снижается приведенная стоимость номинала флоатера.

С увеличением левериджа риск будет расти кратно.

Как отмечалось, величина купона обратного флоатера не может быть меньше нуля. Для устранения возможности отрицательных ставок, эмиссионные документы содержат условие: за период, в котором плавающая ставка с учетом левериджа превысит фиксированную, купон не выплачивается, т.е. Cₖ = 0, когда (K — β·L) < 0:

Cₖ= F·Δtₖ· max[K —β· Lₖ₋₁,ₖ; 0]

Помимо купонов владелец получит номинал. Руководствуясь общим правилом разбиения денежных потоков, найдем стоимость обратного флоатера как сумму стоимостей бескупонной облигации и “флора” с рычагом β:

“Inverse Floater” = “Zero” + “Floor(β)”

Таким образом, цена обратного флоатера не может быть ниже стоимости бескупонной облигации с тем же сроком погашения. Формула, указанная в начале топика, также может использоваться для приближенных расчетов в случае, когда K >> β·L.

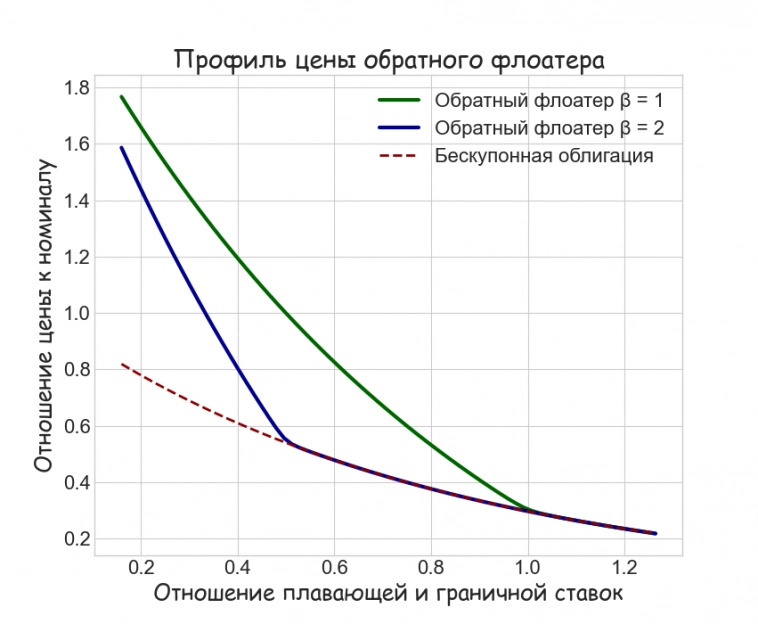

Ниже изображен профиль цены для обратного флоатера с формулой расчета купона из примера 1., значениях левериджа β = 1, 2 и годовой волатильности 5%.

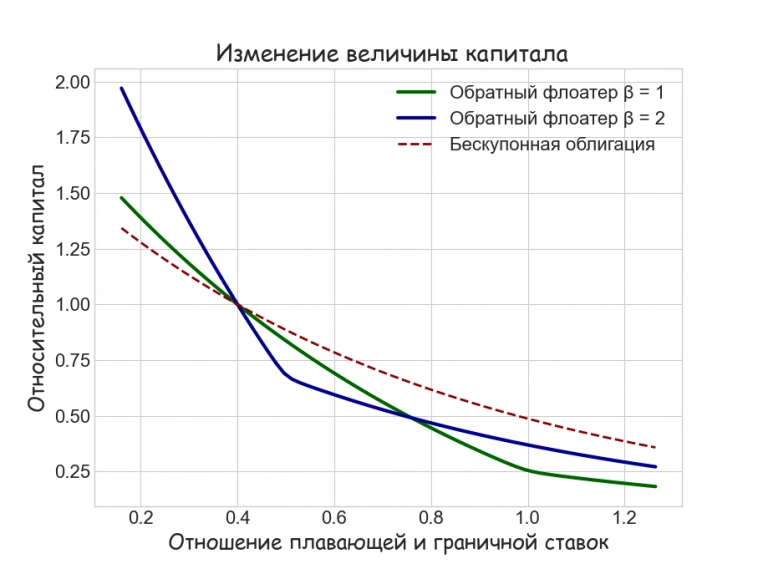

Увеличение левериджа при фиксированной граничной ставке K снижает цену обратного флоатера, т.е. на единицу вложенного капитала можно приобрести большее количество бумаг. Поэтому, сравнение портфелей одной и той же стоимости даст наглядное представление о риске различного типа облигаций. Допустим, при соотношении L/K = 0.4 инвестор с капиталом равным 1 ден. ед. приобретает либо бескупонные облигации, либо обратные флоатеры. Вот как будет меняться стоимость портфелей, составленных из бумаг определенного типа:

Видно, что при небольших отклонениях от L/K = 0.4 наименьшему ценовому риску подвержен портфель из бескупонных облигаций, тогда как стоимость левериджированного портфеля будет наиболее чувствительна к изменениям плавающей ставки.

теги блога Tenant

- 90-ые

- ChatGPT

- fixed income

- python

- RGBI

- акции

- амортизация облигаций

- анализ облигаций

- Арсагера

- Атомэнергопром облигации

- Банк России

- банковские вклады

- Бинарный опцион

- биржевые облигации

- Блэк-Шоулз

- Бюджетное правило

- Великая Отечественная война

- вечный портфель

- вклады и инвестиции

- ВТБ

- Газпромбанк

- головоломка

- гурам на заметку

- Дерипаска

- дивиденды

- доллар

- доллар рубль

- доходности облигаций

- доходность

- дуэль

- дюрация

- зеленый слоник

- золотишко

- игра

- игра в кальмара

- инфляция

- инфоцыгане

- ключевая ставка

- Ключевая ставка ЦБ РФ

- код

- кривая доходности

- курс доллара

- линкеры

- лира

- Мавроди

- математика

- Минфин

- МММ

- МосБиржа

- мы победим

- налог на депозиты

- налоговая реформа

- НДФЛ

- Норникель

- Облигации

- обратные флоатеры

- ожидаемая доходность

- опрос

- опционная комбинация

- открытие брокер

- ОФЗ

- офз с амортизацией долга

- оффтоп

- оценка активов

- повышение НДФЛ

- популяризация

- Потанин

- прогрессивная шкала налогообложения

- производные финансовые инструменты

- промсвязьбанк

- Пульс

- ПФИ

- рост цен на бензин

- рубль

- Русгидро

- Сбербанк

- Свет в конце тоннеля

- Селигдар

- сложный процент

- ставка ФРС США

- стратегии

- стратегии инвестирования

- Структурные продукты

- теорвер

- теория вероятностей

- теория игр

- Тинькофф

- торговые роботы

- трейдинг

- учебный материал

- флоатеры

- фонды облигаций

- форвард

- форекс

- человеческий капитал

здесь нужно вставить ролик со смеющимся испанцем или чуваком из французской студии