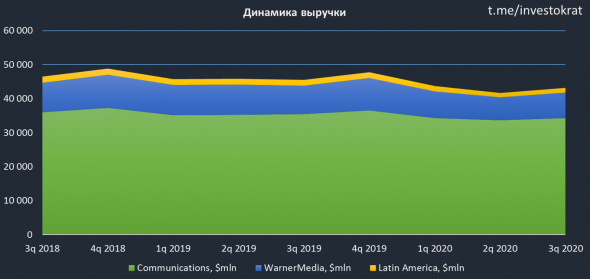

В качестве валютной диверсификации нашего телеком сектора я держу AT&T и Verizon.

Коротко бизнес AT&T мы уже разбирали, сегодня я хотел бы остановиться на втором крупном телекоме из США.

Для начала давайте глянем, что творит девальвация на долгосроке, рассмотрим график цены акций Verizon и МТС в пересчете в рубли без учета дивидендов:

В принципе, дальше уже можно ничего не писать, я думаю, но мы все-таки разберем основные направления бизнеса.

Такое ощущение, что мир помешался на ESG (Environmental, social, and governance), у каждой второй компании из разных секторов стоит такая «метка». Verizon не стала исключением, они планируют к 2025 году перейти на 50% на ВИЭ (возобновляемые источники энергии), а к 2035 году добиться нулевых выбросов углекислого газа. У меня встает вопрос, чем через 30 лет будут питаться растения? У них тоже сейчас экологическая катастрофа и им нужно за 30 лет перестроиться на потребление других газов, ибо углекислого газа всем не хватит.

Авто-репост. Читать в блоге >>>