Енот с Мосбиржи!

Акции по текущим широким фронтом не интересны, только точечные истории...

- 06 января 2025, 18:47

- |

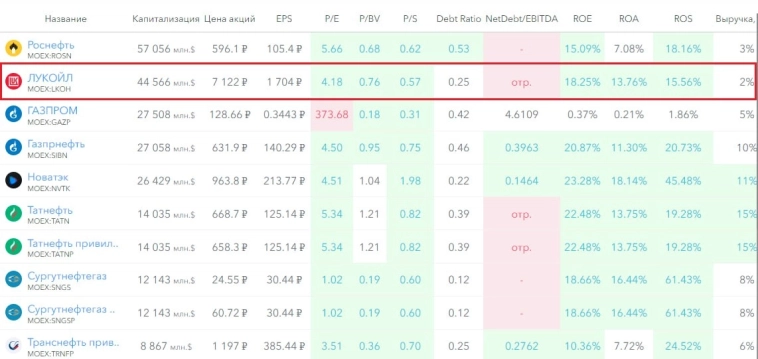

Мультипликаторы нефтяных компаний России

Оценка нефтяных компаний конечно все еще (после мощного отскока) выглядит не супер дорогой, но нужно помнить, что в нефтянке есть и свои риски, так стало известно что америкосы намерены опять ее кошмарить: «Администрация Байдена планирует ввести дополнительные санкции против России из-за военных действий на Украине, нацелившись на доходы от продажи нефти и приняв меры против танкеров, перевозящих российскую нефть, сообщили три источника, знакомые с ситуацией» (Две российские нефтяные компании, более 100 танкеров...). По танкерам — очевидно заденет Совкомфлот, которому, как и нефтяным компаниям придется снова адаптироваться к новому санкционному давлению. К слову, Совкомфлот рынком оценен относительно дешево, можно сказать что санкционные риски частично заложены в цену, из минуса — ставки на фрахт под конец года снижаются (по крайней мере по доступным мне ресурсам), особенно на афрамаксы, из плюсов — основная часть выручки компании — валютная.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Доходность как итог года и актуальный портфель на начало 2025 года

- 31 декабря 2024, 17:28

- |

Салют, мои маленькие любители инвестиций!

Сразу к делу, привожу график доходности моего портфеля в сравнении с дохой индекса МосБиржи полной доходности «брутто» (MCFTR)

Альфа по итогам 2023 г — 15,6%, за 2024 г. вышла даже выше — 24,5% (обогнал больше).

За последние 2 года все индексы, инфляция, денежный рынок и бакс побиты, что не может не радовать, хотя я не финансист и супер много времени этому не уделяю. Цель спокойно наращивать капитал.

Доходность портфеля в сравнении с разными индексами и конечно ставшим популярным в последнее время фондами денежного рынка, взят SBMM (данные по дохам индексов по большей части от моего брокера):

( Читать дальше )

Небольшие изменения в портфеле + про замещайки и юаневые ОФЗ

- 19 октября 2024, 14:51

- |

Салют, мои маленькие любители инвестиций!

На этой неделе произошли небольшие изменения в портфеле, (как писал в своем ТГ) взял новые облигации Ульяны сразу после размещения — Ульяновская область 34009:

( Читать дальше )

О двузначном RGBI, а также какие акции сегодня на плаву?

- 07 октября 2024, 21:11

- |

Доходность акций за день, данные на 07.10.24 г.

Избранные акции сегодня на плаву.

На 1м месте по дохе за день - Globaltrans — акционеры со 2й попытки утвердили выкуп у держателей ГДР по цене 520 руб. Выкуп стартует уже завтра, 8 октября, и будет завершен не позднее 6 ноября. Компания уходит с Мосбиржи. Вычеркиваем этого сбитого летчика

( Читать дальше )

Портфель облигаций на октябрь 2024, какие флоатеры держу?

- 05 октября 2024, 16:39

- |

Состав моего портфеля на сегодняшний день

В последнее время портфель был скучный, в июле распродал все акции и купил фонд денежного рынка (SBMM), в акциях с тех пор лишь были краткосрочные спекуляции на небольшую долю от портфеля, т.к. особо перспектив в них с текущей высокой ключевой ставкой (а соответственно и высокой «безрисковой» доходностью) и выходом нерезов не проглядывалось.

Напомню, что СД Банка России 26 июля 2024 г. повысил ключевую ставку на 2 п. п. — до 18%, а 13 сентября еще на процент, уже до текущих 19,00%.

Постепенно портфель стал состоять из надежных облигаций с плавающей ставкой купона (выше ключевой и соответственно выше дохи в SBMM), с выплатами каждый месяц. Замещайки мне не так интересны ввиду высокой текущей ключевой рублевой ставки.

Основные 4 из них (с долей под 19% от портфеля каждый и суммарной около 76%) и доступные неквалифицированным инвесторам это:

1) Алроса 1Р1 — флоатер, с ежемесячной выплатой купонов

Кредитное качество наивысшее: AАA(RU) / ruAAA, «Стабильный» от АКРА и Эксперт РА

( Читать дальше )

RGBI бурит 3 историческое дно

- 15 июля 2024, 17:57

- |

Индекс RGBI уверенно бурит дно, так низко он падает на истории в 3й раз (если брать с 2012 г.) — первый был в конце 2014 — начале 2015 года (ключ тогда задирали до 17%), затем 2022 г. (ключ поднимали до 20%), и сейчас мы опустились к тем же лоям (закладывая повышение ключевой ставки до 17-18%, думаю 20% еще не в цене).

Длинные ОФЗ уже дают 16% (ОФЗ 26243 — 16,07% в моменте) или около 16% доходности к погашению — закладывают УЖЕ повышение ставки (на 1%, может 1,5%).

Ну центральный депозитарий ценных бумаг Казахстана еще походу помогает облиги вниз толкать, который попросил своих клиентов до 1 августа 2024 года вывести российские ценные бумаги из своего номинального держания. Все транзакции должны быть завершены до конца июля или походу их ждет заморозка.

На ставке не хватает паник сейла с большими продажами и слива, чтобы можно было с уверенностью закотлетить позу в длинных фиксах, пока не беру, но присматриваюсь. 26-го июля, напомню, заседание по ставке.

Задрали бы ее резко, все бы в моменте обосрались, все посливав, а затем бы было на ожиданиях только снижение ставки в перспективе и откуп всего обратно — но это идеальный вариант, ЦБ может и до сентября начать сиськи мять опять, всех напрягая (если продолжит расти инфляция, кредитование и т.д.

( Читать дальше )

Дно по длинным ОФЗ уже пройдено? Ставку больше не поднимут?

- 26 июня 2024, 02:50

- |

Скрин из моего ТГ-канала с предсказанием прошлой ставки (перед заседанием ЦБ 7 июня), можно проверить (хотя джентльменам принято верить на слово =)) )

Пошлое НЕ повышение ставки, пока многие ждали его — я угадал (да, просто повезло) и её оставили на 16%.

Тогда еще предполагал — что поднятие ставок банками по депозитам до 18% (на 6-7 мес. как у Сбера), которое всех всполошило, может быть связано с необходимой ликвидностью банкам (н-р, под выдачу заканчивающихся программ льготных ипотек). А повышение уже ключевой ставки так и будет исключительно на словах — так называемые вербальные интервенции.

После этого Минфин 19-го июня не был готов на аукционе занимать длинные фиксы в ОФЗ (провалилось размещение ОФЗ 26245) под тогдашние доходности близкие к 16% к погашению по ним.

Если текущая ставка — 16%, + я пока не ожидаю ее повышения, + Минфин не готов занимать под эту доху дальние фиксы, а они дают такую же доху к погашению (гдет порядка 15,8-15,7% по разным выпускам она была на тот момент, что уже выглядело сексуально) — что нужно делать? (правильно — котлетить их)

( Читать дальше )

Гендир Совкомфлота о фрахте и судостроении в мире, а также о проблемах российского судостроения

- 24 июня 2024, 18:24

- |

Обсуждали уже ранее подобные темы, а также как Совкомфлоту удается поддерживать флот в исправном техническом состоянии в текущих реалиях и как решаются трудности ремонта судов.

Сегодня о судоходстве и судостроении, а также их стоимости от гендира.

Мои выжимки из интервью генерального директора Совкомфлота Игоря Васильевича Тонковидова для «ПортНьюс»:

1) Судоходная отрасль переживает глубокую реструктуризацию. После 2008 г. (мировой финансовый кризис) — сокращение мировой торговли, морских перевозок, депрессивное состояние в отрасли.

2) Объем перевозок не увеличивается, НО растет спрос на тоннаж. Небольшой спрос на строительство судов в мире вырос после 2022 году из-за изменения маршрутов перевозки. Объем заказов на новые суда достиг рекордного уровня: с начала 2024 г. в мире было заказано уже около 250 крупнотоннажных танкеров, а к концу года увеличится до 500-600.

3) Заказывая судно на надежной верфи — срок поставки не раньше 2028-2030 г., также 5 лет судовладелец будет нести процентные расходы.

( Читать дальше )

Мой портфель. Июнь 2024 г. Устаканиваю позы после волатильности

- 21 июня 2024, 19:24

- |

Салют, мои маленькие любители инвестиций!

Санкции США против Мосбиржи и ее дочерних компаний — НРД и НКЦ вынудили сдать крупный пакет префов Сургута по 68 руб., в котором было 20-21% от портфеля, недавно правда я откупал префы обратно, уже дешевле, но всего на 3% от портфеля.

Доллар тем временем скукоживался, продолжая грязнеть и зеленеть до 82 деревянных, однако на долго такую возможность ему не предоставили и раскукожили обратно, курс на завтра и выходные, установленный ЦБ РФ, уже 87,96 за американскую бумажку.

Сегодня Правительство РФ уже начало бороться с крепким рублем — для крупнейших российских экспортёров смягчены требования об обязательной репатриации валютной выручки, порог продажи снижен с 80% до 60 %.

Бюджету, еще и на фоне невыполнения плана по заимствованию ОФЗ Минфином за 1е полугодие, крепкий рубль не нужен.

На рыночной волатильности последних дней было сделано несколько коротких сделок по акциям разных компаний на отскоках.

Нетронутыми оставались все это время только префы Сбера, в которых находится половина рюкзака, а куплены они еще по 190 руб.

( Читать дальше )

Капитал долгосрочных инвесторов в Газпроме тает. Вернулись к минимумам 2017 года.

- 10 июня 2024, 19:11

- |

Индекс Мосбиржи сегодня опустился ниже 3200 пунктов (в моменте сейчас — до 3181 п. -1,61%)

Акции Газпрома снижаются почти на 3,6%

Акции Газпрома добурились до минимумов 2017 года и в данный момент трудолюбиво сверлят их.

Абсолютный минимум в 2017 г. был 111,46 рублей. Интересно что скажут гуру теханала — локальная поддержка?)

В любом случае для долгосрочных инвесторов новости не утешительные, семилетний рост обнулился полностью и это только в рублях, в баксах ситуацию еще хуже — 111,5 руб. за акцию Газпрома в июне 2017 года при курсе 57 рублей за бакс — дает котиру в долларах = 1,96 баксов за акцию, сегодня 118,4 руб. за акцию, при курсе 88,6 деревянных за грязную зеленую бумажку = 1,34 баксов за акцию. То есть в баксах даже с минимума 2017 года -31,63%.

Норм поинвестировали?...

Вес в индексе Газпрома около 9% (8,7%) — достаточно высокий все еще. Тут можно задуматься — а не пора бы исключить оттуда его, ну года на 3 так))

Мой телеграм канал: https://t.me/ipeinvest

( Читать дальше )

теги блога Енот с Мосбиржи!

- Headhunter

- IMOEX

- RGBI

- акции

- Алроса

- Арктик СПГ-2

- банки

- банковский сектор

- биржа

- БПЛА

- валюта

- вклад

- ВТБ

- выкуп

- Газпром

- Газпромнефть

- ГМК Норникель

- гособлигации

- дивидендная политика

- дивиденды

- длинные ОФЗ

- доллар

- доходность

- займер

- золото

- инвестиции

- Индекс МБ

- Индекс МосБиржи

- Интер РАО

- интервью

- Итоги месяца

- капитал

- Китай

- ключевая ставка

- ключевая ставка ЦБ РФ

- компании

- коррекция

- кубышка

- ликвидность

- Лукойл

- мемы

- металлурги

- Минфин

- ММК

- мсфо

- Нефть

- нефтянка

- Новатэк

- Новости

- Норникель

- НПЗ

- Облигации

- объем

- отчеты МСФО

- отчёт

- офз

- оценка

- падение

- перспективы

- портфель

- портфель инвестора

- прогноз

- прогноз по акциям

- разбор

- размещения

- редомициляция

- результаты

- Роснеть

- роснефть

- Россети

- РСБУ

- рубль

- рынок

- рынок - взгляд

- санкции

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- ставка

- сургут

- сургутнефтегаз

- танкеры

- Тинькофф

- топливо

- торги

- Транснефть

- фондовый рынок

- фонды денежного рынка

- фрахт

- фьючерс mix

- Хэдхантер

- ЦБ РФ

- Цели

- чистая прибыль

- экспорт

- Южная Корея

- юмор

- Юнипро