Алексей Енин

Рейтинг медианной логарифмической доходности голубых фишек Мосбиржи (2015-2025)

- 19 августа 2025, 15:21

- |

Коллеги, представляю результаты исследования, целью которого было определение репрезентативных (типичных) уровней доходности для основных акций российского рынка. В отличие от большинства подходов, где используется среднее арифметическое, в данном анализе в качестве метрики центральной тенденции применялась медианная логарифмическая доходность, что делает оценку более робастной к экстремальным выбросам и кризисным периодам.

Методология:

Анализ охватывает 28 голубых фишек за 10-летний период (2015-2025 гг.). Для каждой бумаги рассчитывалась логарифмическая доходность, после чего определялось её медианное значение на различных временных горизонтах (1, 3, 5 и 10 лет) и для разных масштабов агрегации данных: ежедневного, еженедельного, месячного и годового.

Ключевые выводы:

Исследование позволило установить устойчивые репрезентативные уровни медианной доходности, которые могут служить ориентиром для оценки ожидаемой доходности и риск-премии:

На дневном масштабе: 0.0002 – 0.0007

( Читать дальше )

- комментировать

- 285 | ★1

- Комментарии ( 0 )

Медианная доходность голубых фишек Мосбиржи (2015-2025)

- 19 августа 2025, 14:18

- |

🔍 О чем исследование?

Мы проанализировали медианную простую доходность 28 голубых фишек Мосбиржи за 10 лет (2015–2025) на разных временных горизонтах: от дневных до годовых данных. Медиана выбрана как робастная метрика, устойчивая к выбросам.

Ключевые выводы:

1️⃣ Секторальные различия:

— Финансовый сектор (Сбербанк, МКБ) лидирует на всех горизонтах: 0.06–13.97%

— Нефтегаз (Лукойл, Новатэк): до 18.19% (годовые данные)

— Металлургия и энергетика (Мечел, РусГидро): отрицательная доходность

2️⃣ Зависимость от масштаба агрегации:

— Дневная доходность: 0.02–0.07%

— Годовая: 10–18% (кумулятивный эффект)

— Привилегированные акции стабильно опережают обыкновенные (+0.2–0.5 п.п.)

3️⃣ Практическое применение:

— Калибровка моделей оценки акций

— Расчет премии за риск с учетом секторальной специфики

— Арбитражные стратегии на межвременных различиях

📊 Визуализация и методология:

В исследовании использованы:

— Ресемплинг данных (дневные → недельные → месячные → годовые)

( Читать дальше )

Исследование волатильности голубых фишек Мосбиржи: методология и ключевые выводы

- 18 августа 2025, 13:57

- |

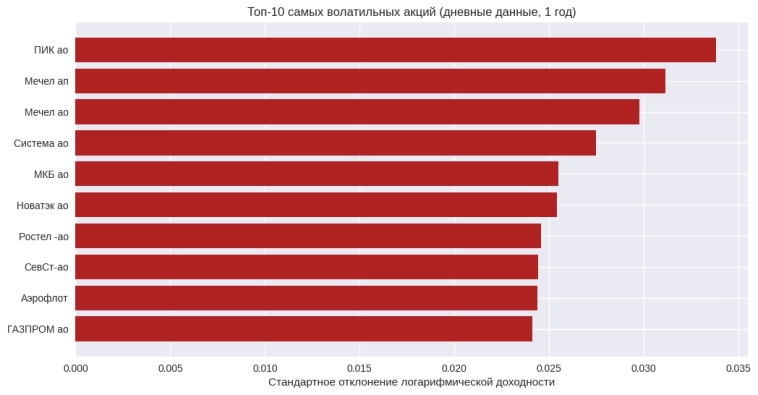

Результаты исследования волатильности акций Мосбиржи, проведенного с использованием стандартного отклонения логарифмической доходности. Полный код и визуализации доступны в Jupyter Notebook на Kaggle.

📌 Методология

Анализ охватывает период с 2015 по 2025 год и включает:

— Расчет логарифмической доходности (log returns) для 28 голубых фишек.

— Оценку волатильности (σ) на четырех временных горизонтах: 1, 3, 5 и 10 лет.

— Агрегацию данных на дневном, недельном, месячном и годовом уровнях.

— Ранжирование акций по уровню риска с цветовой визуализацией (красный = высокая волатильность).

🔎 Ключевые наблюдения

1. Отраслевая стратификация:

— Максимальная волатильность: металлургия (Мечел, σ до 1.096 на годовых данных) и строительство (ПИК).

— Минимальная волатильность: энергетика (ИнтерРАО, σ = 0.014–0.049) и банки (Сбербанк).

2. Зависимость от масштаба агрегации:

— Переход от дневных к годовым данным увеличивает σ в 5–20 раз (например, для Мечела: 0.033 → 0.612).

( Читать дальше )

Исследование волатильности акций Мосбиржи: стандартное отклонение простой доходности

- 18 августа 2025, 12:36

- |

Результаты исследования стандартного отклонения простой доходности голубых фишек Мосбиржи за 2015-2025 гг. Это продолжение нашей серии анализов рыночного риска.

📌 Методология:

— Рассчитано стандартное отклонение простой доходности (%)

— Временные горизонты: 1, 3, 5 и 10 лет

— Масштабы агрегации: дневной, недельный, месячный, годовой

— Визуализация через цветовую градацию (красный = высокий риск)

🔎 Ключевые выводы:

1. Секторальный анализ риска:

— Металлургия (MTLR/MTLRP) — лидер по волатильности на всех горизонтах

— Энергетика (IRAO) и нефтегаз (LKOH) — наиболее стабильные сектора

— Четкое разделение на 3 кластера риска (высокий/средний/низкий)

2. Масштабирование риска:

— Дневное стандартное отклонение: 1.5-3.5%

— Недельное: 3.0-8.5% (+120-150% к дневной)

— Месячное: 7-20% (в 2.5-3 раза выше недельной)

— Годовое: 30-165% (на порядок выше месячной)

3. Аномалии:

— IRAO показала уникальный скачок риска на 10-летнем горизонте (80.17%)

— Нелинейный рост риска при увеличении временного горизонта

💡 Практическое применение:

( Читать дальше )

Исследование логарифмической доходности голубых фишек Мосбиржи (2015–2025)

- 18 августа 2025, 10:50

- |

В рамках анализа российского рынка акций проведено исследование средней логарифмической доходности 28 голубых фишек Мосбиржи за 10-летний период. Эксперимент охватывал различные временные горизонты (1, 3, 5, 10 лет) и масштабы агрегации данных (ежедневный, еженедельный, месячный, годовой). Методология включала расчет логарифмических доходностей, ресемплинг данных и сравнительный анализ с цветовой визуализацией результатов. Особое внимание уделялось выявлению репрезентативных уровней доходности по секторам, которые могут служить ориентиром для количественных стратегий и оценки риск-премии.

Результаты показали:

Финансовый сектор (Сбербанк) и нефтегазовые компании (Лукойл, Новатэк) демонстрируют устойчивость на всех горизонтах

Металлургия (Мечел, ММК) и розничный сектор (Магнит) — максимальную волатильность

Долгосрочные (10-летние) доходности большинства эмитентов остаются положительными

Подробная аналитика с интерактивными таблицами и методологией доступна в Kaggle-ноутбуке:

( Читать дальше )

Рейтинг средней простой доходности акций Мосбиржи

- 18 августа 2025, 09:41

- |

В таблице представлены средние дневные простые доходности 28 голубых фишек за разные периоды. Лидеры по доходности — Сбербанк (0.06-0.14%), Аэрофлот (0.13%) и Новатэк (0.11%), тогда как Магнит (-0.11%) и РусГидро (-0.07%) показывают отрицательные значения. Особый интерес представляет цикличность Мечела: низкие показатели за 1 год (-0.14%), но сильный рост за 5 лет (+0.09%).

Полный анализ с таблицами для недельной, месячной и годовой доходности доступен в Kaggle-тетрадке: https://www.kaggle.com/code/eavprog/moex-avg-simple-returns-ranking. Данные могут быть полезны для сравнения стратегий и оценки риск-доходности.

Коэффициент Шарпа акций Мосбиржи

- 23 июля 2025, 20:12

- |

В данном исследовании проводится анализ эффективности акций Московской биржи через расчет коэффициента Шарпа — показателя доходности с поправкой на риск, определяемого как отношение средней избыточной доходности (над безрисковой ставкой) к стандартному отклонению доходностей (см. коэффициент Шарпа). Исследование охватывает 28 наиболее ликвидных акций (голубых фишек) за периоды 10, 5, 3 и 1 год (см. Акции Мосбиржи с полной историей за 10 лет) с преобразованием дневных значений в недельные, месячные и годовые через множитель √n (где n — число торговых дней в периоде) (см. Преобразование коэффициента Шарпа от дневного к произвольному окну). Методология предполагает нулевую безрисковую ставку для упрощения сравнения. Результаты визуализированы в виде ранжированных таблиц с цветовой градацией и групповых диаграмм, что позволяет выявить активы с оптимальным соотношением риска и доходности, проанализировать их динамику и использовать данные для построения сбалансированных портфелей.

( Читать дальше )

коэффициент Шарпа

- 18 июля 2025, 06:12

- |

Коэффициент Шарпа помогает оценить доходность инвестиций с учетом риска. Используется частными и профессиональными инвесторами для сравнения стратегий и оптимизации портфеля.

Формула:

Sharpe Ratio = (Rp — Rf) / σp

Где:

— Rp — средняя доходность портфеля,

— Rf — безрисковая ставка (например, по ОФЗ),

— σp — волатильность (стандартное отклонение доходности).

Как интерпретировать:

— >1 — хорошее соотношение риска и доходности,

— <1 — низкая эффективность,

— <0 — доходность ниже безрисковой ставки.

Источники:

[1] Простое объяснение: morpher.com/ru/blog/sharpe-ratio

[2] Пример расчета в Excel: finzz.ru/koefficient-sharpa-formula-rascheta-primer.html

[3] Базовое описание: blog.bcs.ru/koeffitsiyent-sharpa-chto-eto-takoye-prostymi-slovami

[4] Википедия: ru.wikipedia.org/wiki/Коэффициент_Шарпа

[5] Alt-Invest: alt-invest.ru/lib/sharpe_ratio/

[6] Финансовый словарь Smart-Lab: smart-lab.ru/finansoviy-slovar/sharpe-ratio

Переход от дневной волатильности к недельной, месячной и годовой

- 17 июля 2025, 21:13

- |

Переход от дневной волатильности к недельной, месячной, годовой или произвольному окну делается с помощью масштабирования стандартного отклонения (волатильности) по корню из количества периодов.

Если известна дневная волатильность, чтобы получить волатильность за T дней, её нужно умножить на знак корня из T.

Формула:

волатильность_Тдней = волатильность_дня × √T

Обратный переход: если дана годовая волатильность, чтобы получить дневную, её нужно разделить на √252, где 252 — среднее число торговых дней в году.

Примеры:

— Недельная волатильность = дневная × √5

— Месячная волатильность = дневная × √21

— Годовая волатильность = дневная × √252

Или наоборот:

— Дневная волатильность = годовая ÷ √252

Это работает, если доходности независимы и одинаково распределены (в реальности не всегда так, но формула используется очень часто).

Для других периодов используйте эту же логику, просто подставляя нужное количество дней.

( Читать дальше )

теги блога Алексей Енин

- ABS

- eurrub

- forex

- macd

- usdcad

- АБС

- Абсолютные валютные курсы

- акции

- акции мосбиржи

- алготрейдинг

- аналитика

- банки

- валюта рекомендации

- валюты

- взаимосвязи

- волатильность акций

- Вьетнам

- данные

- диверсификация

- доходность

- доходность акций

- золото

- инвестиции

- корреляции

- корреляция

- кофе

- коэффициент Сортино

- коэффициент Шарпа

- ликвидные акции

- математика

- мобильный пост

- МосБиржа

- оффтоп

- портфель инвестора

- скользящие средние

- теория

- теханализ

- товары

- торговые роботы

- торговый софт

- трейдинг

- финтех

- форекс

- формула

- хеджирование

- Шарп