Алексей

Глава "Сургутнефтегаза": нет смысла менять финансовую политику в погоне за курсом рубля и ценой нефти

- 29 сентября 2017, 10:51

- |

Владимир Богданов заявил, что санкции не повлияли на компанию, которая опирается на собственные средства и технологии

«Сургутнефтегаз» чувствует себя уверенно, несмотря на волатильность цен на нефть и укрепление курса рубля, компания намерена последовательно выполнять стоящие перед ней задачи как в добыче, так и в переработке, рассказал в интервью «Интерфаксу» глава компании Владимир Богданов.

— В прошедшем году ситуация для «Сургутнефтегаза» сложилась уникальная — компания получила убыток из-за укрепления курса рубля. Будете ли в связи с этим корректировать финансовую политику, менять способы размещения свободных средств? Как в целом оцениваете итоги работы компании в 2016 году — в разведке, добыче, переработке?

— Все планы на 2016 год мы выполнили как в разведке и добыче, так и в переработке. Как вы знаете, убыток отчетного года связан с внешними факторами. Операционная прибыль компании осталась на уровне прошлого года. Как будет меняться курс рубля — это связано с ценой нефти, процентными ставками, платежным балансом. Мы на эти факторы влиять не можем, да и государство имеет ограниченное влияние. Поэтому нет смысла менять свою финансовую политику в погоне за тем, чтобы угадать, куда пойдет курс рубля или цена нефти. Мы сосредоточены на своих задачах: обеспечении эффективности производства, снижении затрат, внедрении технологий.

( Читать дальше )

- комментировать

- 76

- Комментарии ( 0 )

Дивиденды Сургутнефтегаза 2017 - прогноз

- 29 сентября 2017, 10:36

- |

2016 год оказался для акционеров Сургутнефтегаза довольно «голодным». Из-за отрицательной переоценки валютной «кубышки» Сургутнефтегаз получил большой убыток, что оставило владельцев «префов» без привычных крупных дивидендов. По итогам 2016 года были объявлены и выплачены дивиденды по обыкновенным и привилегированным акциям по 60 копеек. Не густо, но лучше, чем вообще ничего.

А что дальше? Будут ли крупные дивиденды по итогам 2017 года? Все упирается в то, как поведет себя рубль в декабре. Чтобы хотя бы примерно представлять себе, чего ожидать по результатам 2017 года проведем небольшие оценочные расчеты, чтобы прикинуть, какие примерно дивиденды будут при соответствующем курсе рубля.

Размер кубышки на 30.06.2017: 2 118 367 337 000,00 руб.

Курс доллара на 30.06.2017: 59,0855 руб./доллар.

( Читать дальше )

Какие акции покупать по методике Гринблатта. Итоги полугодия 2017 года.

- 28 сентября 2017, 17:40

- |

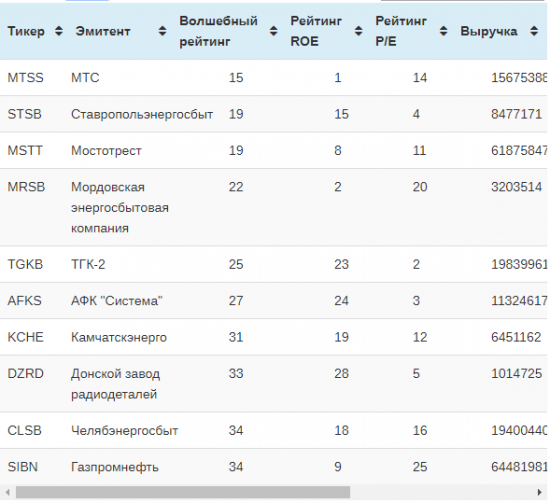

Прочитал сегодня книжку Джоэля Гринблатта «Маленькая книга победителя рынка акций». Книжка и в самом деле маленькая — по объему, да и читается легко. Отзыв писать про книгу не буду здесь — сами все прочтете. Суть в другом. В этой «маленькой книге» дается простая «волшебная формула», как выбрать себе портфель акций и получать доходность выше среднерыночных. Как и почему это работает — рассказывается в книге, здесь я не буду дискутировать на эту тему.

Суть формулы простая — берем все компании из доступного списка, в США это 3500 компаний, которые отслеживают всевозможные скринеры, сортируем их по рентабельности капитала в порядке убывания. Каждой компании присваиваем рейтинг — порядковый номер в списке. Это будет рейтинг компании по капиталу. Потом этот список пересортировываем так, чтобы отсортировать список в порядке убывания доходности акции как таковой (читай, по коэффициенту P\E). Каждой компании в списке присваиваем еще один рейтинг — это будет рейтинг доходности акции. Суммируем рейтинги для каждой акции. Это и есть «волшебная формула».

Далее в портфель выбираем акции с минимальным суммарным рейтингом. В книге предлагается в портфель выбрать 20-30 акций. И предлагается проводить такую процедуру периодически с целью ротации акций в портфеле. Тут тоже есть тонкости, они расписаны в книге довольно подробно. Суть «волшебной формулы» — используя этот механизм вы будете отбирать портфель хорошие компании по хорошей цене — все как у Баффета.

Естественно, захотелось получить такой «волшебный рейтинг» для отечественного рынка акций. Результат исследований доступен по ссылке (там полная таблица, в ней порядка 140 эмитентов, можно сортировать столбцы), здесь же приведен ТОП-10.

( Читать дальше )

Ищу владельцев паев "Сбербанк Арендный бизнес". Хочу купить по умеренной цене.

- 19 сентября 2017, 15:52

- |

- ответить

- 30 |

- Ответы ( 3 )

Баффетт сбросил Walmart и показал, что ритэйл, каким мы его знаем, умирает

- 15 февраля 2017, 16:13

- |

Berkshire Hathaway Уоррена Баффетта продала акций Walmart на 900 млн. долл, чтобы инвестировать их в авиакомпании. Такая продажа оставляет Баффетта практически без акций, и традиционному ритейлеру теперь приходится тащиться позади Амазон и других онлайн торговцев. Рыночная капитализация Амазона составляет 356 млрд. долл., а Walmart — 298 млрд. долл.

В прошлом году Баффетт признал, что традиционный ритейл столкнулся с конкуренцией со стороны гигантов электронной коммерции. На своем ежегодном обращении к акционерам в 2016 Баффетт сказал, что электронная коммерция — это огромная сила, которая повлияла на множество людей и повлияет еще на большее количество. Уоррен Баффетт уменьшил свой пакет акций Walmart. Свои первые покупки он совершал в 2005 году. Баффетт также сказал, что конкуренты Амазона, включая Беркшир в некоторых областях, даже не представляли себе как использовать эту силу, либо как ей противодействовать.

( Читать дальше )

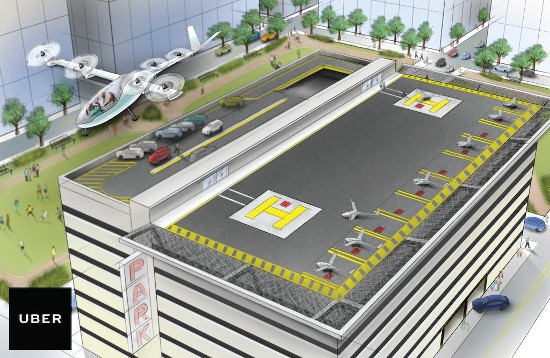

Uber нанимает ветерана НАСА, чтобы разрабатывать летающие автомобили

- 06 февраля 2017, 16:47

- |

В 2010 году опытный инженер из НАСА по имени Марк Мур (Mark Moore) опубликовал статью, в которой описал возможность создания электрических летательных аппаратов, которые могли бы взлетать и приземляться на манер вертолетов, но были бы меньшего размера и более тихими. Эти летательные аппараты могли бы быть скоростной альтернативой утренним пробкам по пути на работу. Исследованиями Мура восхитился по меньшей мере один из миллиардеров-технологов. После прочтения статьи, один из основателей Гугла Ларри Пейдж по-тихому основал и финансировал два стартапа в Силиконовой Долине: Zee Aero и Kitty Hawk, чтобы разработать такую технологию.

В настоящий момент Мур покидает НАСА, где проработал не меньше 30 лет, чтобы присоединиться к конкуренту Гугла: Uber Technologies Inc. Мур принимает пост технического директора в компанию «авиамаршруток» (т.е. подразумевается, что летательный аппарат будет двигаться по заранее определенному маршруту, но будет подбирать и высаживать пассажиров в любой точке маршрута, а не на заранее определенных остановках), чтобы разработать программу создания «летающих авто», известную как Uber Elevate.

( Читать дальше )

Малоизвестная часть бизнеса Амазон растет семимильными шагами и конкурирует с Google и Facebook

- 03 февраля 2017, 16:17

- |

Амазон приятно удивил одним из своих сервисов, который напрямую конкурирует с Google и Facebook, и отбирает их хлеб: онлайн-рекламу. В соответствии с последним отчетом о прибыли, «прочая» выручка в Северной Америке — предполагается, что она главным образом состоит из доходов от онлайн-рекламы — показала самый большой рост год-к-году — 60% в 2016 году. Годовая выручка составила 1,3 млрд. долл.

Хотя она довольна маленькая по сравнению с 80 млрд. долл. от Google, она показывает, что Амазон довольно быстро увеличивает свои рекламные предложения и в один прекрасный день стать угрозой индустрии. Во время презентации инвесторам аналитик UBS Эрик Шеридан (Eric Sheridan) указал на этот рост, спросив, каким видит свой рекламный бизнес компания в долгосрочной перспективе.

CFO Амазона Брайан Олсавски (Brian Olsavsky) не стал подробно пояснять это, подчеркнув, что сейчас «очень рано», но согласился с тем, что онлайн-реклама может быть «хорошей стратегией» для компании. Ославски заявил, что стратегия Амазона заключаются в том, чтобы быть полезными потребителям и увеличивать их возможности по покупкам и изучению товаров, главным образом за счет таргетированных рекомендаций. Это может быть отличной стратегией, в отличие традиционных методов, применяемых в торговле. Ославски так же отметил, что «спонсорский продукт» (sponsored product) также дает отличные возможности и является очень эффективным способом заинтересовать потребителя.

( Читать дальше )

Хищники российского банкинга рыскают в руинах российской экономики

- 02 февраля 2017, 17:57

- |

Российские ростовщики процветают. Фирмы, которые предоставляют микрозаймы людям, живущим от зарплаты до зарплаты, процветают в руинах экономики, пострадавшей от сильного спада. Все чаще безденежный россиянин не в состоянии получить стандартный банковский кредит и обращается к ростовщикам, чья деятельность не регулируется, чтобы свести концы с концами и платят почти 800% годовых.

«Наша модель — рецессионно-устойчивая» — говорит Юрий Провкин, глава самой большой в России микрофинансовой организации «Быстроденьги». — «Люди приходят к нам, когда у них лопнула автопокрышка или закончились деньги на телефоне».

Бизнесы, которые охотятся на уязвимые группы населения и взымают непомерный процент, не контролируются государством. Они используют удушающие кредиты и не попадают под банковское регулирование. Рынок российских ростовщиков вырос на 65% в 2016 году и объемы кредитования утроились за последние 2 года.

( Читать дальше )

4 признака, что распродажи на фондовом рынке начнутся в феврале

- 01 февраля 2017, 18:23

- |

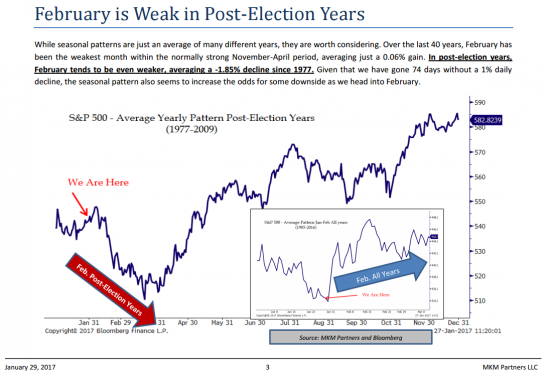

Сезонность

За последние 4 десятилетия февраль был традиционно слабым месяцем для акций. Этот тренд усиливался в поствыборный период, когда Сиплый в среднем падал на 1,85% в течение года, следующего за выборами президента

Дни без 1% отката

Включая минувший понедельник было 75 сессий без 1% отката в Сиплом, что означает самый длинный период роста за последние 11 лет. Период боковика указывает на то, что рынок исчерпал свой моментум. И если история является индикатором, то направление может смениться на нисходящее движение, учитывая февральские тенденции.

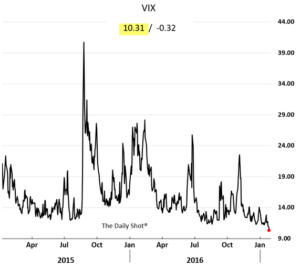

Страх становится важным фактором

Уолл-стритовская мера страха находится на самых низких уровнях с 2014 года, но в понедельник был самый большой скачок в процентах за три месяца. VIX находится на уровне 12, что подразумевает самодовольство на рынке, в то время как значения выше 20 указывают на то, что рынок ставит на сильное движение цены в ближайшее время, чем в более поздний период. Сильное резкое движение VIX в понедельник на уровень 11,88 все еще слишком маленькое по историческим меркам.

( Читать дальше )

Индекс волатильности находится на самом низком уровне за 10 лет

- 31 января 2017, 16:45

- |

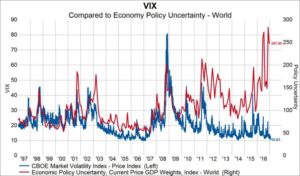

Индекс волатильности находится на самом низком уровне за 10 лет с 2007 года. Индекс волатильности VIX является распространенной мерой подразумеваемой волатильности опционов на Сиплого. Этот индекс вычисляется CBOE. Зачастую VIX упоминается как индекс страха или индикатор страх. Этот индикатор представляет собой меру рыночных ожиданий на следующий 30-дневный период. Низкие уровни VIX ассоциируются с высокими ценами на акции и высокой самоуверенностью. Высокие значения индекса коррелируют с низкими и волатильными ценами на акции и это отличное время для покупок акций.

На графике ниже показано, что индекс волатильности расходятся индексом политической неопределенности. Регрессионная модель показывает, что более вероятно повышение VIX до 30, а не колебания в районе 10.

( Читать дальше )

теги блога Алексей

- Apple

- Citi Group

- Dow

- ETF

- Goldman Sachs

- NASDAQ

- P\E

- python

- ROE

- S&P500

- WINDOWS 10

- автомобили

- акции

- акции роста

- акции США

- Амазон

- американские акции

- анализ акций

- анализ компаний

- Арсагера

- Баффет

- Боллинджер

- бонды

- брокеры

- вопрос

- ВСМПО-АВИСМА

- выборы США

- Газпром

- Голдман

- Голдман сакс

- Грааль

- Гринблатт

- Гросс

- дивидендные акции

- дивидендные аристократы

- дивиденды

- доллар

- доходность

- Доходность гособлигаций

- драги

- евро

- золото

- ЗПИФН

- инвестиции

- Инвестиции в недвижимость

- инфографика

- история успеха

- китай

- консенсус

- кооперация

- МосБиржа

- недвижимость

- неквалифицированные инвесторы

- нефть

- новости эмитентов

- Номура

- облигации

- опек+

- опционы

- Открывашка

- открытие

- открытие брокер

- оффтоп

- ПИФы

- портфель

- портфельное инвестирование

- портфельные инвестиции

- прогнозы

- процентные ставки

- размещение БО

- размещение облигаций

- рейтинги

- рецензия на книгу

- рынки

- Рэй Далио

- Сбербанк

- сводка по эмитентам

- советы

- ставка ФРС

- ставки ФРС

- Ставропольэнергосбыт

- сургутнефтегаз

- США

- технический анализ

- технологии

- товары

- торговые стратегии

- Трамп

- фонды

- форекс

- фосагро

- ФРС

- хайпы

- центробанки

- цинк

- цмт

- черный лебедь

- Шадрин

- экономика

- юмор