Блог им. alexey_s |Чрезмерная уверенность на рынках

- 26 декабря 2016, 16:15

- |

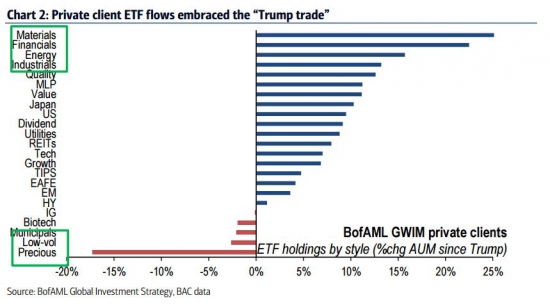

Приток в ETF денег частных инвесторов, воодушевленных «победой Трампа»

На диаграмме видно, что в «фаворе» фонды, инвестирующие в сырьевые компании, финансы, энергетику, и промышленность. Причем, сырье и финансы идут с большим отрывом. Драгметаллы — явные аутсайдеры.

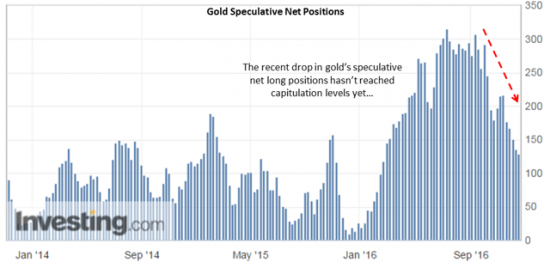

Объемы спекулятивных позиций по золоту

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. alexey_s |Ралли на американском рынке только начинается

- 28 ноября 2016, 17:36

- |

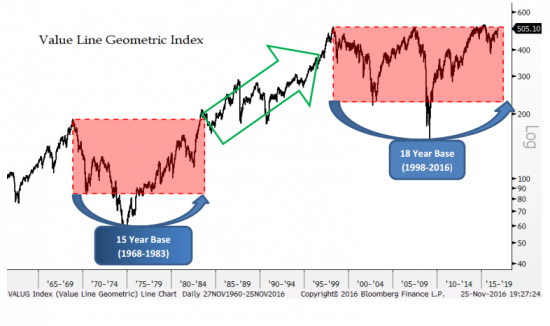

Многие аналитики озвучивают опасения, что американский рынок сильно перекуплен. Однако, некоторые аналитики из MKM Partners придерживаются другого мнения.

«Пробой вверх только начинается» — к такому выводу можно прийти, если посмотреть не на график Сиплого или голубые фишки Dow, а на Value Line Geometric Index, который состоит из 1675 американских акций. Этот индикатор от фирмы Value Line является равновзвешенным индексом, в то время как Сиплый — взвешенный по рыночной капитализации, а Dow — взвешенный по цене (price weighted).

( Читать дальше )

Блог им. alexey_s |5 инвестидей от JPMorgan на 4 квартал 2016 года

- 24 октября 2016, 18:25

- |

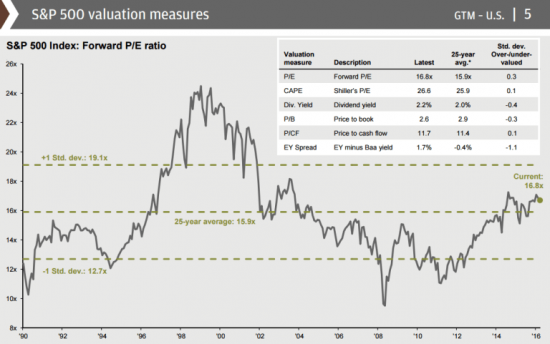

1. S&P500 слегка переоценен в настоящий момент.

На графике видно, что по сравнению с 25-лентними средними значениями S&P500 выглядит лишь слегка переоцененным в терминах P\E, коэффициентом Шиллера и соотношению Цена\Денежный поток.

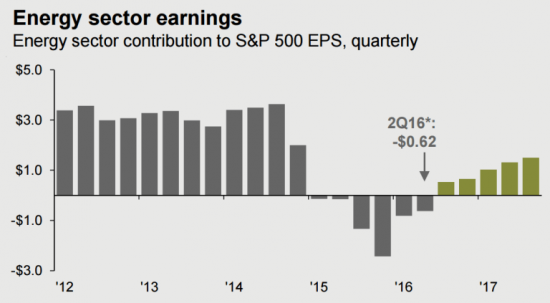

2. Энергокомпании почти вышли из красной зоны.

( Читать дальше )

Блог им. alexey_s |Упадет ли S&P500 в течение следующих трех месяцев?

- 14 октября 2016, 15:47

- |

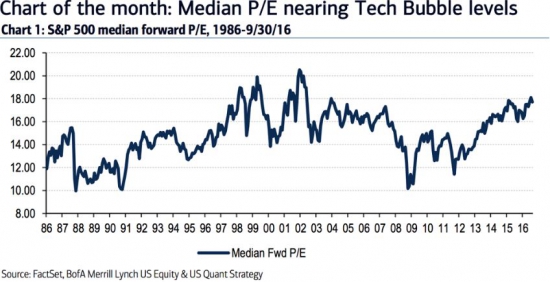

Существуют предпосылки того, что S&P упадет на 22% в течение следующих трех месяцев. Это мнение основывается на технических факторах, однако, текущие рыночные оценки и фундаментальные показатели поддерживают эту точку зрения. Текущее поведение цен очень сильно напоминает то, что было в начале 2000 года.

1. Среднее значение P\E находится вблизи значений, которые имели место на рынке в момент пузыря технологических компаний

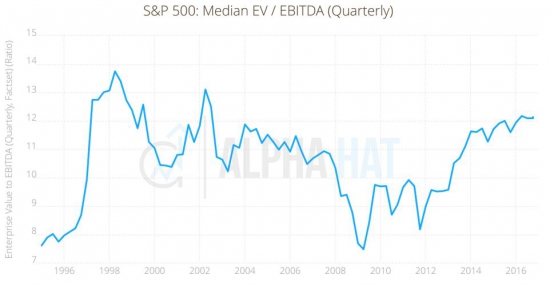

2. EV\EBITDA примерно на тех же уровнях, что и в начале 2002 года

( Читать дальше )

Блог им. alexey_s |Как сбалансированный S&P500 может дать более высокую доходность

- 05 октября 2016, 17:21

- |

Равновзвешенный S&P500 на длительном промежутке времени переигрывает S&P500, взвешенный по капитализации.

Уоррен Баффет в свое время рекомендовал своим детям вложить свое наследство в индексный фонд, а не в свою Berkshire Hathaway. Он считает, что тяжело переиграть рынок. Баффет, конечно, прав. Лишь немногие управляющие в состоянии постоянно переигрывать свои бенчмарки. Но инвесторам не стоит отчаиваться. Всегда есть возможность переиграть S&P500, хотя это потребует большей терпимости к риску и терпения. Один из таких методов заключается в том, чтобы инвестировать в равновзвешенный S&P500, который на длительном промежутке времени значительно переигрывает S&P500.

Если считать с 2003 года, то равновзвешенный S&P500 имеет доходность 13,4%, что существенно больше 10,2% от обычной сипы. Если бы вы купили акции в 2003 году и держали бы их, то ваши вложения учетверились бы.

( Читать дальше )

Блог им. alexey_s |Чрезвычайно низкая волатильность сигнализирует о том, что может быть большое движение по S&P500

- 09 сентября 2016, 17:44

- |

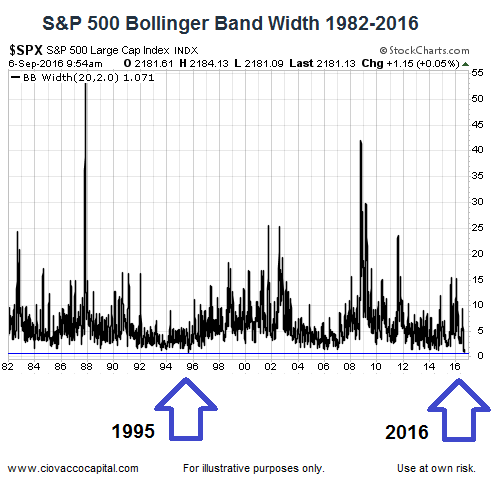

Многие опытные трейдеры знакомы с поговоркой: «чем дольше рынок остается в боковике, тем большее движение будет после пробоя коридора», такое мнение совпадает с концепцией периодов низкой волатильности, которые часто завершаются большими ценовыми движениями.

Ленты Боллинджера позволяют отслеживать такие периоды относительной волатильности. Когда данные ленты Боллинджера указывают на чрезвычайно низкие уровни волатильности, то это говорит нам, что приближается большое движение. Ленты Боллинджера на дневном графике S&P500 показывают, что волатильность никогда не была такой низкой с 1982 года, что означает, что приближается большое движение в акциях.

Ширина лент Боллинджера хорошо определяет Сжатие (в оригинале — Squeeze, не путать с «шортсквизом», когда «выносят медведей», здесь используется аналогия со сжатием пружины: чем сильнее сжимаем пружину, тем сильнее она разжимается — прим. пер.). Это просходит, когда волатильность снижается до очень низких уровней, на что указывают сужающиеся ленты. Верхняя и нижняя ленты основываются на стандартном отклонении, которое измеряет волатильность. Ленты сужаются по мере сужения диапазона цен. Теоретически, периоды низкой волатильности завершаются периодами высокой волатильности. Относительное сужение лент может предвещать сильное восхождение или снижение цен. После сжатия цена прорывается из диапазона и пробой соответствующей ленты начинает новое движение. Новое восходящее движение начинается со Сжатия и после того, как цена пробивает верхнюю ленту. Новое нисходящее движение начинается после Сжатия и последующего пробоя нижней ленты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс