Владимир Каминский

Обзор стратегии с инвестиционного форума ВТБ «РОССИЯ ЗОВЕТ!» 🔥👀

- 24 сентября 2025, 18:47

- |

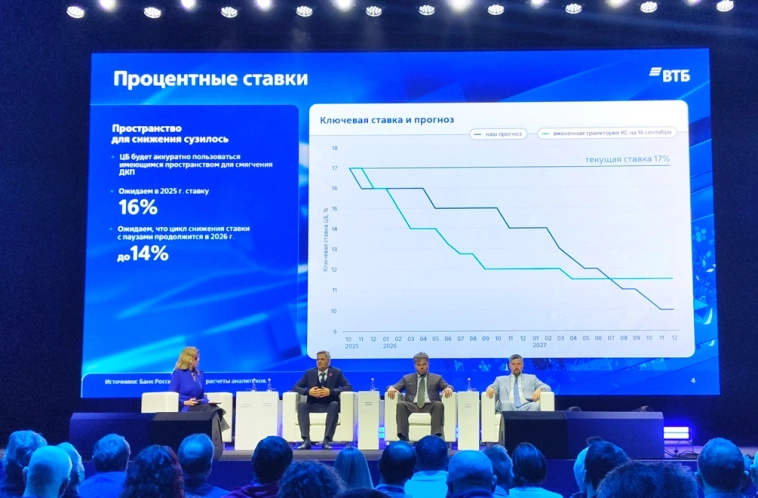

📉 Денежно-кредитная политика (ДКП)

Снижение ключевой ставки продолжится. Ожидается, что к концу года она достигнет 16%. Инфляционные риски сохраняются: бюджетный импульс, возможная корректировка бюджета, увеличение налоговой нагрузки. Несмотря на риски, дальнейшее снижение ставки выглядит неизбежным.

👉 Облигации (ОФЗ)

( Читать дальше )

- комментировать

- 2К | ★1

- Комментарии ( 1 )

Казаньоргсинтез и Нижнекамскнефтехим. Есть ли потенциал у сектора? Какая справедливая стоимость акций?

- 17 сентября 2025, 14:15

- |

Казаньоргсинтез (КОС) и Нижнекамскнефтехим (НКНХ) выпустили отчеты по МСФО за 1-е полугодие 2025 г. Исходя из отчетов и комментариев «Сибурa», немного обновим модели по компаниям.

📌 Казаньоргсинтез

В отчете по МСФО у «Казаньоргсинтеза» выручка выросла (+9,6%) за 1-е полугодие 2025 г. — с 51,6 млрд до 56,6 млрд руб.

( Читать дальше )

📉Текущие мысли про рынок📉

- 15 сентября 2025, 14:26

- |

Существенно изменил портфель в сторону обороны, редко так кардинально меняю.

👉 Мало того, что ставку опустили всего на 1% — что недостаточно в текущих условиях для переоценки акций вверх, — но и рассматривался вариант вовсе ее не менять. Решение оставить ставку на прежнем уровне может существенно ударить по инвестиционным идеям для большинства акций и сдвигает сроки их реализации (особенно в более рисковых историях типа Совкомбанка/Европлана). Если ставку оставят без изменений в октябре, это будет, мягко говоря, негативный сюрприз, а вероятность такого сценария уже далеко не нулевая.

👉 Окончание конфликта на Украине плохо прослеживается. Впереди нас ждет проинфляционный бюджет и рост инфляции (думаю, недавняя недельная инфляция — это первая ласточка). Исторически в странах с затяжными боевыми действиями низкой инфляции не бывает, но сберечь капиталы помогала иностранная валюта. Чтобы держать инфляцию под контролем, нужна высокая ключевая ставка, однако для условного Европлана ставка нужна существенно ниже и ее снижение должно произойти быстрее. Теоретически можно и отпустить инфляцию во время рецессии, но в таком случае валюта все равно должна давать не меньшую доходность.

( Читать дальше )

Инвестиционно-спекулятивный портфель на 1 сен. 2025 г. Ждем продолжения снижения ставки.

- 02 сентября 2025, 12:44

- |

«… всегда, с 1970-х годов, у меня было одно правило: Федеральная резервная система важнее всего. Ей нужно следовать, и нужно быть на одной волне с ней.» — Стэнли Дракенмиллер

Предыдущий пост: smart-lab.ru/company/mozgovik/blog/1186993.phpДоходность портфеля наконец обогнала доходность LQDT составила 18,5% с начала года (LQDT — 14,3%). Хотя в последний месяц счет вырос меньше индекса.

Пройдемся по основным изменениям в портфеле и общим мыслям.

👉 Динамика счета:

Структура портфеля:

( Читать дальше )

Комментарий к отчету ГК «Элемент» за 1 пол. 2025 г.: Уже не компания роста?

- 01 сентября 2025, 16:24

- |

За первое полугодие 2025 г. компания заработала 16,1 млрд руб. против 19,9 млрд за аналогичный период 2024 г. Напомню, обещан был рост бизнеса! За год ожидался рост как минимум на 25%, а теперь уже вызывает сомнение возможность показать выручку на уровне прошлого года.

Просадка произошла в главном сегменте, где находится подавляющая часть выручки, — электронная компонентная база.

( Читать дальше )

КуйбышевАзот, комментарий к МСФО за 1-е полугодие 2025 г. Рекордный операционный денежный поток 📈

- 01 сентября 2025, 10:06

- |

Предыдущий пост, написанный несколько недель назад: smart-lab.ru/company/mozgovik/blog/1188941.php

Выручка в 1-м полугодии 2025 г. осталась практически на уровне прошлого года: 44,1 млрд руб. против 43,6 млрд руб. в 1-м полугодии 2024 г. С 2022 г. компания отчитывается по МСФО раз в полгода.

Выручка по азотным удобрениям выросла почти на 25% благодаря росту цен на удобрения и консолидации приобретенных долей в совместных предприятиях (об этом упоминалось в предыдущей заметке). Снижение выручки произошло в основном в сегменте капролактама и другой продукции.

( Читать дальше )

Короткий разбор отчета НКНХ по РСБУ за 1пол.2025. Цены на полимеры снижаются📉

- 26 августа 2025, 00:39

- |

Выручка от продаж продемонстрировала значительный рост. За январь-июнь 2025 года она составила 132,2 млрд рублей против 115,9 млрд рублей за тот же период 2024 года. Однако 2-й квартал оказался слабее по сравнению с первым из-за ухудшения конъюнктуры, о чём говорилось в предыдущей заметке. Напомню, уровень выручки частично поддерживается благодаря введённому в эксплуатацию комплексу ЭП-600.

Цены на полимеры продолжили снижение.

( Читать дальше )

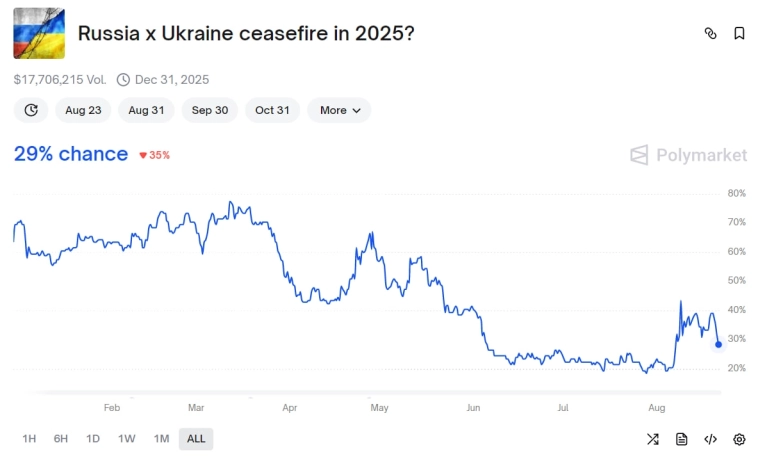

📉 Мирные ожидания снизились?

- 21 августа 2025, 15:15

- |

Мирные ожидание несколько снизились за последние пару дней, небольшой срез.

Ставки на прекращение огня в 2025

Ставки на прекращение огня до 31 марта 2026

( Читать дальше )

Короткий комментарий к РСБУ НКХП за 1-е полугодие 2025 г. Выручка существенно снижается 📉

- 20 августа 2025, 13:03

- |

В ожидании публикации отчетности МСФО коротко рассмотрим показатели РСБУ за первую половину 2025 года.

Предыдущий пост: https://smart-lab.ru/company/mozgovik/blog/1151641.php

Выручка сократилась с 5,5 млрд в 1пол2024 до 2,1 млрд за 1пол2025. Снижение почти в 2,5 раза!

( Читать дальше )

ФосАгро. Отчет по МСФО за 2кв2025. Цены на удобрения растут, а пошлин нет📈

- 08 августа 2025, 16:01

- |

Совсем недавно, месяц назад, общался с IR ФосАгро и делал обновление модели: https://smart-lab.ru/company/mozgovik/blog/1177885.php

Поэтому коротко пройдемся по вполне ожидаемым результатам МСФО за 2 кв. 2025 г. у ФосАгро.

В целом совпадает с расчетами из предыдущего поста, исходя из стоимости удобрений в рублях.

( Читать дальше )

теги блога Владимир Каминский

- AKMM

- bitcoin

- ethereum

- eurrub

- headhunter

- IMOEX

- Polymarket

- RGBI

- TON

- X5

- X5 Retail Group

- Автоваз

- акции

- алроса

- Астра

- атон

- афк система

- банки

- баффет

- Башнефть

- БПИФ Альфа-Капитал Денежный рынок

- БПИФ УК Первая Сберегательный

- Бурятзолото

- валюта

- ВИМ Ликвидность

- вклады

- втб

- Газпром

- ГМК Норникель

- денежно-кредитная политика

- дивиденды

- доллар рубль

- иис

- инвестирование

- инвестиции

- Индекс ММВБ

- Индекс МБ

- Индекс МосБиржи

- индекс РТС

- инфляция

- инфляция в России

- итоги года

- Итоги дня

- итоги недели

- ключевая ставка ЦБ РФ

- Книги

- книги об инвестициях

- КОНКУРС

- конференция смартлаба

- коррекция

- кредит

- криптовалюта

- левередж

- лензолото

- Лензолото АП

- лукойл

- Магнит

- мангер

- мобильный пост

- Нефть

- Нижнекамскнефтехим

- никель

- обзор рынка

- облигации

- ОФЗ

- палладий

- Полиметалл

- полюс золото

- портфель

- Портфель инвестора

- прогноз

- прогноз 2024

- прогноз 2025

- прогноз компании

- прогноз по акциям

- редомициляция

- рецензия на книгу

- Роснефть

- Ростелеком

- сбербанк

- СВО

- смартлаб премиум

- совкомбанк

- Соллерс

- ставка

- сургутнефтегаз

- технический анализ

- трейдинг

- Украина

- Уоррен Баффет

- форекс

- ФосАгро

- фьючерс mix

- фьючерс ртс

- ЦБ РФ

- экономика России

- Элвис Марламов

- ЮГК Южуралзолото

- Яндекс