Иван Совяк

Фонды Кэти Вуд раллируют, поскольку редактирование генов - еще на один шаг ближе к тому, чтобы стать реальностью

- 28 июня 2021, 23:52

- |

Два фонда Кэти Вуд снова в центре внимания, добавив в понедельник рыночной стоимости примерно на 1 миллиард долларов после многообещающего прогресса в области редактирования генов.

Wood's Ark Investment Management LLC является ведущим держателем компаний, работающих в этой области после того, как активный инвестор сделал раннюю ставку на Crispr Therapeutics AG, Intellia Therapeutics Inc. и Editas Medicine Inc. — три компании, использующие технологию редактирования генома человека под названием Crispr.

Arks также является вторым по величине держателем Beam Therapeutics Inc., еще одной компании, работающей над исправлением генетических мутаций.

Акции всех четырех компаний выросли после того, как Intellia и Regeneron Pharmaceuticals Inc. провели первое исследование препарата Crispr для изменения генов в организме, что привело к росту акций редакторов генов и других биотехнологий, работающих с терапиями на основе ДНК человека. Этот шаг знаменует отскок для Editas и Crispr, а также для пары активно управляемых биржевых фондов Wood, которые потерпели неудачу в начале этого года, поскольку инвесторы отказались от более спекулятивных акций роста в пользу безопасных убежищ.

( Читать дальше )

- комментировать

- 1К

- Комментарии ( 0 )

Ставки на кибербезопасность: полет нормальный

- 22 июня 2021, 23:28

- |

По результатам опроса, идея открытия позиций в ряде фондов возникла сама собой.

Позиции были открыты в 4 фондах.

1. WCLD - WisdomTree Cloud Computing Fund

Фонд развивающихся публичных компаний, ориентированных на предоставление клиентам облачного программного обеспечения.

2. HACK - ETFMG Prime Cyber Security ETF

Фонд компаний, предоставляющих решения для кибербезопасности, которые включают оборудование, программное обеспечение и услуги.

3. BUG — Global X Cybersecurity ETF

Фонд компаний, чей основной бизнес заключается в разработке и управлении протоколами безопасности, предотвращающими вторжения и атаки на системы, сети, приложения, компьютеры и мобильные устройства.

4. CIBR - First Trust Nasdaq Cybersecurity ETF

Фонд компаний, занимающихся кибербезопасностью в технологическом и промышленном секторах.

Доходность с открытия позиций 19 мая на текущий момент 14.19%, в то время как Nasdaq-100 прибавил за это же время менее 10%, а индекс РТС — менее 6%.

Резюмируя сказанное выше, @Тимофей Мартынов — Вам огромное спасибо за работу.

Идея проведения таких опросов выглядит очень достойной и перспективной.

Гепард готовится к прыжку. Расшифровываем брошку Набиуллиной.

- 11 июня 2021, 17:57

- |

Гепард готовится к прыжку. Расшифровываем брошку Набиуллиной.

Набиуллина надела на встречу с журналистами брошку с гепардом.

Денежный рынок на этом подрос. Валютный рынок (рубль vs. доллар) снизился. Фондовый отреагировал нейтрально.

Гепард - символ быстроты, свирепости и доблести.

Подобно тигру и пантере, он выражает качества агрессивности и могущества льва.

Гепард — быстрейший из всех наземных млекопитающих: за 3 секунды может развивать скорость до 110 км/ч.

Не Tesla Model S Plate, конечно. Но тем не менее.

Итак. Расшифровываем брошку Набиуллиной. Варики из предложенных. Либо в коментах ваш собственный.

ETF ARK Space Exploration готов к запуску

- 29 марта 2021, 17:19

- |

ETF ARK Space Exploration должен пройти листинг во вторник, 30 марта.

Много шума вокруг этого продукта, поскольку это первый запуск ETF Кэти Вуд за два года.

Канадские аналоги Emerge ARK — отличный вариант для канадцев.

Ожидание нарастало, и момент наконец настал. Новый продукт ARK Investment, ETF ARK Space Exploration (ARKX), готов к запуску. Это первый продукт, выпущенный Кэти Вуд и командой ARK за два года, и рынки с нетерпением ждали этого момента.

Еще в январе ARK объяснил четыре категории, которые будут нацелены на космический ETF:

* Орбитальные аэрокосмические компании — это компании, которые запускают, производят, обслуживают или эксплуатируют платформы в орбитальном пространстве, включая спутники и ракеты-носители.

* Cуборбитальные аэрокосмические компании — это компании, которые запускают, производят, обслуживают или эксплуатируют платформы в суборбитальном пространстве, включая дроны, воздушное такси и электромобили.

* Компании, поддерживающие технологии- это компании, которые создают технологии, необходимые для успешной аэрокосмической деятельности с добавленной стоимостью, включая искусственный интеллект, робототехнику, 3D-печать, материалы и накопители энергии.

* Аэрокосмические компании-бенефициары — это компании, которые получают выгоду от аэрокосмической деятельности, включая сельское хозяйство, доступ в Интернет, глобальную систему позиционирования (GPS), строительство и съемку изображений.

( Читать дальше )

Повышение налогов - следующая серьезная проблема для рынков

- 23 марта 2021, 15:29

- |

Повышение корпоративных налогов может сократить прибыль S&P на 9%.

В среде, в которой кажется, что всё происходит быстрее и быстрее, неудивительно, что как только опасения перешли от рецессии к более высокой инфляции, возник еще один страх. И этот страх — более высокие налоги.

В понедельник Нэнси Кук из Bloomberg сообщила, что администрация Байдена «намерена» увеличить налоги после принятия пакета помощи от COVID-19 на сумму 1,9 триллиона долларов США менее чем через два месяца после прихода к власти.

И хотя детали обсуждений, включая более высокие налоги, далеки от завершения, аналитики Уолл-стрит уже изучают, какое влияние более высокая ставка корпоративного налога может оказать на прибыль.

И, по большому счету, этот удар может составить почти 10% корпоративной прибыли в 2022 году.

«Наши экономисты ожидают, что следующий [фискальный] пакет будет частично оплачен более высокими налоговыми ставками, в том числе на прибыль корпораций», — заявила группа по стратегии акционерного капитала Goldman Sachs во главе с Дэвидом Костиным.

( Читать дальше )

После паузы во время COVID количество уходящих CEO снова растет.

- 05 февраля 2021, 15:00

- |

В прошлом, 2020 году еще до того, как пандемия COVID-19 стала главной сюжетной линией года, наблюдался резкий рост смены директоров (CEO).

В то время все еще растущая экономика и бурный рынок акций послужили тем не менее вызовом для многих покинуть свои посты.

По данным кадровой компании Challenger, Gray & Christmas, — рекордные 219 руководителей покинули свои посты в январе 2020 года.

А потом всё изменилось.

Весной 2020 года корпорации и руководители были вынуждены перейти фактически на «военное положение», сосредоточившись на том, чтобы корпорации продолжали деятельность, несмотря на беспрецедентный экономический шок, сжатие ликвидности и волатильность.

Бывший генеральный директор Disney (DIS) Боб Айгер, например, неожиданно ушел в отставку в конце февраля 2020 года. Однако к апрелю New York Times сообщила, что Айгер «фактически вернулся к управлению компанией».

Теперь одна из крупных корпоративных тенденций прошлого года, похоже, снова набирает обороты.

На этой неделе мы увидели, как два главных исполнительных директора — Джефф Безос из Amazon (AMZN) и Кен Фрейзер из Merck (MRK) — объявили о том, что они откажутся от должности генерального директора и перейдут на должность исполнительного председателя в своих соответствующих компаниях.

( Читать дальше )

Производственная активность завершила 2020 год на высокой ноте: для кого и что это значит.

- 06 января 2021, 14:44

- |

Во вторник, 05.01.2021, декабрьский показатель производственной активности Института управления поставками достиг самого высокого уровня с августа 2018 года, составив 60.7, что указывает на увеличившиеся темпы роста в секторе до конца 2020 года. Любое значение выше 50 указывает на рост активности в секторе. в то время как значения ниже 50 указывают на сокращение.

Ян Шепердсон из Pantheon Macroeconomics называет этот отчет «очень приятным сюрпризом».

Отчет ISM показал, что новые заказы, производство и занятость — среди других субиндексов — все росли более быстрыми темпами в декабре по сравнению с предыдущим месяцем. И хотя респонденты называли протоколы COVID и прогулы среди сотрудников сдерживающим фактором роста, Тимоти Фьоре, председатель комитета по обзору бизнеса ISM, отмечает, что на каждый осторожный комментарий относительно перспектив сектора было три положительных комментария.

В отчете был один компонент, который, безусловно, заставил некоторых на Уолл-стрит оживиться, поскольку в последние недели усилились постоянные опасения по поводу инфляции в начале цикла. Индекс уплаченных цен ISM резко подскочил в декабре до 77.6 с 65.4 в ноябре, что указывает на растущие темпы роста цен на производственные ресурсы среди производителей.

( Читать дальше )

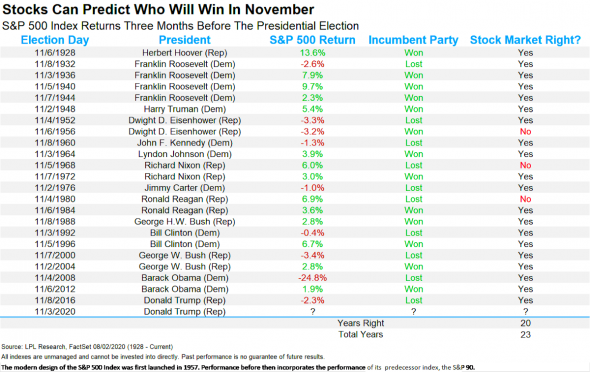

Фондовый рынок имеет хорошую репутацию в прогнозировании того, кто будет представлен в Белом доме.

- 21 октября 2020, 13:53

- |

На самом деле это довольно просто: когда акции росли за три месяца до выборов, действующая партия имела тенденцию выигрывать, и наоборот, когда акции падали, — отмечает Райан Детрик из LPL Financial.

Достаточно вспомнить, например, 2016 год. Мало кто ожидал, что Хиллари Клинтон проиграет, за исключением фондового рынка, так как акции были довольно слабыми до выборов.

Другими словами, данные свидетельствуют о том, что избиратели имеют тенденцию поддерживать действующую партию, если они связывают ее с увеличением фондового индекса, то есть благосостояния накануне выборов.

Фондовый рынок имеет хорошую репутацию в прогнозировании того, кто будет представлен в Белом доме.

Несмотря на то, что послужной список убедителен, он, конечно же, не идеален и не является убедительным аргументом.

И хотя личное богатство важно, это разумеется не единственное, что может быть важно для избирателей.

+4.52% — текущее значения за 2 недели до выборов

21.10.2020 3443 пункта

03.08.2020 3294 пункта.

Как 2020 год удивительно похож на 2009 год

- 15 октября 2020, 15:57

- |

Многое было сказано о резком восстановлении фондового рынка на фоне отставания экономики.

Вообще так было всегда, поскольку фондовый рынок является опережающим индикатором. Другими словами, это во многом — отражение будущего. Кроме того, фондовый рынок представляет более крупные компании, имеет международное присутствие и так далее. Для целей этого обсуждения давайте подумаем, насколько различия между фондовым рынком и экономикой сегодня аналогичны тем, как оно было одиннадцать лет назад.

Рост на американском фондовом рынке действительно заметен. После минимума 23 марта индекс S&P 500 вырос на колоссальные 57,0% за следующие 143 торговых дня.

В 2020 году есть много беспрецедентных моментов. Однако восстановление фондового рынка не входит в их число.

В электронном письме своим подписчикам в среду Николас Колас, соучредитель Datatrek Research, отметил, что рынок шел по пути, очень похожему на то, что мы видели в 2009 году, когда во время финансового кризиса акции упали.

( Читать дальше )

Как инвестировать в акции, если рекордные цены и волатильность заставляют нервничать

- 10 сентября 2020, 10:50

- |

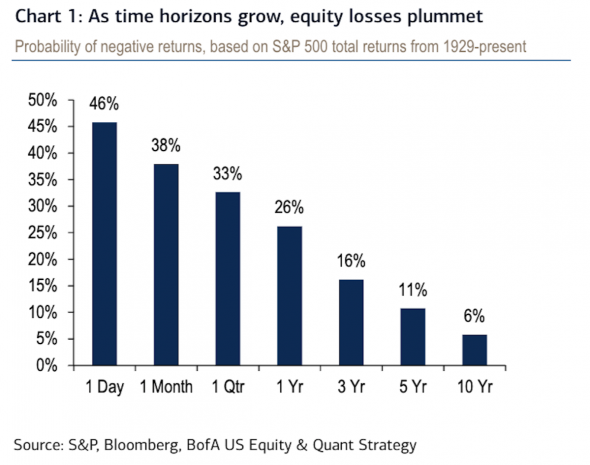

Время — лучший друг инвестора на фондовом рынке

Фондовый рынок на днях был захвачен приступом волатильности, когда цены достигли новых рекордных максимумов. И именно в такие времена инвесторы задают себе чрезвычайно сложные вопросы, например: «Стоит ли покупать провал?» или «Продать?»

Когда на кону стоит финансовое благополучие, как правило, не рекомендуется делать ставку на то, что, как вы думаете, произойдет в ближайшие дни, месяцы или даже несколько лет. Правда в том, что независимо от того, находится ли фондовый рынок на рекордно высоком уровне или торгуется около минимума медвежьего рынка, инвесторы всегда обеспокоены риском потери денег.

Итак, как следует думать с учетом всего этого? Что нужно понимать, прежде чем вкладывать новый капитал?

Ранее в этом месяце группа по стратегии акций Bank of America в США во главе с Савитой Субраманян предложила несколько простых, но вместе с тем проверенных временем рекомендаций.

«Лучший рецепт избежания убытков — это время: по мере увеличения временных горизонтов вероятность потери денег на акциях снижается», — написала Субраманян в записке для клиентов от 27 августа. Ее команда изучила историю и рассмотрела различные временные горизонты с 1929 года. И их выводы были очень простыми. Чем дольше вы были готовы удерживать акции, тем меньше вероятность того, что вы потеряете деньги.

Иначе говоря, чем сравнительно меньшее удержание позиции происходит, тем более оно разрушительно для капитала, в сравнении с долгосрочным удержанием позиции.

«В частности, для американских акций увеличение временного горизонта — это рецепт избежания убытков», — написала она. «10-летняя доходность S&P 500 была отрицательной только в 6% случаев; другие классы активов не обладают такими характеристиками — например, тот же уровень 10-летних потерь для товаров (commodities) составляет 30% (оба основаны на данных с 1929 года)».

( Читать дальше )

теги блога Иван Совяк

- AAPL

- ark invest

- Berkshire Hathaway

- Buffett

- DXY

- ESG

- ETF

- eurusd

- FinEx ETF

- FXRL

- IB

- IBM Corporation

- Interactive Brokers

- IPO

- ISM Manufacturing

- NASDAQ

- Nasdaq 100

- PMI

- Robinhood

- RSX

- RTSI

- S&P500

- S&P500 фьючерс

- Saxo Bank

- saxobank

- space x

- SPX 500

- TAL Education Group

- Tesla

- Teslamotors

- TSLA

- uso

- акции

- банки

- Баффет

- БПИФ

- валютный перевод

- выборы США 2020

- Газпром

- горизонт инвестирования

- давос 2020

- диванный аналитик

- доллар

- доллар 40 руб

- доход от торговли

- инвест идеи

- инвестирование в акции

- инфляционное таргетирование

- инфляция

- инфраструктура

- кибератака

- Кибербезопасность

- Китай Америка

- климатическое Оружие

- коронавирус

- кризис 2020

- кризис 2020. анализ рынков

- Кризис 2021

- крипта в массах

- кукел шмукел

- кэти вуд

- МосБиржа

- Московская Биржа

- Набиуллина Эльвира Сахипзадовна

- налогобложение

- Насдак 100

- начинающие трейдеры

- нефть

- нефтяной апокалипсис

- новая реальность

- обвал 2020

- обвал 2022

- опрос

- отрицательные цены на нефть

- оффтоп

- падение акций. Кризис

- переговоры

- пифы

- подарки к Новому году

- подарок для трейдера

- прогноз

- российский рынок акций

- Россиский рынок акций

- рост американской экономики

- РТС

- рынки анализ обвал вынос вниз

- Рынок акций США

- рынок труда в США

- сбербанк

- страна дураков

- стратегический анализ

- технологический прогресс

- уоррен баффет

- Уоррен Баффетт

- Федрезерв США

- финановый кризис

- фондовый рынок

- фондовый рынок

- фондовый рынок для начинающих

- фьючерс ртс