Valeriy Khrapov

Возрат 3НДФЛ за ИИС

- 11 сентября 2022, 19:28

- |

Коллеги, нужна помощь гуру или сведущих в налогах.

Ситуация такая. Подавал 3НДФЛ за 2020г, в т.ч. по ИИС на 400к. В прошлом году все получил.

В этом заполнял 3НДФЛ за 2021г, и понял, что не учел одну сумму по имущественному вычету за 2020.

Пришлось корректировать декларацию за 2020 и отправлять ее заново. Не так давно получил подтверждение о завершении камеральной проверки и деньги, но сумма пришла меньше, чем в моих расчетах.

Подал жалобу со своими расчетами, на которую получил ответ. И вот, что меня смутило:

инвестиционный налоговый вычет в сумме 348 000руб. (инвестиционный налоговый вычет в сумме 400 000руб. минус заявленный Вами, предоставленный в предыдущих периодах инвестиционный налоговый вычет, подлежащий восстановлению в размере 52 000руб.)

Т.е. в их формуле фигурирует сумма 348к, вместо 400к, которая уменьшает сумму возврата. Откуда нарисовалась эта сумма я так и не понял.

Если бы они хотели удержать 52к за 2019г по ИИС, то общая сумма возврата была меньше (хотя с этим не должно быть проблем ИИС я закрыл через 3 года).

Кто с таким сталкивался, на сколько это соответствует НК или это фантазии ответившего сотрудника?

- комментировать

- 496 | ★1

- Комментарии ( 3 )

Состояние бразильской экономики, падение финтехов, чего ожидать инвесторам?

- 09 ноября 2021, 18:09

- |

За последнее время такие финтехи, как XP потерял свыше 20%, PagSeguro более 30%, и многие задаются вопросом, с чем это связано, и какие дальнейшие перспективы у компаний из сектора. Давайте разберемся в этом

Для начала посмотрим, как в целом обстоит ситуация в Бразилии

- На последнем заседании ЦБ Бразилии поднял ключевую ставку на 150 б.п. до 7,75% — это самый высокий показатель за последние несколько лет, если учесть, что год назад она была на рекордно низком уровне – 2%

Мотивы такого решения просты. Первое – это инфляция. В сентябре она достигла двузначного роста – 10,25% (среди стран G20 впереди только Турция и Аргентина), при том, что в мае прошлого года было зафиксировано самое низкое значений за всю историю – 1,88%. По прогнозам инфляция немного замедлиться до 9–10% в оставшиеся месяцы, что в любом случае не позволит достичь таргета в 3,5% на 2021.

- Второе – это желание поддержать национальную валюту, которая демонстрирует хроническую слабость. За два года реал ослабел примерно на треть по отношению к доллару, и даже повышение ставки не остановило это движение. Поэтому с большой вероятностью ЦБ продолжит поднимать ключевую ставку и ходят разговоры, что в ближайшее время она достигнет уровня в 9,25%

( Читать дальше )

О чём умолчал «папа» Кийосаки?

- 23 марта 2021, 12:02

- |

Для кого: книга подойдет для широкого круга читателей. Есть много кейсов, как для начинающих инвесторов, так и для состоятельных людей, которые уже скопили свой капитал. Правда, не знаю, читают ли они такие книги 😊 Как выразился сам автор: «моя книга для тех, кто зарабатывает в других отраслях, которые не связаны с инвестированием, и хочет сохранить и приумножить заработанное»

О чем: Несмотря на свое инфоцыганское название, это лишь маркетинговая уловка. Про Кийосаки и его взгляды есть только одна небольшая глава. Автор книги – Исаак Беккер, который является финансовым консультантом и с учетом своего опыта раскрывает различные аспекты инвестирования, диверсификации портфелями, какие инструменты есть на рынке, как их правильно выбрать, какие могут быть подводные камни. Также присутствует много практических кейсов для людей, которые хотят инвестировать крупные суммы в фондовый рынок и не знают, с чего начать

( Читать дальше )

Продолжаем рубить деньги на IPO?

- 15 марта 2021, 18:37

- |

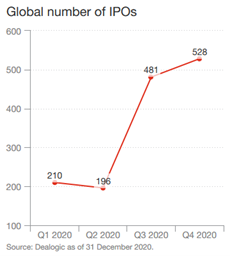

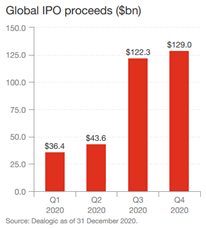

Глобально, в прошлом году было проведено1415 IPO, собравших порядка $331 млрд., по сравнению с 1040 и $199 млрд., в 2019. На Азиатско-Тихоокеанский регион пришлось половину сделок, на США 36%, но при этом на них приходится 57% глобальной выручки от IPO.

( Читать дальше )

Существуют три вида лжи: ложь, наглая ложь и статистика

- 23 февраля 2021, 00:42

- |

Для кого: в первую очередь для работников сферы здравоохранения, образования, поскольку в книге довольно подробно описаны системные проблемы в этих направлениях. Однако для остальных, кто так или иначе, сталкивается или внедряет KPI, книга также будет полезна и иметь прикладной характер. В том числе и для инвесторов, т.к. есть пару интересных кейсов

О чем: Цифры окружают нас вокруг, и все чаще мы стараемся все перенести и измерить в их плоскости. Успеваемость в школах и ВУЗах, эффективность сотрудников, коммерческих организаций и государственных учреждений, социальный уровень, благосостояние и т.д. В некоторых случаях внедрение и мониторинг за выполнением таких показателей действительно необходима, если правильны определены объекты, цели использования, определена полезность собираемых данных. В других ситуациях это может привести к манипулированию данных и нанести вред, вместо ожидаемой пользы. Почему одни больницы лечат лучше других, почему одни школы выпускают более успешных студентов, чем другие? Все дело в качестве оказываемых услуг или только в манипулировании данных? Отчего пострадали Mylan и Wells fargo.

( Читать дальше )

Всё знают и всё понимают только дураки да шарлатаны

- 30 января 2021, 22:39

- |

Для кого: Книга ориентирована на широкий круг читателей, но совсем начинающим инвесторам или просто интересующимся темой инвестирования будет сложно разобраться во всех тонкостях. Хотя однозначно, она принесет пользу и возможно оградит от неверных шагов в начале пути. Для опытных инвесторов и трейдеров – это скорей всего будет чтиво для размышления о вечных вопросах и проблемах на финансовом рынке

О чем: Автор повествует о разных классах активов, системах и механизмах торговли на рынке. Все это пропитано изрядной долей пессимизма, что с точки зрения подхода к инвестированию оправдано – лучше держать в голове негативные сценария развития, нежели грезить о заоблачной прибыли. Силаев приводит различные практические примеры, как можно потерять деньги, как вас могут ввести в заблуждение сверхдоходы гуру, кто может легально отобрать у вас деньги

Общие впечатления: Этой книгой я открыл читательский сезон 2021. Поначалу было приятно читать. Изложение мыслей и острый язык автора вызывали позитивные чувства и ожидания от книги. После прочтения 70-80 страниц, эти эмоции стали постепенно развеиваться, а после того, как перешагнул экватор книги, совсем улетучились. Обилие философствований, размышлений на отвлеченные темы вызывали только раздражение, особенно своя версия и примеры денежного квадрата (сказывается профессиональная деформация Силаева), и остаток книги я читал уже без энтузиазма по диагонали.

( Читать дальше )

Аренда vs. Ипотека от многодетного отца

- 08 января 2021, 10:47

- |

На смартлабе можно встретить с десяток статей про выгоду аренды жилья по сравнению с ипотекой. Адепты аренды приводят массу финансовых расчетов, аргументов в пользу такого решения. К счастью, наша жизнь состоит не только из материальных благ, а еще из эмоций, впечатлений, ощущений, переживаний и т.д.

За период моей семейной жизни я успел пожить и в съемной квартире, и у своих родителей, и у родителей жены, и однозначно могу заявить, что свое жилье (даже, если оно ипотечное) – это блаженство. Ни тогда, ни сейчас я не являюсь явным сторонником ипотеки и не буду топить за ее пользу, но хочу привести ряд аргументов, которые сподвигли меня на ипотеку.

- Вы хозяин в своей квартире. Вы никогда такого не почувствуете в чужой квартире, вы всегда будете думать, что скажет арендодатель, родственники, прежде чем что-то в ней сделать или изменить. Также и ваша жена не сможет обустроить быт, как она хочет – у нее будет тот же самый барьер

- Вы не будете заложником ситуации. Вас в любой момент могут попросить съехать с чужой жилплощади. Если переехать вдвоем еще не так сложно, то представьте переезд с детьми. А если ваши дети школьники и вам не удастся найти нужное жилье в этом районе? Задумывались, какой для них будет стресс переходить в другую школу, обзаводиться новыми друзьями?

( Читать дальше )

Будьте мастерами своего дела, прокачивайте свои скиллы

- 07 января 2021, 15:07

- |

Мне запала одна мысль: главное, что происходит на рынках — перераспределение капитала от худшего знания к лучшему. Мы получаем премию за свой скилл на рынке.

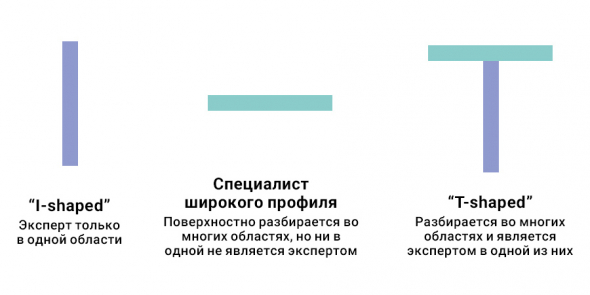

К этому высказыванию близка концепция развития T-shaped, т.е. нужно быть экспертом в одной специализации (I) и при этом обладать базовыми знаниями в смежных областях (–). Сочетания глубины в одной области и ширины в других и образует букву «Т». С ростом кол-ва инвесторов возрастает роль знаний. Знаний именно глубоких в области инвестирования. На одном везении далеко не уедешь.

Из этого встает вопрос, можно ли совмещать основную работу и постоянно обыгрывать рынок/показывать стабильно высокие результаты? Я думаю, что нет. Банально не хватит времени на развитие и прокачку своих скиллов. С другой стороны, даже 100% включение не гарантирует, что вы будете лучше рынка. Однако по моим наблюдениям, люди, которые тратят определенное кол-во время на свое развитие, успешнее тех, которые этого не делают. Вы не будете на самом пике, но будете лучшими среди большинства. Важно только определить и сконцентрироваться на одной области, т.е. нельзя быть одновременно и долгосрочным инвестором, и спекулянтом в акциям, и трейдером на фьючерсы.

( Читать дальше )

Как получить вычет по ИИС без вложения собственных средств

- 04 января 2021, 16:38

- |

Предыстория. В январе 2017г. я открыл ИИС. Тогда я особо не понимал для чего он нужен, и что с ним делать. К тому моменту у меня было несколько месяцев опыта работы на ММВБ и моментами желание закрыть все убыточные позиции и забыть про инвестиции. Смешение медлительности, опыта других и прочитанная фундаментальная литература, пересилили это желание, и я продолжил свой путь инвестора, но что делать с ИИС я так и не решил. У меня уже сформировался портфель на брокерском счёте, который показал прибыль. Завести бумаги на ИИС нельзя, продавать акции и заводить средства на ИИС также оказалось не вариантом – попадал на налоги, комиссии, которые нивелировали потенциальные вычеты по типу А. Об ИИС я благополучно забыл до конца 2019г, когда мой брокер рассудительно напомнил мне, что я могу получить 52 тыс. вычета за пополнение ИИС.

Собственных средств у меня почти не было. Весь капитал был в акциях, облигациях и продавать я их не хотел по причинам, которые описывал выше. Что было дальше? Я изучил все возможные варианты привлечения ДС. Оптимальным оказался взять потребкредит в зарплатном банке. Ставка была 9,5% — не лучшая на тот момент по рынку, но это компенсировалось тем, что мне не пришлось собирать док-ты или посещать отделения. В итоге я взял 750 тыс. + 50 тыс. собственных.

( Читать дальше )

Прогнозы и перспективы разных отраслей в 2021

- 17 декабря 2020, 10:58

- |

Я сейчас активно изучаю прогнозы на следующий год разных ассоциаций, агентств и т.д

Конечно, как показывает время, аналитики не редко ошибаются в своих предсказаниях, однако из этой информации можно выявить повторяющиеся паттерны и и сформировать собственное мнение, определить перспективные области инвестирования.

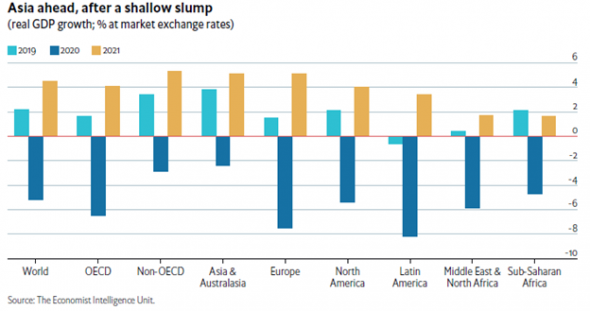

Я подготовил основные выжимки по отраслям из отчета The Economist Intelligence Unit, с которыми хочу поделиться.

ВВП:

- Мировой ВВП в 2021 увеличится на 4,5%, однако по итогам 2020 будет падение на ~6%

- Быстрее всего восстановятся азиатские страны, а некоторые страны (включая Китай) восстановят свои позиции уже в 2021

- Ведущие экономики в целом восстановятся в 2022 году, развивающиеся страны до 2024

Автомобильная индустрия:

- В 2021 ожидают рост новых легковых автомобилей на 15%, коммерческих на 16% по сравнению с 2020

- Рынок электромобилей увеличится с прогнозируемых 2,5 млн в 2020 до 3,4 млн в 2021 за счет поддержки государств, различных стимулирующих программ, развития инфраструктуры. Хотя их доля не превысит 4% от общемировых продаж.

- Продажи дизельных автомобилей будут падать и дальше. Вероятно, что правительства и дальше будут повышать налоги на топливо и выбросы

- В январе в ЕС вступят в силу новые стандарты по выбросам, что скажется на автопроизводителях, если только они не будут временно отложены, как например, в Китае

- Доля ЕС на мировом рынке электромобилей увеличиться с 22% в 2019 году до 31% в 2021 году, в то время как доля Китая упадет с 52% до 45%. Главной причиной будут щедрые стимулы и субсидии, предлагаемые в ЕС в 2021 году

- В Германии покупатели получат до 9 000 евро, что принесет пользу BMW и Volkswagen, а также Tesla, которая начнет производство на своем берлинском Гигафабрике в следующем году

- Однако Франция ограничит свои стимулы до 6000 евро, что повлияет на лидера рынка Renault

- Китайские производители начнут активную экспансию. BYD, который уже поставляет автобусы в несколько европейских стран, в январе выйдет на рынок Норвегии, Nio – во второй половине 2021. BYTON также планирует запустить свой первый электрический внедорожник M-Byte, в Швейцарии, Германии, Норвегии, Франции к концу года

- В 2021 вырастет потребность в утилизации аккумуляторов. Tesla, Northolt (Швеция), American Battery Metals (США) и Umicore (Бельгия) планируют запустить или расширить свои производства

( Читать дальше )

теги блога Valeriy Khrapov

- Cinemark Holdings

- Disney

- IPO

- netflix

- PagSeguro Digital Ltd

- XP

- автомобильный сектор

- акции

- Александр Силаев

- аренда

- бизнес

- Бразилия

- ввп

- вычет

- вычет по ИИС

- Деньги без дураков

- здравоохранение

- иис

- инвестирование

- инвестиции

- Инвестиции в недвижимость

- ипотека

- книги об инвестициях

- кредит

- Латинская америка

- налоги

- налогообложение на рынке ценных бумаг

- образование

- ритейл

- телекоммуникационный сектор

- финтех

- энергетика