Виктор Бавин

Долгосрочное инвестирование.

- 22 ноября 2020, 17:39

- |

Глобальная потребность. Перспектива роста.

Люди живут дольше. Фактически, число долгожителей во всем мире, как ожидается, более чем удвоится в следующем десятилетии. И в то время как люди также работают дольше, многие из них не накопили достаточно для дополнительного десятилетия или двух, для выхода на пенсию. Для того, чтобы поддерживать себя в финансовом отношении на протяжении всей жизни, мы должны инвестировать рано и последовательно.

Во многих странах Азии и Латинской Америки с формирующейся рыночной экономикой, создание богатства и повышение уровня доходов впервые приводят миллионы людей в средний класс, что способствует росту спроса на финансовые услуги, чем когда-либо прежде.

В России традиционная пенсионная система в значительной степени исчезла, и все больше людей несут ответственность за планирование и финансирование своих пенсионных выплат самостоятельно и без каких-либо указаний. А в Европе сохраняющиеся низкие темпы и неравномерный экономический рост затрудняют достижение финансовой безопасности.

( Читать дальше )

- комментировать

- 581

- Комментарии ( 3 )

Актуальное Interactive Brokers

- 22 ноября 2020, 17:31

- |

И обновление

Вы просили записать, вы писали в соцсети — я сделал.

Важное и полезное видео про:

Необходимые документы для подтверждения в Interactive Brokers

Основные отличия и преимущества брокера:

- Стабильный, финансово устойчивый и независимый американский брокер, не имеющий в собственном портфеле ипотечных и кредитных деривативов. Клиентские счета защищены гарантиями компаний SIPC и Lloyds(London).

- Доступ более чем к 100 биржам из 19 стран мира. Возможность торговать широчайшим набором финансовых инструментов с одного счета, включающим акции, облигации, фьючерсы, опционы, CFD`s, ETF, ит.д.

- Доступ на биржи осуществлен посредством профессиональной и многофункциональной торговой платформы Trader Work Station (TWS). В том числе есть возможность торговли посредством Iphone и Ipad.

- Торговля в один клик. Реализована система прямого вывода заявок на рынок по лучшей цене. Широкий набор профессионального инструментария. Данные в режиме реального времени.

- Возможность открытия субсчетов и торговля инструментами по различным валютам с одного счета.

- Возможность открытия субсчетов и реализация различных торговых стратегий относительно одного торгового счета.

( Читать дальше )

Десять интересных историй, связанных с биржей:

- 22 ноября 2020, 17:23

- |

1. В 2005 году один неопытный трейдер в японском банке хотел продать 1 акцию компании J-Com за ¥610,000. Вместо этого он по ошибке отправил ордер на продажу 610,000 акций по ¥1 за каждую(!). Это было равноценно продаже акций стоимостью в $3 млрд. всего за $5,000.

2. Сомалийские пираты организовали свою собственную биржу в 2009 году, где местные жители могли инвестировать в пиратские нападения на судна и получать свою часть «прибыли». Прям биржа Тортуги!

3. Каждое рождество Уолт Дисней дарил своей домработнице акции Диснея, которые она никогда не продавала. К моменту ее смерти, состояние домработницы насчитывало $9.5 миллионов, половина которого была отдана на благотворительность, согласно ее завещанию.

4. Рональд Уэйн был одним из основателей компании Apple. В 1976 году он продал свою долю в компании за $800. Сегодня его доля стоила бы $35 миллиардов. Но Уэйн заявил, что не сожалеет о продаже акций, потому что принял «лучшее решение из всех возможных, имея в тот момент на руках тот объём информации».

( Читать дальше )

Полезные ресурсы для акций и не только

- 22 ноября 2020, 17:05

- |

1. Financial Times (ft.com);

2. Wall Street Journal (wsj.com);

3. Bloomberg (Bloomberg.com);

4. Barron’s (barrons.com);

5. Zerohedge (zerohedge.com);

6. BlackRock Blog (Blackrockblog.com)

7. Seeking Alpha (seekingalpha.com);

8. Motley Fool (fool.com)

9. Рисерчи крупных банков — JP Morgan, GS, MS и тп (на сайтах банков, можно оформить подписку);

10. Annual Reports — сервис для поиска финансовых отчётностей среди 71к+ компаний (annualreports.com)

11. Morningstar (Morningstar.com)

Далее.

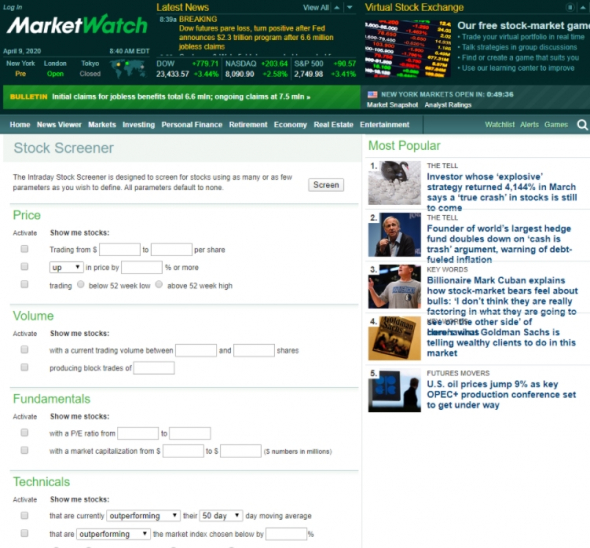

Скринеры акций

1. MarketWatch

http://www.marketwatch.com/tools/stockresearch/screener/

Очень легкий сайт в использовании с хорошим функционалом.

2. Нью-Йоркская фондовая биржа (New York Stock Exchange)

https://www.nyse.com/quote/XNYS:XOM

Примерно как сайт Мосбиржи, только больше функций

Очень полезная ссылка. Именно отсюда я беру статистику по акциям,

( Читать дальше )

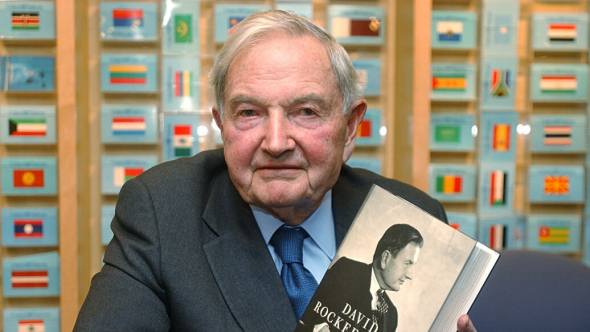

Про Рокфеллера. Старейший миллиардер.

- 21 ноября 2020, 15:52

- |

В ней рассказывает о своей жизни и делах.

про старшего Рокфеллера.

Его долголетие, образ жизни и привычки.

Большое количество примеров деловых операций.

В общем мне понравилась, рекомендую.

Цитата;

Прибыль, обладающая притягательной силой, создает рабочие места, увеличивает благосостояние и наделяет людей такими возможностями, на какие не способна ни одна социальная или экономическая система.

Дэвид Рокфеллер

Да кстати, 20 марта 2017 он умер.

Прожил 101 год. Только представьте, 101 год.

www.youtube.com/watch?time_continue=2&v=Hy1KEbuPs6g&feature=emb_logo

Редкость. Книга Спекуляция,как искусство - Диксон Уоттс.

- 21 ноября 2020, 15:22

- |

И друг Джесси Ливермора.

Он написал короткую, но глубокую книгу.

Подготовил краткий конспект книги.

1.Вечная бдительность – это цена успеха.

2.Сильные люди молчат. Когда сильный человек начинает говорить, он теряет свою власть.

3.Мужчины носят маски, и мир относится к ним серьезно; когда человек показывает свое настоящее лицо, мир смеется.

4.Слова - это монеты. Штамп их с вашим собственным изображением.

5.Есть язык науки, язык дипломатии, язык коммерции, язык духа. Чтобы понять человека, вы должны знать язык, на котором говорят.

( Читать дальше )

Истории Wall Street - Братья Хант

- 21 ноября 2020, 14:31

- |

Вплоть до своей смерти в 2014 году Нельсон Банкер Хант (Nelson Bunker Hunt), некогда богатейший человек на планете, утверждал, что у него и его брата не было и в мыслях монополизировать мировой рынок серебра.

Однако известно, что в 1980 году у Банкера, его младшего брата Герберта (Herbert Bunker Hunt) и некоторых других членов клана Ханта находилось в собственности примерно две трети всех мировых запасов серебра. «Но накопление слитков не было актом для манипулирования рынком», — утверждали они и их адвокаты все последующие годы. Напротив, это была стратегия защиты от прожорливой инфляции 1970-х — монументальная ставка против доллара США.

Так или нет, но долговой бум вкупе с крахом мирового рынка серебра не только стоили Хантам состояния, но и поставили под удар всю финансовую систему Соединенных Штатов.

Обвал цен на этот металл (так называемый «серебряный четверг», который и привел семью Хантов к банкротству) случился 35 лет назад, но это событие по-прежнему будоражит и волнует умы исследователей природы финансовых манипуляций. В то время как многие, включая известных аферистов Чарльза Понци (Charles Ponzi) и Берни Мэдоффа (Bernie Madoff), считают братьев Хант проходимцами в белых воротничках, другие видят в этих довольно эксцентричных техасцах жертв чрезмерных действий со стороны регулирующих органов и мстительных инсайдеров, которые не могли смириться с мыслью, что их провела пара мужланов с американского юга.

( Читать дальше )

«Дивидендные аристократы» на рынке США

- 21 ноября 2020, 13:42

- |

Чем хороши дивидендные истории

Дивиденды — это часть прибыли организации или компании, которая распределяется между владельцами ее акций или ценных бумаг. С ними неразрывно связано понятие дивидендной доходности, которая рассчитывается как соотношение выплат за последний год и текущей стоимости акции.

Следует отметить, что дивидендная доходность на американском рынке существенно ниже, чем на российском. Там 3-5% являются очень высоким показателем. Это связано с более низкими процентными ставками в США и компенсируется более умеренными рисками.

Желающим иметь стабильный приток доходов в долларах стоит обратить внимание на дивидендные истории на американском рынке акций, в особенности на «дивидендных аристократов».

Так называют компании, увеличивающие дивидендные выплаты не менее 25 лет подряд. Это своего рода элита фондового рынка.

( Читать дальше )

Как увеличить доходность?

- 20 ноября 2020, 23:27

- |

Дисклеймер:

Не является индивидуальной инвестиционной рекомендаций.Вы можете потерять Ваши деньги.

Многие пишут в личку и просят примеры портфелей на рынке США.

Всем трудно один определенного типа портфель посоветовать.

ЭТО ЗАВИСИТ ОТ ВАШИХ ЦЕЛЕЙ И ДРУГИХ ФАКТОРОВ.

Но сегодня покажу общий, базовый портфель. И легкий в реализации.

Итак начнем.

ПРИМЕР ПОРТФЕЛЯ

Вы формируете диверсифицированный портфель, состоящий из трех сегментов: 33,3 % капитала вкладываются в индекс Standard & Poor’s 500, 33,3 % – в облигации и 33,3 % – в иностранные ценные бумаги. В какой-то момент доходность зарубежных ценных бумаг возрастает настолько, что их доля повышается до 45 % от общей суммы активов в портфеле.

Доля облигаций снижается при этом до 21 %.

Доля индекса Standard & Poor’s 500, таким образом, возрастает до 34 % (45 % + 21 % + 34 % = 100 %).

Мы допускаем отклонение на 10 % от первоначально установленного равновесного значения (33,3 % + 10 % = 43,3 %).

( Читать дальше )

Истории Wall Street - Джордж Сорос

- 20 ноября 2020, 23:17

- |

Джордж Сорос — легендарный инвестор, финансист и филантроп.Фигура Сороса в финансовой среде конца ХХ-начала ХХI века приобрела масштабный размер: его высказывания расходятся на цитаты, а интервью с ним попадают на первые полосы. Его влияние разрослось с мира финансов на политическую арену. Его состояние превышает 8 миллиардов долларов.

Чёрная среда — 16 сентября 1992 года — в этот день произошло резкое удешевление фунта стерлингов. Относительно немецкой марки цена снизилась с 2,77 до 2,70 GBP/DEM (−2,52 %). Относительно доллара США цена снизилась с 1,86 до 1,78 GBP/USD (−4,49 %). В последующие две недели котировки продолжали снижаться.

Ещё 15 сентября Джон Мейджор отменил запланированный визит в Испанию из-за кризиса. Банк Англии делает ряд валютных интервенций. К спекулянтам присоединились многочисленные корпорации, пенсионные фонды, страховые компании.

( Читать дальше )

теги блога Виктор Бавин

- 1998 год

- 3 НДФЛ

- 3НДФЛ

- Dow Jones Industrial Average

- ES

- ES E-mini

- ES futures

- ETF

- ETN

- Hedge Fund Wizards

- IB

- IBKR

- Interactive Brokers

- quik

- S&P500

- S&P500 фьючерс

- TWS

- TWS от Interactive Brokers

- W-8BEN

- W8-BEN

- W8BEN

- Wall Street

- акции

- Акции РФ

- акции США

- банки

- баффет

- брокер США

- брокеры

- валюта

- Виктор Бавин

- высиживание прибыли

- грааль

- дефолт

- Джесси Лауристон Ливермор

- Джесси Ливермор

- Дивидендные акции

- дивиденды

- дивы

- доллар

- еврооблигации

- инвестирование в акции

- инвестор

- Интерактивброкер

- Интерактивброкерс

- Инфляция

- капитал

- капитализм

- Кеннеди

- Китай

- книги про инвестирование

- конференция смартлаба

- кризис

- кризис 2020

- леверидж

- лчи 2021

- московская биржа

- налог

- налоги

- налоговая

- Налогообложение на рынке ценных бумаг

- НАСЛЕДСТВО

- нефть

- облигации

- облигация

- опрос

- опционы

- опыт

- плечи

- плечи брокер

- пополнить счет

- портфели

- прибыль

- райфайзенбанк

- рецензия на книгу

- рокфеллер

- рынки

- рынок - глобальный взгляд

- сайт

- сайты ссылки

- сбер

- сбербанк

- серебро

- Скринеры акций

- сложные проценты

- сплит

- стратегии

- стратегия

- страховка

- США

- тинькофф

- трейдинг

- тренды

- тренды на рынке

- форекс

- фьючерс ртс

- фьючерсы

- шорт

- яндекс