Инвестировать Просто

🫡Календарь инвестора на неделю

- 24 февраля 2025, 07:15

- |

Прежде всего поздравляю всех мужчин и парней с прошедшим Днем защитника отечества. Всем только мирного неба над головами!

Кроме того, всех поздравляю с началом Масленицы. Пусть зимние холода отступают и на наш рынок приходит весенняя оттепель. Приблизить весну можно и нужно приготовлением и поеданием блинов со вкусными начинками.

И третье, началась последняя инвестиционная неделя февраля, время неумолимо бежит вперед и давайте посмотрим какие события российского фондового рынка нас ждут.

25 февраля — день инвестора Хэндерсон;

26 февраля — отчет по МСФО за 2024 год от Ростелекома;

26 февраля — данные о недельной инфляции от Росстата;

27 февраля — отчет по МСФО за 2024 год от Сбербанка;

27 февраля — отчет по РСБУ за 2024 год от Русгидро;

27 февраля — финансовые результаты за 2024 год от Ozon;

27 февраля — финансовые результаты за 2024 год от FixPrice;

28 февраля — отчет по МСФО за 2024 год от Интер РАО;

( Читать дальше )

- комментировать

- 286

- Комментарии ( 1 )

Взлеты и падения недели

- 23 февраля 2025, 13:16

- |

Геополитика активно влияла на наш фондовый рынок всю неделю, давайте разберем какие бумаги в индексе Московской биржи показали рост, а какие показали отрицательный рост.

🏆Топ-5 лучших акций недели:

1. Ростелеком +10,9% — в ближайшее время компания должна представить обновленную дивидендную политику. Больших надежд для инвесторов с дивидендной стратегией я не возлагаю, но с 5 рублей на одну акцию картина точно сдвинется.

2. Аэрофлот +10,6% — ждем того же, но уже без особого энтузиазма. Компания ожидаемо закроет год с прибылью впервые за последние 5 лет.

3. Новатэк +8,8%

4. АФК Система +8,3% — бумаги растут на взлете акций 🪓Сегежа на 27% за неделю.

5. Магнит +8,1% — ждем годовую отчетность. 2025 год — это год ритейла и IT, поэтому зеленый свет для компании.

Эта неделя прошла на фондовом рынке под зеленым флагом. 🚩В красной зоне находились только 5 компаний:

1. ПИК -4,8%

2. Астра -4,7%

3. МКБ -3,6% — после двух месяцев непонятного роста бумаги начали корректироваться.

( Читать дальше )

🔥Итоги 21 февраля на Московской бирже

- 21 февраля 2025, 19:07

- |

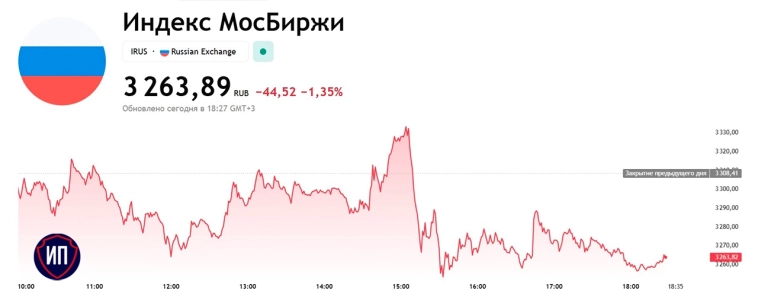

При отсутствии существенных событий на фоновом рынке по пятницам обычно происходит коррекция перед выходными. Инвесторы и трейдеры фиксируют полученную прибыль, тем самым индекс Московкой биржи откатывается назад. Эта неделя на рынке прошла под зеленым флагом, даже сегодня в первой половине дня рынок был выше 3300 пунктов, поэтому фиксировать было что, что и привело к коррекции главного бенчмарка страны на 📉-0,28% до 3 283,29 пункта к закрытию основной торговой сессии.

Недельный рост немного не дотянул до 100 пунктов и составил 📈+3,1%.

Распадская отчиталась за 2024 год снижением объема добычи угля на 2,1% до 18,5 млн. тонн и снижением продаж угля на 11% до 12,9 млн. тонн. По МСФО выручка за год упала на 21% до 1743 млн. долларов, что в итоге вместо прибыли годом ранее дало убыток к размере 133 млн. долларов. Совет директоров компании рекомендовал не выплачивать дивиденды за 2024 год. Логичное решение, так как платить не откуда. Акции компании после публикации отчетности зачем-то выросли на 📈+4,5%, вот это поворот.

( Читать дальше )

⛔️Какие компании станут главными бенефициарами снятия санкций?

- 21 февраля 2025, 08:22

- |

Отношения России и США понемногу теплеют, во всяком случае на словах. Но рынок уже воспринимает первые шаги как победу и индекс Московской биржи за несколько дней поднялся до уровня 3 300 пунктов.

Очевидно, что акции большинства компании взлетят с началом процесса отмены санкций, но некоторые компании выиграют от этого намного больше остальных.

1. Газпром. Компания молчит по поводу дивидендов за 2024 год. Бюджет на 2025-й их не учитывает, но аналитики не исключают сюрприза. А еще остается главный вопрос: вернется ли российский газ в Европу? Если да – акции могут выстрелить. За последний месяц мы видим уже ощутимый рост 📈26%.

2. Финансовый сектор в лице Сбербанка, ВТБ и Т-Технологий. Стоило появиться новостям о возможном возвращении Visa и Mastercard, как банковский сектор рванул вверх. Снижение транзакционных затрат и подключение к SWIFT могут стать новой главой в истории российских банков. Не стоит забывать и моратории на снятие денег с валютных депозитов и счетов в размере более 10 000 долларов США. Самый зеленый банк уже торгуется выше 310 рублей.

( Читать дальше )

🔥ЦБ обронил доллар. Итоги 20 февраля на Московской бирже

- 20 февраля 2025, 19:08

- |

Неужели ЦБ решил подойти к снижению инфляции с другой стороны?! На инфляцию в классической теории действуют три основных фактора.

1. Избыточный спрос. Тут регулятор работает по полной и давит высокой ключевой ставкой на снижение спроса.

2. На второй инфляционный фактор — рост издержек — ЦБ повлиять не может, хоть они и рекомендовали летом увеличить тарифы ЖКХ, а это гарантированные плюс 0,5% к годовому уровню инфляции.

3. Девальвация (ослабление) национальной валюты. Чем слабее рубль, тем дороже импортные товары в рублевом эквиваленте (иностранные лекарства, продукты, кофе, бананы). Снижение курса доллара к рублю не дает дополнительной прибыли экспортерам, но может повлиять на цены. В теории, в идеале. Главное, чтобы экспортеры не начали плакать, что сильный рубль в довесок к высокой ключевой ставке совсем убивает бизнес.

На завтра ЦБ установил официальный курс 88,51 рублей за доллар — это очередной полугодовой минимум. Как правило, сильный рубль негативно влияет на фондовый рынок, а вот геополитика и статистические данные по инфляции сегодня качнули индекс Московской биржи вверх на 📈+0,67% до 3 292,62 пункта.

( Читать дальше )

🏆Краткосрочные фавориты от БКС

- 20 февраля 2025, 09:17

- |

Аналитики БКС представили 7 компаний, которые в краткосрочной перспективе будут фаворитами рынка, в том числе по геополитическим основаниям. Во всяком случае так указано в релизе, хотя эту связь очень-очень сложно найти, но, как говорится, они аналитики — им виднее.

1. Сургутнефтегаз-п

Бумаги являются основным защитным активом от девальвации. Сейчас российская валюта демонстрирует уверенный рост, но, как показывает история, это не навсегда. Если курс рубля начнет снижаться, акции Сургутнефтегаза станут одним из главных бенефициаров. Дело в том, что компания держит свои свободные средства в валюте, а это значит, что при ослаблении рубля ее прибыль автоматически переоценивается в большую сторону.

Добавьте к этому щедрые дивиденды — прогноз на этот год составляет 9,5 рубля на привилегированную акцию — и получите инструмент, который может не только защитить капитал, но и принести стабильный доход.

2. Т-ТехнологииИнвесторы снова смотрят в сторону этой компании, и на то есть веские причины. Во-первых, возвращение дивидендов — один из ключевых факторов привлекательности. После паузы выплаты возобновились, а значит, акционеры снова могут рассчитывать на стабильный денежный поток (стучу три раза по дереву).

( Читать дальше )

🔥Нестабильный рынок 19 февраля

- 19 февраля 2025, 19:28

- |

Алгоритм Сбербанка оценил сегодня фондовый рынок России как волатильный, так как цена ряда активов меняется резко и с большой амплитудой из-за эмоций частных инвесторов. А разве в другие дни не так? Эмоции и волатильность — почти что ежедневный фон фондового рынка, а зачастую даже не фон, а главная скрипка игры на бирже. Индекс Московской биржи показал за день умеренный рост на 📈+0,36% до 3 270,64 пункта.

На рост мог повлиять комментарии от российской стороны об успешных арабских переговорах, ведь вчера по публикациям в СМИ создалось впечатление об обратном.

Хоть тут все норм, ведь страны ЕС одобрили новый 16 пакет санкций против России, в который войдут запрет на импорт алюминия, а также новые ограничения против теневого флота — они нашли еще 73 танкера.

Кроме того ЦБ ожидало на этой неделе снижение инфляции вслед за снижением инфляционных ожиданий. Частично их ожидания оправдались, так как инфляция за неделю составила 0,17%. Рост цен с начала года по 17 февраля составил 1,71%. Расчетная годовая инфляция составит 10,0%.

( Читать дальше )

29,5% годовых на облигациях Хромос Инжиниринг

- 19 февраля 2025, 08:40

- |

Давно мы не разбирали ВДО, а там ведь так весело и доходно. Нашел как раз новое размещение таких облигаций, доступное для неквалов, погнали смотреть.

Хромос Инжиниринг специализируется на производстве жидкостных и газовых хроматографов — программно-аппаратных комплексов для количественного и качественного анализа состава смесей. Основной производственной площадкой является цех в Дзержинске (Нижегородская область). Функционируют на рынке уже 30 лет.

Компания работает по модели вертикально-интегрированной структуры в нескольких взаимодополняющих областях, обеспечивая выполнение полного цикла работ: от металлообработки до инжиниринга крупных проектов и сервисного обслуживания клиентов.

Деятельность компании простирается на Россию, страны СНГ и ОАЭ. Компания активно участвует в импортозамещении крупных европейских и американских брендов.

👀Что там по выпуску?

👉Дата размещения — 20.02.2025г.

👉Дата погашения — 05.02.2028г.

👉Объем размещения — 250 000 000 рублей.

( Читать дальше )

🔥Арабские переговоры и Московская биржа 18 февраля

- 18 февраля 2025, 18:33

- |

Политика — не лучший друг для фонового рынка, так как любые политические решения (или, наоборот, не принятия их) сильно виляют на нестабильный рынок, повышая волатильность в бумагах. На завершение первого шага переговоров индекс Московской биржи отреагировал снижением на 📉-1,4%. Я на прошлой неделе писал, что без фундаментальных основ любой рост является спекулятивным и краткосрочным. На одном оптимизме далеко не уедешь.

Софлайн отчитался по МСФО за 2024 год ростом оборота почти на 32% до 120,7 млрд. рублей. Это позволило компании выйти на чистую прибыль в размере 1,8 млрд. рублей. Показатель чистый долг/EBITDA приблизился к 1,0х. На сильной отчетности акции компании могли бы показать хороший рост, но на фоне корректирующегося рынка рост составил только 📈+0,1%.

Т-Технологии 📉-2,3% оценили прибыль банковского бизнеса в январе 2025 года в размере 6 млрд. рублей, консолидированный кредитный портфель превысил 2,6 трлн. рублей, а число активных пользователей экосистемы выросло на 17% год году до 32,7 млн. человек. Отчетность по РСБУ не раскрывает в полной мере финансовый результат, так как по словам руководства компании, у них много других прибыльных направлений. Что не может не радовать инвесторов, будем ждать отчет по МСФО.

( Читать дальше )

24,5% на длинных облигациях Балтийского лизинга

- 18 февраля 2025, 11:37

- |

Давно у нас не было размещений облигаций от лизинговых компаний на долгосрочный период с фиксированной купонной доходностью. Давайте посмотрим что предлагает одна из топовых лизинговых компаний нашей страны.

Балтийский лизинг — универсальная лизинговая компания, специализирующаяся на предоставлении в лизинг автотранспорта, спецтехники и различных видов оборудования предприятиям малого и среднего бизнеса. Головной офис расположен в Санкт-Петербурге.

По последнему рэнкингу от РА Эксперт компания занимает 7 место из 111 лизинговых компаний, причем в топ-10 она входит уже достаточно продолжительное время. С одной стороны, это больше субъективный и имиджевый фактор, а с другой стороны, размер лизингового портфеля тоже не пустой звук.

👀Что там по выпуску?

📍Дата размещения — 28.02.2025г.

📍Дата погашения — 06.02.2035г.

📍Объем эмиссии — 3 000 000 000 рублей.

💰Размер купона — 24,5% годовых. Купон фиксирован и привлекателен инвесторам в случае снижения Центробанком ключевой ставки (а такой сценарий на февральском заседании совета директоров регулятора даже не рассматривался). Доходность к погашению, а точнее к оферте составит 27,45%.

( Читать дальше )

теги блога Инвестировать Просто

- headhunter

- IMOEX

- IPO

- IPO 2024

- SPO

- акции

- Акции РФ

- Алроса

- аэрофлот

- банки

- БКС брокер

- БПИФ

- брокеры

- ВДО

- ВТБ

- ВТБ инвестиции

- Вуш Холдинг

- Газпром

- деньги

- дивиденды

- доллар рубль

- заблокированные активы

- золото

- инвестиции

- инвестиции в акции

- инвестиционная идея

- Инвестиционный портфель

- инвестиционный портфель ИИС

- Индекс ММВБ

- Индекс МБ

- Индекс МосБиржи

- Индекс Московской Биржи

- инфляция

- итоги года

- итоги дня

- итоги инвестирования

- итоги месяца

- Итоги недели

- итоги торгов

- календарь инвестора

- КАМАЗ

- ключевая ставка

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- лизинг

- Лукойл

- Магнит

- ММК

- Московская биржа

- мтс

- народный портфель

- Нефть

- НЛМК

- Новатэк

- Новости

- новости рынков

- новости рынков

- обзор акций

- обзор рынка

- Облигации

- Облигации РФ

- обмен заблокированными активами

- отчетность

- отчеты МСФО

- офз

- пассивный доход

- Полиметалл

- Полюс Золото

- портфель инвестора

- прогноз по акциям

- Путин

- разбор

- размещение облигаций

- рейтинг

- Ростелеком

- Русгидро

- санкции

- сбербанк

- Сегежа групп

- События недели

- события новой недели

- совкомбанк

- СПБ биржа

- субфедеральные облигации

- сургутнефтегаз

- татнефть

- Тинькофф Банк

- топ 10

- торговые сигналы

- Транснефть

- трейдинг

- флоатеры

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- юмор

- Яндекс