SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

SciFi

Польза диверсификации при внутридневной торговле

- 15 января 2016, 23:59

- |

Сегодня были две сделки. По евро-доллару и нефти. Открыли их два разных робота с разными алгоритмами. В чем же польза этого подхода?

1. Вероятность промахнуться в двух сделках оба раза меньше (1/4), чем вероятность промахнуться в одной сделке (1/2). Положительное математическое ожидание торговли при использовании двух систем на двух инструментах достигается быстрее.

2. Когда уже сделки открыты, если они в правильном направлении, кривая эквити выглядит лучше.

Если бы я зашел полным объемом в любую из этих сделок, я бы заработал столько же. Но кривая эквити была бы не такая. Если бы я зашел только в евро-доллар, то после первого пика были бы снижающиеся пики и потом пик сверху. Если бы только в нефть, то половину дня счет бы не рос.

1. Вероятность промахнуться в двух сделках оба раза меньше (1/4), чем вероятность промахнуться в одной сделке (1/2). Положительное математическое ожидание торговли при использовании двух систем на двух инструментах достигается быстрее.

2. Когда уже сделки открыты, если они в правильном направлении, кривая эквити выглядит лучше.

Если бы я зашел полным объемом в любую из этих сделок, я бы заработал столько же. Но кривая эквити была бы не такая. Если бы я зашел только в евро-доллар, то после первого пика были бы снижающиеся пики и потом пик сверху. Если бы только в нефть, то половину дня счет бы не рос.

- комментировать

- 76

- Комментарии ( 4 )

Уровни по Brent или когда можно брать ее в лонг

- 11 января 2016, 17:38

- |

Судя по объему на пут-опционах на Brent (февральский WTI) на CME, ближайшая плита находится на 30$. (Сейчас 33.28)

Есть две плиты поменьше на 29 и 31. Видимо, числа не очень круглые, поэтому поменьше там опционов куплено. На мартовских опционах плита тоже в районе 31. На апрельские опционы пока спроса нет.

Вывод: по 31-30 можно брать в лонг со стопом ниже 30. При пробое 29 улетит на 26. Там можно смело шортить на всю котлету.

Есть две плиты поменьше на 29 и 31. Видимо, числа не очень круглые, поэтому поменьше там опционов куплено. На мартовских опционах плита тоже в районе 31. На апрельские опционы пока спроса нет.

Вывод: по 31-30 можно брать в лонг со стопом ниже 30. При пробое 29 улетит на 26. Там можно смело шортить на всю котлету.

Время на торговлю как параметр торговой системы

- 18 декабря 2015, 15:19

- |

Хотел бы поделиться одной мыслью, которая у меня возникла относительно количества сделок и времени. На мой взгляд, время, затрачиваемое на торговлю, — не маловажный параметр торговой системы.

В ЛЧИ и просто все смотрят на доходность. Мне кажется, правильнее учитывать не только доходность, но и такой немаловажный параметр, как затраты времени. Потому что время — это тоже деньги.

Например, рассмотрим двух трейдеров.

Первый тратит 3 часа в день на трейдинг и получает доходность 30% за месяц.

Второй тратит 3 минуты в день и получает доходность 5% за месяц.

Верно ли будет сказать, что первый трейдер успешнее? М

Я думаю, не совсем.

Затраты времени зависят, в частности, от количества сделок. И количество сделок можно использовать как один из важных параметров при оценке системы. Если у вас одна сделка в месяц, то вам достаточно тратить в день 3 минуты, чтобы оценить ситуацию, поставить где надо стопы и т.д. Если же вы совершаете по 5 сделок в день, то придется тратить гораздо больше времени и все время следить за позициями. Даже при использовании роботов, по моему опыту, приходится следить за их работой.

Я думаю, при выборе торговой стратегии нужно это учитывать. И выбирать оптимальную стратегию, которая дает хорошую отдачу не только в плане доходности (% на капитал), но и в плане времени (% на время).

В ЛЧИ и просто все смотрят на доходность. Мне кажется, правильнее учитывать не только доходность, но и такой немаловажный параметр, как затраты времени. Потому что время — это тоже деньги.

Например, рассмотрим двух трейдеров.

Первый тратит 3 часа в день на трейдинг и получает доходность 30% за месяц.

Второй тратит 3 минуты в день и получает доходность 5% за месяц.

Верно ли будет сказать, что первый трейдер успешнее? М

Я думаю, не совсем.

Затраты времени зависят, в частности, от количества сделок. И количество сделок можно использовать как один из важных параметров при оценке системы. Если у вас одна сделка в месяц, то вам достаточно тратить в день 3 минуты, чтобы оценить ситуацию, поставить где надо стопы и т.д. Если же вы совершаете по 5 сделок в день, то придется тратить гораздо больше времени и все время следить за позициями. Даже при использовании роботов, по моему опыту, приходится следить за их работой.

Я думаю, при выборе торговой стратегии нужно это учитывать. И выбирать оптимальную стратегию, которая дает хорошую отдачу не только в плане доходности (% на капитал), но и в плане времени (% на время).

Инвестиционная идея : лонг нефти

- 07 декабря 2015, 19:26

- |

Думаю, ниже 42 $ и выше 40 $ есть смысл лонговать нефть с инвестиционными целями — 70$ за баррель.

Идея основывается на следующем:

1. Сейчас она на лоях за более чем 5 лет. Покупать инвестор должен на поддержке. Продавать на сопротивлении. Лой за 6 лет и хай на индексе доллара говорят о том, что сейчас хорошая точка для входа. Если взять за цель годовой максимум — в районе 70$ за баррель, то потенциальная прибыль составляет 28-30 $. Даже если заложить соотношение риска к доходности 1 к 10, то стоп будет размещаться на примерно на 3$ от цены покупки или где-то в районе 37-39$.

2. 40 — красивая цифра, думаю, на этой цифре выйдут крупные игроки из своих шортов и перевернутся.

3. Фундаментально, арабский регион сейчас не стабилен. Идет война. Бомбят поезда с бензином. Бомбят ИГИЛ. Конечно, добыча выросла и еще вырастет возможно. Но нужно учитывать, что количество нефти на Земле уменьшается. Добывать все сложнее. Добыча из сланцев дорогая. Начнут закрываться буровые.

4. Количество спекулятивных шортов очень велико. Наверняка количество деривативов в шорте больше чем самой нефти. Все спекулянты вовремя выйти из шорта не успеют. Будут крыть по текущим ценам.

( Читать дальше )

Идея основывается на следующем:

1. Сейчас она на лоях за более чем 5 лет. Покупать инвестор должен на поддержке. Продавать на сопротивлении. Лой за 6 лет и хай на индексе доллара говорят о том, что сейчас хорошая точка для входа. Если взять за цель годовой максимум — в районе 70$ за баррель, то потенциальная прибыль составляет 28-30 $. Даже если заложить соотношение риска к доходности 1 к 10, то стоп будет размещаться на примерно на 3$ от цены покупки или где-то в районе 37-39$.

2. 40 — красивая цифра, думаю, на этой цифре выйдут крупные игроки из своих шортов и перевернутся.

3. Фундаментально, арабский регион сейчас не стабилен. Идет война. Бомбят поезда с бензином. Бомбят ИГИЛ. Конечно, добыча выросла и еще вырастет возможно. Но нужно учитывать, что количество нефти на Земле уменьшается. Добывать все сложнее. Добыча из сланцев дорогая. Начнут закрываться буровые.

4. Количество спекулятивных шортов очень велико. Наверняка количество деривативов в шорте больше чем самой нефти. Все спекулянты вовремя выйти из шорта не успеют. Будут крыть по текущим ценам.

( Читать дальше )

Закрывает ли лонги USDRUB инвестор по 67?

- 02 декабря 2015, 16:26

- |

Уровень 67 руб за доллар является сильным уровнем сопротивления и был достигнут 13-го ноября в районе 44$ за баррель как сейчас.

Инвестор должен продавать, когда все покупают. Я решил попробовать зашортить Si покупкой пут-опционов со страйком 67500 от этого уровня сопротивления. Думаю, нефть пойдет вверх, а Si, соответственно, вниз.

Основное, что мной движет, желание успеть продать доллары по 67. Хочется, конечно, по 71-72, но в прошлый раз эти уровни не были повторно достигнуты.

Вы скажете — неблагодарное это дело, пытаться поймать разворот. Но я думаю, на часовике и дневке можно пробовать ловить развороты. Недавно мне удалось поймать разворот, зашортив Сбербанк по 110. 110 — тоже был сильный уровень сопротивления, но гораздо более сильный, конечно, чем 67 на USD.

Планирую закрыть эту опционную позицию купленных путов на Сбере путем покупки ближайших колов, когда Сбер будет на 100 и потом на 92. Так как ликвидности на эти путы уже нет. Что думаете на этот счет?

Инвестор должен продавать, когда все покупают. Я решил попробовать зашортить Si покупкой пут-опционов со страйком 67500 от этого уровня сопротивления. Думаю, нефть пойдет вверх, а Si, соответственно, вниз.

Основное, что мной движет, желание успеть продать доллары по 67. Хочется, конечно, по 71-72, но в прошлый раз эти уровни не были повторно достигнуты.

Вы скажете — неблагодарное это дело, пытаться поймать разворот. Но я думаю, на часовике и дневке можно пробовать ловить развороты. Недавно мне удалось поймать разворот, зашортив Сбербанк по 110. 110 — тоже был сильный уровень сопротивления, но гораздо более сильный, конечно, чем 67 на USD.

Планирую закрыть эту опционную позицию купленных путов на Сбере путем покупки ближайших колов, когда Сбер будет на 100 и потом на 92. Так как ликвидности на эти путы уже нет. Что думаете на этот счет?

Золотое правило принятия решений в хаотичной среде

- 02 декабря 2015, 13:00

- |

Играя в покер и торгуя на бирже я нашел нечто общее и определил для себя золотое правило принятия решений.

При принятии одного частного решения выбирай всегда то решение, которое в долгосрочной перспективе при достаточно большом количестве подобных ситуаций, приведет к прибыли в общем итоге.

Рынок — явление хаотичное. Никогда не знаешь, что произойдет в будущем. Но выбирая какое-то определенное действие, нужно руководствоваться этим правилом.

Иными словами, при появлении определенной ситуации или совершении определенного трейда, нужно действовать так, как если бы ты такой трейд совершил 100 раз подряд, например.

Конечно, это все давно уже знают и называют торговлей с положительным мат ожиданием. Но как посчитать это мат ожидание? Это сложно. Проще представить, что будет, если вы будете так поступать много раз. Не обнулится ли ваш счет рано или поздно если вы будете идти ва-банк с вероятностью обнуления 1 к 1000? Если есть такая вероятность, то лучше всегда оставлять 1/2 или более крупную долю счета на то, чтобы отыграться при наступлении такого события.

При принятии одного частного решения выбирай всегда то решение, которое в долгосрочной перспективе при достаточно большом количестве подобных ситуаций, приведет к прибыли в общем итоге.

Рынок — явление хаотичное. Никогда не знаешь, что произойдет в будущем. Но выбирая какое-то определенное действие, нужно руководствоваться этим правилом.

Иными словами, при появлении определенной ситуации или совершении определенного трейда, нужно действовать так, как если бы ты такой трейд совершил 100 раз подряд, например.

Конечно, это все давно уже знают и называют торговлей с положительным мат ожиданием. Но как посчитать это мат ожидание? Это сложно. Проще представить, что будет, если вы будете так поступать много раз. Не обнулится ли ваш счет рано или поздно если вы будете идти ва-банк с вероятностью обнуления 1 к 1000? Если есть такая вероятность, то лучше всегда оставлять 1/2 или более крупную долю счета на то, чтобы отыграться при наступлении такого события.

Разумный инвестор: шорт Сбербанка

- 23 ноября 2015, 17:53

- |

ММВБ на хаях, Сбер на хаях. На хаях и эйфории инвестор продает. Я завидовал тем, кто зашортил его от 108 рублей, а теперь появилась возможность зашортить от почти 110 рублей.

Решил тоже войти в число шортилок Сбербанка с инвестиционным подходом :). Зашортил его аккуратно, купив декабрьские пут-опционы на декабрьский фьючерс со страйком 11000 по 365 рублей. Рискую 10% счета. Надеюсь на прибыль 30% к счету.

Сам Сбербанк мне никогда особо не нравился, как клиенту. Маленький процент, большой спред, высокая комиссия даже для переводов внутри России. Ну не может такой плохой актив так сильно вырасти при такой дешевой нефти и состоянии рос. экономики. Должен быть откат.

Сбербанк решил расширяться в Европу. Но с европейскими банками конкурировать он не сможет. А когда какой-либо бизнес расширяются в ту сторону, в которой он не компетентен, он обычно скатывается вниз.

( Читать дальше )

Решил тоже войти в число шортилок Сбербанка с инвестиционным подходом :). Зашортил его аккуратно, купив декабрьские пут-опционы на декабрьский фьючерс со страйком 11000 по 365 рублей. Рискую 10% счета. Надеюсь на прибыль 30% к счету.

Сам Сбербанк мне никогда особо не нравился, как клиенту. Маленький процент, большой спред, высокая комиссия даже для переводов внутри России. Ну не может такой плохой актив так сильно вырасти при такой дешевой нефти и состоянии рос. экономики. Должен быть откат.

Сбербанк решил расширяться в Европу. Но с европейскими банками конкурировать он не сможет. А когда какой-либо бизнес расширяются в ту сторону, в которой он не компетентен, он обычно скатывается вниз.

( Читать дальше )

Научите ставить стопы

- 09 ноября 2015, 19:47

- |

Мне это надоело. Мои стопы постоянно снимают. Как их правильно ставить, чтобы не было вот такого? При этом я не хочу закрываться по закрытию свечи, так как свеча может быть очень большой.

Отчет по безработице и закон Оукена

- 06 ноября 2015, 20:13

- |

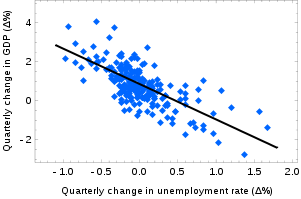

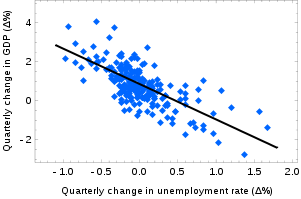

Изучаю экономические закономерности. Одна из таких закономерностей — закон Оукена (Okun's Law). Эта закономерность связывает темп роста ВНП (валовый национальный продукт) с темпом роста безработицы.

Эта закономерность является эмпирической, основа на корреляции и не имеет за собой какого-то строгого теоретического обоснования.

Зако́н О́укена — эмпирическая зависимость между темпом роста ВНП и темпом роста безработицы, предполагающая, что снижение темпа роста ВВП на 2% приводит к повышению уровня безработицы на 1 %. При этом точкой отсчета берется темп рост ВВП в 3% в год.

Формула:

%Change GNP = .856 — 1.827*(Change Unemployment Rate)

Пишут также, что этот закон помогает предсказывать краткосрочные изменения и хуже работает в долгосрочных прогнозах.

( Читать дальше )

Эта закономерность является эмпирической, основа на корреляции и не имеет за собой какого-то строгого теоретического обоснования.

Зако́н О́укена — эмпирическая зависимость между темпом роста ВНП и темпом роста безработицы, предполагающая, что снижение темпа роста ВВП на 2% приводит к повышению уровня безработицы на 1 %. При этом точкой отсчета берется темп рост ВВП в 3% в год.

Формула:

%Change GNP = .856 — 1.827*(Change Unemployment Rate)

Пишут также, что этот закон помогает предсказывать краткосрочные изменения и хуже работает в долгосрочных прогнозах.

( Читать дальше )

Классные фичи QUIK, которые должен знать каждый

- 30 октября 2015, 13:59

- |

Решил поделиться классной фичей (возможностью), которая есть у QUIK, но которую я, к сожалению, не знал, хотя пользуюсь им уже больше года.

Допустим, вы, как я, пользуетесь большим количеством индикаторов и просматриваете большое количество инструментов с помощью этих индикаторов.

Сохранить в шаблон можно только цвета, толщину линий и параметры индикаторов. Но оказывается, можно копировать индикаторы на любой другой инструмент или легко создать такой же график для того же инструмента с теми же индикаторами, но с другим таймфреймом.

Для этого просто выбираем созданный нами график со всеми индикаторами. Нажимаем Ctrl+N (копируется график) и нажимаем Ctrl+E (открываются параметры графика), затем Заменить инструмент в правом нижнем углу (заменяется инструмент созданного графика).

( Читать дальше )

Допустим, вы, как я, пользуетесь большим количеством индикаторов и просматриваете большое количество инструментов с помощью этих индикаторов.

Сохранить в шаблон можно только цвета, толщину линий и параметры индикаторов. Но оказывается, можно копировать индикаторы на любой другой инструмент или легко создать такой же график для того же инструмента с теми же индикаторами, но с другим таймфреймом.

Для этого просто выбираем созданный нами график со всеми индикаторами. Нажимаем Ctrl+N (копируется график) и нажимаем Ctrl+E (открываются параметры графика), затем Заменить инструмент в правом нижнем углу (заменяется инструмент созданного графика).

( Читать дальше )

теги блога SciFi

- ARIMA

- Br

- Brent

- BRN5

- ED

- EDU5

- GOLD

- HFT

- MACD

- QUIK

- Ri

- RIM6

- RiZ5

- RTS

- S&P500

- SBRF

- Si

- Si-9.15

- SiM5

- SiU5

- TSLab

- USD

- USDRUB

- акции

- алготрейдинг

- Альфа

- аналитика

- арбитраж

- бета

- Брокер

- Вариационная маржа

- Василий Олейник

- время

- Газпром

- грааль

- Гусев

- Девальвация

- деньги

- диверсификация

- Доллар

- евро

- жадность

- жизнь

- золото

- инвестирование

- инвестиции

- индекс доллара

- индикаторы

- инфляция

- ипотека

- квант

- кванты

- количественный анализ

- кукол

- курс доллара

- курс рубля

- маржин колл

- машинное обучение

- Механизм трейдинга

- ММВБ

- нефть

- Олейник

- опционы

- Открытие

- оффтоп

- портфель

- прогноз

- психология

- психология трейдинга

- рецензия на книгу

- риск

- риск менеджмент

- робот

- роботы

- РТС

- Рубль

- Сбербанк

- система

- системный трейдинг

- скальпинг

- смартлаб конкурс

- спекуляции

- среднесрок

- страх

- Талеб

- тейк-профит

- технический анализ

- Тимофей Мартынов

- торговая система

- торговые роботы

- торговый журнал

- трейдинг

- тренд

- треш

- управление капиталом

- философия

- философия трейдинга

- фьючерсы

- ЦБ

- черный лебедь