Replikant_mih

Скорости бэктестов. Вопрос.

- 04 февраля 2019, 16:57

- |

Сориентируйте, пож, у кого какие скорости бэктестов на используемой вами технологической платформе. Допустим берем простенькую стратегию с простой логикой — свечная конструкция или что-то аналогичное, где сама торговая логика не ёмкая по вычислительным затратам. Допустим один прогон 5-минуток (речь о свечных данных) за 5 лет сколько будет выполняться?

Изначально хотел узнать, какие скорости на Wealth-lab, но было бы интересно и на других платформах. Сейчас столкнулся с тем, что текущая платформа дает не удовлетворяющую скорости — вот думаю, или адаптироваться или же есть смысл посмотреть в сторону Велс-лаба и т.д…

- комментировать

- 1.7К | ★1

- Комментарии ( 98 )

Секрет успешного трейдинга ещё никогда не был таким простым и гениальным... подробности внутри.

- 18 января 2019, 16:14

- |

Ну да, название темы немного кликбейтное, но не пропадать же такой ценной идее из-за небольшого охвата аудитори)). Идея мне реально нравится, думаю, в ней много мудрого и кому-то, возможно, это поможет. Пост про внутреннюю гармонию при принятии решений в трейдинге.

Ни для кого, наверное, уже не секрет, что человеческие инстинкты и стандартные рефлексы на рынке скорее мешают, чем помогают. Поддавшись эмоциям, трейдер скорее всего сделает не самый рациональный выбор.

В основном в трейдерских кругах постулируется наступание на горло своим эмоциям. Типа учись контролировать, со временем очерствеешь и т.д. Правильно ли это? Сложно сказать, сейчас вот задумался, что, возможно, не очень.

Вообще, все эти инстинкты, эмоции, ощущения – это все про подсознание, подсознание – мощнейшая сила, драйвер внутри нас. Идти наперекор подсознанию не рекомендуется, себе дороже, почему же здесь по-другому?

Есть ли альтернатива? В смысле альтернатива тому чтобы с одной стороны сливать, а с другой стороны зажимать свои эмоции, идя в контры со своим подсознанием.

( Читать дальше )

Цели на 2019 год: Начало.

- 06 января 2019, 16:40

- |

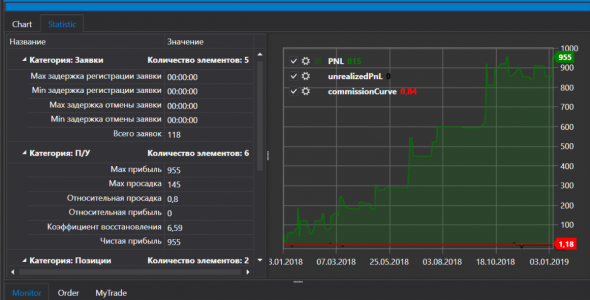

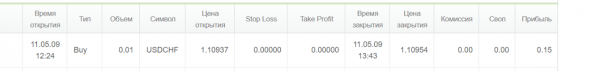

1. Отэксплуатировать на бэктесте подмеченную ранее на одной неликвидной бумажке закономерность. Done.

2. Запостить для галочки результата бэктеста с растущей эквити. Done.

3. Собрать под постом комментарии вида: «почем робот?», «а ты результаты реальной торговли этого алгоритма покажи», «ну и чё, небось инвесторов зазываешь?», «фи, у меня вагон таких и даже получше». В работе.

4. ...

...

Ладно, если что пост полушуточный. Но закономерность реальная. Интересный кстати челлендж замутить экзекьюшн для неликвидной бумаги, чтоб потом не писали: а чей это робот свечу нарисовал на 25% выше рынка?

Кстати, кто-то торгует алгоритмически слабо-ликвидные активы — ну там с дырявыми стаканами и т.д.? Там же роботы точно есть, может это, конечно, маркетмейкеры просто, но может ведь и нет.

Идея/Вопрос - алго-диверсификация инвестиционного лонга.

- 06 января 2019, 14:23

- |

Привет.

Инвестиции крутая тема, но, всегда есть что улучшить, не просто Buy&Hold, а что-то поинтересней. Наверняка что-то подобное можно (и, возможно, проще) реализовать через опционы, но я пока туда не суюсь, да и опционы далеко не на все активы есть, как я понимаю, более того — на достаточно ограниченный круг активов.

Итак идея:

— Выбираем смотрящую долгосрочно вверх бумагу. Как выбираем — в данном случае не имеет значения.

— Определяем сумму денег, которую задействуем.

— Определяем соотношение денег на инвестиционный лонг и на диверсифицирующую стратегию.

— Берем лонг на соответствующую сумму.

— Врубаем шортовую диверсифицирующую алго-стратегию на соответствующую сумму.

Как по задумке это должно работать:

— Диверсифицирующая стратегия должна быть такой что на благоприятном для себя рынке она зарабатывает больше, чем теряет на неблагоприятном — в общем стандартное условие для стратегии. Кстати, не принципиально чтоб это была алго-стратегия, но желательно чтоб системная. Ни для кого не секрет, что при падающем рынке шортовые стратегии в среднем буду чувствовать себя лучше чем лонговые, на растущем наоборот. Именно падение актива или его рост будет тем самым упомянутым фактором благоприятности.

— Итак, бумага падает — да, стоимость лонга снижается, но объем в кол-ве акций остается, шортовая стратегия при этом приносит плюс. Итого, имеем плюс по диверсифицирующей стратегии и снизившуюся цену актива, т.е. можно реинвестировать в инвестиционный лонг накопленную прибыль от шортовой стратегии, причем по приятным ценам, если актив ходит волатильно, цены могут стать очень приятными.

— Если бумага растет, лонг дает плюс, шортовая стратегия дает минус, скорее всего, но хотелось бы чтоб меньший чем плюс от лонга.

— Если бумага ходит туда-сюда, то если весь плюс шортовой стратегии реинвестировать в лонг, то на фазах роста актива шортовая стратегия будет уходить все в больший минус и в итоге проест весь свой капитал, поэтому, видимо, надо реинвестировать таким образом чтобы у стратегии всегда был запас на возможные неблагоприятные фазы. Прибыль шортовой стратегии превысила буферный запас — отлично — избыток реинвестируем в лонг, буфер уменьшился, приостанавливаем реинвест, ждем пока шортовая стратегия себя окупит и наполнит буфер.

Короче надо тестировать, наверно, не все так просто. Что думаете?

О первой сделке самые тёплые воспоминания.

- 21 ноября 2018, 12:47

- |

Наткнулся на свою первую сделку на реальном счете (да, собственно, я и начинал сразу с реального) — перелил немного долларов с Webmoney (всё что там было — копейки), скачала Meta Trader, и методом тыка открыл и закрыл первую сделку))). Незабываемые ощущения. Сейчас вот вспомнил, поностальгировал.

Tinkoff красавчики.

- 10 ноября 2018, 00:04

- |

Не люблю писать про конкретные персоналии, компании и т.д., но тут захотелось.

По телеку увидел рекламу. Сначала не понял про что, в одном из кадров мелькнул биржевой график — мимолетно, но опытный глаз сразу его признал, потом другие атрибуты и ближе к концу ролика озвучили что это Tinkoff инвестиции. Были мысли что какие-нить Alpari… — тоже было бы норм в целом.

Ну круто чё. Инвестиции в массы, финансовая грамотность в массы. Вы охренеете привлекать домохозяек если у вас рабочий инструмент — Quik, а у Тиньковцев дружелюбная простая приложенька. Домохозяйки оценят.

Хотя конечно доступ к фин рынкам совсем не означает автоматом фин. грамотность, но так бы хотелось чтобы люди понимали что такое пассивный доход, что такое дивиденды, что можно откладывать на старость не под матрац, а умнее. Гэп между тем как это может быть (США) и тем как это у нас (Россия) ещё очень-очень велик (я про вовлеченность граждан страны в операции на фондовом рынке), и если у кого-то это и получится, то почему бы не у Тинькова — не Маск конечно, но хорошие продукты делают — творчески, смело, с умом.

Вы всё ещё покупаете торговых роботов? - тогда мы идём к вам.

- 21 октября 2018, 10:50

- |

Есть ли смысл покупать торговых роботов? — Нет.

На этом, в принципе, можно было бы и закончить пост. Но расшифрую.

Для обоснования буду использовать модель воронки, сознательно не буду использовать никаких цифр, если интересно — сами подставьте. Просто не люблю писать проценты и вероятности от балды, лучше ничего не писать, чем такое.

Итак, погнали. На рынке имеется некоторое кол-во торговых роботов, которых можно приобрести, а теперь давайте прикинем, велики ли шансы заработать на этом мероприятии (на покупке, не на продаже :))) ). Далее идут этапы/слои/фильтры, отсеивающие роботов, которые не позволили бы вам заработать:

— Часть предложений — мошеннические (тут как везде, где есть хоть какие-то деньги — есть мошенники — возможно, при покупке вам даже ничего не пришлют).

— После отсеивания мошенников, часть товарищей продают заведомо неприбильных роботов (ими движет мотивации типа: а. он когда-то работал, мне трудно смириться с тем, что он больше не работаю, выжму из него ещё немного, продавая его; б. я протестировал на 150 инструментах, на 27 таймфреймах, на 5-ти комбинациях таймфрейм-инструмент робото зарабатывал — а-чё, не плюсовой, скажете? в. главное, красиво обставить продажу и чтоб купили, дальше хоть трава не расти, пох, что он минусовой).

( Читать дальше )

Жестокое развеивание пары трейдерских мифов. Торопитесь

- 12 октября 2018, 18:11

- |

Мифы есть не только в трейдинге. Мифы — в данном случае я о постулатах, не соответствующих действительности. Попробую проанализировать некоторые.

Начну немного издалека. Есть люди, которые стремятся отделиться от серой массы — лидеры, люди мыслящие нестандартно, сама мысль быть частью массы им не приятна. Да я и сам такой)), но не об этом. Если говорить о трейдинге, то такие люди любят идти своим путем — вы торгуйте свои неработающие треугольники, а у меня свой путь, вы торгуйте индикаторы, а у меня свой подход, вы торгуйте графики, а я буду стакан и т.д. Так вот часто в своем желании выделиться, обособиться такие люди преувеличивают свою особенность и особенность своего подхода.

Далее речь о двух видах «особенного» подхода:

1. Я не торгую историю, я торгую настоящее время. И один из представителей: я не торгую графики, графики — это история, я торгую стакан, стакан — настоящее.

2. Я не торгую графики, графики предсказать невозможно, я торгую психологию.

( Читать дальше )

Портфель нескоррелированных стратегий: ещё один подход к формированию.

- 05 октября 2018, 15:44

- |

Во-первых, говорить о корреляции стратегий, наверно, не совсем верно. Корректней говорить о связках стратегия-инструмент, или даже стратегия-инструмент-таймфрейм.

Думаю, не нужно напоминать о важности формирования нескоррелированного портфеля. Какие возможны подходы, вижу два:

1. Как-то генерим стратегии, потом формируем из имеющихся портфель таким образом чтобы корреляция внутри портфеля была не высокой.

2. Изначально генерим стратегии, удовлетворяющие данному критерию.

В данном посте про пункт (2).

Тут опять-таки вижу два пути, один системный и второй — не очень:

1. Не очень системный — как в Матрице освободить свой разум и генерить стратегии максимально разнообразные, используя разные подходы, свойства рынка и т.д.

2. Системный.

В общем пост про (2.2.).

Идея в чём:

Используем несколько классификаций стратегий, оцениваем качество конкретной классификации, конкретного классификационного признака на предмет его эффективности с точки зрения способности стратегий из разных групп одной классификации быть слабо коррелирующими между собой. Отбираем классификационные признаки, отвечающие данному критерию, и далее адресно генерим стратегии из нужного сегмента конкретной классификации с той идеей чтобы в итоге сформировать портфель стратегий где по каждому подходящему классификационному признаку распределение стратегий по группам равномерное. Т.е. мы используем данную модель для адресного рисеча стратегий с заданными характеристиками — рисёчим то, что нужно, а не то что легко или то, что приятно.

Например, берем классификационные признаки (чисто для пример, в реалии нужно серьезней к классификационным признакам подойти, делая их максимально обобщенным, чтобы в т.ч. группы в пределах каждой классификации охватывали весь возможный спектр стратегий):

( Читать дальше )

Трейдинг и настольный футбол.

- 30 сентября 2018, 12:19

- |

Надеюсь, в правилах Смарт-лаба нет лимита на количество постов за день от одного человека с темой вида «Трейдинг и /*вид спорта*/».

В общем каждый день рубимся после работы с арт-директором в настольный футбол, раньше рубилось больше народу, щас только мы остались, я всегда был чемпионом. И сейчас признанный чемп. И как KiboR про настольный теннис написал — контроль эмоций решает. Интрадейтрейдерская моя закалка позволяет мне побеждать. В нужный момент собраться, в нужный момент осознать, что эмоции захлестывают, в нужный момент их взять под контроль, где-то расслабить булки и взорваться, когда надо — действовать. У меня даже есть две фразы, от которых соперника бросает в дрожь — «погнали» и «собрался», потому что после них я реально собираюсь, а подсознание соперника просекло, что что каждый раз после этих фраз я играю как другой человек и подсознание противника верит в «магию» этих фраз. Ну а я просто собираюсь. Особенно прикольно играть весь матч на расслабоне, начинать проигрывать почти в сухую и перед финальными парой очков «собираться» и «магически» побеждать! Это так клёво!

Выжду время и потом, видимо, надо ещё запилить пост «Трейдинг и плавание»))), но чёт там аналогий не найду наверно).

теги блога Replikant_mih

- algo

- ChatGPT

- CL

- data mining

- esignal

- intraday

- llm

- Machine Learning

- ML

- Multicharts

- Quik

- research

- S#

- S#.Designer

- stocks

- stocks in play

- TradingView

- wealth-lab

- активы

- акции

- алгоритмическая торговля

- алгоритмический трейдер

- алгоритмический трейдинг

- алготрейдер

- алготрейдинг

- анализ

- брокеры

- будущее

- бэктестинг

- грааль

- График

- гуру

- диверсификация

- жить с рынка

- жить с трейдинга

- закономерности

- ИИ

- инвестиции

- индикаторы

- интрадей

- Интуитивная торговля

- искусственный интеллект

- итоги 2017

- кодинг

- коронавирус

- кризис

- Кризис 2020

- Кургузкин

- лонг

- мартингейл

- машинное обучение

- море

- налоги

- настроение толпы

- нейросети

- НЛП

- обвал

- околорынок

- опрос

- Оптимизация

- отдых

- Открытие брокер

- оффтоп

- Ошибки трейдера

- падение

- паника

- плечи

- поиск идей

- портфель стратегий

- преодоление

- прогнозы

- психология

- психология трейдинга

- рефлексия

- роботы

- ручная торговля

- сила воли

- системная торговля

- системный трейдинг

- системостроение

- случайности

- смартлаб

- спекуляции

- стакан

- статистика

- технический анализ

- тильт

- торговые роботы

- торговый софт

- трейдер

- трейдинг

- тренд

- успех

- фундаментальный анализ

- фьючерсы

- цена

- человечество

- эквити

- эмоции в трейдинге

- яма