Ольга Крупина

Ипотека не любит спешки, а любит инвестиции

- 03 февраля 2020, 08:40

- |

Ипотека — это не только про траты и про деньги, которые человек выплачивает в будущем. Часто первый взнос и его накопление- это вопрос сохранения денег и поиска удачного момента для их использования.

Для внесения первоначального взноса обычно есть два пути: взять потребительский кредит или накопить сумму. Первый выбор, по своей практике, никогда ничем хорошим не заканчивался: совокупный долг заёмщика становился еще больше, общая ставка (вместе с ипотекой) повышалась, например, с 7% до 11%. В итоге, даже хороший заемщик с идеальной историей испытывал большие проблемы при выдаче долга.

Ипотека — это не только про траты и про деньги, которые человек выплачивает в будущем. Часто первый взнос и его накопление- это вопрос сохранения денег и поиска удачного момента для их использования.

Для внесения первоначального взноса обычно есть два пути: взять потребительский кредит или накопить сумму. Первый выбор, по своей практике, никогда ничем хорошим не заканчивался: совокупный долг заёмщика становился еще больше, общая ставка (вместе с ипотекой) повышалась, например, с 7% до 11%. В итоге, даже хороший заемщик с идеальной историей испытывал большие проблемы при выдаче долга.

( Читать дальше )

- комментировать

- Комментарии ( 7 )

ВДО на рынке Европы: позаимствованная и адаптированная традиция

- 23 января 2020, 08:48

- |

Удачный момент для удачного заимствования

Первая волна подъема ВДО в Америке, как мы помним, пришлась на начало 1990-х годов. Американский рынок высокодоходных облигаций в течение последующего десятилетия находился под давлением, ограничившим его возвращение к росту. В то время, как американская экономика восстанавливалась от кризисных явлений, в Европе шли активные интеграционные процессы. Они подталкивали не только экономический рост, но и применение новых конструкций на финансовом рынке.

Исследователи сходятся во мнении, что как такового High Yield рынка до 1997-1998 в Европе не было: европейские инвесторы, рассматривавшие ВДО как потенциальные активы, инвестировали в американские бумаги, а предприятия в рамках своих стран не находили рынка для продажи такого рода активов.

( Читать дальше )

"Портфельное управление в действии" от команды PRObonds

- 12 декабря 2019, 08:48

- |

Составление и ведение инвестиционных портфелей — не самое легкое дело для начинающего инвестора.

В нашем курсе на платформе Красный Циркуль «Портфельное управление в действии» мы подробно и доступно объяснили, с чего начать и как вести.

P.S. «Мастодонтам» этот курс может быть и не интересен, но тем кто только делает первые шаги в инвестициях — полезное подспорье.

( Читать дальше )

Турция может добавить проблем США

- 31 июля 2019, 10:17

- |

По данным Bloomberg, между Turkish Airlines и американской корпорацией имеется заказ на поставку порядка 100 самолетов на сумму 10 млрд долларов. Это делает авиакомпанию одним из самых крупных покупателей авиатехники у компании. Учитывать надо и то, что Америка грозит отменой поставок военных истребителей также производимых Boeing.

Руководствуясь внешнеполитическими соображениями, администрация Трампа серьезно подставляет свою главную гордость промышленного сектора. Проблемы Боинга 737 MAX, которые серьезно поставили под угрозу репутацию компанию и ее не самые открытые финансы, поставили ее в такую ситуацию, что любая дополнительная проблема будет тяжело разрешаться.

Понимая это, турецкий лидер делает выпад на опережение (ведь решение по санкциям США еще не принято). Трампу, стоящего стеной за американскую промышленность, будет непросто ввязывать в очередную международную авантюру, которые стоят недешево для американских корпораций.

Кажется, Турция почувствовала свой звездный час.

Контролируемые взрывы

- 14 июня 2019, 10:21

- |

Попавшие в танкеры ОАЭ торпеды отпустили цены на нефть наверх и подтолкнули многих к фиксации прибыли по фьючерсам.

Напряженность вокруг Ирана уже не новость для сырьевых рынков, но военная эскалация в районе Персидского и Оманского заливов всегда вызывает болезненное повышение цен. В начале мая, после появления сообщений о направлении в район территориальных вод американского авианосца в сопровождении армейской группы, цены на нефть поднялись на доллар. Ранее, когда по невыясненой причине также загорелись несколько танкеров в порту Фуджейры, нефть в течение нескольких дней повысилась на более чем два с половиной доллара.

Вчерашние взрывы в Оманском заливе, предположительно от выпущенных торпед, привели к росту рынка на три процента, полтора доллара за марки Brent и WTI. А самый большой скачок за 2019 год произошел 22 апреля после сообщения о том, что США собираются наложить санкции на всех тех, кто собирается покупать нефть у Ирана.

( Читать дальше )

Challenging Еврозона

- 30 мая 2019, 09:47

- |

Странно, что во многих СМИ мало говорят о том, что в Европе сейчас все очень непросто: неопределенность после выборов в Европарламент, вновь вспыхнувшие проблемы на Балканах, усугубление ситуации с Брекситом. И все это только лишь события прошедшей недели. В глобальном же плане все гораздо интереснее, если не сказать проблемнее.

Вчера Европейский ЦБ представил полугодовой доклад о финансовой стабильности в Еврозоне. Экономический спад теперь распространяется по всей зоне евро: проблемные экономики (Италия и страны Прибалтики) и большие замедляющиеся (в первую очередь Германия и Франция) задали тон на понижение роста реального сектора и, в свою очередь, поставило финансовые рынки Европы в выжидательную позицию. При растущих уровнях риска, по данным ЕЦБ, прибыли от инвестиционных бумаг и продуктов снижаются.

Доклад вежливо обошел стороной политические противоречия экономического плана. Например, недавно стало известно, что дефицит бюджета Италии теперь действительно начал волновать органы ЕС, и собирается наложить штраф на страну в размере до 3,5 миллиардов евро.

Пересмотр индекса MSCI заставил рынок призадуматься

- 20 мая 2019, 07:59

- |

Но за маленькими изменениями гораздо проще наблюдать, а тем более ими управлять. Именно в такой логике произошло изменение котировок Интер РАО. Произошло повышение доли бумаг в индексе на 18 базисных пунктов (до 1,1%), что стало значительным сигналом о востребованности бумаги. После появления сообщения об этом событии акции Интер РАО начали двухдневный рост: с 3,85 до 4,18 рублей за бумаги. К концу сентимент был отыгран, когда котировки вновь опустились ниже отметки в 4 рубля.

Техническая перебалансировка произойдет только в конце мая, которая автоматически поднимет котировки акций на более высокий уровень на фоне увеличенного объема спроса со стороны паевых фондов. Это известный факт, поэтому подогретый спрос в середине мая не слишком привлекательный для рынка, который ждет его увеличения в конце месяца.

( Читать дальше )

Сбербанк с РСБУ: напоминание рынку или молчаливое согласие?

- 14 мая 2019, 08:21

- |

Как показала отчетность по МСФО, темпы прироста прибыли Сбербанка, особенно по неоперационным сегментам доходов, растут не настолько быстро, чтобы удовлетворить запросы инвесторов: рост чистой прибыли составил 6,8%, примерно такой же рост продемонстрировала прибыль в пересчете на обыкновенную акцию — 7,2%.

Логика несильного роста предельно ясна, но явного снижения котировок не последовало: в период, когда стала появляться информация о результатах отчетности цена акции максимально опустилась до 222,34 рублей, но вскоре вновь отыграла падение вплоть до 233 рублей.

За период майских праздников котировки вновь приближаются к апрельскому минимуму. Остается только ждать, напомнит ли РСБУ рынку, что у Сбербанка не все так радужно, как об этом думают его участники

Добрый день! Подскажите пожалуйста как загружать видео в ленту/ прикрепить видео к посту?

- 25 апреля 2019, 17:08

- |

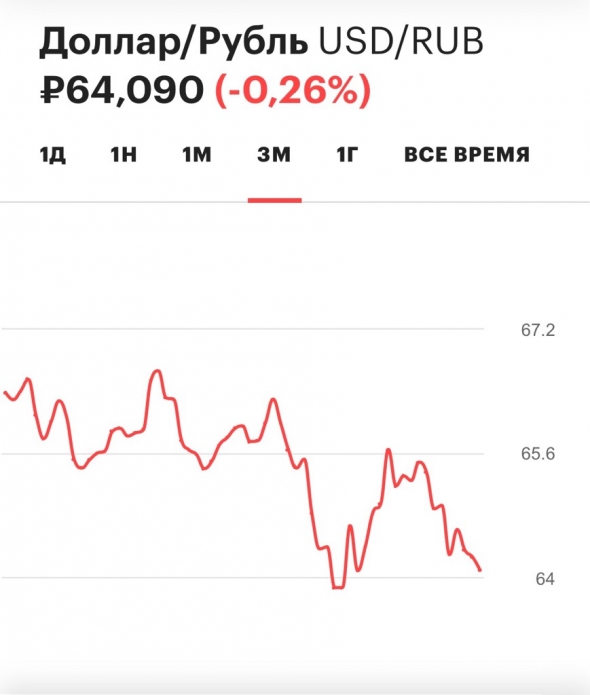

Крепкий рубль «кушает» валютную выручку

- 17 апреля 2019, 08:33

- |

Такое происходит с клиентами, для которые обновляют свой портфель ежеквартально и многое на этом теряют: берут облигации при слабом рубле в конце календарного года, а потом продают уже при сильном, таким образом теряя на валютной прибыли облигации.

Всегда такая ситуация вспоминается при сильном рубле, который сейчас не дает покоя валютным российским держателям облигаций.

теги блога Ольга Крупина

- Boeing

- IPO

- Saudi Aramco

- The Economist

- банки

- Ближний Восток

- бонды

- ВВП

- вдо

- видео

- господдержка

- евро

- еврозона

- еврооблигации

- инвестиции

- Инвестиции в недвижимость

- ипотека

- иран

- контроль

- макропоказатели

- макроэкономика

- Минфин

- мобильный пост

- недвижимость

- нефтгеазовый сектор

- нефть

- облигации

- обучалка

- офз

- портфели

- портфельная торговля

- пост

- ППС

- продажи

- промышленность

- РЖД

- Россия

- санкции

- Сбербанк

- транспорт

- финансовый контроль

- Черкизово

- экономика европы