SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Olli

ВДО на рынке Европы: позаимствованная и адаптированная традиция

- 23 января 2020, 08:48

- |

Европейская финансовая система имеет более долгую историю, чем ведущая в сегодняшних реалиях американская, однако традиция высокодоходных облигаций в Европу пришла именно из США. Но развивалась в дальнейшем уже по своему пути.

Удачный момент для удачного заимствования

Первая волна подъема ВДО в Америке, как мы помним, пришлась на начало 1990-х годов. Американский рынок высокодоходных облигаций в течение последующего десятилетия находился под давлением, ограничившим его возвращение к росту. В то время, как американская экономика восстанавливалась от кризисных явлений, в Европе шли активные интеграционные процессы. Они подталкивали не только экономический рост, но и применение новых конструкций на финансовом рынке.

Исследователи сходятся во мнении, что как такового High Yield рынка до 1997-1998 в Европе не было: европейские инвесторы, рассматривавшие ВДО как потенциальные активы, инвестировали в американские бумаги, а предприятия в рамках своих стран не находили рынка для продажи такого рода активов.

Параллельно, на Старом континенте происходил масштабный процесс интеграции экономик и финансовых систем, результатом которой в итоге стало создание единого финансового рынка Европы и единой валюты – евро. Именно этот процесс стал толчком к развитию рынка ВДО по американской модели.

К 1998 году в Евросоюзе образовался крупный единый финансовый рынок с большим количеством средних предприятий и позитивными экономическими ожиданиями. Ровно такая же ситуация, которая сложилась и в середине 1980-х годов в Америке. В этих условиях рынок начал активное развитие, опережая по темпам развития своего заокеанского «визави».

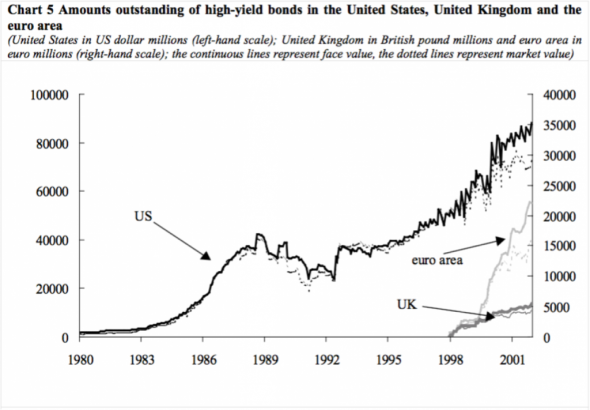

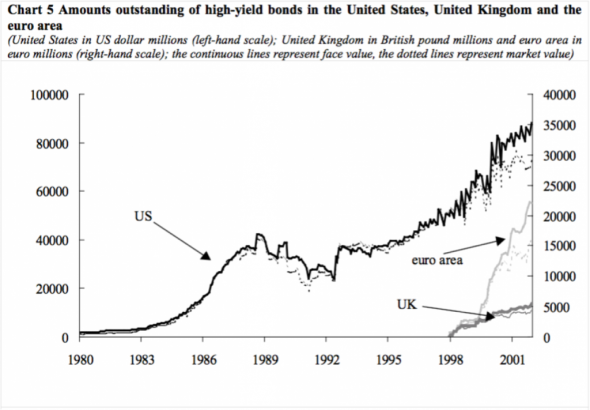

Объем выпущенных высокодоходных облигаций в США, еврозоне и Великобритании 1980-2004 гг.

Источник: ЕЦБ

Отход от американской модели

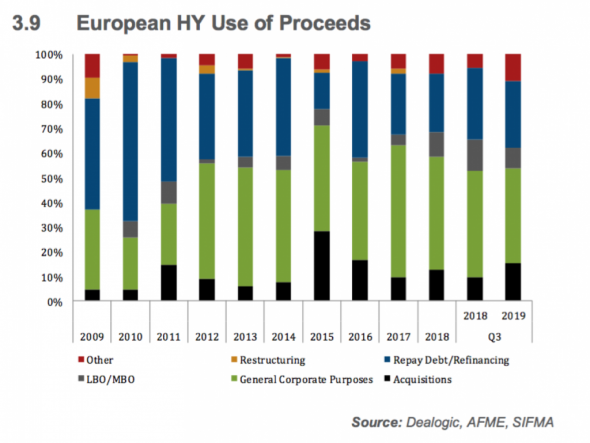

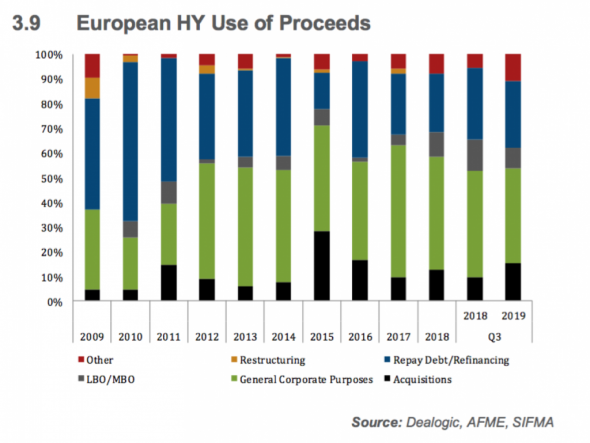

Но в дальнейшем европейский рынок ВДО пошел своей дорогой. Если в США ВДО использовались и продолжают использоваться в основном для финансирования сделок слияния и поглощения, то в Европе фактор роста M&A сделок сыграл на руку рынку ВДО только на первоначальных этапах.

Основным же применением высокопроцентного облигационного долга стало более близкое нам финансирование роста компаний, а также рефинансирование долга компаний, работающих на высоком кредитном плече.

Цели привлечения капитала через ВДО

Синий — рефинансирование, зеленый — финансирование деятельности компании, серый — LBO/MBO, черный — поглощения компаний

Источник: afma.eu

К привлечению денег через высокие проценты начали прибегать и крупные компании, которым привлекать дополнительные деньги через ВДО стало легче, чем брать дополнительные кредиты в банках. Это стало логичным применением уже зарекомендовавшего себя инструмента: в странах ЕС стало ужесточаться и усложняться банковское регулирование, а это предполагало не только увеличение бюрократических процедур, но требований по капиталу.

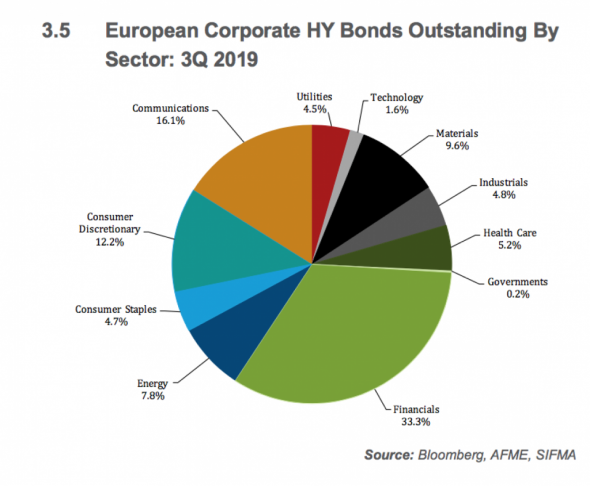

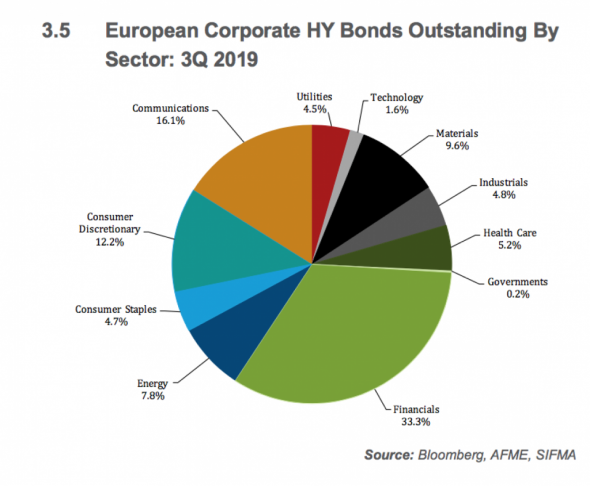

В итоге, сейчас на европейском рынке ВДО можно встретить действительно крупные и известные имена (в том числе, и не имеющих финансовых проблем), а отраслевая разбивка показывает, что в нем доминируют в основном капиталоемкие отрасли.

Распределение объемов выпусков ВДО по секторам компаний-эмитентов

Источник: afma.eu

Схожесть с американской моделью в основном проявляется только на стороне покупателей долга: основными инвесторами в облигации стали институциональные фонды, многие из которых со временем стали специализированные исключительно на ВДО.

Конструкция, которая работает хорошо

В итоге, европейские страны нашли свой особый путь развития ВДО. Благодаря этому объемы рынка ВДО сравнялись с американскими: его доля в общем облигационном европейском рынке составила 13% за 2019 год. Если смотреть в перспективе, то у европейского высокорискованного долга даже есть потенциальные катализаторы роста: если ЕЦБ продолжит политику по скупке корпоративных облигаций крупных компаний, то высокодоходные облигации станут искусственно будут менее рискованными и найдут еще большие объемы по покупке.

Высокодоходные облигации в Европе нашли свою нишу на рынке долгового капитала, но отличную от американских ВДО. Это еще раз возвращает нас к мысли о том, что главный секрет развития рынка High Yield — это адаптация сегмента к конкретным рыночным условиям.

Илья Григорьев, Иволга Капитал

Удачный момент для удачного заимствования

Первая волна подъема ВДО в Америке, как мы помним, пришлась на начало 1990-х годов. Американский рынок высокодоходных облигаций в течение последующего десятилетия находился под давлением, ограничившим его возвращение к росту. В то время, как американская экономика восстанавливалась от кризисных явлений, в Европе шли активные интеграционные процессы. Они подталкивали не только экономический рост, но и применение новых конструкций на финансовом рынке.

Исследователи сходятся во мнении, что как такового High Yield рынка до 1997-1998 в Европе не было: европейские инвесторы, рассматривавшие ВДО как потенциальные активы, инвестировали в американские бумаги, а предприятия в рамках своих стран не находили рынка для продажи такого рода активов.

Параллельно, на Старом континенте происходил масштабный процесс интеграции экономик и финансовых систем, результатом которой в итоге стало создание единого финансового рынка Европы и единой валюты – евро. Именно этот процесс стал толчком к развитию рынка ВДО по американской модели.

К 1998 году в Евросоюзе образовался крупный единый финансовый рынок с большим количеством средних предприятий и позитивными экономическими ожиданиями. Ровно такая же ситуация, которая сложилась и в середине 1980-х годов в Америке. В этих условиях рынок начал активное развитие, опережая по темпам развития своего заокеанского «визави».

Объем выпущенных высокодоходных облигаций в США, еврозоне и Великобритании 1980-2004 гг.

Источник: ЕЦБ

Отход от американской модели

Но в дальнейшем европейский рынок ВДО пошел своей дорогой. Если в США ВДО использовались и продолжают использоваться в основном для финансирования сделок слияния и поглощения, то в Европе фактор роста M&A сделок сыграл на руку рынку ВДО только на первоначальных этапах.

Основным же применением высокопроцентного облигационного долга стало более близкое нам финансирование роста компаний, а также рефинансирование долга компаний, работающих на высоком кредитном плече.

Цели привлечения капитала через ВДО

Синий — рефинансирование, зеленый — финансирование деятельности компании, серый — LBO/MBO, черный — поглощения компаний

Источник: afma.eu

К привлечению денег через высокие проценты начали прибегать и крупные компании, которым привлекать дополнительные деньги через ВДО стало легче, чем брать дополнительные кредиты в банках. Это стало логичным применением уже зарекомендовавшего себя инструмента: в странах ЕС стало ужесточаться и усложняться банковское регулирование, а это предполагало не только увеличение бюрократических процедур, но требований по капиталу.

В итоге, сейчас на европейском рынке ВДО можно встретить действительно крупные и известные имена (в том числе, и не имеющих финансовых проблем), а отраслевая разбивка показывает, что в нем доминируют в основном капиталоемкие отрасли.

Распределение объемов выпусков ВДО по секторам компаний-эмитентов

Источник: afma.eu

Схожесть с американской моделью в основном проявляется только на стороне покупателей долга: основными инвесторами в облигации стали институциональные фонды, многие из которых со временем стали специализированные исключительно на ВДО.

Конструкция, которая работает хорошо

В итоге, европейские страны нашли свой особый путь развития ВДО. Благодаря этому объемы рынка ВДО сравнялись с американскими: его доля в общем облигационном европейском рынке составила 13% за 2019 год. Если смотреть в перспективе, то у европейского высокорискованного долга даже есть потенциальные катализаторы роста: если ЕЦБ продолжит политику по скупке корпоративных облигаций крупных компаний, то высокодоходные облигации станут искусственно будут менее рискованными и найдут еще большие объемы по покупке.

Высокодоходные облигации в Европе нашли свою нишу на рынке долгового капитала, но отличную от американских ВДО. Это еще раз возвращает нас к мысли о том, что главный секрет развития рынка High Yield — это адаптация сегмента к конкретным рыночным условиям.

Илья Григорьев, Иволга Капитал

223

1 комментарий

+2

Супер копипаст![]()

- 23 января 2020, 10:14

Читайте на SMART-LAB:

NZD/CAD: Рождение тренда или ложный маневр "киви"

Кросс-курс NZD/CAD в настоящий момент тестирует пробитую нисходящую линию тренда (построенный по точкам 1 и 2), а также значимый уровень поддержки...

23:04

Займер — в топ-3 по ожидаемой дивдоходности в 2026 году

УК «Доход» обновила рейтинг эмитентов по ожидаемым выплатам дивидендов в ближайшие 12 месяцев. 📈 Займер вошел в тройку самых доходных...

17:30

теги блога Ольга Крупина

- Boeing

- IPO

- Saudi Aramco

- The Economist

- банки

- Ближний Восток

- бонды

- ВВП

- вдо

- видео

- господдержка

- евро

- еврозона

- еврооблигации

- инвестиции

- Инвестиции в недвижимость

- ипотека

- иран

- контроль

- макропоказатели

- макроэкономика

- Минфин

- мобильный пост

- недвижимость

- нефтгеазовый сектор

- нефть

- облигации

- обучалка

- офз

- портфели

- портфельная торговля

- пост

- ППС

- продажи

- промышленность

- РЖД

- Россия

- санкции

- Сбербанк

- транспорт

- финансовый контроль

- Черкизово

- экономика европы