Михаил Titov

Кредитная карта Тинькофф против Альфа

- 22 апреля 2021, 12:38

- |

Расталкиваю в данный момент бизнес вне рынка, подумал, что прикольно было бы для ускорения добавить заемных денег. Ориентировочно необходимо 200-300к и готов платить ставку 1% в месяц.

Кинул клич по знакомым, суммарно изъявившие желание могут дать ~100к. Встал вопрос где найти еще 100-200к заемных под 12% годовых и желательно без всяких проверок и т.п.

Обратил свой взор на кредитки, так как суммы все же не астрономические требуются, а тут их еще и впаривают каждому прохожему.

Тинькофф

Захожу на сайт Тинькофф, там заголовки прям как мне нужны — кредитный лимит 700к, от 12% годовых, кешбеки и т.п.

Звоню уточнить условия. Оказывается, что 12% это ставка только для избранных и только если тратишь деньги в магазинах партнеров. В моем случае мне нужны деньги под снятие/перевод, на шмотки и прочие заморочки с кэшбеками я их тратить не собираюсь. И как думаете, под какую ставку Тинькофф предлагает мне кредитку? 49% годовых! А если буду тратить деньги, где они мне скажут, то

( Читать дальше )

- комментировать

- Комментарии ( 19 )

Экономика РФ | Макроэкономический обзор | Инфляция, Недвижимость, Финансовый сектор, Санкции на ОФЗ

- 21 апреля 2021, 09:19

- |

Сбербанк - техническая картина

- 19 апреля 2021, 17:04

- |

На данный момент ситуация складывается следующим образом. Привелегированные акции сбербанка превысили свои январские максимумы и продолжают свой рост.

Обыкновенные же акции сбербанка застряли в треугольнике перед уровнем 300 и свои январские максимумы еще не превысили.

Почему так? Вероятно, на обыкновенные санкции негативно влияет новостной фон и санкционная риторика. В обычке около 45% — нерезиденты (американские инвесторы), которые продают бумаги при ухудшении новостей по РФ в американских СМИ.

Вероятно, что если не появятся новые негативные события (война, новые санкции на Сбер, революция и т.п.), то котировки обыкновенных акций сбербанка уже в течении апреля-мая могут уйти в район 320 (~10% профит)

-------

Банк Санкт-Петербург - интересная идея

- 05 апреля 2021, 11:38

- |

Один из самых дешевых банков на российском рынке. При планомерном росте показателей оценен всего в 0,3 от капитала, а капитализация банка всего 27 млрд, при чистой прибыли в 11 млрд. И это при рентабельности капитала 12-13% (цель по стратегии к 2023 году = 15%)

На дивиденды направляют 20% от чистой прибыли, что при текущих котировках дает ~8% дивидендную доходность.

Менеджмент, на последней встрече с акционерами (видео), представил стратегию до 2023 года. По ней банк планирует увеличить доходы до 17 мрлрд за счет роста кредитного портфеля и увеличения процентных доходов.

Низкая доля прибыли, направляемая на дивиденды, обусловлена тем, что для увеличения кредитного портфеля, банку необходимо поддерживать достаточность капитала (по стратегии на уровне 9,5-9,75%). Поэтому для роста бизнеса прибыль инвестируется в капитал, а не распределяется между акционерами. Подробней про это писал Тимофей Мартынов.

Более подробный разбор постараюсь выложить на неделе, однако, забегая вперед, скажу, что существенных причин кроме низкой ликвидности и потенциальной отмены дивидндов (думаю маловероятно), обнаружено не было.

( Читать дальше )

Облигации или Фонды облигаций как защитный актив?

- 04 апреля 2021, 16:42

- |

Защитный актив и облигации

По определению защитного актива понятно, что он необходим инвесторам в портфеле для защиты от высоких рыночных колебаний, в том числе вызванных непредвиденными ситуациями.

Из этого вытекает, что требование к защитному активу:

-Высокая надежность

-Низкая волатильность

За составляющую надежности отвечает качество эмитента, если мы говорим про облигации. Так государственные облигации являются одними из самых надежных инвестиций (доходность по ним считается безрисковой), с другой стороны корпоративные облигации ООО «МаниВкармане» с доходностью в х5 от процентной ставки не могут скитаться достаточно надежными в случае, когда мы говорим про защитные активы.

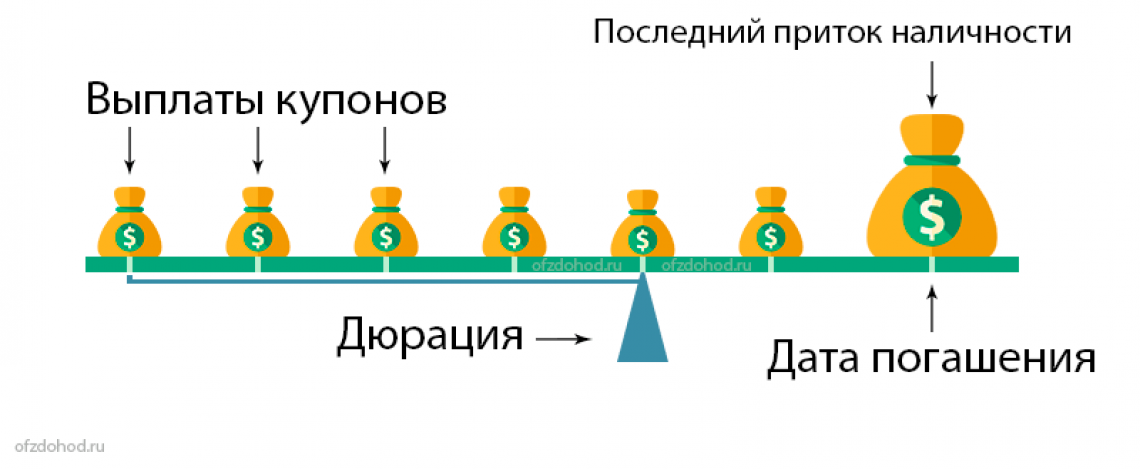

За волатильность облигаций отвечает показатель Дюрации. Чем больше дюрация облигации, тем чувствительнее цена к изменению доходностей на рынке (процентных ставок)

Для понимания дюрации следующая картинка:

( Читать дальше )

Перспективы золота (апрель 2021)

- 28 марта 2021, 20:50

- |

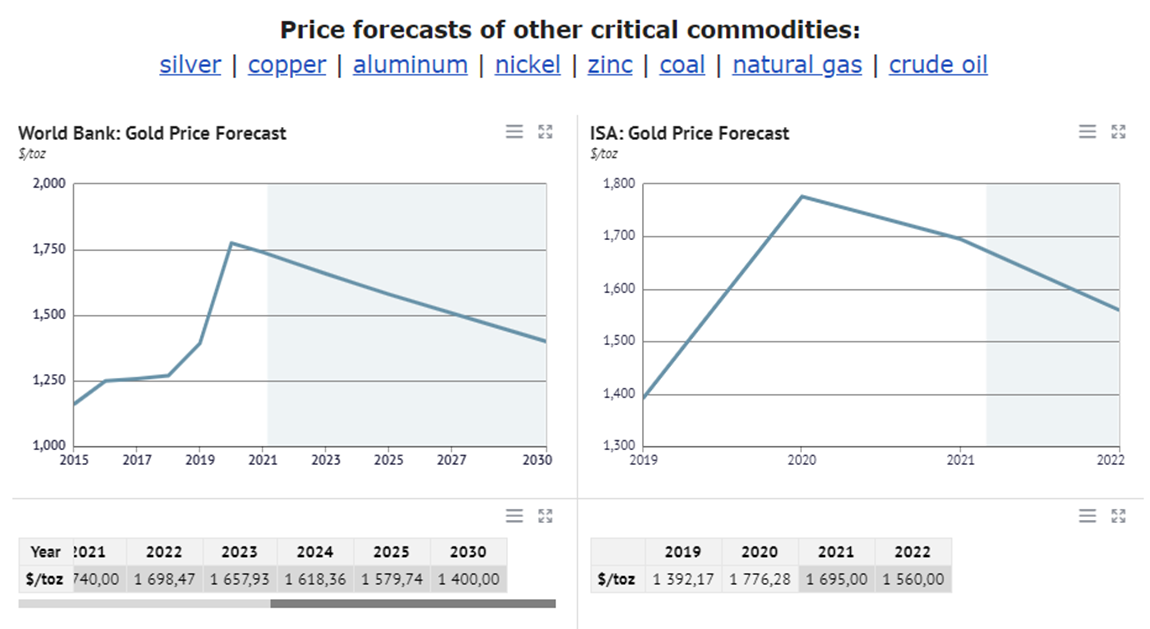

По прогнозам Всемирного Банка цены на золото в этом десятилетии примерно останутся на прежнем уровне. К 2030 году цель по цене 1400 долларов за унцию. Понятно дело, что как там будет через 10 лет никто не знает, но от сюда можно вынести, что какого-то роста не ожидается в ближайшее время, в том числе и по оценке ISA.

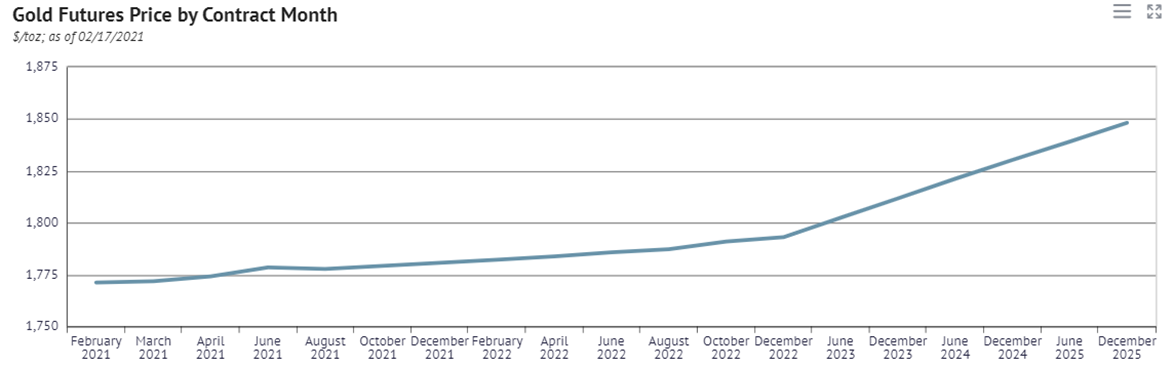

Кривая фьючерсных контрактов на золото также указывает на то, что значительного роста в ближайшее время рынок не ожидает.

( Читать дальше )

Идеи на рынке РФ (Март 2021)

- 21 марта 2021, 18:44

- |

Нефть

Как и ожидалось, на нефтяном рынке началась коррекция. 18 марта котировки рухнули более чем на 7%, однако в момент обрушения в новостном фоне, что в российском, что в англоязычном значимых новостей, которые могли бы стать триггером не наблюдалось. Через, примерно, час падение стали обосновывать ужесточением ограничением в Европе, ухудшением отношений РФ и США, увеличением запасов в США (хотя по данным API они снизились вопреки ожиданиям роста). Я же больше склонен к версии со спекулянтами. Коррекция в нефти была ожидаема всеми, поэтому после пробития треугольника в районе 66,5, начали расти шорты, а рекордное количество чистых длинных стало сокращаться — вот и импульс на 7+%.

Доллар

Несмотря на обострение санкционной риторики, рубль остается в своем диапазоне 72-75.

Факторы ослабления рубля: Санкционная риторика, покупки центральным банком, инфляция.

( Читать дальше )

Перспективы нефтяного рынка - экономический обзор

- 15 марта 2021, 19:16

- |

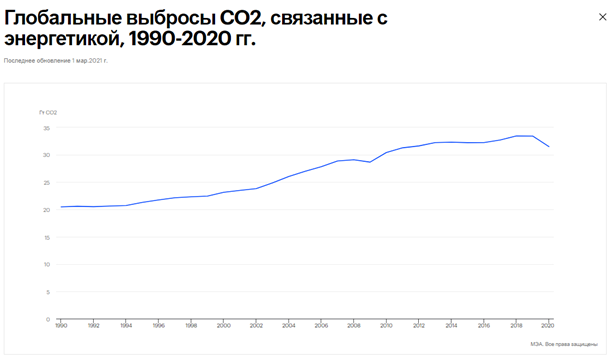

Котировки Brent с ноября практически удвоились, а за ними отрастают и российские нефтяники. Чего же ждать дальше? Обоснован ли рост? Для ответа на этот вопрос рассмотрим отчет Международного энергетического агентства (МЭА) по выбросам углекислого газа, как на индикатор потребления нефти, газа и угля во всем мире. Также посмотрим на последний мартовский отчет ОПЕК по рынку нефти и экономике в целом.

Отчет МЭА по СО2

Основными антропогенными источниками диоксида углерода являются:

- Промышленные выбросы, связанные с процессами сгорания;

- Транспорт

Поэтому данные по выбросам тесно связаны со спросом на нефть, газ и уголь.

Сокращение выбросов в 2020 году составило 5,8% г/г.

При этом, выбросы в развитых странах сократились значительней, чем развивающихся (в среднем на 10% против 4%). Это говорит о более жестких ограничениях во время пандемии, а соответственно о большем экономическом ущербе.

( Читать дальше )

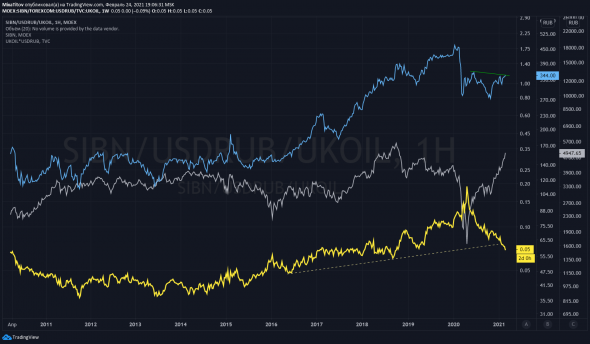

🛢Нефтяные компании отстают от нефти

- 24 февраля 2021, 19:18

- |

🔹Цена бочки Brent приближается к историческим максимумам, если смотреть в рублях (серый график)

🔹Соотношение Газпромнефть/Brent(руб) сползло к своим нормальным значениям, что означает по крайней мере адекватность цены акций при текущих курсах нефти и рубля (желтый график)

🔹Цена акций Газпромнефть находится у сопротивления. Вполне возможен пробой вверх при текущих курсах нефти и рубля. При всеобщем обвале, естественно, чуда может и не быть. (синий график)

По остальным похожая картина

---------------------

источник

теги блога Михаил Titov

- aflt

- AGRO

- AKRN

- AQUA

- bspb

- DISCK

- FIVE

- fxgd

- FXKZ

- FXRU

- FXTB

- gazp

- gold

- LKOH

- M2

- mvid

- NLMK

- Polymetal

- python

- quik

- ROSN

- S&P500

- SIBN

- UPRO

- Акрон

- акции

- анализ

- Анекдоты

- аэрофлот

- Банк Санкт-Петербург

- банки

- Брокер

- брокеры

- БСП

- вирус

- вопрос

- Газпром

- Газпромнефть

- Глобал Факторинг Нетворк Рус

- дивиденды

- доллар

- доллар рубль

- жизнь

- золото

- иис

- инвестирование с нуля

- инвестиции

- Инвестиции в недвижимость

- инвестор

- инфляция

- история

- итоги

- итоги месяца

- КОНКУРС

- коронавирус

- кредитные карты

- кризис

- кризис 2008

- КуйбышевАзот

- ЛСР

- ЛСР Группа

- Лукойл

- макро

- мобильный пост

- недвижимость

- нефть

- Новости

- Обзор акций

- обзор рынка

- Облигации

- опек+

- открытие брокер

- отскок дохлой кошки

- отчёт

- Пенсия

- ПИК облигации

- плечо

- подработка

- портфель

- Портфель инвестора

- результаты

- результаты инвестиций

- Роснефть

- Российский рынок

- РТС

- рубль

- Русагро

- сбербанк

- СП500

- ставка ЦБ

- статистика

- татнефть

- трейдинг

- третий эшелон

- форекс

- ФРС

- фьючерс ртс

- ЦБ России

- экономика России