Market Power

⚡️ Market Power в эфире РБК

- 09 октября 2023, 15:49

- |

В минувшую пятницу Market Power пригласили выступить экспертом на РБК-ТВ в программе “Рынки”. Публикуем ответы нашего аналитика Алексея Тюрина в сокращении

🚀О динамике рынка

Сейчас на рынке два противоборствующих фактора. Первый – девальвация рубля, собственно, за счет чего рынок и рос весь этот год. Второй – неопределенность с ключевой ставкой.

Российский рынок на этом фоне пытается нащупать золотую середину, он пока не определился, что для него важнее из этих факторов. Полагаю, он ближайшее время будет в боковике. Возможно – даже снизится.

🚀О повышении ставки

Это негативно для рынка акций в целом: зачем инвестору брать на себя лишний риск в акциях, если можно переждать его в более безопасных инструментах? Скажем, в депозитах или облигациях.

Мы ожидаем, что на следующем заседании ставку повысят. Одной из предпосылок дальнейшего повышения ставки, очевидно, является поддержка курса отечественной валюты, потому что влияние ставки на курс рубля, безусловно, есть, пусть и не столь заметное, как до 2022 года.

( Читать дальше )

- комментировать

- 321

- Комментарии ( 1 )

Сентябрьские частности

- 06 октября 2023, 12:58

- |

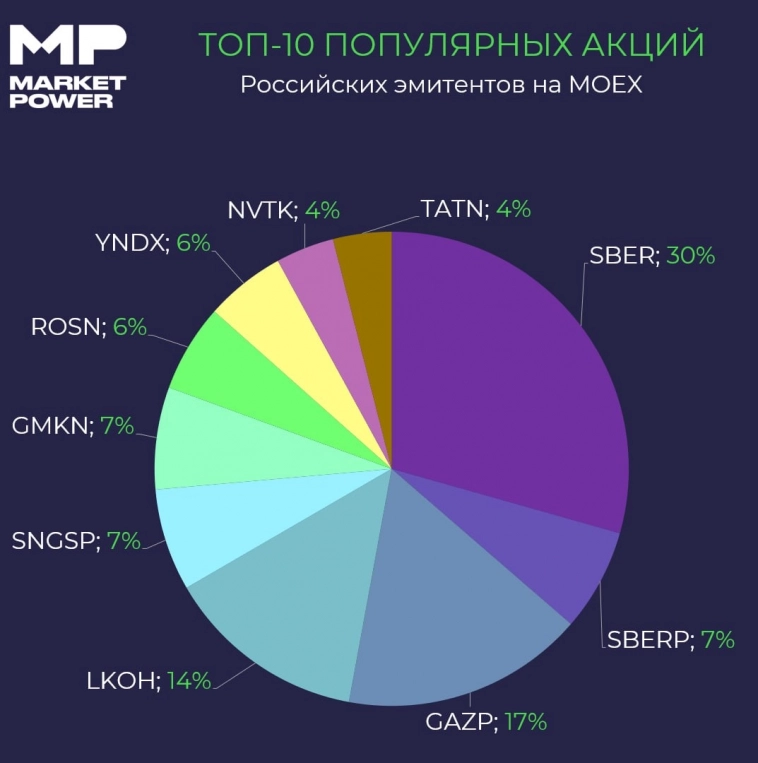

Как провели прошлый месяц частные инвесторы на Мосбирже — рассказываем в цифрах

❗️Всего на площадке:

— 27,5 млн физлиц с брокерскими счетами (+690 тыс. человек за месяц);

— 47,5 млн брокерских счетов (+1,6 млн);

— 5,7 млн ИИС (+36 тыс.);

— ₽25 млрд вложено в акции;

— ₽68 млрд вложено в облигации.

⚖️Доля частных инвесторов составляет:

— 81% в акциях;

— 30% в облигациях;

— 17% на спот-рынке валюты;

— 62% на срочном рынке.

🤯В сентябре сделки заключали более 3,5 млн частных инвесторов (+117 тыс.), и это новый рекорд за всю историю биржевых торгов.

👉А как идут торги на Мосбирже и СПБ Бирже?

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

Психологические барьеры рубля

- 06 октября 2023, 12:56

- |

Что случилось с рублем? Почему на этот раз он все-таки закрепился выше ₽100? Чего ожидать дальше? Рассказывают аналитики Market Power

🚀По-прежнему сохраняется тенденция последних десяти месяцев на ослабление рубля. Несмотря на высокие цены на нефть, текущего предложения валюты от экспорта не хватает, чтобы удовлетворить спрос на валюту для закупки импорта и для оттока капитала.

🔸Дополнительное давление на рубль могли оказать ожидания снижения экспортных доходов в ближайшие месяцы. За минувшую неделю цены на нефть Brent упали на 11%, с $95 до $85 за баррель. Мы видим высокие риски, что они могут в ближайшие недели достичь отметки $80 за баррель.

🔸Мы ожидаем, что в ближайшие недели рубль закрепится выше ₽100 за доллар, если не последуют новые меры властей в защиту рубля. Диапазон может составить ₽98-103 за доллар, ₽103-109 за евро и ₽13,4-14,1 за юань.

❓Что могут сделать власти?

📊Среди возможных новых административных мер могут быть:

— возвращение обязательной продажи валютной выручки экспортеров;

( Читать дальше )

Дивидендная таблица

- 05 октября 2023, 10:52

- |

😍Обновили для вас табличку с компаниями, которые будут платить дивиденды. Уже точно!

😤Помните, что рекомендация совета директоров не гарантирует выплату — ее должны одобрить на собрании акционеров. Такое уже случалось.

❗️И не забывайте, что сейчас на Мосбирже действует новый режим торгов Т+1. То есть для получения дивидендов вам необходимо купить акцию как минимум за один рабочий день до закрытия реестра.

👉Напоминаем про этот новый порядок

*Доходность указана на момент создания таблички.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

💸 Совкомбанк собирается на биржу

- 05 октября 2023, 10:51

- |

Один из крупнейших российских банков заявил о намерении разместить акции

😍Согласно сообщению Совкомбанка, 25 октября акционеры на внеочередном собрании рассмотрят вопросы об увеличении уставного капитала за счет допэмиссии акций.

🤑Кроме того, планируетсяобращение с заявлением о листинге акций.

🚀 По мнению аналитиков MP,сообщение компании может означать лишь одно — предстоящее IPO. О том, когда оно состоится, информации пока нет, но сам факт обсуждения на уровне акционеров говорит о том, что событие ждать себя не заставит.

👉 Облигации Совкомбанка уже торгуются на Мосбирже. Эй-бот расскажет о них!

🔸В сообщении банка указан ISIN акции (RU000A0ZZAC4) — это недвусмысленно намекает на то, что размещаться они будут на российской бирже. Вариант всего один — Мосбиржа.

🔸И это однозначный позитив для российского фондового рынка: все-таки из первой десятки крупнейших банков страны на бирже представлены акции всего лишь трех. А Совкомбанк при этом еще и третий по величине частный банк России, который взрывными темпами наращивает финансовые показатели.

( Читать дальше )

Акции ЯТЭК I Газ и газовый конденсат I Заправка автомобилей в Якутии

- 04 октября 2023, 13:19

- |

Якутская топливно-энергетическая компания (ЯТЭК) занимается добычей газа и газового конденсата в Якутии. Это гигант местного масштаба, который занимает 85% на региональном рынке газа. Помимо этого, компания занимается продажей пропана и бутана, которые используют для заправки автомобилей. На рынке моторного топлива Якутии ЯТЭК занимает 6%.

Сейчас ключевой акционер ЯТЭК – компания “А-Проперти” – разрабатывает проект “Якутского СПГ” – завода по сжижению газа. Если его построят, то ЯТЭК сможет нарастить добычу и продавать свой газ за границу.

От чего еще зависит будущее газодобывающей компании и о каких рисках инвестирования в бумаги ЯТЭК инвесторам следует знать – в нашем видео!

Еще из этого видео ты узнаешь:

1:10 – историю ЯТЭК

1:52 – конкурентные преимущества

2:15 – риски компании

2:46 – что будет с акциями ЯТЭК

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

Сентябрь на биржах

- 04 октября 2023, 12:58

- |

Две российские торговые площадки отчитались об объеме торгов за прошлый месяц

📉Мосбиржа

— общий объем торгов: ₽124 трлн (-3% м/м; +67% г/г);

— акции: ₽2,7 трлн (-18% м/м; +85% г/г);

— облигации: ₽1,3 трлн (-28% м/м; +22% г/г);

— срочный рынок: ₽8,9 трлн (-1% м/м; +88% г/г);

— валютный рынок: ₽32 трлн (-6% м/м; +65% г/г);

— денежный рынок: ₽76,5 трлн (-1% м/м; +63% г/г);

— драгметаллы: ₽50 млрд (-7% м/м; рост в 3,8 раза г/г).

🚀 В этом году правило «продавай в мае и уходи» с российским рынком не сработало: активность инвесторов, жадных до ралли и дивидендов, была высока, а потому не удивительно снижение объема торгов по всем фронтам в сентябре.

🔸Кроме того, ЦБ недвусмысленно дал понять, что цикл повышения ставки не окончен, а значит, дивидендные российские акции выглядят все менее привлекательно для инвесторов. Как и облигации с фиксированным купоном, которые даже после августовских распродаж, кажется, мало кому нужны.

🫣СПБ Биржа

( Читать дальше )

Whoosh едет уверенно

- 03 октября 2023, 15:44

- |

Кикшеринг опубликовал операционный отчет за 9 месяцев

Whoosh

MCap = 24 млрд

Р/Е = 17

👉Отчет кикшеринга за 1 полугодие

📊Итоги

— поездки: 89,6 млн (+92%);

— аккаунтов всего: 19,6 млн (+73%);

— локации присутствия: 53 города (+33%);

— среднее количество поездок на активного пользователя: 13,7 (+43%);

— доля компании на рынке по количеству поездок: около 50%.

📈📉Бумаги Whoosh (WUSH) почти что не реагируют на новость.

👉Если еще не видели наш эфир с представителями кикшеринга — бегом смотреть!

🚀Результаты компания показывает довольно неплохие. На конец года, вероятно, кикшеринг добьет 95 млн поездок. Отсутствие изменения котировок объясняется тем, что рынок и так ждал хороших результатов сервиса.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

📋 Что изменилось в законах с первого октября

- 02 октября 2023, 11:06

- |

🔹Никакого больше SWIFT: банки обязаны использовать только отечественные сервисы при переводах внутри страны.

🔹Экспортные пошлины, привязанные к курсу. Напомним, что размер будет зависеть от курса доллара: ₽80–85 она составит 4%, ₽85–90 — 4,5%, ₽90–95 — 5,5%, выше ₽95 — 7%. Пошлины применяются к широкому перечню товаров. Однако от них освобождены нефть и нефтепродукты, газ, лом черных и цветных металлов. Для этих товаров есть отдельные нюансы экспорта.

👉Тем временем у удобренцев своя пошлина

🔹Неквалифицированные инвесторы больше не смогут покупать иностранные ценные бумаги и расписки российских компаний, которые зарегистрированы за рубежом.

🔹Банки обязаны страховать клиентов не только от потери или повреждения банковской карты, но и от списания денег мошенниками.

🔹ЦБ повышает надбавки к коэффициентам риска по ипотеке с низким первоначальным взносом и для сильно закредитованных заемщиков. Мера направлена на ограничение рисков заемщиков и банков.

( Читать дальше )

СПБ Биржа установила квалификационный барьер

- 29 сентября 2023, 11:46

- |

Торговая площадка разрешит торговать иностранными бумагами только «квалам»

📅Это произойдет уже 2 октября. Среди ценных бумаг для «квалов» 1929 акций и расписок иностранных компаний и еще 4 еврооблигации — Steel Capital, Global Ports и два бонда СИБУРа.

🫡При этом у неквалифицированных инвесторов сохранится доступ к ценным бумагам с листингом на Гонконгской фондовой бирже и квазироссийским ценным бумагам.

📎 Всего на СПБ Бирже обращаются свыше 2000 наиболее ликвидных акций и депозитарных расписок международных компаний и паев ETF.

👉 Скачать полный перечень бумаг для “квалов”

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

Новости тг-канал

Новости тг-канал