Keynes_and_Buffet

Цены на криптовалюты движутся совместно с акциями. Потенциальный источник для системных рисков?

- 12 января 2022, 18:21

- |

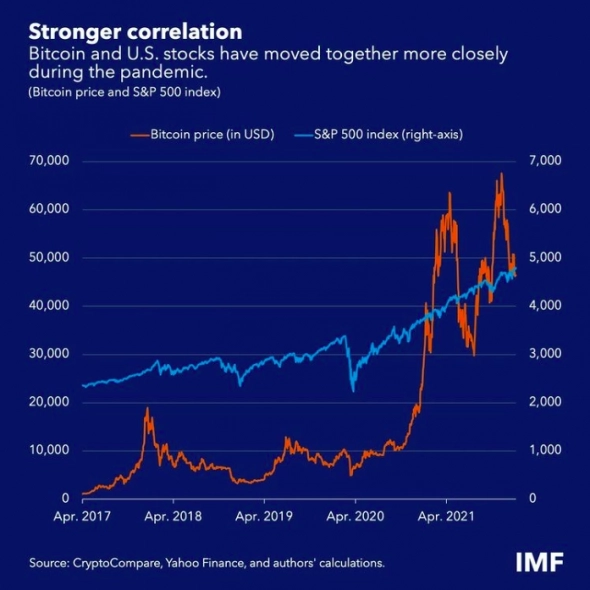

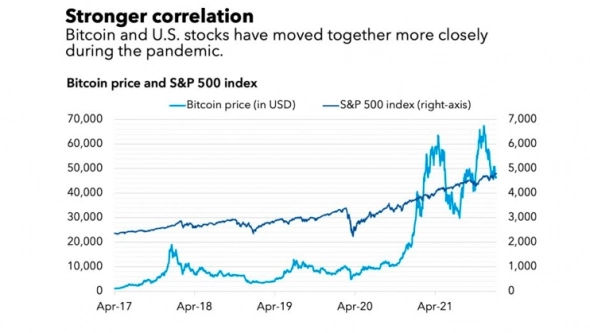

На фоне инфляционного нарратива и дискуссии о скором сворачивании “количественного смягчения” американским ЦБ подешевел индекс Nasdaq 10-11 января, с соответствующим проседанием акций технологических компаний. На этом фоне биткойн выглядел очень вяло, явно не подтверждая популярную мысль о том, что является средством сбережения равным цифровому золоту (Кейнс писал “золото — пережиток варварства”:). Подобный тренд взаиимосвязи между цифровыми активами и акциями порождает извечную дискуссию «рост или ценность», а также побуждает к рассуждению о природе виртуальных денег.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Конфликт между США и Китаем, Тайвань: несколько идей для инвесторов

- 04 января 2022, 19:42

- |

Дополнительная тема для инвестиционной стратегии — усиление геополитической напряженности между США и Китаем, в основе которой лежит потенциальный конфликт относительно независимости или принадлежности Тайваня к материковой части Китая. И, если, анализ политического конфликта не входит в тему этого блога, то описать несколько инвестиционных идей ( что не является инвестиционной рекомендацией)при потенциальных исходах конфликта волне можно.

Военный конфликт

Сценарий, который все стороны пытаются избежать, ввиду излишнего риска как для рынков, так и потенциально для всего человечества. Однако, при таком исходе или его нагнетании, стратегия весьма проста: оборонные компаний или золото будет иметь лучшую относительную эффективность. В частности, обратить внимание можно на следующие идеи:

1) Оборонные подрядчики, работающие в космосе, привлекательны, поскольку это важный раздер военной стратегии. Например, известный по соглашениям Авраама Lockheed Martin (LMT), а также L3Harris (LHX), которые представлены в ETF Space Exploration & Innovation (ARKX) от ARK Invest, что подтверждает их будущий потенциал. Lockheed также входит в ETF ARK Autonomous Technology & Robotics (ARKQ).

2) Для инвесторов с более высокой толерантностью к риску можно рассмотреть несколько компаний роста с сильным фокусом на оборону. Например, некогда разобранный на долгосрок Palantir (PLTR), или посмотреть BlackSky (BKSY) и Terran Orbital (TWNT). Компании, занимающиеся 3D-печатью, специализирующиеся на космосе, такие как Velo3D (VLD) занимательны.

( Читать дальше )

Италия как страна года ( политика и ETF)

- 30 декабря 2021, 20:21

- |

Безусловно, можно вспомнить доблесть итальянских футболистов, завоевавших европейский трофей, победу в песенном конкурсе или успехи во время олимпиады. Однако, главным достижением года Италии является ее политика. После череды влияния непоследовательных популистов (специфически боровшихся со структурой местного импорта), в феврале премьер-министром был назначен Марио Драги, начавший курс столь долго ожидаемых для итальянской экономики реформ.

Череда государственных инвестиций в инфраструктуру ( хотя таковые не долгосрочны во влиянии на рост), естественное восстановление в сравнении с пораженным ковидом 2020 годом, расширение

( Читать дальше )

Китай снимет с 1 января 2022 года ограничения на иностранные инвестиции в производство легковых автомобилей

- 28 декабря 2021, 13:16

- |

В Китае действуют ограничения на иностранные инвестиции для ряда ключевых секторов - редкоземельных материалов, атомной энергетики, телекоммуникационных и новостный компаний, а также ( с этого года, как уже болезненно многим известно) для сектора образования. Иностранные компания, как правило, должны создавать совместные предприятия с местными фирмами, которые, в свою очередь, имеют контрольный пакет акций.

Однако, 27 декабря шанхайское издательство The Paper опубликовало новость со ссылкой на национальную комиссию по развитию и реформам о том, что начиная с 2022 года, строгие ограничения на долю участия иностранных граждан в китайских автомобильных компаниях снимаются.

Ограничения на инвестиции в автомобильную промышленность закреплены в промышленной политике страны с 1994 года, а с 2018 года начался переходных период к открытию индустрии для иностранцев.

Стоит заметить, что в уходящем году Китай отмечен снижением экономического роста на фоне сложностей в своей традиционной модели — роста на основе государственных инвестиций в инфраструктуру и недвижимость. Также, извечные колебания демографической политики затронули компании в сфере образования, что вызывает дальнейшие опасения относительно ограничений по секторам. Несмотря на это, китайский экспорт остается стабильным и составляет около 20% от мирового несмотря на ограничения пандемии и геополитические трения между США и Китаем относительно судьбы Тайваня и акватории Южно-Китайского моря.

( Читать дальше )

Инфляция

- 26 декабря 2021, 19:41

- |

“Нет налогам без представительства”, — ключевой лозунг британских колонистов, отразившийся в причинах Американской революции — в недовольстве населения повышением прямого налогообложения без соответствующего предоставления мест в британском парламенте.

Социально неприемлемые налоги, как ошибочный способ согласования контракта между государством и обществом, нередко приводят к различным потрясениям и разнообразным кризисам. Так, в июне 2021 года колумбийское правительство ввело ряд ожидаемых налогов для покрытия дефицита бюджета, но дьявол закрался в детали: НДС на ритуальные услуги для страны, находящейся на вершинах мирового рейтинга смертности от ковида, взорвало общество ожесточенными протестами.

В случае политики сокращения государственного долга, применяя меры жесткой экономии, которая, к слову, имеет только один исторический пример успеха (Великобритания в 19 веке, но в течении века + доходы с колоний), стандартные меры используют два инструмента: сокращение затрат и также повышение налогов. Второе, разумеется, происходит без расширения представительства, поэтому столь общественно болезненно дискуссия этой меры проходила во время долгового кризиса в Греции (в итоге применяли реструктуризацию долга: сокращение ставок, расширение сроков погашения. Также налоги, но те, которые падают бременем на кредиторов).

( Читать дальше )

Обзор компаний китайского рынка — после выхода с праздников Лунного Нового года

- 22 февраля 2021, 21:59

- |

К вниманию представлены несколько китайских компаний и индексных фондов и связанных с ними событий на китайском рынке.

Развлекательный сектор

Цены на акции компаний связанных с театром и кино резко выросли после того, как в праздничные выходные были резко побиты рекорды кассовых сборов. Поскольку миллионы китайцев не могут или решили не возвращаться в свой родной город, многие заполнили кинотеатры, чтобы скоротать время.

Инвесторы сообщили, что акции IMAX China (OTC: IMXCF) (1970.HK) взлетели на 88% к открытию в первый торговый день в Гонконге после перерывов на весеннем фестивале. Хотя впоследствии паника поутихла, акции все же показали значительный прирост на 45% по сравнению с предыдущим закрытием.

Акционеры материнской компании Imax Corp (IMAX), конечно же, обратили на это внимание, что на мгновение подняло акции более чем на 10% на торгах в США. Радость была разделена и другими акциями кинотеатров: наблюдатели предполагали, что энтузиазм кинозрителей в Китае является доказательством сдерживаемого спроса, который в будущем вспыхнет в США. Акции AMC Entertainment Holdings (AMC) резко выросли, но впоследствии прекратили свой рост. Cinemark Holdings (CNK) также пережила подъем, хотя ее прибыль дольше сохранилась в росте.

Нестандартные для Китая новогодние каникулы во времена короновируса — дополнительный стимул к росту рынка электронной коммерции

Нарушенные китайские новогодние планы для рабочих-мигрантов также привели к еще одному явлению, на этот раз в пользу платформ электронной коммерции. Поскольку толпы китайцев не могли приносить подарки своим семьям для их ежегодных застолий, они облегчили это сожаление (и одиночество), делая покупки в интернете и отправляя товары домой напрямую. Члены их семей поступали так же, покупая вещи в интернете и доставляя их своим близким, застрявшим в других провинциях.

( Читать дальше )

Энергетические ETF - полезный список на фоне похолодания и роста спроса на энергетику

- 18 февраля 2021, 17:49

- |

Фьючерсы на сырую нефть уже поднялись выше $61 за баррель, но цены на природный газ за ночь выросли еще на 1,8% после того, как губернатор Техаса Грег Эбботт запретил продажу природного газа штата за его пределы. Среди тех, кто намерен нажиться на стремительном росте цен Comstock Resources (NYSE: CRK), которая на премаркете опережает рынок на 4% после роста более чем на 9% в среду.

Что произошло? Резко пришедшие полярные морозы в субтропики проверили на прочность высоко децентрализованную модель электричества Техаса, в которой электростанции не имеют стимулов для создания резервных мощностей, а получают плату за энергию, которую они продают. Произошел широкомасштабный сбой в электроснабжении из-за замерзания газопроводов, а также из-за погодных условий отключили солнечную и ветровую генерацию. Высокий спрос перегрузил энергосистему штата, и энергобаланс Техаса, вероятно, будет пересмотрен после сбоев.

Цены на нефть на этой неделе также вернулись к уровням, которых не было до пандемии COVID, разразившейся в начале 2020 года. Карантины и ослабление спроса серьезно сказались на сырьевых товарах, а в апреле фьючерсы на нефть даже пошли в минус из-за переполнения хранилищ по всему миру. В последние месяцы цены неуклонно восстанавливаются на фоне прогресса в программах вакцинации, что вселяет надежды на восстановление экономики в конце года и рост спроса на нефть. А холодная зима и возрастание спроса на энергетику толкает цены на энергоносители вверх. В частности, техасские холода вдохновили собрать воедино максимум нашедшихся американских индексных фондов, составленных из энергетических компаний.

Итак, список энергетических ETF:

( Читать дальше )

Возможность новых налогов для ETF

- 15 февраля 2021, 20:46

- |

Ключевая причина массового притока в ETF — использование налоговой лазейки (а не более низкие затраты и большая ликвидность), как объясняют в своей статье Муссави, Шен и Велтуис.

За последнее десятилетие из американских паевых инвестиционных фондов было получено $1 трлн, при этом ETF привлекли такой же объем притока. Сдвиг в потоках инвесторов в США от паевых инвестиционных фондов к биржевым фондам вызван в первую очередь налоговой лазейкой, а не каким-либо неотъемлемым преимуществом структуры ETF. Хотя сектор паевых инвестиционных фондов по-прежнему намного больше, в большинстве диапазонов паевых инвестиционных фондов США ежегодно с 2014 года наблюдается чистый отток, а около трех четвертей ETF имеют приток.

Более высокая налоговая эффективность ETF, по крайней мере, в США, связана с особенностями системы налога на прирост капитала. Когда инвесторы паевых инвестиционных фондов хотят выкупить свои паи, фонд продает часть своих базовых активов в «наличной» транзакции. Если эти холдинги выросли в цене с момента их покупки фондом, для фонда и всех его инвесторов, даже тех, кто не выкупает, возникает налоговое обязательство по налогу на прирост капитала. Это обязательство также может возникать всякий раз, когда управляющий фондом вносит изменения в базовый портфель.

( Читать дальше )

Марио Драги и растущие европейские фондовые индексы. Несколько идей по итальянским ETF

- 03 февраля 2021, 16:17

- |

Европейские фондовые индексы и покупка итальянских гособлигаций растут поскольку ожидается, что президент Сергио Матарелла попросит Марио Драги сформировать правительство.

Последние две недели итальянская политическая система в сильной неопределенности — правящая коалиция утратила абсолютное большинство в верхней палате парламента ( из нее вышла партия экс-премьера Маттео Ренци) на фоне чего премьер министр Джузеппе Конте подал в отставку. Назначение бывшего главы ЕЦБ на должность премьер-министра может не только снизить политическую неопределенность в Риме и добавить позитивного настроения, но сделать Италию отличным дополнением к Франции и Германии в проведении нынешних европейских реформ, повысив шансы на более продуктивные государственные инвестиции в пострадавшем от рецессии блоке. Марио Драги или “Супер Марио” известен как ключевая фигура в помощи блоку ЕС в выходе из долгового кризиса еврозоны, а также именно под его контролем ЕЦБ также снизил ставку по депозитам ниже нуля в 2014 году.

( Читать дальше )

Подводя итог недели со спекуляциями GameStop. Несколько финальных мыслей о всем движении.

- 30 января 2021, 15:23

- |

Что справедливее: объявить определенные трейдинговые спекуляции незаконными или позволить некоторым спекулянтам быть раздавленными рынком? Про WallStreetBets, Reddit и истории с GameStop.

Самая простая и распространенная форма мошенничества с акциями — это «накачать и сбросить». Она состоит из трех частей. Кто-то завладевает дешевыми акциями; лжет о том, почему они собираются подняться; и когда они поднимаются, продает их, прежде чем ложь будет обнаружена и акции упадут. Это противозаконно. Но что, если мы уберем средний шаг — ложь? Вместо того чтобы рассказывать неправду об акциях, мы кричим всем, кто будет слушать: «Если мы все купим эти дешевые акции, цена вырастет, и мы будем зарабатывать деньги».

Потрясающая история разворачивается на наших глазах. Обычные люди в ярости из-за оказания помощи банкам в 2008 году, есть недовольство неработающим институтом меритократии, растущим уровнем неравенства и количеством денег, заработанных индустрией хедж-фондов. Что-то напоминает, не так ли? Из таких претензий выросло движения голосовать за Брекзит или Трампа. Весь спектр недовольства принимает форму действия в виде массовой покупки акций, против которых отрасль хедж-фондов ставит короткие позиции. Все действие слабо, но эффективно координируется в чат-группах в социальных сетях, ключевая из которых Reddit/ wallstreetbets, где 4,8 млн пользователей. Скупая акции обанкротившейся сети компьютерных игр GameStop, поднимая ее стоимость более чем на 1000%. Только создатели такой рекомендации не лгут, а прямо указывают, что это опасная игра, акции упадут и участники могут многое потерять.

( Читать дальше )

теги блога Keynes_and_Buffet

- Inc.

- 2021 год

- AbbVie

- Baidu

- bitcoin

- Bristol-Myers Squibb

- commodities

- e-commerce

- ETF

- gamestop

- growth stocks

- Merck

- Micron Technology

- Microsoft

- semiconductors

- Small Caps

- xiaomi

- автомобильная отрасль

- азия

- акции

- акции роста

- американские акции

- американский рынок

- анализ

- аналитика

- антимонопольное расследование

- баффет

- биотехнолгический сектор

- биотехнологические компании

- будущее

- бычий прогноз

- бычий рынок

- государство и деньги

- делистинг

- диверсификация портфеля

- долгосрок

- долгосрочная идея

- долгосрочное инвестирование

- драг металлы

- ЕБРР

- защитные активы

- инвестидеи

- инвестирование в акции

- инвестиции

- индексные фонды

- институты

- инфляция

- искусство

- Италия

- итоги

- итоги 2020

- Кейнс

- Китай

- Китай и США

- китайская экономика

- китайские акции

- климатические изменения

- коммоды

- Компании роста

- короткая позиция

- Короткие продажи

- кукуруза

- Марио Драги

- мировая экономика

- налоги

- Налогообложение на рынке ценных бумаг

- нефтедобывающие компании

- нефть

- нигерия

- оборонный сектор

- полезные интерент ресурсы

- политика

- Полупроводники

- прогноз на 2021

- пшеница wheat

- развивающиеся экономики

- рассуждения о рынке

- риски

- рост цен на продукты

- сельское хозяйство

- серебро

- системные риски

- США

- технологические компании

- технологический сектор

- трейдинг

- фармацевтика

- финансовые компании

- финансовые рынки

- финансы

- фонды

- фундаментальный анализ

- цензура

- экономика

- электродвигатель

- Эль-Ниньо

- энергетика

- энергетический сектор

- Южная Корея