Иван Д.

В какой момент стоит обратиться к финансовому советнику?

- 11 апреля 2021, 11:03

- |

Ниже приведены выдержки статьи блога “The irrelevant investor”, который ведет Майкл Батник – CFA и директор фонда “Ritholtz Wealth Management”.

Автор статьи делит людей, которые решают свои финансовые задачи, на следующие группы:

1. Те, которые знают, что им нужна помощь, и которые её ищут и получают

2. Те, которым помощь нужна, но они этого не признают или думают, что она им не нужна.

3. Те, кто может сам найти ответы свои вопросы самостоятельно.

Представителям третьей группы финансовые советники не нужны, а соображения ниже адресованы в основном представителям второй группы, которые из-за совей самоуверенности или гордыни отказываются обращаться к специалистам финансовой сферы.

Небольшое уточнение: под понятием “финансовый советник” подразумевается человек, которому вы доверяете и с которым можете обсуждать ваше финансовое состояние, планы и способы обращения с деньгами. И ни в коем случае не имеются ввиду банковские или брокерские сотрудники – во всяком случае не большинство из них.

( Читать дальше )

- комментировать

- Комментарии ( 26 )

Кто любит серебро? Топ-серебродобытчики, часть 1

- 10 апреля 2021, 22:29

- |

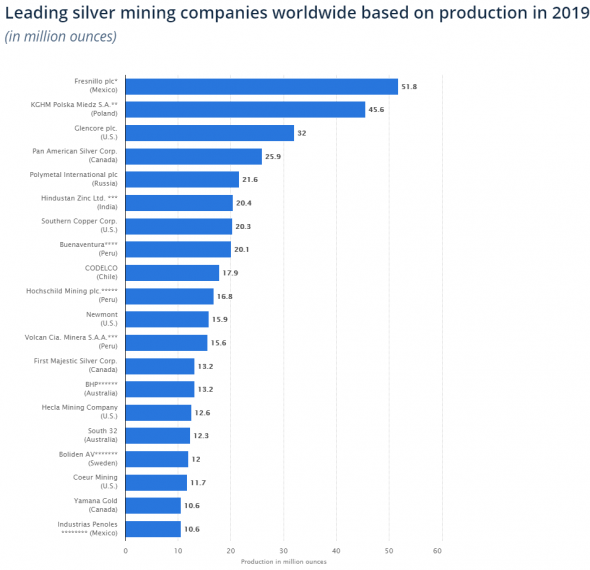

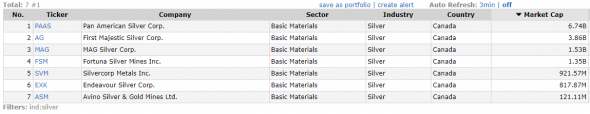

Примерно в середине прошлого года делал для себя небольшое сравнение основных майнеров серебра. Пока котировки на сам металл стоят в боковике, решил обновить свое представление о финансовых показателях этих компаний. Поделюсь Summary по 5-6 компаниям, сегодня будут первые 3 из них.

Для выборки лидеров использовал статистику годовых объемов майнинга (за 2020 г. пока не нашел), а также фильтр на Finviz по индустрии серебра:

( Читать дальше )

Anglo American: игрок №1 в платине

- 30 марта 2021, 15:41

- |

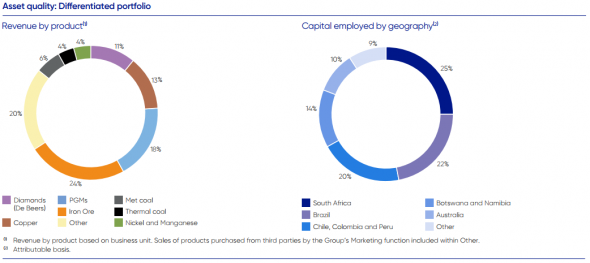

Железная руда, медь, платина и алмазы: познакомимся с одним из лидеров горно-металлургической отрасли – компанией с корнями из Южной Африки с более чем столетней историей. Из небольшого золотодобытчика, основанного в 1917 г. в ЮАР, Anglo American смогла стать широко диверсифицированным гигантом отрасли с корпоративными центрами в Лондоне, Сингапуре и Йоханнесбурге. Взглянем на структуру бизнеса и посмотрим, насколько высок запас компании с точки зрения возможности продолжать платить щедрые дивиденды.

Ключевые факты о компании.

На сегодняшний день компания вовлечена в разработку 56 проектов (месторождений), раскиданных на территории 15 стран на всех континентах. Бизнес-процессы охватывают полный цикл – от разведки до транспортировки и сбыта широкого перечня продукции Commodities.

Выручка состоит из следующих сегментов в зависимости от сырья:

— железная руда;

— металлы платиновой группы (PGM);

— медь;

— добыча алмазов и производство бриллиантов;

— термальный и коксующийся уголь;

— никель и магнезий;

— сырье, перепродаваемое после закупа у других компаний.

( Читать дальше )

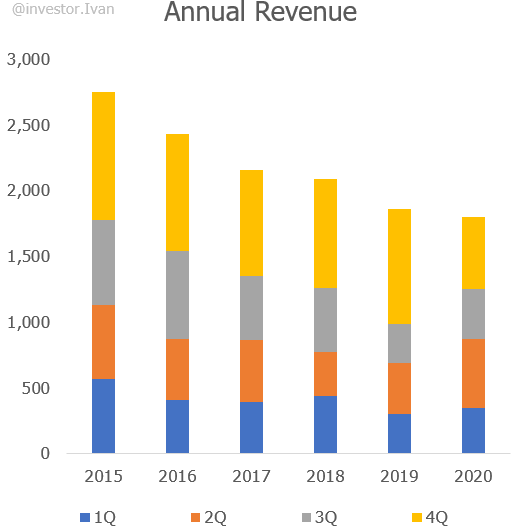

Cameco: второй лидер урановой отрасли. Многолетнее падение показателей

- 20 марта 2021, 13:23

- |

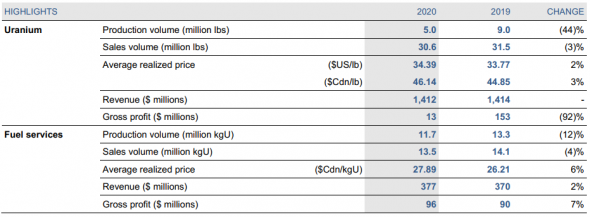

Компания со штаб-квартирой в Канаде. Является крупнейшей в уранодобывающей отрасли по капитализации и географической диверсификации активов.

Производство компании из-за пандемии пострадало гораздо сильнее, чем у Казатомпром.

Объем добытой продукции снизился почти вдвое, некоторые активы до сих пор в заморозке:

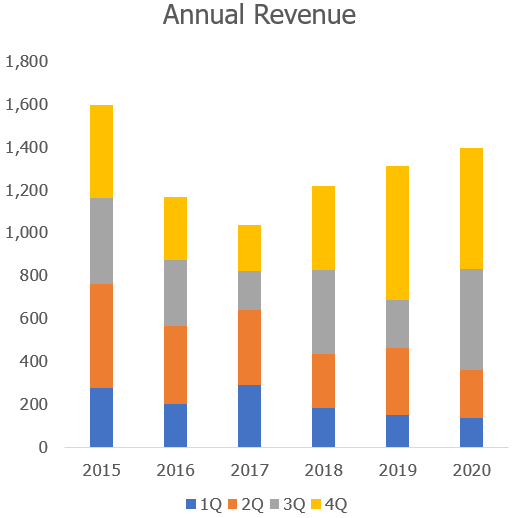

Выручка, прибыль и EBITDA за год упали на 3.4%, 261% и 64.7% соответственно. Чистая прибыль за год отрицательна, убыток равен $66 млн. Это значение и все остальные ниже – в канадских долларах:

( Читать дальше )

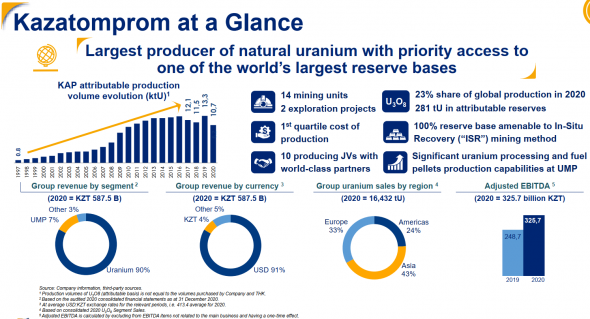

Лидер по добыче урана Казатомпром отчитался с ростом FCF. Дивиденды должны вырасти.

- 19 марта 2021, 08:45

- |

Компания родом из Казахстана, является крупнейшим производителем урана.

В 2020 г. из-за ковида объем добытой продукции снизился, что, как увидим, не помешало показать рост финансовых показателей.

Я сам инвестирую в данное направление, поэтому слежу за крупнейшими игроками отрасли. Взглянем на финансовый отчет Казатомпрома за 4 кв. 2020 г. от 16 марта.

Выручка, прибыль и EBITDA за год выросли на 6.3%, 17.8% и 7.3% соответственно. Все показатели выдаются в казахских тенге, для удобства я сделал перевод в USD:

( Читать дальше )

Почему лучше знать механизм работы ETF до его покупки!

- 17 марта 2021, 15:46

- |

Еще до прошлогоднего кризиса вот тут писал про разные классы ETF – в том числе про их деление на «физические» и «синтетические», и о том, как их можно различить.

Сам никогда синтетические ETF не покупал – как правило это ETF на товары (нефть, сельскохозяйственные товары и др.). При желании, всегда можно сделать ставку реальными активами путем покупки соответствующих акций или ETF на эти акции.

Но недавно случайно наткнулся на такой ETF, как “USO” – это биржевой фонд, цель которого – повторять цену “американской” нефти WTI.

Управление этим ETF основано на покупке фьючерсов на эту нефть, а не сами бочки нефти на спот-рынке (что логично).

Как мы помним, прошлой весной цены фьючерсов этой нефти уходили в отрицательную зону. И если покупатели фьючерсов по цене 1-2 цента остались должны брокерам целые состояния, когда его цена опустилась ниже -30 долларов, то держатели ETF остались в “активе”, который навсегда отошел от своего бенчмарка. Полюбуйтесь сопоставлением динамик на фото!

( Читать дальше )

Брокер Trade Station Global (TSG): вывод средств и продолжение использования

- 31 января 2021, 11:23

- |

Тут я описывал шаги, которые пришлось пройти для открытия зарубежного счета у суб-брокера Interactive Brokers – Trade Station Global.

Сегодня немного слов о дальнейшем использовании.

1. Комиссии по сделкам.

1.1. Акции и ETF. Комиссия по сделкам на практике находится в коридоре от 0.06% до 0.39%. зависит от количества акций в сделке и факта дробления ордера на несколько сделок в случае низколиквидных бумаг. Как пример, самый большой процент оказался при покупке 3,200 акций TRXC по цене $1.33: комиссия составила $16.32, или 0.383% от суммы сделки, что весьма существенно. Однако БКС бы в такой сделке взял бы с меня $32 – в 2 раза больше.

А, например, при совершении сделки на вдвое большую сумму, но с участием всего 600 акций, комиссия составила $6.06, или 0.068%. В этой сделке комиссия практически такая же, какую взял бы БКС – $6.

При исполнении опционов деньгах зачисление и списание акций со счета происходит без комиссий – очень удобный способ «избавляться» от акций)

( Читать дальше )

393 тыс. ₽ - столько в 2020г. я потратил на свое образование в области инвестиций. Как это было?

- 31 декабря 2020, 13:32

- |

В конце года решил, в том числе, подвести итоги «инвестиций в себя».

Так сложилось, что в этом году у меня оказалось незапланированно много времени, и я большУю часть этого ресурса решил направить на самообразование в области финансов и инвестиций на фондовом рынке.

Чтобы не превращать заметку в простое хвастовство, приведу свои (конечно же, субъективные) комментарии по каждому пройденному тренингу или коучингу. Основные траты по этому направлению пришлись на 2020 год, поэтому до кучи приведу свои отзывы и на ранее пройденные курсы.

1. Специализация на Coursera от ВШЭ «Финансовые инструменты для частного инвестора». Состоит из 6 курсов. Оценку «3» поставил только благодаря первому блоку от профессора Берзона «Управление личными финансами». Его модуль можно считать образцом структурности и понятности материала. Все остальные модули – какая-та свалка слайдов преподавателей, оставшихся по уровню подачи материала теоретиками из 90-х – нулевых. Возможно, с 2016 года качество улучшилось, но тогда впечатление в целом о специализации осталось грустным.

( Читать дальше )

Не пора ли покупать урановые акции?

- 23 декабря 2020, 21:57

- |

Аналитики Goldman Sachs вместе с управляющим товарным фондом Blackrock прогнозируют, что мы находимся на пороге бычьего цикла товарных рынков. И мы уже видим далеко не первые признаки начала данного цикла. Так, ралли металлов в 2020 году стало самым крутым за десятилетие. После драматичного падения в первом квартале обновляют многолетние максимумы цены на медь, сталь и платину. Даже нефть и газ уже кратно выросли с марта этого года.

Я решил расширить кругозор знакомством с другими областями товарных рынков. А заодно и написать полезную статью для проекта Thewallstreet.pro, аналитиком которого являюсь (я сам часто инвестирую в разбираемые компании).

Обзор будет посвящен рассмотрению уранодобывающей отрасли. Причин тому несколько:

— во-первых, наряду с ВИЭ, ядерная промышленность может занять существенную долю в новой «зеленой» структуре мировой энергетики взамен уменьшающихся долей угля и нефти;

( Читать дальше )

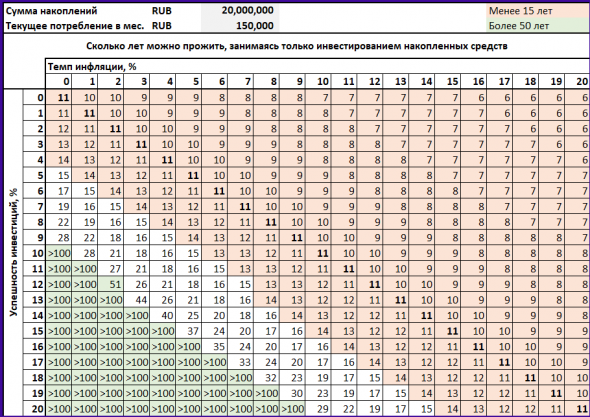

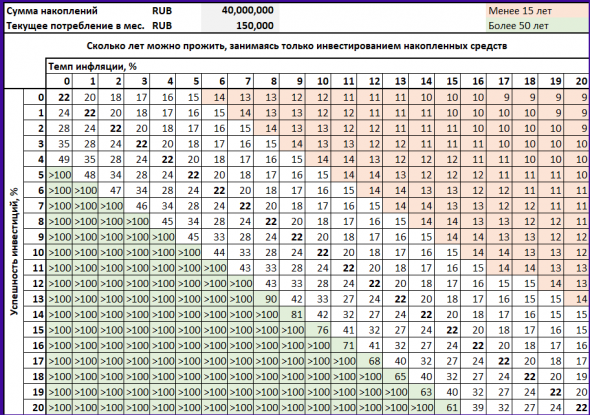

Сколько нужно накопить, чтобы жить с рынка?

- 06 декабря 2020, 16:52

- |

А точнее, чтобы жить как уверенный представитель среднего класса на процент, вкладывая валюту в консервативные инструменты с целевой долгосрочной доходностью 4-6% годовых?

Сделал расчет в Excel с учетом инфляции. Ниже 3 примера-скриншота.

Комфортной видится сумма от 60 млн — тогда можно не париться о доходности и отборе отдельных акций/ETF и высвободить дополнительное время для других сфер жизни.

( Читать дальше )

теги блога Иван Д.

- Anglo American PLC

- Carnival

- Carnival Corporation & plc

- commoditeis

- derivatives

- ESG

- ETF

- Finex ETF

- forex

- Gold

- interactive brokers

- MCD

- McDonald's

- norwegian cruise line holdings ltd

- NYSE

- Royal Caribbean Cruises

- RSX

- s&p-500

- S&P500 фьючерс

- Saxo Bank

- silver

- tradestation

- ubs group ag

- акции

- алмазы

- американские акции

- банки

- Биржа "Санкт-Петербург"

- биржевые фонды

- брокеры

- германия

- железная руда

- золото

- инвестиции

- инвестиционный консультант

- инфляция

- итоги 2021

- итоги года

- контанго

- коронавирус

- кризис2020

- круизы

- курсы

- личный опыт

- макроэкономика

- медь

- Московская Биржа

- мошенники

- наблюдения

- ндс на золото

- обман

- образование

- опционы

- пассивное инвестирование

- пассивный доход

- платина

- Пузыри на рынке

- санкции

- санкции возможные последствия

- сбербанк

- сереберо

- серебро

- товарные рынки

- уран

- финансовый консультант

- финансовый советник

- фондовый рынок

- форекс

- центральный банк

- экология