HolyFinance

Стратегия покрытых колл-опционов: Один факт и восемь мифов. AQR.

- 10 января 2024, 21:02

- |

Перевод статьи от AQR.

Больше переводов в телеграмм-канале:

https://t.me/holyfinance

Оверрайтинг коллов — это метод одновременного выражения мнения о ценной бумаге и ее волатильности, а индекс CBOE S&P 500 BuyWrite Index (BXM) — один из многих способов получения премий за риск акций и волатильности. Инвесторы могут изменять свою премию за риск акций, покупая или продавая индекс, или изменять свою премию за риск волатильности, покупая или продавая стрэддлы.

Мы предлагаем инвесторам не обращать внимания на рассказы о получении буферов на случай падения и дохода. Данная стратегия может приносить доход только в той степени, в какой любая другая стратегия приносит доход, покупая или продавая неправильно оцененные ценные бумаги или ценные бумаги со встроенной премией за риск. Избегайте соблазна чрезмерно сосредоточиться на диаграммах выплат. Если вы считаете, что индекс будет расти, а подразумеваемая волатильность высока, то покрытый колл — это шаг в правильном направлении для выражения этой точки зрения. Если у вас нет мнения о подразумеваемой волатильности, нет причин продавать опционы.

( Читать дальше )

- комментировать

- 1.5К | ★2

- Комментарии ( 2 )

2023 год, состояние рынков и куда мы будем смотреть в 2024. Vltava Fund.

- 05 января 2024, 16:14

- |

Перевод письма от Vltava Fund.

Больше переводов в телеграмм-канале:

https://t.me/holyfinance

2023 год был очень удачным для наших инвестиций, но я не буду подробно рассказывать о том, насколько выросли наши акции в прошлом году. Скорее, я хочу сосредоточиться на описании более значимых событий в компаниях, которыми мы владеем в совокупности. Мы считаем это более интересным и важным, чем краткосрочные (например, годовые) изменения цен на акции, поскольку с точки зрения долгосрочной перспективы они играют главную роль в фундаментальной стоимости наших инвестиций. Ниже, в алфавитном порядке по компаниям, приведены несколько примеров значительных событий, произошедших в прошлом году в компаниях, входящих в портфель Vltava Fund.

Компания Alimentation Couche-Tard стала автором одной из самых ярких и успешных историй бизнеса в Канаде за последние десятилетия. Ее быстрый долгосрочный рост основан на серии рациональных и хорошо управляемых приобретений. Только за последнее десятилетие было совершено не менее 20 таких приобретений разного размера, и каждый раз мы были в восторге от цели приобретения, цены и, что не менее важно, от способности компании хорошо интегрировать приобретения.

( Читать дальше )

Заводная унция. Dakota Value Fund.

- 17 декабря 2023, 17:57

- |

Перевод документа от Dakota Value Fund.

Больше переводов в моём телеграмм-канале:

https://t.me/holyfinance

В фильме 1976 года “Заводной апельсин” ученые пытаются «вылечить» подростка-социопата, запрограммировав его на физическое отвращение к насилию. Несмотря на их уверенные гуманитарные намерения, на самом деле они изолируют его разум — от самого себя. От правды. Они пытаются сделать то, о чем мечтают все социальные инженеры: превратить человека в замкнутый цикл, входные данные которого они контролируют.

В фильме показаны последствия эксперимента с мрачным юмором. Лишенный контакта со своими собственными инстинктами, Алекс становится слабаком, неспособным защитить себя от других хищников, населяющих его мрачный мир. В конечном счете, тема фильма отражает объективный взгляд на состояние человека. Вы можете либо жить в мире таким, каков он есть, с болью и всем прочим, либо вы можете жить в искусственной реальности, навязанной вам социальным инженером. Тот факт, что фильм заканчивается триумфальным ревом музыки, когда Алекс нападает на кого-то, отражает наше кровожадное предпочтение уродливой, горькой правды перед сладкой, но мертвящей лжи.

( Читать дальше )

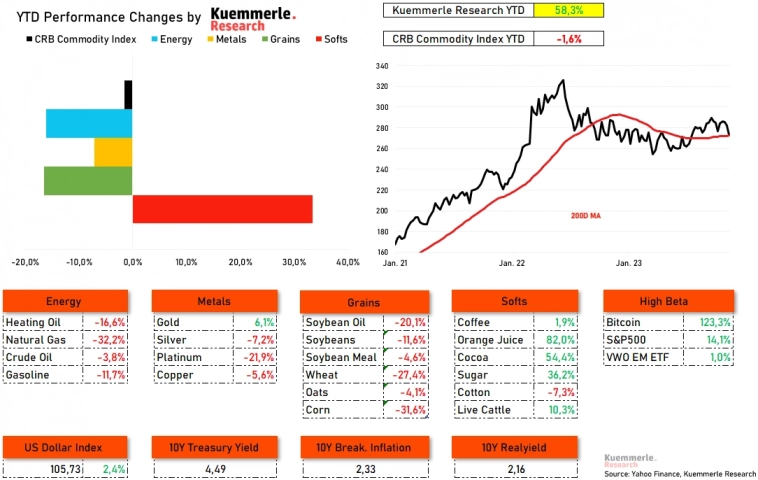

Почему мы не торгуем сырьевыми товарами через ETF / Золото может быть “переоценено”. Commodity Report

- 21 ноября 2023, 16:26

- |

Больше переводов в моём телеграмм-канале:

https://t.me/holyfinance

______________________________

Почему мы не торгуем сырьевыми товарами через ETF

Подписчики часто спрашивают меня, какие инвестиционные продукты, связанные с сырьевыми товарами, на самом деле интересны.

Ответить на этот вопрос на самом деле не так просто. Это потому, что мы рассматриваем сырьевые рынки не как убежище для долгосрочных инвестиций. Сырьевые товары необходимы для поддержания экономики, но, по нашему мнению, они не являются местом для хранения денег в течение длительного периода времени.

( Читать дальше )

Фундаментальное изменение. Говард Маркс.

- 16 ноября 2023, 16:12

- |

Перевод заметки от Говарда Маркса.

Больше переводов в моём телеграмм-канале:

https://t.me/holyfinance

В дальнейших размышлениях о глобальных изменениях я утверждал, что текущие тенденции, в совокупности представляют собой радикальное изменение инвестиционной среды, требующее значительного перераспределения капитала. Первоначально это уведомление было отправлено клиентам Oaktree 30 мая 2023.

На этот раз Все действительно может быть по-другому

11 октября 1987 года я впервые столкнулся с высказыванием “на этот раз все по-другому”. Согласно статье Анис С. Уоллес в New York Times, сэр Джон Темплтон предупредил, что когда инвесторы говорят, что времена изменились, обычно это делается в попытке рационализировать оценки, которые кажутся высокими по сравнению с историей, и обычно это делается в конечном итоге во вред инвесторам. В 1987 году цены на акции в целом были высокими; статья, которую я цитирую, была написана всего за восемь дней до Черного понедельника, когда промышленный индекс Доу-Джонса снизился на 22,6% за один день.

( Читать дальше )

Рецессия, которая всё не наступает. Credit Agricole.

- 13 ноября 2023, 22:03

- |

Перевод документа от Credit Agricole.

Больше переводов в моём телеграмм-канале:

https://t.me/holyfinance

- По мере того как циклы ужесточения политики центральными банками становятся все более продолжительными, а многие центральные банки развитых стран, вероятно, близки к пику, если уже не достигли его, тема отставания в денежно-кредитной политике становится все более актуальной и будет иметь решающее значение для перспектив.

- Мы углубимся в изучение скорости и чувствительности основных экономик развитых стран к этим механизмам. Ответом на этот вопрос станет главная сила, формирующая 2024 год:

Если лаги короткие, то передача в экономику уже прошла свой путь через систему, а это означает, что центральным банкам придется придерживаться «ястребиной» позиции и, возможно, еще больше ужесточить политику, учитывая, что инфляция почти везде по-прежнему слишком высока.

Напротив, если задержки длительные, то центральные банки могут позволить себе быть более терпеливыми и дождаться полного эффекта от прошлых ужесточений, которые все еще находятся в стадии проявления. В этом случае существует даже вероятность того, что некоторые из них переусердствовали, даже несмотря на то, что для полной реализации последствий потребуются месяцы.

( Читать дальше )

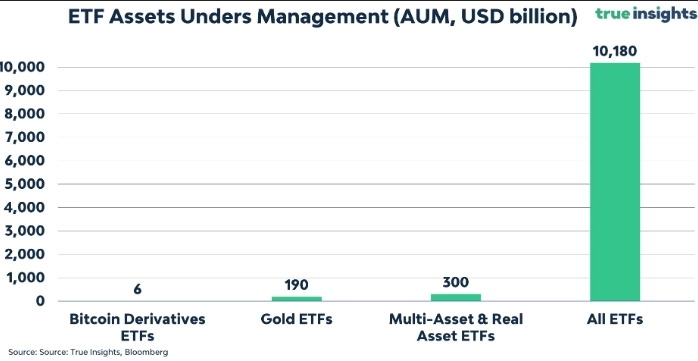

Bitcoin ETF - разумный подход. True Insights.

- 07 ноября 2023, 15:40

- |

Перевод статьи от True Insights.

Больше переводов в моём телеграмм-канале:

https://t.me/holyfinance

Активы под управлением (AUM) различных ETF

Активы под управлением (AUM) различных ETF

Максимальное влияние на цены Биткоина в настоящее время влияют перспективы, или, скорее, предполагаемые шансы, запуска спотового биткоин-ETF в США. Судя по недавнему росту цен и результатам опросов в социальных сетях, одобрение следует рассматривать как (потенциальное) изменение правил игры для Биткоина. Цель этого поста — подняться над шумом и дать некоторое полезное представление о том, что может означать спотовый биткоин-ETF.

Почему именно спот?

Прежде чем углубиться в цифры, давайте вкратце обсудим «необходимость» или «желание» создания спотового Bitcoin ETF. Такой ETF будет инвестировать непосредственно в 19,5 млн. биткоинов, находящихся в настоящее время в обращении, в отличие от производных биткоина, таких как фьючерсы.

ETF, основанные на производных биткоина или косвенно отслеживающие его динамику, уже широко распространены, их совокупный объем активов под управлением (AUM) составляет чуть менее 6 млрд. долларов США. Однако для значительной группы инвесторов, ETF, основанные на деривативах, не отвечают инвестиционным критериям.

( Читать дальше )

Высокие цены на нефть: Управляемый встречный ветер. Goldman Sachs.

- 06 октября 2023, 13:50

- |

Перевод документа от Goldman Sachs.

Больше переводов в моём телеграмм-канале:

https://t.me/holyfinance

Краткое содержание

- Цены на нефть подскочили на 20 долларов за баррель с июня, способствуя росту инфляции и усилив внимание инвесторов к здоровью потребителей и следующим шагам ФРС.

- Хотя мы прогнозируем замедление роста потребления осенью и зимой, мы считаем, что повышение цен на нефть вряд ли приведет к снижению потребительских расходов и ВВП по трем причинам: 1) Масштабы повышения цен на нефть невелики; 2) Встречный ветер ВВП от повышения цен на бензин должен быть частично компенсирован капитальными вложениями в энергетический сектор и снижением цен на электроэнергию; и 3) Мы считаем, что ФРС вряд ли ужесточит политику в ответ на повышение цен на нефть, особенно в то время, когда базовая инфляция и инфляционные ожидания снижаются.

- Во-первых, предполагается, что увеличение энергетической нагрузки на потребителей будет незначительным. Цены на нефть выросли на 20 долларов за баррель — по сравнению с +40 долларами в первой половине 2008 года и +45 долларами в первой половине 2022 года — и наш прогноз розничных цен на бензин с использованием фьючерсных и оптовых рынков указывает на то, что большая часть отскока уже произошла.

( Читать дальше )

теги блога HolyFinance

- ABNB

- Berkshire Hathaway

- bitcoin

- bk

- BofA

- btc

- ChatGPT

- Credit Suisse

- DeFi

- DXY

- EM

- ETF

- FX

- Goldman sachs

- J.P. Morgan

- jpy

- M&A

- Morgan Stanley

- MSFT

- MUFG

- S&P500

- SEC

- Signature Bank

- Societe Generale

- svb

- usd

- USDT

- UST

- value

- ZIRP

- азия

- акции

- акции США

- анализ

- Артур Хейс

- банк

- банки

- баффет

- биткоин

- денежно-кредитная политика

- доллар

- доллар рубль

- доходность

- золото

- инвестиции

- инфляция

- искусственный интеллект

- исследование

- Китай

- корреляции

- кривая доходности

- кризис

- криптовалюта

- Криптовалюты

- ликвидность

- макро

- макроэкономика

- мировая экономика

- Нефть

- облигации

- обман

- опционы

- перевод

- политика

- портфель

- правила

- премия за риск

- прогноз

- прогнозирование

- развивающиеся рынки

- регулирование

- рецензия на книгу

- рецессия

- рецессия сша

- риск

- Россия

- рынок США

- рынок труда

- санкции

- санкции возможные последствия

- ставка по федеральным фондам

- стоимостное инвестирование

- стоимость

- сша

- Талеб Нассим

- теория

- трейдинг

- Уоррен Баффет

- факторы

- финансовая система

- финансы

- Фишер

- форекс

- ФРС

- ФРС США

- Харви

- хедж-фонд

- ЦБ

- экономика

- экономика США