Василий Олейник

Только графики, без воды.

- 31 августа 2016, 13:14

- |

По рублёвому индексу ММВБ. 2000 можно сказать сделали. Пока запал иссякает. Ориентируемся на сильный уровень поддержки 1960 пунктов. Пока ждём только отката к нему. Далее, если этот уровень не устоит, то короткие позиции можно увеличивать с целями 1920 и возможно 1850. Пока жду только откат и тест. Все решения принимаю только исходя из ситуации и отработки уровней.

( Читать дальше )

- комментировать

- 38 | ★3

- Комментарии ( 14 )

Немного назад в прошлое.

- 30 августа 2016, 18:00

- |

Ну а теперь, что я писал сразу после Брекзита! Когда я в последний раз призывал всё покупать и почему? Забыли? Напоминаю, всё здесь и теперь смотрим что сработало, а что нет, и почитайте комментарии как некоторые смеялись что я жду обновление хаёв по Америке после Брекзита — smart-lab.ru/blog/335599.php

( Читать дальше )

Новые рекорды на фоне роста глобальных рисков.

- 30 августа 2016, 15:09

- |

ЕСЛИ вы торгуете на минутках и 5 минутках, или с большими плечами, то вам лучше не читать мои посты! Не портите свою психику. Я не даю прогнозов, я просто делюсь своим взглядом.

Несмотря на рост рисков в глобальной экономике, эйфория на финансовых рынках продолжается в прежнем ключе, хотя желающих вкладываться в рисковые активы по таким ценам становится всё меньше. Международные фондовые индексы в последние недели растут лишь за счёт закрытия коротких позиций и выкупов компаниями собственных акций с рынка, при этом, доля свободного кеша у зарубежных фондов остаётся на максимуме с 2001 ода.

Сверхмягкая монетарная политика всех мировых Центробанков и огромная лавина дешёвой ликвидности продолжает создавать иллюзию, что ситуация в финансовой сфере благоприятная, но вечно это длиться не будет. Умные миллиардеры по всему миру продолжают выходить из всех рисковых активов в кеш, при этом частные инвесторы, особенно в России всё больше верят в дальнейший рост фондовых активов. Подобное мы уже наблюдали в 2007 и начале 2008 года, но чем потом всё кончилось, уже все помнят. Если приток частных инвестиций на фондовые рынки начинает расти, а биржевые индексы находятся вблизи исторических максимумов, то это сигнализирует о наступление переломного момента. Ещё никогда в истории, большинству обычных неопытных инвесторов не удавалось разбогатеть на фондовых рынках, они всегда лишь смотрят и опираются на текущую ситуацию и не думают и не понимают более долгосрочные перспективы, хотя бы, c горизонтом в несколько месяцев. Да, сейчас на рынках эйфория, но никто не знает когда она закончится, и не стоит забывать, что от эйфории до паники всего один шаг, особенно с таких высот. Сейчас слишком высока вероятность коррекции на всех фондовых рынках, которая может случиться уже в ближайшие месяцы, поэтому гнаться за прибылью в 3-5% уже явно не оправданно.

( Читать дальше )

Йеллен или Фишер & Буллард. Кому верить?

- 28 августа 2016, 21:09

- |

Август месяц так и не преподнёс инвесторам сильных движений и разочарований, но чем дальше, тем страшнее, и тем больше растёт неопределённость. В сентябре заканчивается финансовый год в США, поэтому нельзя исключать, что рынки будут держать изо всех сил на достигнутых максимумах, дабы показать хоть какие-то позитивные результаты, но ясно сейчас одно – чем сильнее будут выходить данные по американской экономике, тем негативней на них будут реагировать фондовые рынки.

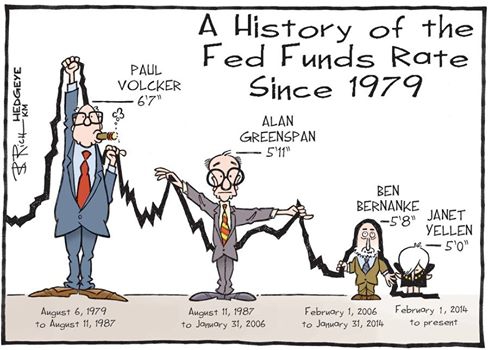

Ежегодный симпозиум в Джекон Хоул так и не внёс какой-либо конкретики в плане дальнейших действий мирового регулятора, но были в тот день и весьма громкие заявления, правда, не от самих глав Центробанков. Если речь председателя ФРС опять была в нейтральном ключе, без особых намёков и посылов, что в принципе, понравилось инвесторам, то заместитель главы ФРС Стэнли Фишер немного даже напугал рынки, сказав, что нельзя исключать даже два повышения ставки в текущем году. А неделей ранее, Глава ФРБ Нью-Йорка Уильям Дадли также подтвердил возможность роста ставок уже в сентябре текущего года. При этом, не стоит забывать, что именно через ФРБ Нью-Йорка, ФРС проводит свои операции, поэтому мнение главы этого банка вдвойне важно. Так кому же всё-таки верить? Главе ФРС, Джаннет Йеллен, которая уже весь год пытается подготовить рынки к очередному повышению, но боится пойти на этот шаг, или её заместителю, вместе с главой ФРБ Нью-Йорка, которые более открыто, могут давать посылы участникам рынка? Да, ситуация по-прежнему остаётся неопределённой, но похоже, долгожданное ужесточение монетарной политики в США уже не за горами, а значит и потенциал роста всех фондовых рынков уже исчерпан. Почти восемь месяцев текущего года уже позади и в перспективе, вплоть до декабря, остаются только негативные ожидания. Осталось только дождаться сильных данных по рынку труда США за август, и тогда негативный настрой инвесторов проявится в полной мере.

( Читать дальше )

Свежие данные по Российской экономике. Продолжаем искать дно.

- 26 августа 2016, 15:03

- |

Улюкаев опять не угадал с ДНОМ!

1. Положительное торговое сальдо РФ в январе-июле упало на 48%, до $52 млрд — Минэкономразвития

Москва. 26 августа. Положительное сальдо торгового баланса в январе-июле 2016 г., по оценке Минэкономразвития РФ, составило $52 млрд, относительно января-июля 2015 г. оно снизилось на 48%, говорится в ежемесячном мониторинге министерства.

Экспорт товаров в январе-июле 2016 г., по оценке, составил $151,9 млрд (снижение на 27,3% к январю-июлю 2015 г.).

Импорт товаров в январе-июле 2016 г. составил $99,9 млрд (снижение на 8,4% к январю-июлю 2015 г.).

2. Падение ВВП по сравнению с июнем ускорилось!!!

Снижение ВВП РФ со снятой сезонностью в июле возобновилось, год к году падение на 0,7% — Минэкономразвития

Москва. 26 августа.- ВВП РФ в июле 2016 года упал на 0,7% к тому же периоду 2015 г. после снижения на 0,5% в июне и на 0,6% в мае. Такая оценка приводится в ежемесячном мониторинге Минэкономразвития, опубликованном в пятницу.

( Читать дальше )

Сургут и сургут преф. Выход инвесторов продолжается.

- 25 августа 2016, 12:16

- |

Ниже на графике видно по индикатору мощнейшее сокращение длинных позиций после отсечки в этом году. Хорошие уровни для покупки пока находятся на 10-15% ниже. Для галочки купил сегодня себе чуть-чуть. До максимумов текущего года теперь бумажке нужно сделать аж 50%.

Может проще купить ОФЗ у которых доходность явно больше общей дивидендной по рынку и под ОФЗ купить фьючерс MMBБ?

Нефть и рубль. Куда идём.

- 22 августа 2016, 15:51

- |

ЕСЛИ вы торгуете на минутках и 5 минутках, или с большими плечами, то вам лучше не читать мои посты! Не портите свою психику. Я не даю прогнозов, я просто делюсь своим взглядом.

С наступлением новой недели пришёл новый негатив для рынка нефти, который не смогли проигнорировать участники рынка. После взлёта нефтяных котировок всего за де недели более чем на 20% пришло время коррекции. К тому же, весь этот взлёт произошёл за счёт словестных интервенций и закрытия коротких позиций.

Сегодня стало известно, что уже в ближайшие дни Ирак намерен увеличить объём экспорта почти на 5%. Плюс в Нигерии, повстанцы, разрушающие нефтяную инфраструктуру, объявили о перемирии и перешли к переговорам. Поэтому подросла вероятность того, что и эта страна начнёт наращивать объёмы добычи “чёрного золота”. Сегодняшние заявления Ирака вновь ставят под сомнение возможную заморозку добычи нефти на предстоящем заседании ОПЕК. Пока что, большинство стран продолжает только наращивать добычу и предложение в мире продолжает только расти. Очень похоже, что и Иран в ближайшие дни объявит о новых скидках и предложениях для своих потенциальных клиентов. В текущей ситуации, когда продолжается борьба за рынки сбыта, глупо рассчитывать что все нефтяные державы сядут за стол переговоров и придут к единому мнению.

( Читать дальше )

10 лет в трейдинге. Продолжение. Что людям мешает зарабатывать на финансовых рынках?

- 20 августа 2016, 20:27

- |

Сегодня продолжение. Тема — «Что людям мешает зарабатывать на финансовых рынках?»

( Читать дальше )

По рублю.

- 19 августа 2016, 15:02

- |

1. Фьючерс на валютную пару доллар-рубль. Вот вот выйдет сигнал на лонг.

2. На дневном графике доллара уже ровно 4 месяца видим коридор с границами 63.5 — 67.5. Сейчас вновь формируется попытка отскока от нижней границы! Цель пока опять на 67.5. При выходе из боковика цели выше обозначены.

( Читать дальше )

теги блога Василий Олейник

- 92.0

- fRTS

- ITinvest

- ITinvest TV

- S&P500

- Si

- Август

- Ай Ти Инвест

- ай-ти инвест

- акци

- акции

- американский рынок

- анализ текущей ситуации

- банки

- биткоин

- Ближний Восток

- Брокер

- брокер ITinvest

- брокеры

- брокеры американские

- валюты

- Василий Олейник

- ваюты

- ВТБ

- Газпром

- Греция

- Гусев

- Д.Трамп

- дефолт

- Доллар

- Евро

- Европа

- ЕЦБ

- Живые деньги

- золото

- инвестиции

- Инфляция

- Иран

- Испания

- китай

- кореркция

- коррекция

- Кризис

- криптовалюты

- лига трейдеров

- ЛЧИ

- Магнит

- Мечел

- ммвб

- Москва ФМ

- налоговая реформа

- нефть

- нефть в рублях

- обвал рынков

- облигации

- обучение

- Олейник Василий

- Опрос

- опционы

- ОФЗ

- Оффтоп

- позиции

- премаркет

- Премаркет на завтра

- прогноз

- психология

- Путин

- Ри

- Роснефть

- Россия

- РТС

- рубль

- Рынок

- санкции

- Саудовская Аравия

- Сбербанк

- Сделки

- Сирия

- спекуляции

- США

- ТА

- текущая ситуация

- техника

- торговля

- Трамп

- трейдинг

- ФА

- Финам

- Форекс

- ФРС

- фундаментал

- фьючерс на индекс ртс

- фьючерсы

- ЦБ

- ЦБРФ

- шорт

- экспирация

- эфириум

- юмор

- Япония