Дмитрий Москвичев

Анализ курса юаня к рублю: куда движемся дальше?

- 17 марта 2025, 21:48

- |

Ключевые уровни

Сопротивление: ~15,15-15,20 ₽

Поддержка: ~11,35 ₽ (сегодняшняя реальность)

Промежуточные точки: ~12,50 ₽, ~13,50 ₽, ~14,15 ₽ (важные остановки на пути вверх)

Что показывает тренд? 📉

После пика в 15,15-15,20 ₽ в ноябре 2024 года, юань к рублю начал стремительное падение! Сейчас мы видим цену в районе 11,35 ₽ — это целых 25% снижения от максимума.

Паттерны говорят! 🗣️

На 4х часовом графике классический паттерн «голова и плечи». Это явный сигнал, что медведи могут продолжить давить.

Нисходящий тренд также явно прослеживается: каждый новый максимум ниже предыдущего, каждый минимум — тоже ниже. Учебник по техническому анализу, не иначе!

Объёмы

Объёмы взлетают на падении, продавцы жмут со всей силы — похоже, нисходящий тренд еще не сказал своего последнего слова.

Фундаментальный анализ 🏛️

Почему юань падает? 🤔

1. Внутренних причин точно знать не можем. Валютная статистика сейчас довольно закрытая вещь

2. Из внешний причин на первый взгляд только геополитика — ожидание мира, но наврядли бы это привело к такому значительному и резкому падению…

( Читать дальше )

- комментировать

- 3.6К | ★1

- Комментарии ( 3 )

Анализ акций Сбера (ао) с учетом последнего отчета за 2 месяца

- 11 марта 2025, 12:18

- |

Ключевые финансовые показатели Сбера за 2 месяца 2025 (по РСБУ)

📈 Чистая прибыль: ₽267,3 млрд (+13,5% г/г)

💰 Чистый процентный доход: ₽472,7 млрд (+21,1% г/г)

🏦 Чистый комиссионный доход: ₽107,6 млрд (+3,1 % г/г)

💳 Рост розничного и корпоративного кредитных портфелей начинает потихоньку замедляться

🏦 Достаточность общего капитала (Н1.0): 13,2% – значительный запас прочности относительно норматива ЦБ (минимум 8%).

🚩 ROE: около 23,2% – отличный показатель для крупнейшего банка страны

📊 2. Технический анализ

Ключевые уровни:

📉 Поддержка: 305–310 ₽ (ближайшая зона), 280 ₽ (сильный уровень).

🚀 Сопротивление: 325 ₽ (ближайшее), затем 360–380 ₽ (максимум последних лет).

Скользящие средние:

📌 Цена уверенно выше 50-дневной и 200-дневной SMA, что подтверждает восходящий среднесрочный и долгосрочный тренды.

Индикаторы (RSI, MACD):

🔥 RSI близко к 65-70 – возможна небольшая краткосрочная коррекция или консолидация.

✅ MACD в позитивной зоне – подтверждает продолжение восходящего тренда.

( Читать дальше )

Как фонд ликвидности TMON очень хочет забрать ваши денежки

- 07 марта 2025, 12:27

- |

Совсем недавно Т-Инвестиции наконец позволили покупать паи БПИФа Т-Капитала (TMON) напрямую на брокерский счёт в Т-Инвестициях! Раньше это было возможно только через так называемую Инвесткопилку.

✅ Что по плюсам:

• Купить и продать паи TMON можно без брокерской комиссии по тарифам Т-Инвестиций.

На этом, пожалуй, все плюсы 😂

⚠ Теперь к нюансам:

Комиссия самого БПИФа TMON выше (до 1% от СЧА), чем у аналогичного фонда Ликвидность (LQDT, до 0,304% от СЧА):

Для коротких инвестиций (до 2 месяцев) это может быть не критично.

Однако на длительном горизонте фонд Ликвидность выгоднее, даже с учетом брокерских комиссий Т-Инвестиций (если только у вас не тариф Инвестор).

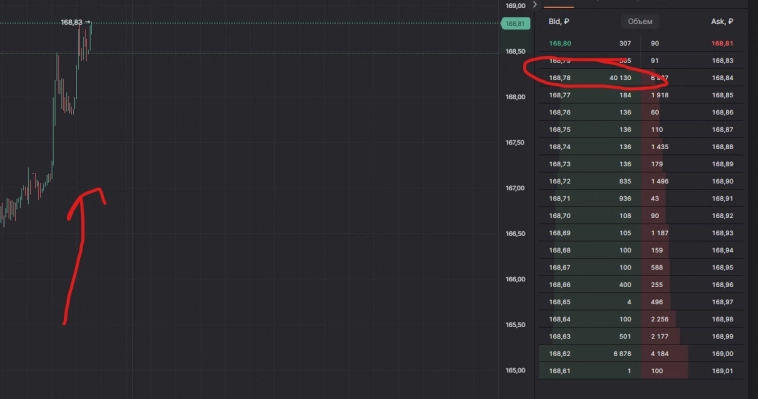

Также обратите внимание на рыночный спред маркет-мейкеров по фондам (приложил скрины стаканов). По TMON спред достигает 0,054%, тогда как по LQDT – всего около 0,006%. 📊

Получается, если у вас большая заявка и вы продаете фонд ликвидности по рыночной заявке (как думаю делают и многие), на спреде вы фактически потеряете деньги в размере, даже больше чем брокерская комиссия Т-Инвестиций на тарифе Трейдер.

( Читать дальше )

📊 МТС Банк - история роста или спекулятивный актив?

- 05 марта 2025, 11:03

- |

- Финансовые показатели 📈: Активы выросли на 25% до ₽602,5 млрд. Собственный капитал увеличился на 47% до ₽112,4 млрд. Чистая прибыль – ₽12,4 млрд (на уровне прошлого года). ROE ~15%, кредитный портфель вырос до ₽385,8 млрд (+11% г/г).

- Доходы и устойчивость бизнеса: Основной доход – процентные и комиссионные операции. Чистый процентный доход +22% г/г, но процентные расходы тоже выросли. Развитие финтех-экосистемы даёт потенциал роста.

- Макроэкономика и регуляторы: Рост ставок ЦБ до 15% увеличил доходность кредитов, но сделал фондирование дорогим. Банк соблюдает нормативы капитала (Н1 > 8%) и усилил капитал за счёт эмиссии.

- Кредитные риски: Доля проблемных кредитов 10-12%, резервы ₽30,9 млрд – выше, чем у крупных банков. Однако высокие процентные маржи компенсируют риски.

- Макроэкономика: Возможен рост ставок, что снизит спрос на кредиты. Рецессия или ослабление рубля увеличит кредитные риски.

( Читать дальше )

O’Key - стоит ли лезть в последний вагон перед редомициляцией?

- 04 марта 2025, 15:34

- |

Рассмотрим компанию через призму последнего отчета МСФО за 1п2024 года. Новее пока не опубликовали.

Финансовые показатели

- Консолидированная выручка за 1П2024 выросла на 6,2% год-к-году, достигнув 105,7 млрд руб.

- Основной драйвер роста – дискаунтеры «ДА!», увеличившие выручку на 15,7%

- EBITDA выросла на 35,4%, маржа составила 9,1%

- Чистая прибыль составила 78 млн руб. против убытка годом ранее

- Валовая маржа увеличилась до 23,5%

- Чистый долг сократился, но остается высоким, отношение Чистый долг / EBITDA 3,55×

Отраслевые перспективы и конкуренция

- Дискаунтеры становятся ключевым направлением рынка, но O’Key уступает конкурентам по их количеству

- Компания активно расширяет сеть «ДА!», увеличивая их долю в выручке

- Высокая конкуренция со стороны X5 Retail Group и Магнита, активно развивающих свои форматы дискаунтеров

Выводы

- O’Key Group остается потенциально недооцененной бумагой, но высокая долговая нагрузка ограничивает потенциал роста

( Читать дальше )

📊 Фундаментальный и технический анализ АЛРОСА c учетом последнего отчета МСФО за 2024 год

- 04 марта 2025, 12:47

- |

— Выручка 239,1 млрд руб. (-26% г/г, ожидания – 255 млрд руб.)

— EBITDA: 78,6 млрд руб. (-44%)

— Чистая прибыль: 19,3 млрд руб. (-77%)

— Свободный денежный поток: -17,6 млрд руб. (годом ранее +2,2 млрд руб.)

— Чистая маржа: 8% (против 26% годом ранее)

🏦 Долговая нагрузка

— Чистый долг: 107,9 млрд руб. (рост в 3 раза)

— Net Debt/EBITDA: 1,37× (против 0,26× год назад)

— ROE: 16–17% (доходность на капитал снизилась, но остается приемлемой)

📌 Отраслевые перспективы

— Мировая добыча алмазов сокращается, что в будущем может поддержать цены.

— Спрос на природные алмазы пока слабый из-за экономического спада и роста конкуренции с синтетическими камнями.

— Санкции ограничивают сбыт

— Запасы непроданных алмазов выросли на 54% за год (до ~130 млрд руб.). При ускорении реализации могут покрыть текущие долги в значительной степени

📈 Технический анализ

— Цена: ~61 руб., закрепление выше 60 руб. – сигнал роста.

— Скользящие средние: котировки выше MA5, MA10, MA20, MA50 и MA100, указывая на восходящий импульс.

( Читать дальше )

Ситуация на рынке на утро 04.03.2025

- 04 марта 2025, 12:46

- |

✅ Стратегия

Ожидаете роста? Возможность частично докупить позиции.

Фиксация прибыли на ожидании снижения – пока не рассматриваю.

Усилил портфель фьючерсами на акции банковского сектора.

Чтобы отбить свое излишнее желание лудоманить – время от времени совершаю небольшие сделки по природному газу 📉📈

⚠ Будьте осторожны: сегодня вечером Трамп обещал важное заявление, может поштормить :-)

🎯 Удачной недели и успешных торгов! 🚀

Зачем "успешным" трейдерам нужна агрессивная реклама своего платного обучения?

- 03 июня 2024, 22:17

- |

Давно не писал (нет, не умер и не обнулил депо))). Просто решил написать о наболевшем здесь. В последнее время стала чрезмерна бесить реклама успешных трейдеров из серии: «Я торгую 2-3 часа в день и зарабатываю в день в среднем от 200 до 300 тысяч благодаря моей персональной торговой стратегии. Хочешь также? Покупай мой курс».

Я вот думаю, если в среднем у такого успешного успеха получается минимум в месяц 4 млн, а год 48 млн, нафига ему/ей продавать эти платные курсы? Или может быть все-таки не такая уж эта успешная стратегия?...

Только давайте без всякой чепухи, типо «они просто хотят поднять финансовую грамотность стране». Как говорил Станиславский: «НЕ ВЕРЮ!».

Пишите ваши мысли в комментариях, и бесит ли вас тоже такая реклама?

Как у меня прошел год, и какие планы на очередной?

- 12 сентября 2023, 00:41

- |

Время все такое же неспокойное, и очень интересно сделать для себя выводы, как я на самом деле инвестировал, о чем жалею, о чем нет.

Итак, пройдусь по своим же тезисам :)

1. «Моя цель сейчас на фондовом рынке — СОХРАНИТЬ деньги, а не преумножить». Буду покупать в основном облигации и замещайки.

С целью справился. Деньги не потерял, инвестировал в основном облигации и «замещайки», участвовал активно в первичных размещениях ВДО. Чуть заработал, и хорошо.

Но пропустил «безудержный» рост рынка акций. Жалею, но такого предсказать не мог.

2. «Я считаю перспективным сейчас на горизонте 6-12 месяцев в плане спекуляции (если прям очень хочется) — покупка долларов и евро».

В целом идея оправдалась полностью. Купленную наличку потратил на семейный отдых. Часть продал, когда курс резко поднимался, пару недель назад. Не жалею.

( Читать дальше )

теги блога Дмитрий Москвичев

- CNYRUB

- акции

- алроса

- аналитика

- брокеры

- ВДО

- выводы

- Газпром

- долгосрочное инвестирование

- идеи

- инвестиции

- МТС Банк

- мысли в выходной

- нерезиденты

- Новатэк

- обзор рынка

- Облигации

- окей

- отчеты МСФО

- прогноз

- прогноз по акциям

- расписка

- редомициляция

- росс рынок

- Российский рынок

- Россия

- санкции возможные последствия

- Сберанк

- сбербанк

- спекуляции

- стратегии

- Т-БАНК

- Т-Банк инвестиции

- технический анализ

- Тинькофф Инвестиции

- торговые сигналы

- Транснефть

- трейдинг

- финам

- форекс

- ФЬЮЧЕРСЫ