Swan

Прогнозируем результаты своей торговли

- 14 июня 2013, 13:12

- |

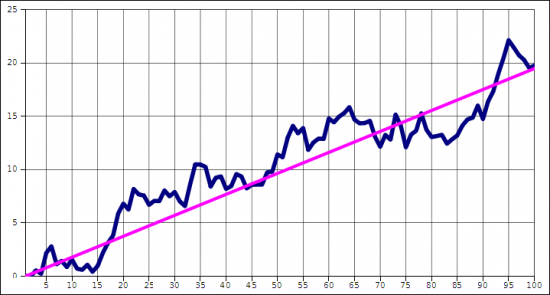

За 100 дней прирост 20% к депо.

Первое впечатление: Отличная система! Под такую систему не только ДУ можно привлекать, но даже и кредит взять! И уж точно нужно поспешить заказать ламборджини.

Теперь посмотрим, оправдано ли первое впечаление и на какие результаты можно реально рассчитывать, за следующие 100 дней торговли.

( Читать дальше )

- комментировать

- 124 | ★20

- Комментарии ( 57 )

Книги - список "Top-5" (версия 1)

- 07 июня 2013, 13:23

- |

Список топ-5 книг, которые могут помочь в торговле (действительно помочь):

1) Ральф Винс — Математика управления капиталом

Базовая книга об управлении рисками. Написано просто, понятно, со многими примерами.

2) Насcим Талеб — Одураченные случайностью.

Про достоверность оценки результатов и о надёжности прогнозов.

Там где люди видят какие-то супер-успехи или логичные закономерности — там может не быть ничего кроме обычного случайного совпадения.

3) Насcим Талеб — Чёрный лебедь

Про толстые хвосты распределений, в то время как люди считают их тонкими. О том, что «историю» делают не много мелких событий (типа капля камень точит), а редкие события большой силы — лежит камень 100 лет, его вода точит-точик не расточит, а тут падает сверху ещё больший камень и разносит этот в песок. Здесь писал об этой книге: swantrade.livejournal.com/42543.html

4) Кевин Коннолли — Покупка и продажа волатильности

Книга о важнейшем (после самой цены, конечно) свойстве рынка — волатильнсти. В книге в основном расказывается об опционах, но понимание волатильности важно и для торговли обычными линейными активами.

5) *место*вакантно*

Ловим тренд за толстый хвост, а также ловушка на ловца трендов

- 29 мая 2013, 11:00

- |

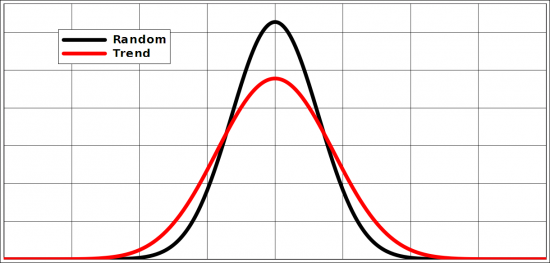

Главное качество трендового рынка — это, собственно, наличие трендов. Рынок летает туда-сюда-обратно с большой силой и упорством. Из-за этих метаний свои дальние точки рынок посещает гораздо чаще, чем в случае простого случайного блуждания. Поэтому, как следствие, у рынка образуются «Толстые хвосты», то есть распределение цены (или приращений цены, не важно) имеет более толстые хвосты, чем распределение для случайного блуждания (нормальное).

На картинке примерно показано как выглядят хвосты для разных рынков, (это не настоящие распределения а просто модель для иллюстрации).

Переходим к тому, как можно ловить тренд. Мы не будем полагаться на технические индикаторы, всякие уровни, фазы луны, магические цифровые сочетания и прочие сигналы, а будем считать, что тренд может начаться в любой момент и в любой момент закончиться. Это вполне разумная установка. Тогда способ ловли тренда остаётся только один:

( Читать дальше )

Арбитраж (парный трейдинг) - три интересных материала

- 14 мая 2013, 10:34

- |

http://smart-lab.ru/blog/118770.php

Klevtsov Anton «Введение в парный трейдинг»

http://smart-lab.ru/blog/118758.php

(Это для Американского рынка, акции и ETF-ы.)

Видео: Всемирнов Алексей (Lemmy) на встрече у Георгия Вербицкого, клуб H2T. Алексей профессионально торгует арбитраж товарных фьючерсов.

Модели для ценовых приращений

- 04 мая 2013, 12:26

- |

Простейшая задача (которую кстати, нужно решать чуть-ли не ежедневно) — оценить где и с какой вероятностью будет цена актива через заданное время при сохранении на рынке текущей динамики. Задачка посложнее — какова справедливая цена опциона для текущей динамики?

Решать эти задачи, да и другие, связанные с динамикой рынка очень удобно если известно распределение приращений цен. Но точное распределение приращений разумеется неизвестно — надо использовать какую-то модель.

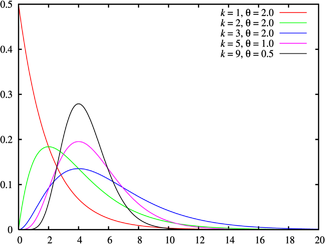

Какие у нас вообще есть варианты:

* Эмпирическое распределение — для конкретного актива мы вычисляем что было на истории и используем это как модель для будущего.

* Нормальное (Гаусса) распределение (или лог-нормальное).

* Другие непрерывные распределения: Коши, Лапласса, Гамма (на картинке — это оно), Вейбула (в нём аж 3 параметра) и т.д.

( Читать дальше )

Нефть BRENT смотрит вниз

- 02 мая 2013, 16:55

- |

Обычно это показывает на то, что тренд сейчас падающий.

И вообще, что-то нефть последнее время ударно вниз ходит — тоже не очень хороший признак.

Ловим краткосрочное движение с помощью опционов. Часть 1.

- 22 апреля 2013, 10:35

- |

Чтобы снять проблему со стопами, можно использовать не сам линейный актив, а опционы на него. Кстати, важный момент тут — это краткосрочность прогноза.

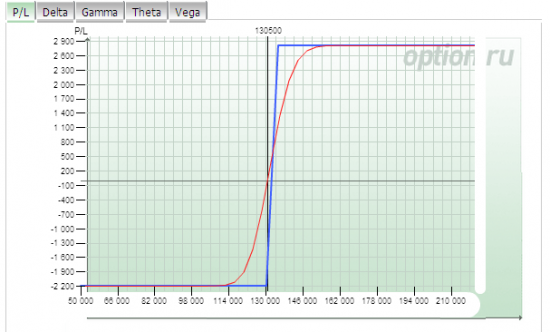

Выглядит это примерно так, на примере текущей ситуации на RI.

Сейчас цена 130500, около страйка 130.

Пусть наша базовая система предсказала рост, тогда мы покупаем СALL на текущем страйке (на деньгах, CALL-130) и продаём CALL на ближайшем страйке вверх, то есть CALL-135, то есть строим обычный бычий call-спрэд. Пока базовая система показывает сигнал на рост мы держим эту конструкцию.

( Читать дальше )

Прогноз вероятного диапазона закрытия движения

- 08 апреля 2013, 10:28

- |

Прогноз строим по модели лог-нормального движения, предыдущая запись по этой теме здесь swantrade.livejournal.com/36487.html

Что у нас есть для прогнозирования:

1) текущая цена, берём из терминала

2) текущая волатильность, берётся с опционной доски или, например, из

калькулятора на option.ru

3) Горизонт прогноза, количество дней

4) Вероятность диапазона — эту величину задаём, но обычно можно установить 99% и больше не менять.

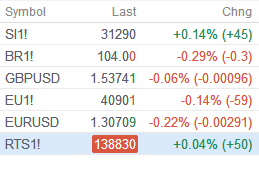

На картинке приведён пример для fRTS:

начальная цена 136000, волатильность 15%, горизонт прогноза 20 рабочих дней (1 календарный месяц), вероятность диапазона 99%.

Получаем, что в заданой вероятностью (99%) по истечению 20 дней цена будет находится в диапазоне от 121921 до 151705.

Проверим это по калькулятору из предыдущей задачи swantrade.livejournal.com/36487.html

( Читать дальше )

Вопрос по простейшей дельта-нейтральной тактике

- 01 апреля 2013, 09:05

- |

Поэтому кто в курсе, подскажите, пожалуйста, каковы на текущем рынке (фРТС), скажем за последние 6 месяцев, результаты такой тактики:

Лонг БА + Лонг Пут (колы не трогаем, чтоб попроще)

Соотношение БА и Пут такое, чтобы дельта была 0. Гамма положительна.

Дельту нейтралим, например 3 раза в день: утром в обед и вечером.

Понятно, что тут много нюансов -пусть с ними, интересны результаты «в целом» именно такой, квадратно-гнездовой тактики.

теги блога Swan

- Brent

- ETF

- forex

- Gold

- Light

- Ri

- Si

- SnP

- август 2013

- анализ рынка

- арбитраж

- биржа

- Блэк-Шоулз

- боковик

- волатильность

- выборы

- вью

- Грааль

- дисциплина

- доллар-рубль

- Золото

- игра

- История

- итоги

- кино

- книга

- Книги

- Книги по трейдингу

- ЛЧИ 2012

- математика

- ММ

- модели

- Моя торговля

- моя торговля за неделю

- нефть

- обучение

- Одураченные случайностью

- опцион

- опционы

- оффтоп

- Парный трейдинг

- ПИФ

- портфель

- прогноз

- прогнозирование

- просадка

- работа

- работа над ошибками

- рабочее место

- рабочее место трейдера

- рабочее пространство

- результаты

- реинвест

- рецензия

- рецензия на книгу

- Ри

- Риски

- ротшильд

- РТС

- рынок

- Рынок - взгляд

- рынок - взгляд

- сигнал

- система

- Система биржевой торговли

- система торговли

- системная торговля

- спайки

- статистика

- стопы

- стратегии

- стратегия

- Талеб

- Талеб Насим

- теория

- технический анализ

- тильт

- торговая система

- торговая стратегия

- торговая тактика

- торговля

- торговля на новостях

- торговля онлайн

- трейдинг

- тренды

- удача

- управление активами

- Управление капиталом

- управление позицией

- управление рисками

- фильм

- фильм для трейдера

- фильмы

- флэт

- фонды

- форекс

- Фракталы

- Черный Лебедь

- экспирация март 2012