SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

AMarkets

Премаркет Фондового Рынка. Прогноз Артема Деева.

- 20 февраля 2013, 12:52

- |

- Разместил(а) AForex Markets, Февраль 20, 2013

- Просмотр блога

Как мы и предполагали, торговая сессия вторника привнесла на фондовые биржи ценовое оживление, чему поспособствовало возвращение к торговым будням американских инвесторов, а также ряд макроэкономической статистики, оказавшейся лучше ожиданий. В этот раз отличился европейский регион, где были опубликованы неожиданно сильные данные по индексу экономических ожиданий инвесторов ZEW. Индекс вырос с 31,5 до максимального с апреля 2010 года уровня 48,2 пункта, в то время как прогнозировали рост до 35 пунктов. Германия по-прежнему сохраняет за собой статут локомотива позитивных настроений, выступающих достойным противовесом любого экономического негатива со стороны валютного блока.

Как мы и предполагали, торговая сессия вторника привнесла на фондовые биржи ценовое оживление, чему поспособствовало возвращение к торговым будням американских инвесторов, а также ряд макроэкономической статистики, оказавшейся лучше ожиданий. В этот раз отличился европейский регион, где были опубликованы неожиданно сильные данные по индексу экономических ожиданий инвесторов ZEW. Индекс вырос с 31,5 до максимального с апреля 2010 года уровня 48,2 пункта, в то время как прогнозировали рост до 35 пунктов. Германия по-прежнему сохраняет за собой статут локомотива позитивных настроений, выступающих достойным противовесом любого экономического негатива со стороны валютного блока.( Читать дальше )

- комментировать

- 7

- Комментарии ( 0 )

США. Где платят больше всего?

- 19 февраля 2013, 12:40

- |

- Разместил(а) AForex Markets, Февраль 19, 2013

- Просмотр блога

Интерны (стажеры) в лучших американских компаниях получают в месяц $4604-$6704 (данные Glassdoor.com) – по материалам AForex.

Интерны (стажеры) в лучших американских компаниях получают в месяц $4604-$6704 (данные Glassdoor.com) – по материалам AForex.Для сравнения, средний американец (не стажер) получает в месяц $4400 – согласно отчету Census Bureau.

Где больше платят? Однозначно – в финансовой и высокотехнологической сфере. В данных сегментах война за «юные таланты» и «свежую кровь» все еще актуальна.

Топ-лист самых высоко оплачиваемых стажерских позиций:

25. Qualcomm: $4604

24. Bank of America: $4605

23. SAP: $4615

22. BP: $4631

21. BlackRock: $4698

20. Intel: $4836

19. Tagged: $4909

18. Capital One: $4930

17. Deutsche Bank: $4943

16. Shell Oil US: $4975

15. Chevron: $4999

14. PayPal: $5060

13. Yahoo: $5063

12. Apple: $5277

11. Nvidia: $5286

10. Amazon: $5436

9. ConocoPhillips: $5607

8. Microsoft: $5847

7. Adobe: $5861

6. LinkedIn: $5866

5. Google: $5891

4. Facebook: $6084

3. ExxonMobil: $6268

2. EBay: $6500

1. VMware: $6704

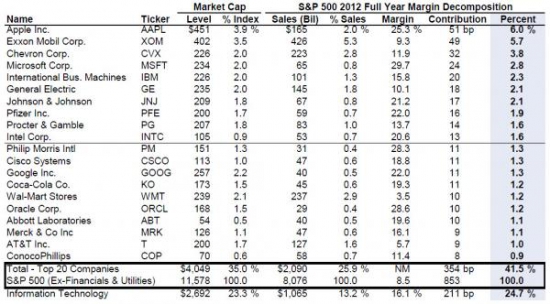

10 акций составляют 20% всей капитализации S&P500

- 19 февраля 2013, 12:38

- |

- Разместил(а) AForex Markets, Февраль 19, 2013

- Просмотр блога

Казалось бы, индекс S&P 500 должен давать избыточное представление о динамике рынка акций США. Принято считать, что S&P – показатель, который чаще анализируют профессиональные игроки в противовес индексу Dow, который часто называют «любительским» – по материалам AForex.

Казалось бы, индекс S&P 500 должен давать избыточное представление о динамике рынка акций США. Принято считать, что S&P – показатель, который чаще анализируют профессиональные игроки в противовес индексу Dow, который часто называют «любительским» – по материалам AForex.Тем не менее, с индексом S&P500 не все так просто, ибо 10 топовых компаний индекса составляют более 20% его капитализации. 20% топовых акций составляют около 42% всего индекса (источник Goldman Sachs):

( Читать дальше )

Премаркет Фондового Рынка. Прогноз Артема Деева.

- 19 февраля 2013, 12:34

- |

- Разместил(а) AForex Markets, Февраль 19, 2013

- Просмотр блога

Первая торговая сессия не отличилась особой динамикой, что было более чем предсказуемо, учитывая отсутствие не только американских инвесторов, но и значимой экономической статистики. Поэтому те настроения, которые были сформированы на финансовых площадках в конце прошлой недели, были переняты вчерашней сессией. Единственным событием, заслуживающим внимание, стала конференция главы ЕЦБ Марио Драги, традиционно выступающего в роли ключевого ньюсмейкера, особенно в периоды относительного затишья. Несмотря на то, что риторика Драги до выступления всегда вызывает сомнения, по факту сюрпризы преподносятся редко. Этот раз также не стал исключением, и единственно внятная реакция была наблюдаема лишь в рядах валютных активов.

Первая торговая сессия не отличилась особой динамикой, что было более чем предсказуемо, учитывая отсутствие не только американских инвесторов, но и значимой экономической статистики. Поэтому те настроения, которые были сформированы на финансовых площадках в конце прошлой недели, были переняты вчерашней сессией. Единственным событием, заслуживающим внимание, стала конференция главы ЕЦБ Марио Драги, традиционно выступающего в роли ключевого ньюсмейкера, особенно в периоды относительного затишья. Несмотря на то, что риторика Драги до выступления всегда вызывает сомнения, по факту сюрпризы преподносятся редко. Этот раз также не стал исключением, и единственно внятная реакция была наблюдаема лишь в рядах валютных активов.( Читать дальше )

День после выходных. Прогноз Николая Корженевского.

- 19 февраля 2013, 12:32

- |

- Разместил(а) AForex Markets, Февраль 19, 2013

- Просмотр блога

Мы продолжаем сокращать шорт в GBPNZD, сохраняем остальные позиции без изменений.

Мы продолжаем сокращать шорт в GBPNZD, сохраняем остальные позиции без изменений.Понедельник оказался ожидаемо скучным. Выходной день в США по обыкновению сбил торговую активность практически до нуля; котировки основных пар почти не изменились. Но даже в такой день можно было проследить общие темы: дальнейшую слабость JPY и GBP. Как мы и ожидали, наиболее сильные продажи британца прошли в кроссах, GBPNZD котируется на новых локальных минимумах. Здесь мы считаем разумным зафиксировать часть прибыли, но не из-за фундаментальных изменений, а краткосрочных рисков.

В ночь со вторника на среду (по Москве) состоится выступление управляющего Резервного Банка Зеландии Уиллера. Согласно имеющейся информации, темой выступления станет как раз киви. Определенно прозвучит тезис о том, что он слишком дорого и центробанку хотелось бы видеть котировки на более низких уровнях. Но это инвесторы готовы услышать. Вопрос в том, что еще будет сказано. И в свете последних событий вполне можно ожидать более агрессивную риторику. В остальном существенных изменений по рынку мы не ждем. EURUSD остается в широком коридоре, USDJPY — хорошая покупка на снижениях. Определенная идея есть и в лонге по EURCHF от 1.23.

Почему миллиардеры так пристально следят за самыми гадкими валютами в мире?

- 19 февраля 2013, 11:38

- |

- Разместил(а) AForex Markets, Февраль 19, 2013

- Просмотр блога

Самые ненавистные валюты в мире сегодня – японская йена и британский фунт. То, что касается йены… Новый Премьер-министр Шинзо Абе пришел к власти с новым экономическим курсом, нацеленным на активное монетарное стимулирование (очень похоже на то, что делает ФРС США). В итоге с ноября месяца йена находится под жесткой атакой денежного «смягчения». То, что касается британского фунта – валюта ослабляется уже на протяжении года все на тех же слабых политиках, плохом торговом балансе и негативных ожиданиях от назначения нового главы ЦБ Марка Карни (предполагается, что он будет еще более интенсивно ослаблять нацвалюту) – по материалам AForex.

Самые ненавистные валюты в мире сегодня – японская йена и британский фунт. То, что касается йены… Новый Премьер-министр Шинзо Абе пришел к власти с новым экономическим курсом, нацеленным на активное монетарное стимулирование (очень похоже на то, что делает ФРС США). В итоге с ноября месяца йена находится под жесткой атакой денежного «смягчения». То, что касается британского фунта – валюта ослабляется уже на протяжении года все на тех же слабых политиках, плохом торговом балансе и негативных ожиданиях от назначения нового главы ЦБ Марка Карни (предполагается, что он будет еще более интенсивно ослаблять нацвалюту) – по материалам AForex.И в это время крупнейшие инвестиционные игроки – Soros Fund Management, Tudor Investment Corporation, Caxton Associates and Moore Capital – заработав миллиарды на шорте по йене с ноября месяца, сегодня нацелили свои орлиные взоры на британский фунт.

( Читать дальше )

Wal-Mart Stores: худший месяц за целые 7 лет

- 18 февраля 2013, 14:25

- |

- Разместил(а) AForex Markets, Февраль 18, 2013

- Просмотр блога

Пусть февраль еще не закончен, но топ-менеджеры крупнейшей розничной сети Wal-Mart Stores уже говорят о том, что февраль стал самым плохим месяцем продаж за последние 7 лет – по материалам AForex.

Пусть февраль еще не закончен, но топ-менеджеры крупнейшей розничной сети Wal-Mart Stores уже говорят о том, что февраль стал самым плохим месяцем продаж за последние 7 лет – по материалам AForex.По словам Джерри Мюррея, вице-президента по финансам и логистике Wal-Mart, внутренние отчеты по продажам (в частности, месячный отчет, датированный 12 февраля, который рассылался всем руководителям сети) говорят о критическом снижении уровня продаж в рознице по всем направлениям.

Главная причина такого положения дел – рост налогов на зарплату американского населения. 31 декабря истекли налоговые льготы «эры Буша». Американцам приходится платить на 2 процента больше налогов (на социальную безопасность). Для человека с доходом в $40 тыс в год налоговое увеличение символизирует дополнительные $15 налоговых выплат в неделю.

( Читать дальше )

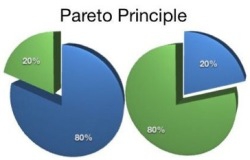

Принцип Парето в текущей экономике

- 18 февраля 2013, 14:24

- |

- Разместил(а) AForex Markets, Февраль 18, 2013

- Просмотр блога

Экономист Вильфредо Парето (1848-1923) эмпирическим путем вывел любопытное правило, работающее для огромного числа реальных экономических событий. Парето обнаружил, что 20% населения Италии владеет 80% всей земли страны – оказалось, что правило 20/80 применимо к самым разным ситуациям, что подтверждается статистикой – по материалам AForex.

Экономист Вильфредо Парето (1848-1923) эмпирическим путем вывел любопытное правило, работающее для огромного числа реальных экономических событий. Парето обнаружил, что 20% населения Италии владеет 80% всей земли страны – оказалось, что правило 20/80 применимо к самым разным ситуациям, что подтверждается статистикой – по материалам AForex.Например, было установлено, что устранение 20% ошибок в компьютерном «софте» результирует в снижение звонков в службу поддержки на 80%; 20% клиентов составляют 80% всех жалоб и претензий (статистика США).

Правило 80/20 может быть математически приведено к правилу 64/4. Т.е. некое меньшинство размером «4» влияет исходы количеством в «64».

( Читать дальше )

Эль-Эриан: «Акции искусственно высоки – время снимать прибыль»

- 18 февраля 2013, 14:22

- |

- Разместил(а) AForex Markets, Февраль 18, 2013

- Просмотр блога

Последний скачок цен на акции до 5-летних максимумов не соответствует фундаментальным показателям по этим бумагам – как выразился Мохамед Эль-Эриан, PIMCO – по материалам AForex.

Последний скачок цен на акции до 5-летних максимумов не соответствует фундаментальным показателям по этим бумагам – как выразился Мохамед Эль-Эриан, PIMCO – по материалам AForex.Рост цен на акции оказался прямым следствием денежных 5-летних «инъекций» в экономику США общим объемом в $2 трлн. По словам Эль-Эриана, ФРС США становится все менее эффективным – эффект монетарного стимулирования улетучивается с каждым новым раундом QE. Поэтому текущий момент – отличная возможность для фиксации прибыли на рынке акций.

При этом инвестор не предрекает текущему фондовому рынку повторения ситуации 2008-2009 гг., когда индекс Standard & Poor’s 500 просел на 45%. Но факт в том, что текущие цены на бумаги слишком высокие для того, чтобы центробанк Америки был в состоянии эффективно поддерживать эти максимумы в обозримом будущем.

Валютной войне - нет, справедливому рынку - да. Прогноз Николая Корженевского.

- 18 февраля 2013, 14:20

- |

- Разместил(а) AForex Markets, Февраль 18, 2013

- Просмотр блога

Мы частично фиксируем прибыль в шорте по GBPNZD, закрываем шорт в GBPCAD, держим прочие позиции.

Мы частично фиксируем прибыль в шорте по GBPNZD, закрываем шорт в GBPCAD, держим прочие позиции.Очередная встреча Большой Двадцатки породила соответствующую порцию обещаний и заверений. Главное для валютного рынка — гарантии того, что страны не намерены проводить валютных войн, и конкурентной девальвации не допустят. Какова цена этих слов, достаточно легко понять, если посмотреть, например, на последние новости из Норвегии. На этих выходных интервью дал г-н Олсен, управляющий центробанка страны. И здесь тоже прозвучала тема валютного рынка, причем заявления уже не звучат ново. Регулятор будет резать ставки, если «сильная крона слишком сильно замедлит инфляцию». Это оправдание своим действия вскоре возьмут на вооружение, пожалуй, все. И другого выхода у развитых стран в условиях структурного кризиса нет.

( Читать дальше )

теги блога AMarkets

- AForex

- AMarkets

- Berkshire Hathaway

- Bloomberg

- Brent

- Briefing

- cnbc

- Deutsche Bank

- Dow Jones

- ETF-фонд

- EURUSD

- forex

- GBPUSD

- Goldman Sachs

- HSBC

- JPMorgan

- QE

- S&P500

- Societe Generale

- UBS

- USD

- USDCHF

- USDJPY

- Volkswagen

- WTI

- азия

- активы

- акции

- американский рынок

- аналитика

- Аналитика форекс

- Афорекс

- Банк Англии

- банк Японии

- баррель

- Баффет

- безработица

- бизнес

- Бразилия

- брифинг

- валюта

- ВВП

- газ

- Германия

- Греция

- деньги

- Джексон Хоул

- долг

- Доллар

- Евро

- еврозона

- Европа

- ЕС

- ЕЦБ

- золото

- ИГИЛ

- иена

- инвестиции

- инвесторы

- инфляция

- Ирак

- йена

- Киев

- Китай

- КНР

- кризис

- Ливия

- М.Драги

- Марио Драги

- МВФ

- нефть

- Обама

- опек+

- оффтоп

- прогноз

- Путин

- Россия

- РТС

- рубль

- рынок

- санкции

- Саудовская Аравия

- США

- трейдинг

- Украина

- ФЕД

- фондовый рынок

- форекс

- ФРС

- фунт

- футбол

- ФЬЮЧЕРСЫ

- Центробанк

- Центробанки

- цены

- цены на нефть

- экономика

- экспорт

- юань