IPO

Частная компания, которая хочет привлечь средства неограниченного круга инвесторов становится публичной за счет проведения первичного размещения своих акций.

Акции могут продавать либо текущие собственники компании либо компания может выпустить дополнительные акции (допэмиссия), которые размещаются на IPO.

После IPO компания получает биржевые котировки. Когда акции компании торгуются на бирже, легко подсчитать ее рыночную капитализацию.

Характерные признаки IPO:

- IPO называется процедура самого первого публичного предложения акций неограниченному кругу инвесторов. В случае, если акции уже выпущены и торгуются на бирже, то любой выпуск акций называется SPO — Secondary Public Offering

- привлечь капитал, за счет продажи вновь выпущенных дополнительных акций

- получить признаваемую биржевую котировку, получить рыночную капитализацию

- продать часть бизнеса, продав свои акции

Крайне редки случаи, особенно в России, чтобы инвесторы — покупатели акций на IPO зарабатывали. Как правило, компании выходят на IPO тогда, когда их инвесторы готовы покупать их акции по заоблачным ценам. Компании, которые выходят на IPO, стараются продать свои акции по максимально возможной цене. Поэтому, как правило, после того, как бумаги выходят на биржу, потенциала для их роста уже не остается.

Уоррен Баффет пишет [1]:

Разумный инвестор скорее заинтересуется операциями с обыкновенными акциями на вторичном рынке, чем покупкой новых ценных бумаг. Причина заключается в особенностях назначения цены в каждом случае....

Что касается первичного рынка, то он управляется держателями акций и компаниями, которые могут выбирать подходящий момент для выпуска новых ценных бумаг. Понятно, что такие продавцы не собираются предлагать акции по заниженным ценам

ссылки:

Что произошло с акциями компании «Живой офис» после IPO? (4.14)

-

Ребелансировки портфеля, IPO Coursera

Ребелансировки портфеля, IPO Coursera

Последняя неделя квартала. Фондовые рынки продолжают находится в боковом диапазоне. Пятничный рост фондовых индексов США закончился движением в полтора процента. Азия внесла свои коррективы, падение составило пол процента, но уже виден отскок. Ждём продолжения роста в американскую сессию.

Судно, перекрывшее Суэцкий канал, сдвинули с места. Движение по каналу ещё не началось. Ожидаем скорого восстановления. Мировая торговля потеряла около семьдесят миллиардов долларов за время простоя. Зато выросли цены на нефть и другое сырье и спекулянты-трейдеры заработали.

Такой рост цен, на фоне монетарной и бюджетной политики стимулирования в США приведёт к скорому росту инфляции. В текущие значения доходностей облигаций уже заложен возможный рост, поэтому добавление в портфель долгосрочных облигаций на небольшой процент будет хорошей идеей.

Сезон IPO активно продолжается. На этой неделе стартуют торги одной из самых крупных платформ онлайн-образования Coursera.

Авто-репост. Читать в блоге >>> Coursera IPO, лидер в онлайн-обучении.

Coursera IPO, лидер в онлайн-обучении.Coursera - основана в 2012 году профессором Дафной Коллер из Стэнфордского университета и Эндрю Ян-Так Нг, их платформа которая объединяет глобальную экосистему учащихся, преподавателей и учреждений с целью предоставить образование мирового класса взрослым учащимся во всем мире. По состоянию на 31 декабря 2020 года более 77 миллионов учащихся зарегистрировались на Coursera, чтобы учиться у более чем 200 ведущих университетов и отраслевых партнеров с помощью тысяч предложений, от открытых курсов до полных дипломов.

Coursera обслуживает учащихся дома, через работодателей, колледжи и университеты, а также в рамках программ, спонсируемых государством. По состоянию на 31 декабря 2020 года более 2000 организаций платили за клиентов Coursera для развития бизнеса, а в 2020 году более 4000 колледжей и университетов запустили бесплатные программы онлайн-обучения через Coursera для кампуса во время пандемии COVID-19 и более 300 правительств. Правительственные учреждения и организации по всему миру использовали Coursera for Government для повышения квалификации и переподготовки своих государственных служащих и граждан. Из более чем 300 государственных учреждений, которые использовали Coursera для правительства в 2020 году, 228 были участниками Инициативы по восстановлению трудовых ресурсов Coursera, бесплатной ограниченной по времени программы, которая завершилась 31 декабря 2020 года. Также предлагают программы социального воздействия, которые имеют помог более 72 000 учащихся по всему миру.

Авто-репост. Читать в блоге >>> Сравнение оценок Roblox и Minecraft

Сравнение оценок Roblox и MinecraftНедавно состоялось IPO игровой платформы Roblox, которую рынок оценил в $40 с лишним миллиардов. И мне забавно наблюдать, как журналисты обосновывают стоимость компании и развивают свои фантазии в сторону метавселенной. Они буквально придумывают, что может стоить таких денег, нисколько не обращая внимания на реальные цифры.

Выручка убыточного Roblox за первые 9 месяцев 2020 года составила $588 млн. Для сравнения: в 2014 году Microsoft купил Minecraft за $2.5 миллиарда, выручка которого за 2013 год дошла до $326 млн при $128 млн чистой прибыли. В конце июля прошлого года Roblox заявил о достижении 150 млн ежемесячно активных пользователей. К сожалению, я не нашёл данных по MAU Minecraft на момент M&A сделки, но в 2016 он был равен всего 40 млн (сегодня 131 млн).

Сопоставьте размер аудитории и доходы двух компаний. Задумайтесь насколько эффективнее монетизировался Minecraft и насколько кратно крепче выглядел бизнес шведской студии Mojang, разработчика Minecraft. Так вот оценки столь сильно отличаются не потому, что это две принципиально разных метавселенных, а потому что это две принципиально разных экономики — посткризисная и предкризисная.Большое спасибо всем за внимание. Если вам интересны подобные рассуждения, то подписывайтесь на мой канал Groks.

Авто-репост. Читать в блоге >>> Подсчитываем налог от участия в IPO

Подсчитываем налог от участия в IPOВсем привет, пишу пост-анонс с долей пользы.

2020 год стал бумом популярности инвестиций в ipo. Этим постом хочу напомнить, что прибыль полученная от участия в ipo необходимо декларировать и платить с нее налоги. Сейчас на примере freedom finance расскажу как правильно это сделать.

Если вы участвуете в ipo и после аллокации(покупки) акций не осуществляли продажи, то и подсчитывать ничего не нужно — подавайте нулевую декларацию.

Если продажа была, то покупка на ipo и дальнейшая продажа считается как сделка, которая несет прибыль или убыток. Соответственно по результатм этих сделок и нужно отчитаться.

- Запрашиваем отчет (у меня это формат xlsx)

- Находим операции купли продажи, которые формируют сделку

- Переводим траты при покупке и доход при продаже, а так же комиссии в рубли на дату совершения операций. Комиссии при этом всегда идут в минус.

- Берем 13 процентов от суммы.

- Проводите данную операцию для всех пар покупок/продаж и формируете окончательную сумму налога.

Авто-репост. Читать в блоге >>> IPO Coursera (COUR). Платформа для образовательных онлайн-курсов

IPO Coursera (COUR). Платформа для образовательных онлайн-курсов

Coursera, Inc. – компания-провайдер открытых образовательных онлайн-курсов, основанная в 2012 году профессорами Стэнфордского университета Эндрю Ыном и Дафной Коллер. Компания работает с университетами, колледжами и другими образовательными организациями, предлагая своим клиентам онлайн-курсы, сертификаты и ученые степени по различным предметам и специальностям.Coursera — это цифровая платформа, которая объединяет преподавателей, учащихся и учебные учреждения в единую экосистему. По состоянию на 31 декабря 2020 года платформа имела свыше 77 миллионов пользователей, которые проходили обучение по онлайн-курсам более чем 200 университетов и отраслевых партнеров. С началом пандемии коронавируса в 2020 году более 4000 колледжей и университетов запустили на COURSERA свои бесплатные программы онлайн-обучения, а свыше 300 правительственных учреждений и организаций по всему миру использовали платформу для повышения квалификации и переподготовки своих сотрудников.

Авто-репост. Читать в блоге >>> Если 2020 был бумом для IPO, то что происходит в 2021?

Если 2020 был бумом для IPO, то что происходит в 2021?

Продавать и покупать акции новых компаний на бирже стало очень модно. Немного фактов о буме.- В 2021 году в США уже проведено 360 сделок IPO. За аналогичный период прошлого года — 37.

- За весь 2020 год в США было 457 IPO на сумму $168 млрд. Предыдущий рекорд по сделкам был в 1999 году, когда во время пузыря доткомов акции разместили 547 компаний.

- В 2020 году 81% компаний, разместивших акции, были убыточными. Это абсолютный исторический рекорд.

- Самое крупное размещение акций в 2021 году сделала платформа для онлайн-игр Roblox. Компания привлекла $9 млрд при оценке $41,9 млрд.

- Второе место у южнокорейского интернет-магазина Coupang. Компания привлекла $4,2 млрд при оценке в $84,5 млрд.

- Самые ожидаемые IPO до конца 2021 года — Robinhood, Coinbase, Stripe.

- Акции 52 крупнейших технологических компаний в первый день торгов в среднем выросли на 65% — профессор Джей Риттер.

- Индекс компаний вышедших на IPO от Renaissance за год вырос на 173%, в 2,5 раза опередив индекс S&P500. На протяжении предыдущих 6 лет существования индекса он проигрывал рынку.

Авто-репост. Читать в блоге >>> 🖥 Внимание! Сделка ✓546 фонд Purple (фиолетовый) IPO Vizio Holding Corp - производитель смарт-телевизоров!

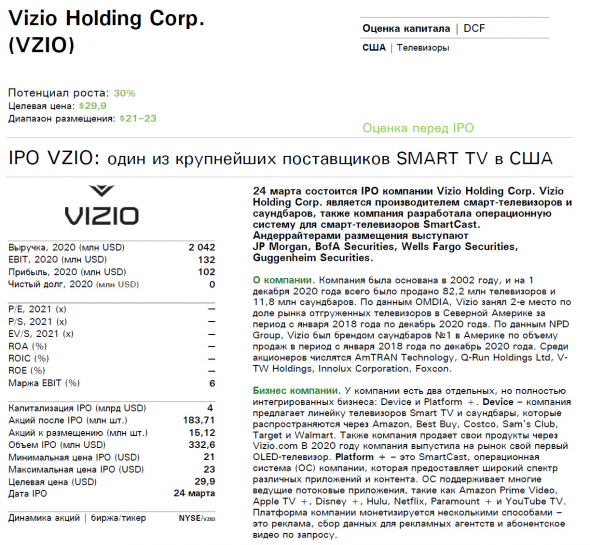

🖥 Внимание! Сделка ✓546 фонд Purple (фиолетовый) IPO Vizio Holding Corp - производитель смарт-телевизоров!

Фондовый рынок. Акции. 24 марта состоится IPO компании Vizio Holding Corp, которая является производителем смарт-телевизоров и саундбаров, также компания разработала операционную систему для смарт-телевизоров SmartCast. Андеррайтерами размещения выступают JP Morgan, BofA Securities, Wells Fargo Securities, Guggenheim Securities. Начало торгов 25.03.2021

Авто-репост. Читать в блоге >>> IPO Vizio Holding (VZIO). Разработка и производство бытовой техники

IPO Vizio Holding (VZIO). Разработка и производство бытовой техники

Vizio Holding — холдинговая компания из США, которая занимается разработкой и производством бытовой электроники, такой как смарт-телевизоры, звуковые панели и операционные системы SmartСast. По состоянию на 1 декабря 2020 года объемы продаж компании составили 82,2 миллиона телевизоров и 11,8 миллионов звуковых панелей. Vizio Holding занимает второе место телевизионного рынка по количеству продаж за период с января 2018 года по декабрь 2020 года и является брендом №1 на рынке саундбаров Северной Америки.

Продуктовая линейка Vizio Holding состоит из двух ключевых элементов – электронных устройств и цифровых платформ. На рынке устройств компания предлагает своим клиентам линейку ультрасовременных телевизоров Smart TV и универсальную серию саундбаров, которые обеспечивают захватывающие впечатления от развлечений и представлены в различных потребительских ценовых сегментах. Устройства компании продаются как в розничных магазинах, так и в Интернете, в том числе в таких крупных национальных сетях, как Amazon, Best Buy, Costco, Sam's Club, Target и Walmart. Кроме того, компания реализует свои устройства через собственный онлайн-канал на сайте VIZIO.com

Авто-репост. Читать в блоге >>> IPO ACV auction. CarPrice по-американски.

IPO ACV auction. CarPrice по-американски.ACV auction предоставляет динамичный цифровой рынок для оптовых транзакций с автомобилями и услуг передачи данных, который предлагает прозрачную и точную информацию о транспортных средствах для клиентов. Платформа использует данные и технологии для поддержки цифрового рынка и услуг передачи данных, позволяя дилерам и коммерческим партнерам покупать, продавать и оценивать автомобили с уверенностью и эффективностью.

ACV auction стремится решать проблемы, с которыми автомобильная промышленность сталкивается на протяжении многих поколений, предоставляя мощные технологические возможности дилерам и коммерческим партнерам, которые играют важную роль в автомобильной экосистеме. С момента основания они осуществили более 750 000 оптовых сделок между более, чем 21 000 дилеров и коммерческих партнеров. ACV auction помогает дилерам находить и управлять запасами и точно оценивать свои автомобили, а также обрабатывать платежи, передавать права собственности и управлять арбитражами.

Авто-репост. Читать в блоге >>> IPO DigitalOcean, облако для разработчиков и стартапов.

IPO DigitalOcean, облако для разработчиков и стартапов.Компания DigitalOcean основана в 2012 году — это платформа облачных вычислений, которая развертывает, управляет и масштабирует приложения любого размера. Их инфраструктура и решения «платформа как услуга» PaaS не требуют DevOps, позволяя разработчикам и предприятиям сосредоточить свои усилия на создании инновационного программного обеспечения. Продукты включают в себя Droplets, Kubernetes, управляемые базы данных, балансировщики нагрузки, хранилище блоков, API.

Глобальная облачная платформа, чтобы обеспечить простой, надежный и доступный опыт облачных вычислений для нашей клиентской базы, состоящей из индивидуальных разработчиков, стартапов и малых и средних предприятий. Это влечет за собой поддержание высокопроизводительной глобальной инфраструктуры, предложение тщательно отобранного набора решений и обеспечение превосходного качества обслуживания клиентов. Комбинация этих трех элементов позволяет нашим клиентам сосредоточить свое время и внимание на создании и запуске своих приложений или предприятий, а не на управлении базовой инфраструктурой.

Авто-репост. Читать в блоге >>> IPO ACV Auctions (ACVA). Платформа для продажи автомобилей

IPO ACV Auctions (ACVA). Платформа для продажи автомобилей

ACV Auctions – компания из США, которая предлагает дилерам по продажам подержанных автомобилей удобную и функциональную цифровую платформу. Пользователи платформы могут просматривать объявления о продаже, делать ставки и покупать автомобили через онлайн-аукционы.С момента своего создания через платформу ACV Auctions было совершено более 750 000 оптовых сделок между более чем 21 000 дилеров и клиентов. Компания помогаем дилерам находить необходимую технику, точно оценивать техническое состояние автомобилей, а также оперативно обрабатывать платежи и оформлять права собственности.

Платформа ACV Auctions включает в себя:

— электронную торговую площадку, которая эффективно связывает покупателей и продавцов автомобилей. Основная функциональная особенность площадки — 20-минутный аукцион в режиме реального времени, который обеспечивает мгновенные транзакции и доступен на нескольких платформах, включая мобильные приложения, Интернет и прямой доступ через интеграцию API;

Авто-репост. Читать в блоге >>> Про IPO от правительства России

Про IPO от правительства России

Министерство экономического развития Российской Федерации разрабатывает предложение о льготах инвесторов, желающих участвовать в IPO.

Правительство России размышляло о IPO российских компаний и о путях увеличения их числа. Власти завистливо смотрят на количество IPO иностранных компаний, плохо спят ночами, о народе думают, однако есть ещё один секрет. Дело в том, что на депозитах физических лиц всё ещё остались миллиарды денег, которые могли бы быть направлены в нужное правительству русло. На рынке и так надувается пузырь, который уже нужно бы лопать, но ещё не все люди изъяли со вкладов деньги и внесли их на брокерский счёт. Непорядок!Что исследовало Минэкономразвития:

- Освобождение розничных инвесторов от уплаты НДФЛ, при продаже акций, приобретённых в ходе первичного размещения или первых 12 месяцев после IPO.

- Освобождение нынешних акционеров от уплаты налога на прибыль или НДФЛ, которые предоставляют на продажу свои пакеты при IPO.

- Возмещение расходов компании, которые она понесёт в ходе IPO.

- Сокращение сроков требования владения ценными бумагами с 3х лет, до 1 года на ИИС

- Регрессивная шкала налога на дивиденды

Авто-репост. Читать в блоге >>> IPO компании DigitalOcean (DOCN)

IPO компании DigitalOcean (DOCN)

DigitalOcean Holdings – компания-провайдер облачной инфраструктуры с главным офисом, расположенным в Нью-Йорке. Дата-центры компании расположены в Нью-Йорке, Сан-Франциско, Амстердаме, Франкфурте, Лондоне, Торонто, Сингапуре, Бангалоре и других городах, охватывая все крупнейшие узлы международного трафика. DigitalOcean предоставляет облачные услуги для более чем 570 000 частных и корпоративных разработчиков программного обеспечения и IT-продуктов, что позволяет им разворачивать и масштабировать свои приложения одновременно на нескольких серверах.Ключевыми конкурентными преимуществами облачной платформы от DigitalOcean являются:

— простой, функциональный и интуитивно понятный интерфейс;

— платформа создана «разработчиками для разработчиков»;

— позволяет клиентам масштабировать свой бизнес;

— открытый исходный код;

— дифференцированная поддержка клиентов;

— собственная экосистема – компания создала свыше 6000 обучающих материалов и более 28000 материалов типа «вопрос-ответ» для 3 500 000 уникальных посетителей платформы в месяц;

— прозрачная и предсказуемая система ценообразования;

— полная конфиденциальность и защита данных клиентов;

— возможность безопасного и эффективного сотрудничества между командами разработчиков;

— ускорение внедрения инновационных решений за счет облачных технологий;

— упрощение процесса создания, развертывания и масштабирования приложений.

Авто-репост. Читать в блоге >>> 🌀Внимание! Сделка ✓535 (Фонд IPO) Tuya Inc. (TUYA) - платформа для умных интернет вещей!

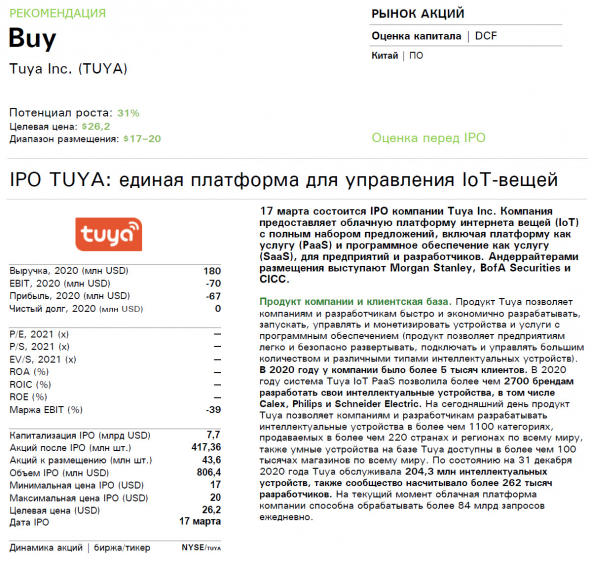

🌀Внимание! Сделка ✓535 (Фонд IPO) Tuya Inc. (TUYA) - платформа для умных интернет вещей!Фондовый рынок. Акции. Tuya Inc. (TUYA) — 17 марта состоится IPO компании Tuya Inc. Компания предоставляет облачную платформу интернета вещей (IoT) с полным набором предложений, включая платформу как услугу (PaaS) и программное обеспечение как услугу (SaaS), для предприятий и разработчиков. Андеррайтерами размещения выступают Morgan Stanley, BofA Securities и CICC. Начало торгов 18.03.2021

Авто-репост. Читать в блоге >>> Очередное IPO на Мосбирже

Очередное IPO на МосбиржеБум IPO в России набирает обороты🌪

Как сообщает Коммерсант, компания с запоминающимся названием «Позитив Текнолоджиз» (кибер безопасность) планирует размещение акций на Мосбирже🔥

Официальных данных за 2020 год нет, но судя по комментарием топ менеджмента по сравнению с 2019 годом выручка компании выросла почти в 2 раза, что впечатляет👍

За 2019 год выручка составила 3.2 млрд рублей. Компания прибыльная, при умеренной долговой нагрузке. Если оценка будет не раздутая(как пишет Коммерсант 2-4 млрд долл) можно будет обратить на неё внимание.

Скорее всего, основные владельцы хотят воспользоваться благоприятной коньюктурой в сфере кибер безопасности и монетизировать часть своей доли по максимальной цене, думаю этим и объясняется столь низкий размер размещения. Владельцы планирует продать всего около 10% акций. Если они разместятся, в перспективе могут быть проблемы с ликвидностью у этих бумаг👎

Друзья, подписывайтесь на телеграмм канал👍

t.me/Maxkurs2019🔥

Инстаграм 👉 maxkurs🔥

Авто-репост. Читать в блоге >>> IPO компании Tuya пройдет 17 марта!

IPO компании Tuya пройдет 17 марта!

Tuya Inc. – компания, которая представляет на рынке облачную платформу для Интернета вещей (IoT). Компания предлагает программные решения, которые позволяют брендам, розничным торговцам, производителям разрабатывать, запускать, управлять и монетизировать свои «умные» устройства.

Tuya Inc., торговая марка Tuya Smart, занимается созданием, развитием и продвижением облачной платформы Интернета вещей, которая предоставляет разработчикам гаджетов полный набор услуг, включая «платформу как услугу» или PaaS и «программное обеспечение как услугу» или SaaS, а также облачные услуги с добавленной стоимостью. Приложение PaaS позволяет компаниям быстро и экономично разрабатывать, запускать, управлять и монетизировать устройства и услуги с программным обеспечением. Приложение SaaS позволяет легко и безопасно развертывать, подключать и управлять большим количеством «умных» устройств различного типа. Облачная платформа Tuya позволяет клиентам переключаться между основными поставщиками специализированной инфраструктуры, такими как Amazon Web Services, Microsoft Azure, Tencent Cloud, и интегрирует в единую экосистему лучшие технологии других компаний, такие как Amazon Alexa, Google Assistant и Samsung SmartThings.

Авто-репост. Читать в блоге >>> Продолжаем рубить деньги на IPO?

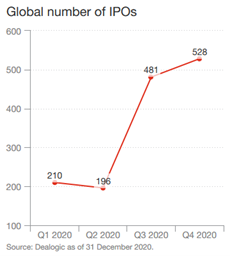

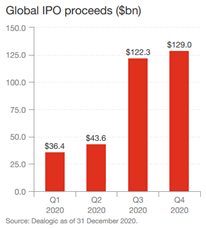

Продолжаем рубить деньги на IPO?Глобально, в прошлом году было проведено1415 IPO, собравших порядка $331 млрд., по сравнению с 1040 и $199 млрд., в 2019. На Азиатско-Тихоокеанский регион пришлось половину сделок, на США 36%, но при этом на них приходится 57% глобальной выручки от IPO.

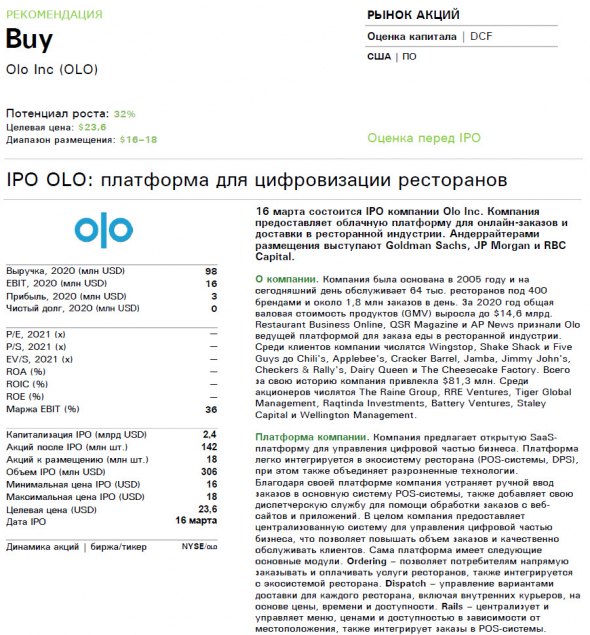

Авто-репост. Читать в блоге >>> 🌀Внимание! Сделка ✓531 (Фонд IPO) Olo Inc (OLO) - инвестиции в онлайн-заказы и доставка в ресторанной индустрии прибыльно?!

🌀Внимание! Сделка ✓531 (Фонд IPO) Olo Inc (OLO) - инвестиции в онлайн-заказы и доставка в ресторанной индустрии прибыльно?!

Фондовый рынок. Акции. Olo Inc (OLO) — 16 марта состоится IPO компании Olo Inc. Компания предоставляет облачную платформу для онлайн-заказов и доставки в ресторанной индустрии. Андеррайтерами размещения выступают Goldman Sachs, JP Morgan и RBC Capital. Начало торгов 17.03.2021

Авто-репост. Читать в блоге >>> 💡 Хроники IPO: локап-период

💡 Хроники IPO: локап-период

Добрый день, друзья!

Продолжаю рассказ о ходе эксперимента с IPO, целью которого является выяснение того, какая из спекуляций приносит бОльшую доходность: покупка акций Фонда первичных размещений или прямая покупка акций на IPO (начало см. здесь: https://smart-lab.ru/blog/670697.php).

Дисклеймер. Не пытайтесь повторять! Опасно для капитала!

Завершая свой отчёт в прошлый раз (https://smart-lab.ru/blog/682010.php), я обещал рассказать про локап-период, который является одним из принципиальных отличий IPO от классической покупки акций на бирже.

👉 Локап-период (Lock-Up) – это интервал времени после IPO, в течение которого, лица, владеющие акциями компании, вышедшей на IPO, не могут совершать сделки с ними.

К таким лицам относятся:

🔹 топ-менеджеры эмитента, которые получили часть акций компании в качестве бонуса за добросовестный труд

🔹 инвесторы, купившие акции эмитента на этапе pre-IPO

🔹 организаторы IPO (андеррайтеры, как правило – банковские структуры), которым акции достались как вознаграждение за их услуги

Авто-репост. Читать в блоге >>> Olo IPO, SaaS разработчик в партнерстве с Uber Eats и Google Food.

Olo IPO, SaaS разработчик в партнерстве с Uber Eats и Google Food.Компания Olo основана в 2005 году, разрабатывающая цифровые решения для заказов в ресторанах с несколькими офисами. Предлагает платформу Olo SaaS, которая предоставляет механизм цифрового заказа и связанные с ним приложения для мобильных устройств. Платформа интегрируется с системами точек продаж, платежными решениями и программами лояльности, предоставляет систему управления взаимоотношениями с клиентами, предназначенную для заказа по телефону, и позволяет пользователям управлять меню и повседневными делами с помощью административной панели управления.

Открытая платформа SaaS, которая легко интегрируется с технологическими решениями всей экосистемы ресторана, включая большинство POS-систем, агрегаторов, DSP, платежных процессоров, поставщиков UI и UX, а также программ лояльности. Предоставляют ресторанам централизованную систему для управления их цифровым бизнесом и обеспечивают потребителям более качественное, быстрое и персонализированное обслуживание, увеличивая объем заказов в ресторанах и повышая доходность при меньших затратах.

Авто-репост. Читать в блоге >>> Новый сезон на рынке IPO

Новый сезон на рынке IPO

Вчера Президент США подписал пакет стимулов тем самым ввёл его в действие. Рынки отреагировали положительно, показав рост на более чем два процента. S&P500-индекс обновил исторические максимумы.

Позитив на рынках продолжается и это видно, как по обновлению исторических максимумов индексов, так и по компаниям которые выходят или недавно вышли на IPO.

Вчера Coupang (корейская Rozetka) провела листинг на бирже NYSE под тикером CPNG собрав в ходе IPO рекордные 4,5 миллиарда долларов. Это крупнейшее за последние годы IPO в первый день торгов показало прирост +40%, а при открытии рост был на +77%.

Roblox, который вышел на IPO путём прямого листинга, за два дня показал прирост +65%, при этом акции можно было купить на вторичном рынке в первый же день.

За прошлую неделю 17 компаний подали заявки в SEC с намерением провести IPO. С учётом ранее поданных форм S-1, на ближайшие два месяца нас ждёт жаркий сезон IPO-компаний из перспективных, быстрорастущих секторов рынка.

Инвесторский позитив, пакет стимулов и разумно растущая инфляция — основные драйверы роста фондового рынка в ближайшее время.

Сезон начинается — готовьтесь!

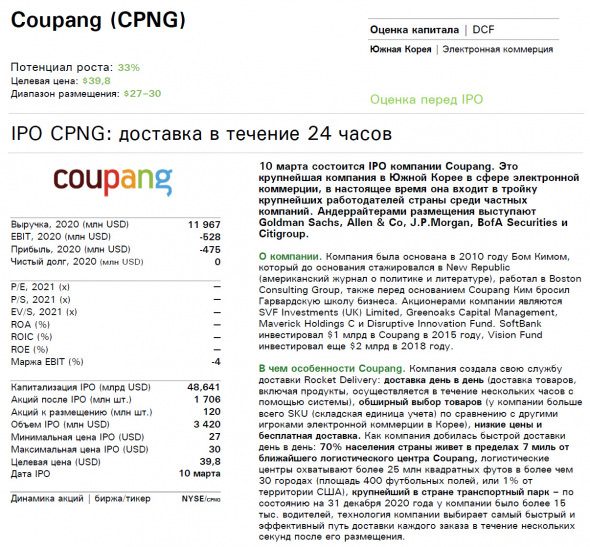

Авто-репост. Читать в блоге >>> 🌀Внимание! Сделка ✓520 (Фонд IPO) - "корейский АМАЗОН" принесет отличный доход?

🌀Внимание! Сделка ✓520 (Фонд IPO) - "корейский АМАЗОН" принесет отличный доход?

Фондовый рынок. Акции. Coupang (CPNG) — 10 марта состоится IPO компании Coupang. Это крупнейшая компания в Южной Корее в сфере электронной коммерции, в настоящее время она входит в тройку крупнейших работодателей страны среди частных компаний. Андеррайтерами размещения выступают Goldman Sachs, Allen & Co, J.P.Morgan, BofA Securities и Citigroup. Начало торгов 11.03.2021

Авто-репост. Читать в блоге >>> Dodo Brands планирует выйти на IPO в 2024 году

Dodo Brands планирует выйти на IPO в 2024 годуКомпания Dodo Brands, объединяющая три бренда («Додо Пицца», «Дринкит» и «Донер 42») планирует провести первичное публичное размещение акций в начале 2024 года. Выход на IPO является частью «Плана 333» — глобальной стратегии компании на ближайшие три года, в рамках которой Dodo Brands намерена развивать три бренда и достигнуть не менее 30 млн долларов EBITDA в 2024 году.

За три года Dodo Brands намерена увеличить общую выручку сети более, чем в два раза, и преодолеть отметку в 60 млрд рублей в 2023 году. Ключевым фокусом компании в ближайшие годы будет развитие источников будущего роста — крупных международных рынков (Китай и Великобритания) и новых ресторанных концепций («Дринкит» и «Донер 42»). Представители компании отмечают, что через три года, к моменту выхода на IPO, новые концепции преодолеют отметку в 100 точек каждая, а на международные рынки придется не менее 10% от общей выручки сети. Это станет подтверждением успешной трансформации компании из преимущественно российской монопродуктовой в международную мультибрендовую франчайзинговую платформу.

Авто-репост. Читать в блоге >>> 3 факта перед IPO Coupang ( IPO CPNG )

3 факта перед IPO Coupang ( IPO CPNG )Сегодня у нас день окончания приёма заявок по IPO Coupang, размещение обещает быть крупнейшим размещением иностранного эмитента со времён Alibaba.

В ходе IPO Coupang компания планирует привлечь примерно $ 3,4 млрд, что позволит получить общую оценку бизнеса почти в 50 млрд!

Coupang называют Южнокорейским Амазоном, компания является безусловным лидером в области электронной коммерции в Южной Кореи.

Доставка к утру и в тот же день или доставка на следующий день почти 100% возможных товаров на платформе, все лучшие практики мировой электронной коммерции были реализованы в Coupang.

Авто-репост. Читать в блоге >>> 💡 Хроники IPO: аллокация

💡 Хроники IPO: аллокацияПродолжаю рассказ о ходе эксперимента с IPO, целью которого является выяснение того, какая из спекуляций приносит бОльшую доходность: покупка акций Фонда первичных размещений или прямая покупка акций на IPO (начало см. здесь: https://smart-lab.ru/blog/670697.php).

Дисклеймер. Не пытайтесь повторять! Опасно для капитала!

Завершая свой отчёт в прошлый раз (https://smart-lab.ru/blog/675337.php), я обещал рассказать про аллокацию и локап-период, которые являются принципиальными отличиями IPO от классической покупки акций на бирже.

👉Сегодня разберёмся с аллокацией. Аллокация – это степень удовлетворения заявок на покупку акций на IPO

Авто-репост. Читать в блоге >>>