SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании КИТ Финанс Брокер | QE or not QE?

- 17 августа 2012, 17:28

- |

По традиции, в конце августа центральные банкиры со всего мира соберутся для обсуждения глобальных проблем на ежегодном слете в американском курортном городке Джексон Хоуле. 30 августа с речью выступит глава ФРС Бен Бернанке, а на 1 сентября запланировано выступление главы ЕЦБ Марио Драги.

Рынки, тем временем, растут на ожиданиях запуска новых стимулирующих программ, и, прежде всего, от американских монетарных властей. Тем не менее, мы считаем вероятность запуска третьей по счету программы количественного смягчения (QE3) в ее традиционной форме выкупа активов на баланс ФРС крайне низкой.

Важно отметить, что до конца 2012 г. Федрезерв проведет всего два заседания (13 сентября и 12 декабря), посвященным вопросам монетарной политики, после которых с речью выступит Бернанке (заседания будут двухдневными). Еще одно заседание состоится 24 октября, но оно не берется в расчет (однодневное без выступления Главы ФРС).

Какую цель может преследовать ФРС, запустив очередное

QE?

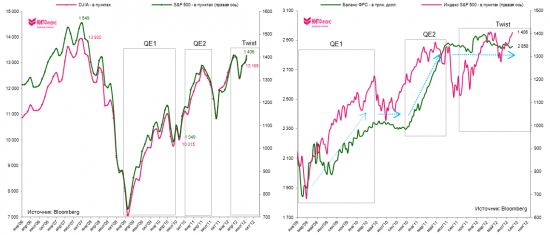

1. Фондовые активы под давлением? Нет.

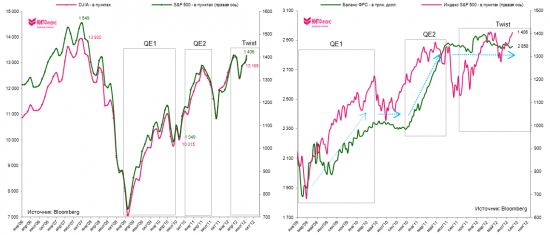

Dow Jones Industrials Average Index и S&P 500 Index стоят на максимумах 2012 г. и в 7-9% от абсолютных исторических значений, зафиксированных в октябре 2007 г.

Перед запуском QE2 в ноябре 2010 г. (а вербальные интервенции начались еще в августе на саммите в Джексон Хоуле), индекс S&P 500 завис на уровне в 1 000 пунктов, что на 30% ниже текущих значений. Американский фондовый рынок сегодня в спасении не нуждается.

Влияние QE1 и QE2 на рынки акций США было крайне благотворным. Рост баланса ФРС плотно коррелировал с динамикой фондовых индексов, и, как правило, по факту окончания стимулирующих программ на рынке рискованных активов наблюдались значительные коррекции вниз. Как долго будут расти фондовые индексы без запуска “печатного станка”?

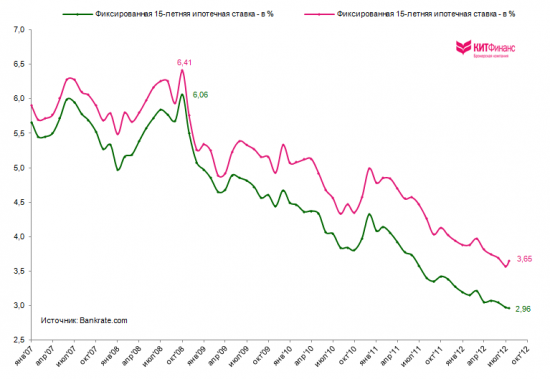

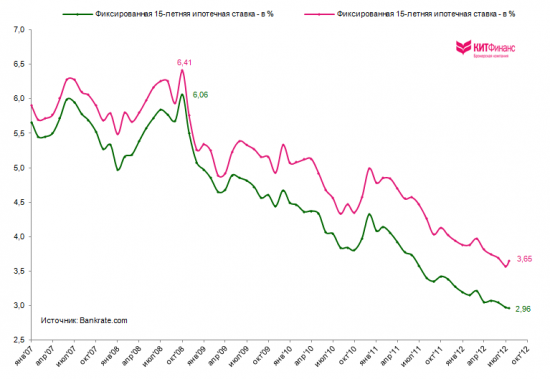

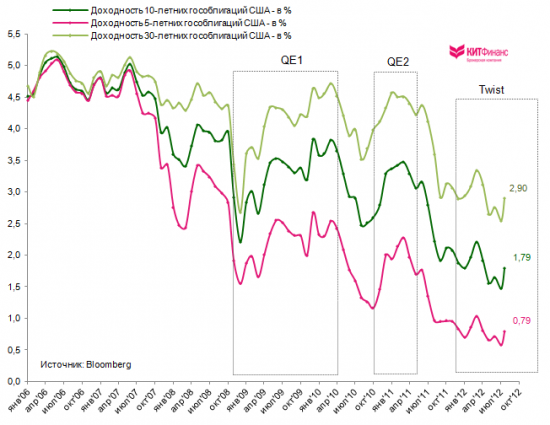

2. Снижение ипотечных ставок? Нет.

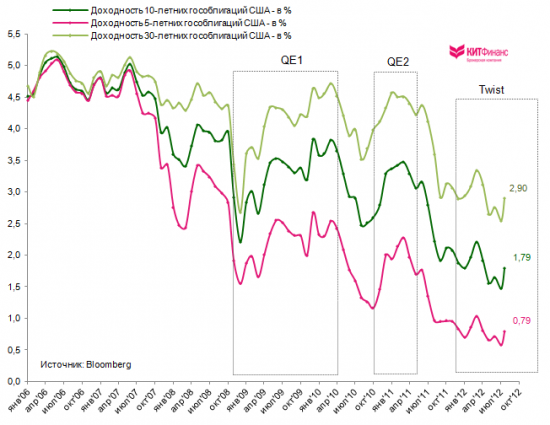

Ставки находятся на низких уровнях, тем более программа Twist продлена до конца 2012 г. Напомним, что Twist не является программой количественного смягчения и не приводит к расширению баланса ФРС. Суть программы заключается в ребалансировке портфеля ФРС в пользу продажи бумаг с короткой дюрацией (до 5 лет) и покупки долгосрочных гособлигаций с целью давления на уровень доходностей длинного конца кривой UST, на которые ориентируются ставки по долгосрочным кредитам, ипотеке и т.п.

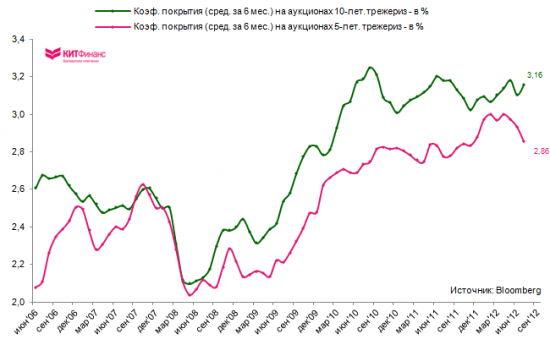

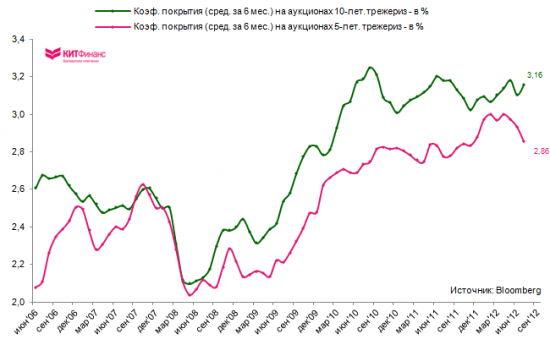

3. Долговой рынок плохо себя чувствует? Нет.

Спрос на трежериз очень высокий – коэффициент покрытия (bid/cover) вблизи максимальных значений, ставки доходности на исторических минимумах.

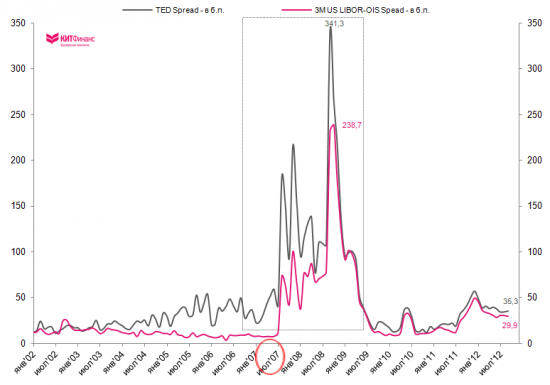

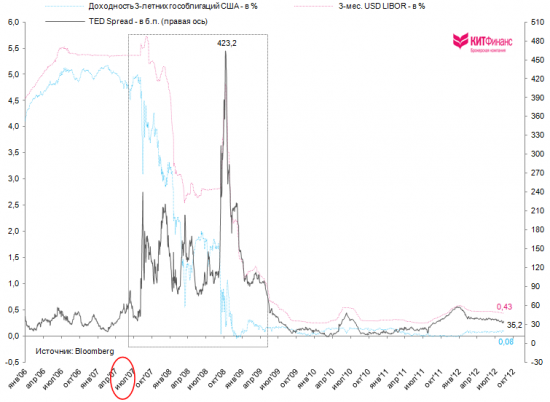

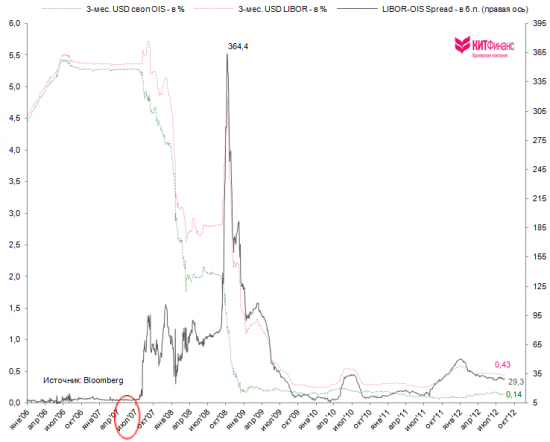

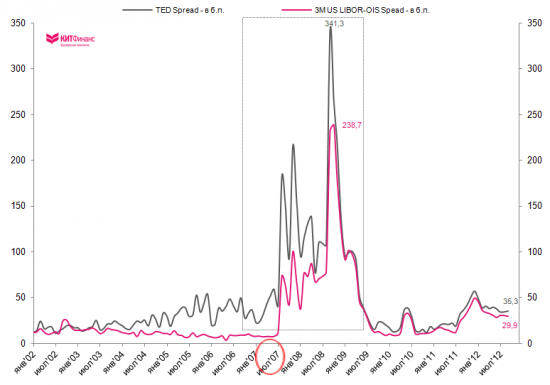

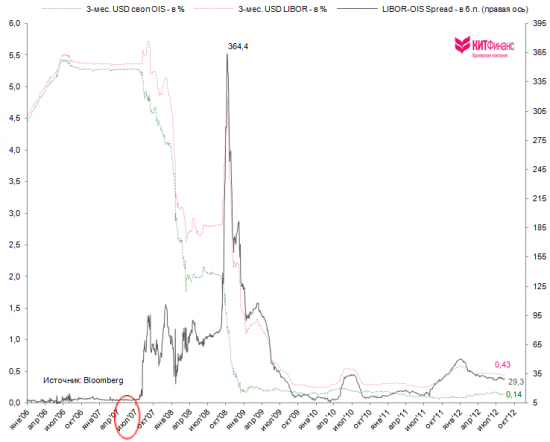

4. Сужение спрэдов на денежном и долговом рынке? Нет.

Основные индикаторы денежного рынка Libor-OIS и TED Spread стабильны и находятся вблизи среднеисторических уровней.

Cправка:

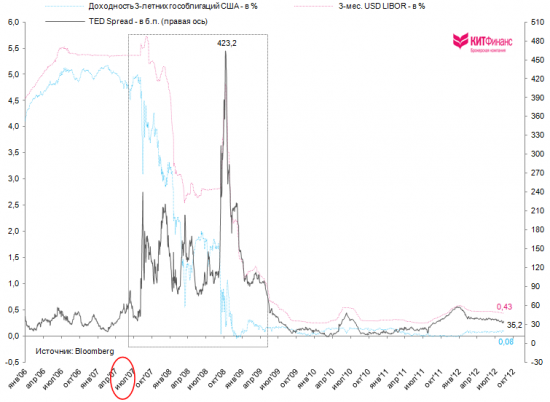

TED Spread — это разница между 3-месячными государственными облигациями США (T-Bill) и 3-месячными процентными ставками в долларах (3MUSDLIBOR) на межбанковском рынке. TEDявляется акронимом от T-Billи ED(фьючерсные контракты на EURUSD).

TEDспрэд является индикатором наличия кредитного риска в экономике — 3-месячные гособлигации США являются безрисковым активом, в то время как ставка LIBORотражает уровень риска при кредитовании коммерческих банков.

Расширение спрэда TEDявляется признаком того, что заемщики видят большие риски дефолта контрагента на межбанковском рынке, выставляя более высокий уровень ставок по межбанковским кредитам и/или покупая надежные высоколиквидные низкодоходные короткие бумаги американского казначейства (спрос на T-Billsувеличивается – цены на гособолигации растут – доходность по ним падает). Когда риски дефолта на межбанке снижаются, TEDспрэд сокращается.

LIBOR-OIS Spread — спрэд между LIBOR и фиксированным плечом OIS свопа является барометром денежного рынка. В нашем случае, своп на индекс овернайт (OIS) представляет собой процентный своп, в котором плавающая процентная ставка является средней геометрической ставкой овернайт по федеральным фондам (FederalFundsExchangeRate).

Важнейшей особенностью OISявляется отсутствие кредитного риска, так как контрагенты не обмениваются условной суммой – в конце срока действия свопа одна из сторон перечисляет другой разницу между фиксированной и реализовавшейся плавающей ставкой на условную сумму.

В ставках межбанковского кредитования (у нас это LIBOR) учитывается кредитный риск, поэтому ставки на межбанке больше ставок по свопам на индекс овернайт. Разница LIBOR-OIS является очень важным индикатором кредитного рынка и показывает премию за кредитный риск. Чем она ниже, тем спокойнее ситуация на межбанковском рынке.

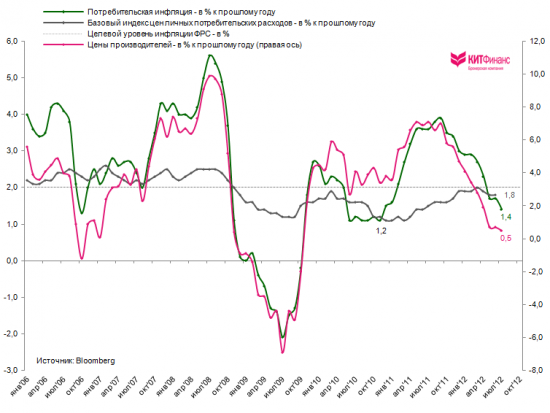

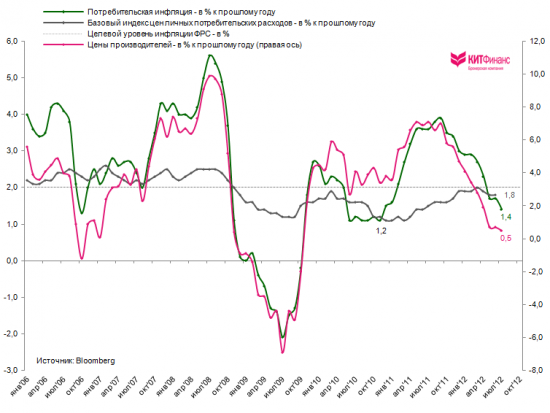

5. Борьба с низкой инфляцией? Нет.

Несмотря на общее падение темпов годовой потребительской инфляции (СPI) ниже целевых 2%, установленных регулятором, базовый индекс цен личных потребительских расходов (Core PCE) находится на “комфортном” уровне в 1,8% и является для Федрезерва определяющим параметром.

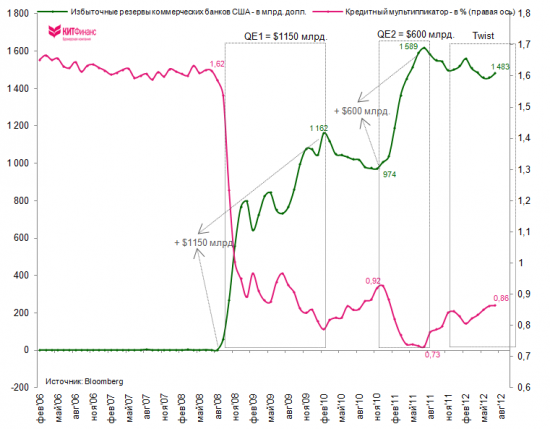

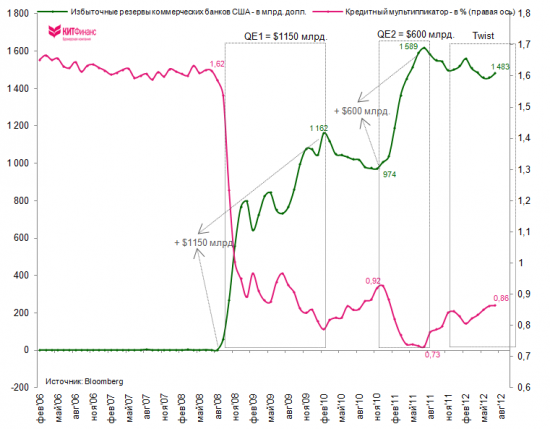

6. Избыточные резервы снижаются? Нет, на исторических максимумах.

Трансмиссионный механизм нарушен не только в Европе, но и в США. Центробанки банки могут создавать деньги, но коммерческие банки просто не пропускают их в экономику – львиная доля ликвидности оседает в виде избыточных (неработающих) резервов на счетах Центральных Банков. Денежная база растет, денежная масса – нет, поэтому кредитный мультипликатор сжимается. Со времен 2008 г. кредитный мультипликатор США снизился с 1,62 до 0,86, при этом объем избыточных резервов вырос с 60 млрд. в августе 2008 г. до 1,5 трлн. в июле 2012 г.

Ликвидность ФРС от первой и второй программ количественного смягчения повысила уровень избыточных резервов американской банковской системы до абсолютного исторического рекорда в 1,6 трлн. долл.! Банки не расширяют кредитование, а помещают избыточные резервы на счета в ФРС, где на них с 2008 г. начисляется процент.

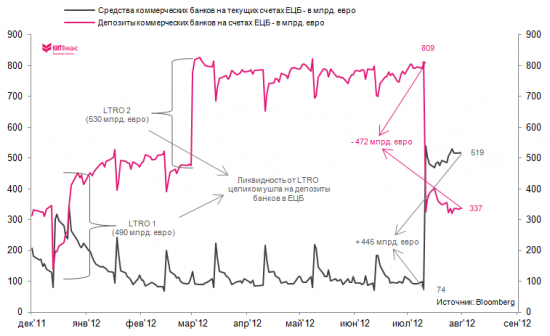

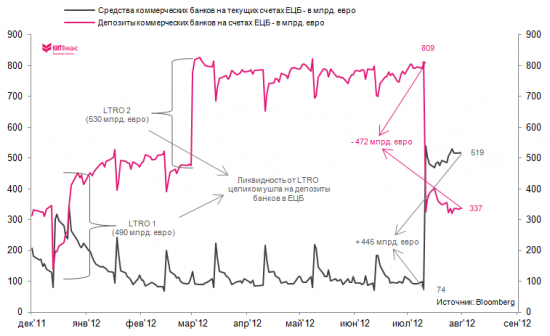

*Возможно, ФРС последует примеру ЕЦБ и снизит ставку процента, начисляемого на избыточные резервы до нуля. Правда, в результате обнуления ставки по депозитам овернайт на счетах ЕЦБ, европейские коммерческие банки за один день снизили объем таких депозитов почти на 500 млрд. евро, переведя львиную долю этих средств на свои текущие счета, открытые в том же ЕЦБ. Таким образом, деньги так и не покинули стен европейского регулятора и не направились на кредитование реального сектора экономики.

И если первое QE было необходимо для спасения финансовой системы в целом, то второе должно было запустить кредитный “двигатель” американской экономики Результаты, как мы видим, очень спорные — текущий уровень избыточных резервов находится вблизи максимумов. Нужно ли его затаскивать на новые вершины?

Попытки ФРС оживить экономику с помощью денежной эмиссии приводят в лучшем случае к анемичному и неустойчивому росту (наблюдаем сейчас), в худшем — к стагнации и сокращению производства (первые признаки уже имеются).

7. Хочет ли ФРС, запустив QE перед ноябрьскими выборами Президента США, встать на строну одной из двух противоборствующих политических сил (демократы и республиканцы)? Нет.

ФРС по своему мандату преследует совершенно иные цели, никак не связанные с политикой. Более того, представители монетарного регулятора требуют от конгрессменов срочного принятия необходимых мер во избежание грядущего “фискального обрыва”, который может поставить крест на ранних усилиях Федрезерва.

To be continued…

Рынки, тем временем, растут на ожиданиях запуска новых стимулирующих программ, и, прежде всего, от американских монетарных властей. Тем не менее, мы считаем вероятность запуска третьей по счету программы количественного смягчения (QE3) в ее традиционной форме выкупа активов на баланс ФРС крайне низкой.

Важно отметить, что до конца 2012 г. Федрезерв проведет всего два заседания (13 сентября и 12 декабря), посвященным вопросам монетарной политики, после которых с речью выступит Бернанке (заседания будут двухдневными). Еще одно заседание состоится 24 октября, но оно не берется в расчет (однодневное без выступления Главы ФРС).

Какую цель может преследовать ФРС, запустив очередное

QE?

1. Фондовые активы под давлением? Нет.

Dow Jones Industrials Average Index и S&P 500 Index стоят на максимумах 2012 г. и в 7-9% от абсолютных исторических значений, зафиксированных в октябре 2007 г.

Перед запуском QE2 в ноябре 2010 г. (а вербальные интервенции начались еще в августе на саммите в Джексон Хоуле), индекс S&P 500 завис на уровне в 1 000 пунктов, что на 30% ниже текущих значений. Американский фондовый рынок сегодня в спасении не нуждается.

Влияние QE1 и QE2 на рынки акций США было крайне благотворным. Рост баланса ФРС плотно коррелировал с динамикой фондовых индексов, и, как правило, по факту окончания стимулирующих программ на рынке рискованных активов наблюдались значительные коррекции вниз. Как долго будут расти фондовые индексы без запуска “печатного станка”?

2. Снижение ипотечных ставок? Нет.

Ставки находятся на низких уровнях, тем более программа Twist продлена до конца 2012 г. Напомним, что Twist не является программой количественного смягчения и не приводит к расширению баланса ФРС. Суть программы заключается в ребалансировке портфеля ФРС в пользу продажи бумаг с короткой дюрацией (до 5 лет) и покупки долгосрочных гособлигаций с целью давления на уровень доходностей длинного конца кривой UST, на которые ориентируются ставки по долгосрочным кредитам, ипотеке и т.п.

3. Долговой рынок плохо себя чувствует? Нет.

Спрос на трежериз очень высокий – коэффициент покрытия (bid/cover) вблизи максимальных значений, ставки доходности на исторических минимумах.

4. Сужение спрэдов на денежном и долговом рынке? Нет.

Основные индикаторы денежного рынка Libor-OIS и TED Spread стабильны и находятся вблизи среднеисторических уровней.

Cправка:

TED Spread — это разница между 3-месячными государственными облигациями США (T-Bill) и 3-месячными процентными ставками в долларах (3MUSDLIBOR) на межбанковском рынке. TEDявляется акронимом от T-Billи ED(фьючерсные контракты на EURUSD).

TEDспрэд является индикатором наличия кредитного риска в экономике — 3-месячные гособлигации США являются безрисковым активом, в то время как ставка LIBORотражает уровень риска при кредитовании коммерческих банков.

Расширение спрэда TEDявляется признаком того, что заемщики видят большие риски дефолта контрагента на межбанковском рынке, выставляя более высокий уровень ставок по межбанковским кредитам и/или покупая надежные высоколиквидные низкодоходные короткие бумаги американского казначейства (спрос на T-Billsувеличивается – цены на гособолигации растут – доходность по ним падает). Когда риски дефолта на межбанке снижаются, TEDспрэд сокращается.

LIBOR-OIS Spread — спрэд между LIBOR и фиксированным плечом OIS свопа является барометром денежного рынка. В нашем случае, своп на индекс овернайт (OIS) представляет собой процентный своп, в котором плавающая процентная ставка является средней геометрической ставкой овернайт по федеральным фондам (FederalFundsExchangeRate).

Важнейшей особенностью OISявляется отсутствие кредитного риска, так как контрагенты не обмениваются условной суммой – в конце срока действия свопа одна из сторон перечисляет другой разницу между фиксированной и реализовавшейся плавающей ставкой на условную сумму.

В ставках межбанковского кредитования (у нас это LIBOR) учитывается кредитный риск, поэтому ставки на межбанке больше ставок по свопам на индекс овернайт. Разница LIBOR-OIS является очень важным индикатором кредитного рынка и показывает премию за кредитный риск. Чем она ниже, тем спокойнее ситуация на межбанковском рынке.

5. Борьба с низкой инфляцией? Нет.

Несмотря на общее падение темпов годовой потребительской инфляции (СPI) ниже целевых 2%, установленных регулятором, базовый индекс цен личных потребительских расходов (Core PCE) находится на “комфортном” уровне в 1,8% и является для Федрезерва определяющим параметром.

6. Избыточные резервы снижаются? Нет, на исторических максимумах.

Трансмиссионный механизм нарушен не только в Европе, но и в США. Центробанки банки могут создавать деньги, но коммерческие банки просто не пропускают их в экономику – львиная доля ликвидности оседает в виде избыточных (неработающих) резервов на счетах Центральных Банков. Денежная база растет, денежная масса – нет, поэтому кредитный мультипликатор сжимается. Со времен 2008 г. кредитный мультипликатор США снизился с 1,62 до 0,86, при этом объем избыточных резервов вырос с 60 млрд. в августе 2008 г. до 1,5 трлн. в июле 2012 г.

Ликвидность ФРС от первой и второй программ количественного смягчения повысила уровень избыточных резервов американской банковской системы до абсолютного исторического рекорда в 1,6 трлн. долл.! Банки не расширяют кредитование, а помещают избыточные резервы на счета в ФРС, где на них с 2008 г. начисляется процент.

*Возможно, ФРС последует примеру ЕЦБ и снизит ставку процента, начисляемого на избыточные резервы до нуля. Правда, в результате обнуления ставки по депозитам овернайт на счетах ЕЦБ, европейские коммерческие банки за один день снизили объем таких депозитов почти на 500 млрд. евро, переведя львиную долю этих средств на свои текущие счета, открытые в том же ЕЦБ. Таким образом, деньги так и не покинули стен европейского регулятора и не направились на кредитование реального сектора экономики.

И если первое QE было необходимо для спасения финансовой системы в целом, то второе должно было запустить кредитный “двигатель” американской экономики Результаты, как мы видим, очень спорные — текущий уровень избыточных резервов находится вблизи максимумов. Нужно ли его затаскивать на новые вершины?

Попытки ФРС оживить экономику с помощью денежной эмиссии приводят в лучшем случае к анемичному и неустойчивому росту (наблюдаем сейчас), в худшем — к стагнации и сокращению производства (первые признаки уже имеются).

7. Хочет ли ФРС, запустив QE перед ноябрьскими выборами Президента США, встать на строну одной из двух противоборствующих политических сил (демократы и республиканцы)? Нет.

ФРС по своему мандату преследует совершенно иные цели, никак не связанные с политикой. Более того, представители монетарного регулятора требуют от конгрессменов срочного принятия необходимых мер во избежание грядущего “фискального обрыва”, который может поставить крест на ранних усилиях Федрезерва.

To be continued…

18 |

теги блога Шагардин Дмитрий

- Bloomberg

- citigroup

- Fitch

- Ism

- JPMorgan

- LTRO

- MSCI Russia

- NFP

- Rsx

- spy

- UST

- аналитика

- баланс ЕЦБ

- блог

- ВВП

- Великобритания

- встреча smart-lab

- глобал макро

- Италия

- КИТ Финанс

- Китай

- металлургия

- ммвб

- оффтоп

- российский рынок

- РТС

- рубль

- своя позиция

- Шагардин

Новости тг-канал

Новости тг-канал

ПС: кста из того что изложено в одной ресёрч пэйпер нашел только одну цель, котрая в посте озвучена лишь наполовину, неговоря о механизмах и инструментах

Посмотри на доходности трежерис — они растут.

Я бы сказал, что рынки растут, потому что трежерис становятся менее привлекательными, деньги переливаются из виртуальных безрисковых активов в акции, которые больше защищают от инфляции в случае чего

Все больше членов FOMC выступают за продолжение смягчения

Они чем-то ведь руководствуются делая свои заявления? :)

А в целом — как всегда, огромное спасибо.