Блог компании ИК Айгенис | 123

- 03 декабря 2024, 12:39

- |

Резюме

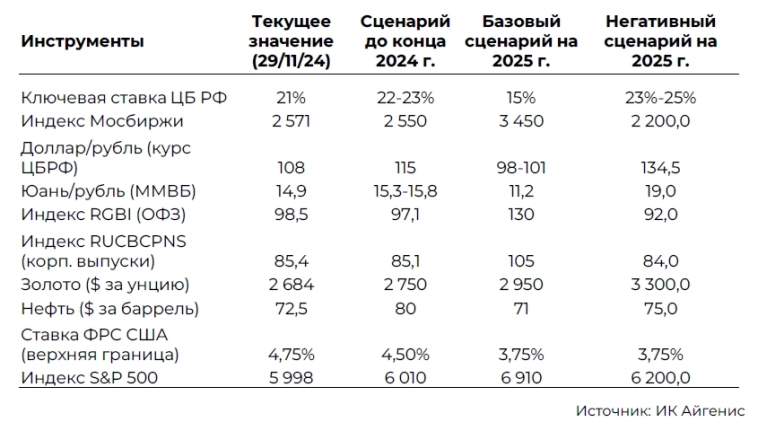

Наш прогноз для рубля до конца 2024 г. остается прежним – максимум 110-115 руб. за доллар, а в начале 2025 г. мы ожидаем возвращения курса к 100 руб. за доллар на фоне улучшения геополитической ситуации и снижения бюджетных расходов.

После введения новых санкций до конца года будет идти очередное перестраивание трансграничных платежей и логистики и переподписание валютных контрактов, поэтому пока неясно, сколько потребуется дополнительно валюты и каким будет дисбаланс спроса и предложения. Это значит, что волатильность останется высокой, но ЦБ РФ будет контролировать процесс, используя экспортеров. Мы не ждем от ЦБ резкого повышения ставки из-за волатильности курса, как было в конце 2014 г. и в феврале 2022 г., с последующим резким снижением, так как ставка уже очень высока, и ЦБ будет действовать осторожно, чтобы не усилить риски рецессии. Растущая инфляция остается в центре внимания, но сейчас волатильность валютного курса влияет на нее меньше, чем до начала СВО, из-за колоссального увеличения доли рубля в экспорте и импорте и удлинения торговых расчетов. Мы по-прежнему прогнозируем, что на заседании 20 декабря ЦБ повысит ключевую ставку до 22%, но и не исключаем вероятности повышения до 23%.

Продажи валюты могут составить около 10% среднедневного оборота

Валютный рынок стал фрагментированным после введения санкций против НКЦ 12 июня 2024 г. и усиления санкционного давления (включая последние санкции от 21 ноября, которые затронули более 50 банков). В результате большинство источников валютного курса стали индикативными, без реальной торговли и объемов. В первую очередь это касается курса USD/RUB CFD, который публикует TradingView. При этом за последний месяц наблюдается рост волатильности всех мировых валют против доллара, поскольку ожидается скорое введение новых тарифов на импорт в США. Текущая нереализованная волатильность по паре USD/RUB за 1 месяц составила 21% (против более чем 40% в феврале 2022 г. и декабре 2014 г.), у мексиканского песо – 14,1%, бразильского реала – 13,8%, японской иены – 12% против доллара.

Возвращаясь к паре USD/RUB, следует ориентироваться на межбанковский курс USD/RUB, который в среду, 27 ноября, в 16:00 мск достиг пикового уровня 112,10, или на курс CNY/RUB, который составлял 15,6. Спред между офшорным и локальным курсом CNY/RUB на бирже составляли около 3,5%. После достижения пика межбанковский курс USD/RUB в течение часа резко снизился, фьючерсы ушли вниз на 6 руб., а курс CNY/RUB на Мосбирже опустился до 14,54. С учетом резкого увеличения объемов по паре CNY/RUB (более 540 тыс. контрактов), продажи, вероятно, совершали экспортеры, скорее всего, Роснефть.

Курс CNY/RUB снизился до 14,26 к 18:00 мск, когда был опубликован пресс-релиз Банка России, в котором регулятор сообщил, что начиная с 28 ноября и до конца 2024 года он не будет осуществлять покупку иностранной валюты на внутреннем валютном рынке в рамках зеркалирования регулярных операций Минфина РФ. Таким образом, объем продажи валюты увеличивается вдвое – с текущих 4,2 млрд руб. в день до 8,4 млрд руб. до конца года. Сложно точно оценить, какую долю это составит от общего объема торгов, поскольку Мосбиржа не публикует эти данные с 27 июля 2024 г.

По нашим оценкам, продажи валюты составляют примерно 10% от среднедневного объема торгов или немного больше. В июне объемы торгов по CNY/RUB достигали исторических максимумов – более 200 млрд руб. в день, а в среднем составляли около 120 млрд руб. в день. После резкого сокращения объемов текущие продажи валюты будут более заметно влиять на межбанковский рынок CNY/RUB. Мы не исключаем, что ЦБ РФ продолжит эти меры, если волатильность рубля останется высокой.

Лучшая поддержка для рубля — продажи валюты экспортерами

Схожим образом экспортеры и ЦБ РФ действовали в конце декабря 2014 г. и в феврале 2022 г., когда наблюдался локальный пик волатильности за короткий период., после чего курс рубля стабилизировался на более низких уровнях, но все же выше, чем до всплеска волатильности.

По нашему мнению, на этот раз более долгосрочным ориентиром на 2025 г. можно считать курс USD/RUB в пределах 100, который держался до 21 ноября 2024 г. По нашим оценкам, в текущих условиях бюджет РФ будет сбалансирован при цене нефти Брент $70-75/барр. или Юралз на уровне $65,1-69,5/барр., а справедливый курс USD/RUB должен быть в пределах 95-100 (без учета дополнительного эффекта геополитических факторов).

Соответственно, как и в предыдущие периоды высокой волатильности (которая во многом объясняется санкциями и их прямым влиянием на трансграничные торговые расчеты), самым эффективным способом скорректировать курс рубля остаются прямые продажи валюты экспортерами. Эти операции служат своего рода ограничителем для активности спекулянтов. В периоды пиковой волатильности, например, в конце 2014 г. и начале 2015 г., объем продаж валюты в конце года мог составлять десятки миллиардов долларов за несколько дней.

Ключевые инструменты для сдерживания и управления валютным курсом

Что дальше?

Курс USD/RUB стабилизовался в районе 108, а курс CNY/RUB торгуется в районе 14,7 при этом спред между локальным и офшорным курсом сократился. До конца года мы не видим причин для резкого укрепления рубля, при этом перед ЦБ РФ стоит задача не таргетировать обменный курс, а контролировать его волатильность.

Наш прогноз для рубля до конца 2024 г. остается прежним – максимум 110-115 руб. за доллар, а в начале 2025 г. мы ожидаем возвращения курса к 100 руб. за доллар на фоне улучшения геополитической ситуации и снижения бюджетных расходов.

После введения новых санкций до конца года будет идти очередное перестраивание трансграничных платежей и логистики и переподписание валютных контрактов, поэтому пока неясно, сколько потребуется дополнительно валюты и каким будет дисбаланс спроса и предложения. Это значит, что волатильность останется высокой, но ЦБ РФ будет контролировать процесс, используя экспортеров.

Влияние волатильности обменного курса на инфляцию и ставку ЦБ

Основной рост волатильности рубля пришелся на уходящею неделю. Однако влияние этого фактора на инфляцию сейчас может быть менее заметным из-за высокой доли рубля (во II полугодии 2024 года доля рубля достигла 82% в экспорте и 78% в импорте) и санкционных ограничений на трансграничные платежи и поставки товаров. Сама по себе высокая волатильность рубля – это недостаточно значимый фактор для резкого повышения ставки ЦБ, если не продолжится усиление инфляционного тренда, которое мы наблюдаем с ноября (1,15% с начала месяца и 7,8% с начала года, годовой рост цен ускорился до 8,8%), главным образом из-за повышения цен на овощи и услуги.

При этом отметим, что прирост корпоративных кредитов ускорился до 1,9 трлн руб. за месяц (плюс 2,3% м/м, плюс 21,8% г/г), причем особенно быстро росли рублевые кредиты (2,4 трлн руб., плюс 3,3% м/м), отчасти за счет рефинансирования валютных кредитов (минус 0,4 трлн руб.).

Этот фактор, наряду с сохранением инфляционного давления, может привести к тому, что ЦБ будет вынужден в дальнейшем повышать ключевую ставку и ужесточать нормативы для банков и заемщиков.

Наш текущий прогноз предполагает, что на заседании в декабре ЦБ РФ повысит ставку до 22%. Российские гособлигации уже торгуются с доходностью 22,5%, а консенсус-прогноз уже составляет 23% и выше. Сегодня Нацбанк Казахстана повысил базовую ставку впервые с конца 2022 года с 14,25% до 15,25% из-за ослабления рубля и из-за риска роста инфляции ввиду высокой корреляции к рублю. До этого Нацбанк Казахстана провел интервенции в рамках продажи валюты.

Календарь ключевых событий, которые будут влиять на курс рубля

Новости тг-канал

Новости тг-канал